ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Περιορισμένος αξιολογείται ο κίνδυνος για τα υπάρχοντα σχέδια των ελληνικών τραπεζών για χορήγηση δανείων ύψους περίπου 4-6 δισ. ευρώ ανά τράπεζα ετησίως, σύμφωνα με τους αναλυτές της AXIA Ventures. Η αξιολόγηση αυτή βασίζεται στην προβλεπόμενη αύξηση του ΑΕΠ κατά περίπου >7% το 2021 και 4%-5% τα επόμενα έτη και στις μεταβολές ορισμένων μακροοικονομικών δεικτών, όπως η μείωση της ανεργίας, η αύξηση της αγοραστικής δύναμης των καταναλωτών και η άνοδος της αγοράς ακινήτων.

Επιπλέον όπως αναφέρουν οι αναλυτές, οι τρέχουσες προσδοκίες για αύξηση της καθαρής πιστωτικής επέκτασης από τις ελληνικές τράπεζες (1,5-2,0 δισ. ευρώ ανά τράπεζα ετησίως) είναι λογικές και εφικτές, κρίνονται όμως ανεπαρκείς, αν αναλογιστεί κανείς συγκριτικά ότι το ελληνικό τραπεζικό σύστημα ιστορικά ήταν ικανό να στηρίξει αύξηση των δανείων με ρυθμό μεγαλύτερο από τον ρυθμό αύξησης του ΑΕΠ.

Η αναμενόμενη αναπτυξιακή δυναμική δίνει το «πράσινο φως» για την αύξηση των δανείων

Σημαντικό ρόλο στην καθαρή αύξηση των χορηγήσεων θα διαδραματίσουν οι αλλαγές σε επίπεδο απόσβεσης και αποπληρωμής των δανείων, καθώς η οικονομία μετατοπίζεται από το κεφάλαιο κίνησης και τον βραχυπρόθεσμο δανεισμό προς πιο μακροπρόθεσμες χρηματοδοτήσεις αναπτυξιακού και επενδυτικού χαρακτήρα. Επιπλέον, η αύξηση των στεγαστικών δανείων, των καταναλωτικών δανείων και των χορηγήσεων μέσω πιστωτικών καρτών (αν και μικρότερου όγκου, αλλά ξεκινώντας από πολύ χαμηλή βάση) θα συμβάλει επίσης στην αλλαγή της δυναμικής του δανεισμού και σε μια πιο σταθερή αύξηση των καθαρών δανείων.

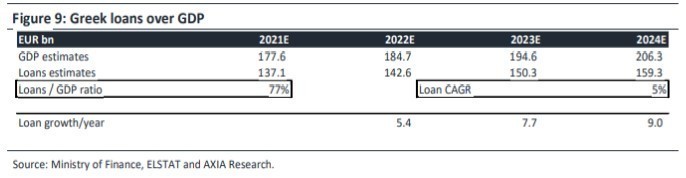

Η εκτιμώμενη αύξηση των δανειακών χαρτοφυλακίων, με βάση ότι ο λόγος δανείων/ΑΕΠ θα παραμείνει σταθερός περίπου στο 77% την περίοδο 2022-24, μεταφράζεται σε καθαρή αύξηση της τάξης των 6 δισ. ευρώ ετησίως για το τραπεζικό σύστημα (ή 5% CAGR), η οποία λαμβάνεται ήδη υπόψη στο guidance και στις συγκλίνουσες εκτιμήσεις των τραπεζών. Ωστόσο, οι αναλύσεις δείχνουν ότι τα τρέχοντα επίπεδα εκταμιεύσεων έχουν φθάσει στο ναδίρ τους και πάνε να ανακάμψουν. Ταυτόχρονα, παράγοντες έκπληξη θα μπορούσαν να ενισχύσουν περαιτέρω την ανάπτυξη των δανειακών χαρτοφυλακίων των τραπεζών (και, κατά συνέπεια, τα καθαρά έσοδα από τόκους, την κερδοφορία κλπ.).

Ο παρακάτω πίνακας λαμβάνει ως σημείο εκκίνησης τις επίσημες εκτιμήσεις για το ΑΕΠ το 2021-24 και εφαρμόζει την τρέχουσα τιμή του λόγου δανείων/ΑΕΠ (77%) για την εκτίμηση της ανάπτυξης τα επόμενα χρόνια.

Τα μακροοικονομικά στοιχεία που στηρίζουν τη μελλοντική πιστωτική επέκταση

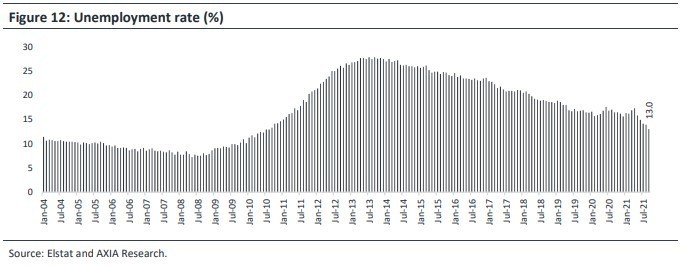

Σύμφωνα με την έκθεση, οι πρόσφατες μεταβολές στα ποσοστά ανεργίας και απασχόλησης στην Ελλάδα αποτελούν θετική ένδειξη για την αύξηση της ζήτησης για καταναλωτικά και στεγαστικά δάνεια. Αναλυτικότερα, τον Σεπτέμβριο του 2021, το ποσοστό ανεργίας στην Ελλάδα έφθασε το 13,0%, που ήταν νέο χαμηλό 11 ετών. Επιπλέον, η απασχόληση αυξήθηκε κατά 4,9% σε ετήσια βάση, σημειώνοντας την καλύτερη επίδοση από το 2005, ενώ το διαθέσιμο εισόδημα αυξήθηκε κατά 4% σε σύγκριση με το προηγούμενο έτος.

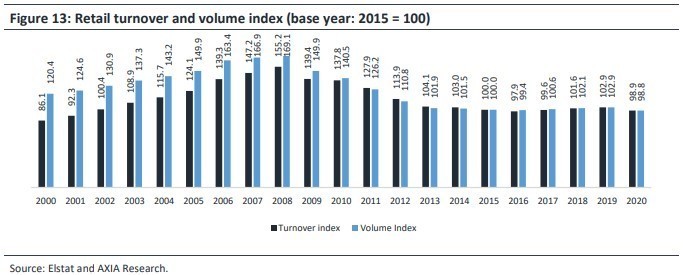

Τα στοιχεία από τον τομέα του λιανικού εμπορίου, όπως ο όγκος των πωλήσεων και ο τζίρος, δεν έχουν επίσης ανακάμψει από τα χαμηλά τους και είναι μάλιστα κάτω από τα επίπεδα του 2015 και των τελευταίων ετών.

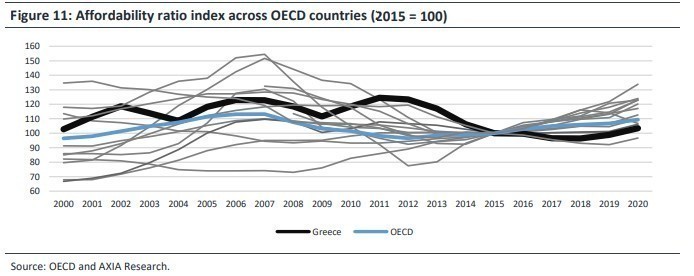

Επιπλέον τα στοιχεία της AXIA δείχνουν ευνοϊκή εικόνα και για την αγορά ακινήτων. Συγκεκριμένα, όπως σημειώνουν οι αναλυτές, μπορεί οι τιμές των ακινήτων να εξακολουθούν να αυξάνονται, αλλά τα στοιχεία δείχνουν ότι, προς το παρόν, το διαθέσιμο εισόδημα στη χώρα αυξάνεται ταχύτερα από τις τιμές των ακινήτων και αυτό αποτελεί καλό σημάδι για την αύξηση των στεγαστικών δανείων που αναμένεται.

Στο παρακάτω διάγραμμα φαίνεται η εικόνα της ελληνικής αγοράς σε σύγκριση με άλλες χώρες του ΟΟΣΑ με βάση το πόσο προσιτές είναι σήμερα οι τιμές των ακινήτων.

Επιχειρηματικά δάνεια

Σε ό,τι αφορά τα επιχειρηματικά δάνεια, είναι σημαντικό να σημειωθεί ότι η καθαρή πιστωτική επέκταση επηρεάστηκε αρνητικά τις τελευταίες περιόδους. Αυτό οφείλεται στην αύξηση των βραχυπρόθεσμων πιστωτικών γραμμών, στα κρατικά δάνεια (ιδίως κατά τους μήνες κορύφωσης της πανδημίας) και στις σημαντικές αποπληρωμές που έγιναν από μεγάλες επιχειρήσεις, καθώς η ποσοτική χαλάρωση (σ.σ. τα μέτρα στήριξης της οικονομίας που έλαβε η ΕΚΤ, όπως το έκτακτο πρόγραμμα αγοράς ομολόγων) άνοιξε τις κεφαλαιαγορές και αύξησε τις εκδόσεις ομολόγων.

Ωστόσο, η εφαρμογή του Μηχανισμού ανάκαμψης και ανθεκτικότητας (Recovery and Resilience Facility – RRF) της Ευρωπαϊκής Ένωσης, που διευκολύνει μακροπρόθεσμα έργα υποδομών, θα βοηθήσει πιθανότατα την καθαρή αύξηση των επιχειρηματικών δανείων. Παράλληλα, θα συμβάλει στη μείωση του ύψους των αποπληρωμών, οδηγώντας σε σταθερή ανάπτυξη τα δανειακά χαρτοφυλάκια (σε καθαρή βάση).

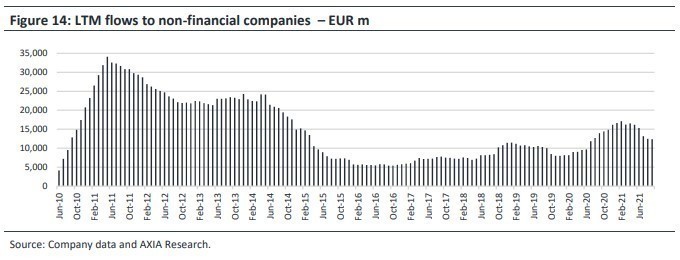

Η Τράπεζα της Ελλάδος δίνει στοιχεία για τις επιχειρήσεις από το 2010, όπως φαίνεται στο παρακάτω διάγραμμα. Οι ροές προς αυτές τις εταιρείες έχουν βελτιωθεί σημαντικά από το 2016, όμως εξακολουθούν να βρίσκονται 17% κάτω από τον μέσο όρο της περιόδου που απεικονίζεται στο γράφημα και η οποία καλύπτει κρίσιμες στιγμές της ιστορίας της ελληνικής οικονομίας και των τραπεζών.

Το παρακάτω διάγραμμα δείχνει τις εκταμιεύσεις επιχειρηματικών δανείων που έχουν γίνει το τελευταίο δωδεκάμηνο, στις οποίες και θα διοχετευθεί η πλειονότητα (>50%) των δανείων τα επόμενα τρίμηνα μέχρι να δούμε την επανεκκίνηση μεγαλύτερων ροών προς τους καταναλωτές.

Διαβάστε επίσης:

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Γερμανία: Yπουργός Οικονομικών του Μερτς ο ηγέτης της κεντροαριστεράς, Λ. Κλίνγκμπαϊλ

- e-ΕΦΚΑ: Παράταση έως τις 2 Μαΐου της προθεσμίας καταβολής δόσεων ρύθμισης που λήγουν σήμερα

- Bloomberg: Ο Πούτιν ζητάει ουκρανικά εδάφη παρά τις πιέσεις των ΗΠΑ

- Ντόναλντ Τραμπ: Ομιλία «show» στο Μίσιγκαν με συνθήματα, επιθέσεις και fake news για τις πρώτες 100 ημέρες Προεδρίας του