ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Στα 3,8 ευρώ αύξησε την τιμή στόχο για τη μετοχή της Τράπεζας Πειραιώς η Wood & Company, διατηρώντας τη σύσταση “αγορά”.

Υπενθυμίζεται ότι στις 13 Φεβρουαρίου η Wood είχε αναβαθμίσει και πάλι στην τιμή στόχο της Πειραιώς στα 3,40 ευρώ από 2,50 ευρώ προηγουμένως

Στην νέα της ανάλυση αναφέρει ότι η Πειραιώς εμφάνισε ισχυρά αποτελέσματα το 2022, με ομαλοποιημένο ROTE της τάξης του 10%, λόγω της αύξησης κατά 10% των εξυπηρετούμενων δανείων, την ισχυρή επέκταση του NIM τα δύο τελευταία τρίμηνα, την επαναλαμβανόμενη μείωση των λειτουργικών δαπανών κατά 4,5% (δείκτης C/I στο 45%), ένα ευνοϊκό περιβάλλον ποιότητας ενεργητικού (COR στις 80 μ.β., μείωση του δείκτη NPE στο 6,8%, αύξηση της κάλυψης NPE στο 54%) και μια εντυπωσιακή βελτίωση των κεφαλαίων (δείκτης CET1 στο 11,5%, +285 μ.β. σε ετήσια βάση).

Οι αναλυτές της Wood αναμένουν άλλη μία ισχυρή χρονιά για το 2023, με οδηγό την αύξηση των επιτοκίων, την αύξηση της αποδοτικότητας του κόστους και την περιορισμένη ροή νέων μη εξυπηρετούμενων δανείων, οδηγώντας σε ROTE >10%.

Οι μετοχές συνεχίζουν να διαπραγματεύονται με πολύ χαμηλούς πολλαπλασιαστές, παρά την απόδοση της μετοχής κατά 64% σε ετήσια βάση, με τον δείκτη P/E στο <5x και ένα P/TBV <0,5x για το 2023.

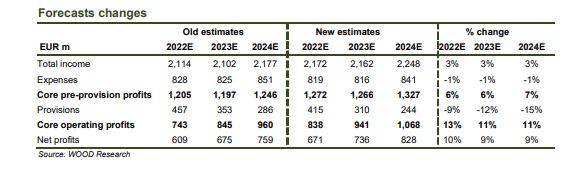

Η Wood αύξησε και πάλι, τις προβλέψεις της για τα αποτελέσματα της Πειραιώς κατά περίπου 10%. Συγκεκριμένα αναμένει ότι το NII θα αυξηθεί κατά περίπου 19% το 2023, σε περίπου 1,6 δισ. ευρώ, με το NIM να διαμορφώνεται σε >2,1%.

Συνολικά, προβλέπει τώρα ROTE στο 10,5% για το 2023E, αλλά θα μπορούσε να φτάσει το 11-12% σε ένα πιο ανοδικό σενάριο.

Η Τράπεζα Πειραιώς έχει κλείσει το χάσμα έναντι των ανταγωνιστών της όσον αφορά την αποκατάσταση του P&L, με το ROTE να διαμορφώνεται πλέον σε >10%. Η σημαντική αποκατάσταση του ισολογισμού της τράπεζας είναι το επόμενο βήμα, κατά την άποψή της Wood, για τη μείωση της διαφοράς αποτίμησης έναντι των ομολόγων της (σε όρους P/TBV, περίπου 40% σε σχέση με τις Eurobank και Εθνική Τράπεζα και 10-15% με την Alpha Bank).

Στους βασικότερους κινδύνους, η Wood αναφέρει το ενδεχόμενο υψηλότερης ροής NPLs σε ένα ασθενέστερο μακροοικονομικό περιβάλλον, μια πιθανή ηπιότερη αύξηση των δανείων και την πολιτική αστάθεια στην Ελλάδα λόγω των επικείμενων εκλογών.

Διαβάστε ακόμη:

Χρήστος Μεγάλου (Τράπεζα Πειραιώς): Οι στόχοι μας για το 2023

Άμεση ανάλυση: Τι συμβαίνει με ΑΔΜΗΕ, Aegean, Cenergy, ΔΕΗ, ΕΛΠΕ, ΕΤΕ, Φουρλή, ΓΕΚ ΤΕΡΝΑ, Intrakat, Intracom, Motor Oil, Mytilineos, ΟΠΑΠ, ΟΤΕ, Πειραιώς και Πλαστικά Θράκης

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ιράν: Αυξάνονται οι νεκροί από την έκρηξη στο λιμάνι του Μπάνταρ Αμπάς

- Αυστραλία: Η απερχόμενη κυβέρνηση υπόσχεται δωρεάν υπηρεσίες τηλεϊατρικής, εφόσον κερδίσει τις εκλογές

- ΗΠΑ: O Τραμπ ζητεί δωρεάν διέλευση των αμερικανικών πλοίων από τις διώρυγες Παναμά και Σουέζ

- Δημόσιο: Πρεμιέρα για τη διαδικασία αξιολόγησης – Πώς θα βαθμολογήσουν οι πολίτες τις δημόσιες υπηρεσίες