ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Τη διανομή μερίσματος 122 εκατ. ευρώ για τη χρήση του 2023, σχεδιάζει η Alpha Bank, όπως αποκάλυψε ο διευθύνων σύμβουλος της τράπεζας, Βασίλης Ψάλτης κατά τη διάρκεια τηλεδιάσκεψης με τους αναλυτές με αφορμή την ανακοίνωση των αποτελεσμάτων. «Βελτιώσαμε τους δείκτες κάλυψης και τα κεφαλαιακά μαξιλάρια και ενισχύσαμε την ανθεκτικότητα του ισολογισμού για να διασφαλίσουμε την αξία για τους μετόχους μας. Είμαστε βέβαιοι για τις πληρωμές μερισμάτων και την μέγιστη δυνατή ανταμοιβή των μετόχων μας», τόνισε ο κ. Ψάλτης.

Είπε επίσης ότι η τράπεζα προτείνει τη διανομή 0,05 ευρώ ανά μετοχή, ενώ αναμένει τις σχετικές εγκρίσεις. «Τα επόμενα χρόνια θα αυξηθούν οι διανομές. Σχεδιάζουμε να διανείμουμε ποσοστό άνω του 25% της κεφαλαιοποίησης έως το 2026, σε μερίσματα και επαναγορές μετοχών, περιμένουμε όμως την τελική έγκριση», τόνισε.

Η ανάλυση της J.P. Morgan για τη μερισματική πολιτική τονίζει:

«Αναφορικά με τις προοπτικές και τις κατευθυντήριες γραμμές για τα μερίσματα, η Alpha Bank στοχεύει να καταβάλει περίπου 300 μ.β. του CET1 σε μερίσματα, υποδηλώνοντας μέσο όρο 45% δείκτη διανομής μερισμάτων για τα έτη 2024-2026. Η νέα καθοδήγηση είναι σύμφωνη με τις εκτιμήσεις της JPM για τα κέρδη ανά μετοχή για φέτος, αλλά 12%/10% υψηλότερα για το 2025/2026 κυρίως λόγω των καλύτερων εσόδων. Σε όρους αποτίμησης, η μετοχή της Alpha διαπραγματεύεται με 6,6 φορές τον δείκτη P/E για το 2025 και 0,5 φορές τον δείκτη P/TBV. Οι μετοχές έχουν αυξηθεί κατά 16% σε ετήσια βάση έναντι του δείκτη των τραπεζών με άνοδο 19%», καταλήγει ο Sevim.

Αξίζει να σημειωθεί ότι σύμφωνα με την ανάλυση των αποτελεσμάτων από την Optima, η προτεινόμενη πληρωμή 38 μονάδων βάσης επί των στοιχείων ενεργητικού με κίνδυνο (RWAs) ή σε 0,051 ευρώ ανά μετοχή (μερισματική απόδοση 2,9%), υπό την προϋπόθεση της έγκρισης των ρυθμιστικών αρχών.

Η πορεία της τράπεζας

Αναφερόμενος στην πορεία της τράπεζας ο κ. Ψάλτης υπογράμμισε ότι τα υψηλά επιτόκια οδήγησαν την τράπεζα στη βελτίωση των δεικτών της τράπεζας. Είναι χαρακτηριστικό, όπως είπε, ότι τα κέρδη ξεπερνούν το στόχο του 2025 που είχε τεθεί ενώ η παραγωγή κεφαλαίων καλύπτει το 65% του στόχου για την τριετία.

«Τους τελευταίους 12 μήνες βελτιώσαμε την κερδοφορία μας, ενώ, παράλληλα, διατηρήσαμε την πειθαρχία στα έξοδα, διασφαλίζοντας έναν ισχυρότερο ισολογισμό και επιτρέποντας την υγιή δημιουργία κεφαλαίου. Το επιτύχαμε αυτό εστιάζοντας με αποφασιστικότητα στη δημιουργία διατηρήσιμης αξίας για τους μετόχους μας και είμαστε υπερήφανοι που διαμορφώσαμε τις προϋποθέσεις, ώστε να προτείνουμε την επανέναρξη καταβολής μερίσματος από τα κέρδη του 2023».

Ο κ. Ψάλτης τόνισε επίσης ότι η τράπεζα θα έχει πρόσθετα κεφάλαια ύψους 1,5 δισ. ευρώ έως το τέλος του 2026, ακόμη κι αν ξεκινήσει η διανομή μερισμάτων στους μετόχους.

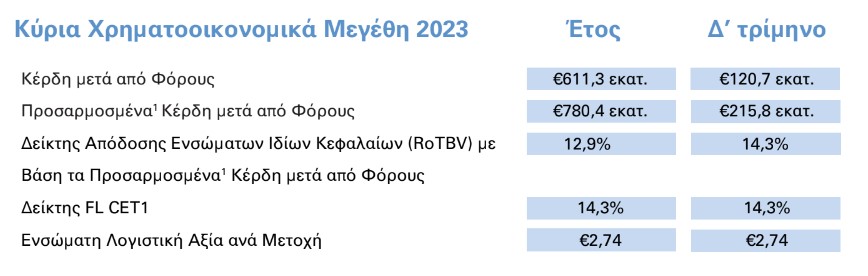

Ο διευθύνων σύμβουλος ανέφερε ότι η Alpha Bank πέτυχε κατά το δ’ τρίμηνο του 2023 την υψηλότερη κερδοφορία (RoTE 14,3%) με αποτέλεσμα η συνολική κερδοφορία στο 12,9% και ξεπερνώντας κατά 4 ποσοστιαίες μονάδες τις αρχικές εκτιμήσεις. Παράλληλα, η τράπεζα πέτυχε και σε πολλές φορές ξεπέρασε τους αρχικούς της στόχους για το 2023, με τα κέρδη ανά μετοχή (EPS) να διαμορφώνονται στο 0,32 ευρώ από 0,23 ευρώ που ήταν η αρχική εκτίμηση, αυξημένα κατά 91% σε σχέση με το 2022. Η υψηλή κερδοφορία οδήγησε, επίσης, σε σημαντική αύξηση της ενσώματης καθαρής θέσης του Ομίλου, η οποία διαμορφώθηκε στα 6,4 δισ. ευρώ, υψηλότερα από τις αρχικές εκτιμήσεις

Αποτελέσματα

Νωρίς το πρωί της Πέμπτης η τράπεζα ανακοίνωσε οικονομικά αποτελέσματα. Συγκεκριμένα:

- Αύξηση στο Καθαρό Έσοδο Τόκων +41% σε ετήσια βάση και +1% σε σχέση με το προηγούμενο τρίμηνο, ως αποτέλεσμα των υψηλότερων επιτοκίων και της ενίσχυσης των εσόδων από το χαρτοφυλάκιο των ομολόγων.

- Τα έσοδα από προμήθειες αυξήθηκαν κατά 8,1% σε ετήσια βάση, λαμβανομένης υπόψη της απόσχισης του τομέα αποδοχής συναλλαγών καρτών, ως αποτέλεσμα της αύξησης των προμηθειών Πιστωτικών Καρτών και πληρωμών καθώς και της υψηλότερης συνεισφοράς από προμήθειες εργασιών διαχείρισης

χαρτοφυλακίου και Bancassurance. Το δ’ τρίμηνο, τα Καθαρά Έσοδα από Προμήθειες ανήλθαν σε €99,2 εκατ., μειωμένα κατά 1,6% σε τριμηνιαία βάση, ως αποτέλεσμα των εποχικά χαμηλότερων εσόδων από προμήθειες Πιστωτικών Καρτών και Πληρωμών, τα οποία αντισταθμίστηκαν μερικώς από την αύξηση των

προμηθειών χορηγήσεων λόγω των αυξημένων εκταμιεύσεων νέων δανείων. - Τα Επαναλαμβανόμενα Λειτουργικά Έξοδα μειώθηκαν κατά 4,6% σε ετήσια βάση (-5,9% σε τριμηνιαία βάση) και διαμορφώθηκαν σε €817,5 εκατ., ως αποτέλεσμα των χαμηλότερων εισφορών στο Ενιαίο Ταμείο Εξυγίανσης (SRF). Ο Δείκτης Εξόδων προς Έσοδα του Ομίλου μειώθηκε κατά 15 ποσοστιαίες μονάδες σε σχέση με το 2022 και διαμορφώθηκε σε 39,5%.

- Το Κύριο Αποτέλεσμα προ Προβλέψεων για το 2023 αυξήθηκε κατά 74,6% σε ετήσια βάση, ως αποτέλεσμα της ενισχυμένης επίδοσης των κύριων εσόδων από τραπεζικές εργασίες (+31,5% σε ετήσια βάση). Το δ’ τρίμηνο, το Κύριο Αποτέλεσμα προ Προβλέψεων ενισχύθηκε κατά 3,6%, ως αποτέλεσμα της αύξησης των

Καθαρών Εσόδων από Τόκους καθώς και της βελτιωμένης λειτουργικής αποδοτικότητας. - Το 2023, το κόστος πιστωτικού Κινδύνου διαμορφώθηκε σύμφωνα με τον στόχο της Διοίκησης, αντανακλώντας την εξυγίανση του χαρτοφυλακίου ΜΕΑ. Το δ’ τρίμηνο, το Κόστος Πιστωτικού Κινδύνου διαμορφώθηκε σε 96 μ.β., ως αποτέλεσμα των ενεργειών διαχείρισης καθυστερήσεων καθώς και των εξόδων σχετιζόμενων με συναλλαγές συνθετικής τιτλοποίησης.

- Τα Προσαρμοσμένα Καθαρά Κέρδη μετά από Φόρους, τα οποία ανήλθαν σε €215,8 εκατ. το δ’ τρίμηνο 2023, ορίζονται ως τα Καθαρά κέρδη / (Ζημιές) μετά τον φόρο εισοδήματος που ανήλθε σε €120,7 εκατ. μη συμπεριλαμβανομένων: α) των μη επαναλαμβανόμενων Λειτουργικών Εξόδων ύψους €5 εκατ., β) της

επίπτωσης των συναλλαγών ΜΕΑ ύψους €109 εκατ. και γ) των Λοιπών αναπροσαρμογών και Φόρων σχετιζόμενων με τα παραπάνω ύψους €22 εκατ.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Σοφία Εφραίμογλου: Τα εμπόδια για ισότητα των φύλων στην επιχειρηματικότητα

- Λαβρόφ για Τραμπ: Κατανοεί την ουσία της σύγκρουσης στην Ουκρανία καλύτερα από οποιονδήποτε Ευρωπαίο ηγέτη

- Πάνος Τσακλόγλου: Η Ελλάδα έφτασε στη χρεοκοπία και λόγω του συνταξιοδοτικού της συστήματος

- Κ. Πιερρακάκης στο ECOFIN: Δεν θέλουμε εμπορικό πόλεμο με τις ΗΠΑ