ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Alpha Finance για τράπεζες: Εξαιρετικό σημείο εισόδου για τους επενδυτές η πρόσφατη υποχώρηση των τιμών

Ο ελβετικός οίκος της UBS και ο αναλυτής της Stephan Potgieter στην κλαδική του ανάλυση για τις ελληνικές τράπεζες παραμένει εξαιρετικά αισιόδοξος.

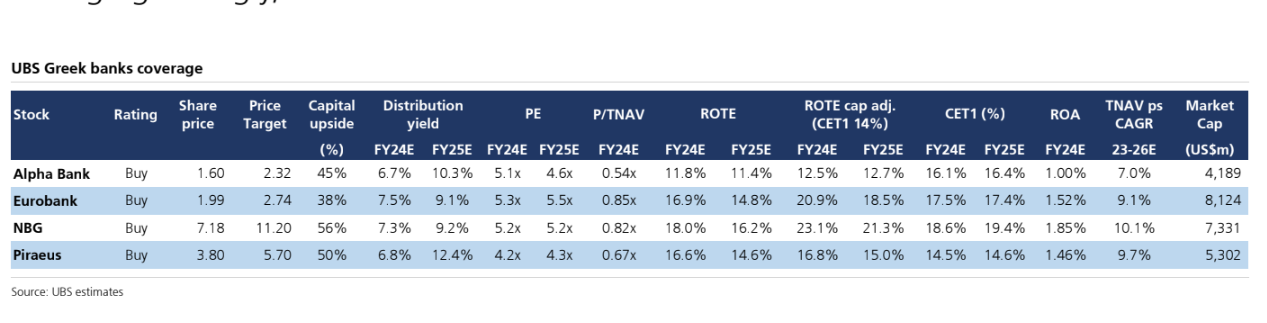

Οι τιμές στόχοι που προτείνει για τις μετοχές των ελληνικών τραπεζών είναι τα 11,20 ευρώ για την Εθνική Τράπεζα με 56% περιθώριο ανόδου, τα 5,70 ευρώ για την Τράπεζα Πειραιώς και 50% περιθώριο ανόδου, τα 2,32 ευρώ για την Alpha Bank με 45% περιθώριο ανόδου και τέλος τα 2,74 ευρώ για τη Eurobank με 38% περιθώριο ανόδου.

Οι κορυφαίες επιλογές του είναι η Τράπεζα Πειραιώς και η Εθνική Τράπεζα, καθώς η πρώτη ξεχωρίζει με την κερδοφορία της και η έτερη με την αποτίμηση της της. Οι συστάσεις για τις μετοχές είναι «αγορά» (buy).

Οι κορυφαίες επιλογές του είναι η Τράπεζα Πειραιώς και η Εθνική Τράπεζα, καθώς η πρώτη ξεχωρίζει με την κερδοφορία της και η έτερη με την αποτίμηση της της. Οι συστάσεις για τις μετοχές είναι «αγορά» (buy).

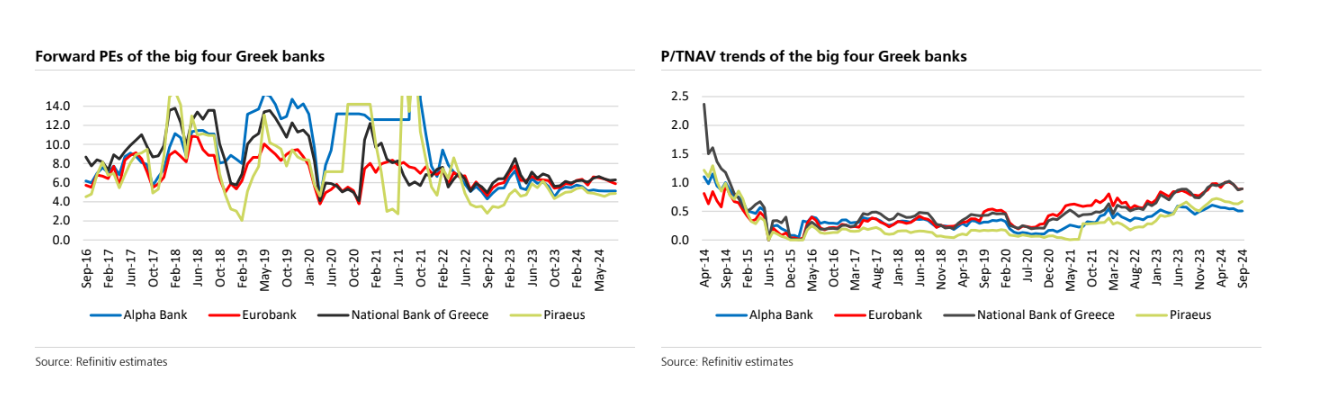

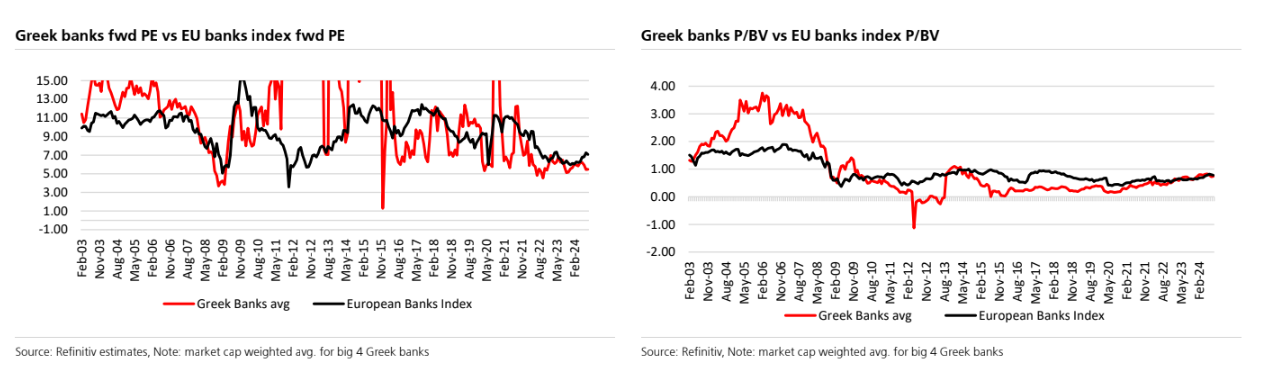

«Είμαστε αισιόδοξοι για την αύξηση του ΑΕΠ που οφείλεται στον τουρισμό, ένα ισχυρό καταναλωτικό υπόβαθρο που υποβοηθείται από τη βελτίωση της αγοράς εργασίας, τις εισροές RRF (15 δισ. ευρώ από τα 36 δισ. ευρώ που έχουν χρησιμοποιηθεί μέχρι στιγμής) και καμία σημαντική δημοσιονομική επιβάρυνση (πρωτογενές πλεόνασμα του προϋπολογισμού). Αναφορικά με τις αποτιμήσεις, βλέπουμε σημαντική περαιτέρω επαναξιολόγηση παρά τις αρχικές επιδόσεις μετά την τραπεζική κρίση. Για τις επιλογές μετοχών, βλέπουμε υψηλή κερδοφορία, ισχυρή κεφαλαιακή θέση, καλή πιστωτική ποιότητα και επιλογές στην επιστροφή πλεονάζοντος κεφαλαίου πάνω από τα σχέδια διανομής.

· Η Εθνική Τράπεζα (Buy) είναι η κορυφαία επιλογή μας για ποιοτική έκθεση στην ιστορία ανάκαμψης της Ελλάδας, υψηλή κερδοφορία, ισχυρή κεφαλαιακή θέση, καλή πιστωτική ποιότητα, επιλογές στην επιστροφή τους πλεονάζοντος κεφαλαίου πάνω από τα σχέδια διανομής.

· Η Τράπεζα Πειραιώς (Buy) είναι η κορυφαία επιλογή μας για δυνατότητα επαναξιολόγησης, αξιοσημείωτη ιστορία ανάκαμψης καθώς τα μη εξυπηρετούμενα ανοίγματα έχουν ομαλοποιηθεί, σταθερή κερδοφορία, αλλά ασθενέστερη κεφαλαιακή θέση.

· Η Eurobank (Buy) προσφέρει ανοδικές επιλογές από την εξαγορά της Ελληνικής Τράπεζας (HBC), ιστορία περιφερειακής διαφοροποίησης σε Κύπρο και Βουλγαρία, προσφέροντας υψηλή κερδοφορία και κεφαλαιακή ευελιξία, ενώ το υψηλότερο κόστος χρηματοδότησης είναι αρνητικό.

· Η Alpha Bank (Buy) είναι κορυφαίος εταιρικός δανειστής με κεφάλαια ενισχυμένα από τη συγχώνευση με την UniCredit στη Ρουμανία, αλλά έχει χαμηλότερη κερδοφορία, κυρίως χαμηλότερο καθαρό επιτοκιακό περιθώριο (NIM), αλλά και υψηλό δυναμικό διανομής σε σχέση με την κεφαλαιοποίηση της αγοράς», προβλέπει ο αναλυτής της UBS.

Οι εκτιμήσεις για τα θεμελιώδη των ελληνικών τραπεζών

Οι εκτιμήσεις για τα θεμελιώδη των ελληνικών τραπεζών

«Οι ελληνικές τράπεζες προσφέρουν ελκυστική άνοδο και έκθεση στην ιστορία της μακροοικονομικής ανάκαμψης της Ελλάδας. Βλέπουμε ισχυρή αύξηση κεφαλαίου και δυνατότητες για διανομές μερισμάτων στους μετόχους πέραν των συντηρητικών σχεδίων πληρωμών τους. Η σχέση κινδύνου-απόδοσης φαίνεται στραμμένη προς τα πάνω», υπογραμμίζει ο Potgieter.

«Αναφορικά με τα θεμελιώδη μεγέθη τους, οι ελληνικές τράπεζες βρίσκονται σε καλή θέση για να επωφεληθούν από έναν επενδυτικό κύκλο που ενεργοποιείται από τα ευρωπαϊκά ταμεία RRF και μια ισχυρή μακροοικονομική ανάκαμψη. Βλέπουμε έναν ισχυρό εταιρικό πιστωτικό κύκλο με την πρόβλεψη για αύξηση των δανείων σε 8,7% ετησίως για την περίοδο 2023 – 2026. Αν και η κορύφωση των καθαρών επιτοκιακών περιθωρίων (NIMs) αποτελεί αντίξοο άνεμο, οι δραστηριότητες αντιστάθμισης παρέχουν κάποια προστασία, καθώς και σταθερή αύξηση των δανείων», προβλέπει ο αναλυτής της UBS.

«Οι προοπτικές για την ισχυρή αύξηση του εισοδήματος των αμοιβών και των προμηθειών στηρίζουν επίσης τα έσοδα μεσοπρόθεσμα. Τα μη εξυπηρετούμενα δάνεια (NPEs) των ελληνικών τραπεζών έχουν σε μεγάλο βαθμό εξομαλυνθεί και βλέπουμε ότι ο πιστωτικός κίνδυνος παραμένει καλοπροαίρετος και εκπλήσσει προς τα κάτω. Στα βασικά σημεία μας τονίζουμε ότι τα σχέδια διανομής είναι συντηρητικά και οι δυνατότητες διανομής είναι πάνω και πέρα από τα σχέδια. Η πιστωτική ποιότητα βελτιώθηκε πολύ, με τα NPEs να έχουν σε μεγάλο βαθμό εξομαλυνθεί (με την Alpha Bank να υστερεί κάπως), τόσο στα NPEs όσο και στην κάλυψη των προβλέψεων. Ο χαμηλός πιστωτικός κίνδυνος, κατά την άποψή μας, με το κόστος κινδύνου (COR) να συνεχίζει να εκπλήσσει θετικά», εκτιμά ο Potgieter.

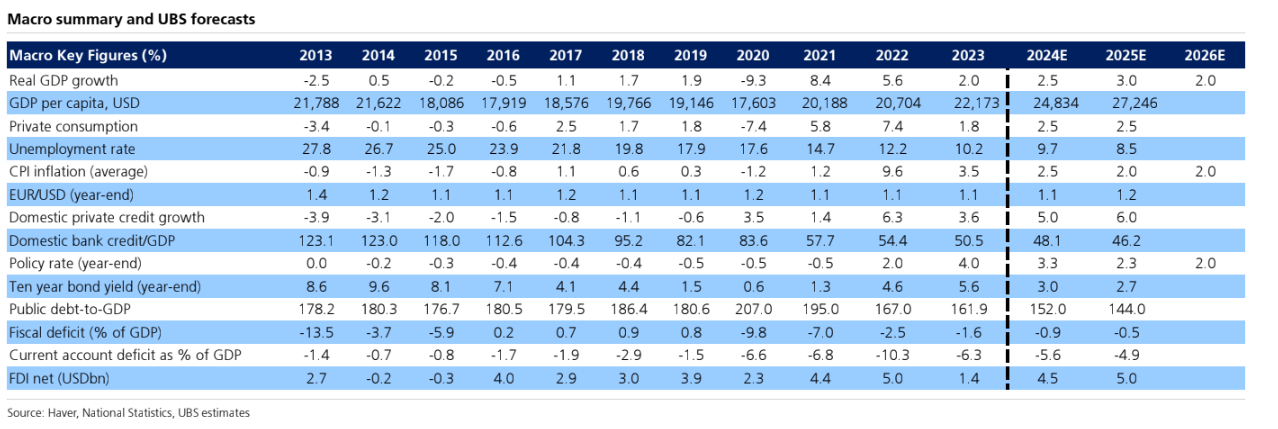

Η επιβλητική μακροοικονομική ανάκαμψη

«Οι ελληνικές τράπεζες είναι οι μεγάλοι ωφελημένοι από τη μακροοικονομική ανάκαμψη της οικονομίας. Είμαστε σε υψηλότερα επίπεδα από την πρόβλεψη του consensus των αναλυτών για την αύξηση του ΑΕΠ κατά 2,5% 2024 και 3,0% 2025. Πέντε λόγοι υπάρχουν για να είμαστε αισιόδοξοι για την αύξηση του ΑΕΠ:

(i) Μεταφορά της ανάπτυξης από το 2023 (120 μονάδες βάσης το πρώτο τρίμηνο του 2024),

(ii) Ανάπτυξη του τουρισμού, καθώς τα έσοδα θα ξεπεράσουν το ρεκόρ του 2023 με 5% έως 10%,

(iii) Θετικό υπόβαθρο για τον καταναλωτή, με χαμηλότερο πληθωρισμό, βελτίωση της αγοράς εργασίας και της δυναμικής των δανείων,

(iv) Στήριξη των ταμείων RRF στης ΕΕ στην οικονομία με 6,9 δισ. ευρώ εισροές κεφαλαίων να έχουν προγραμματιστεί για το 2025, ενώ συνολικά τα κεφάλαια που έχουν διατεθεί είναι 15 δισ. ευρώ μέχρι στιγμής από τα 36 δισ. ευρώ,

(v) Καμία ουσιαστική δημοσιονομική επιβάρυνση, με πρωτογενές πλεόνασμα του προϋπολογισμού 1,9% του ΑΕΠ το 2023.

Διαβάστε επίσης

Βαγγέλης Μαρινάκης: Πούλησε για 118,4 εκατ. δολάρια πέντε πλοία κοντέινερ

Credit Agricole: Σε συζητήσεις για απόκτηση μεριδίου στην κρατική κινεζική εταιρεία οχημάτων GAC

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Μικροβιακή αντοχή – Καθ. Ν. Σύψας: Πολλοί θάνατοι στην Ελλάδα, το οικονομικό κόστος – Μη ασφαλής η χώρα

- Τι μπορεί να φρενάρει τη λήξη των μέτρων για την ακρίβεια

- Μαρκ Καλουστιάν στο mononews: Ο ΝΟΚ, η «αθηναϊκή Ριβιέρα» και τα σχέδια του λιβανέζου επενδυτή

- ΟΤΕ: Τα 16 ευρώ και οι κρυφές σκέψεις των Γερμανών της Deutsche Telekom