ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Στη διάθεση του επενδυτικού κοινού έθεσε η Τράπεζα Πειραιώς το ενημερωτικό δελτίο για την ΑΜΚ, όπως ανακοίνωσε η εισηγμένη.

Ειδικότερα, σύμφωνα με την ανακοίνωση, «η εταιρεία με την επωνυμία «Πειραιώς Financial Holdings Α.Ε.» (εφεξής η «Πειραιώς Holdings») ανακοινώνει ότι από την 20.04.2021 θέτει στη διάθεση του επενδυτικού κοινού το εγκριθέν κατά την 20.04.2021 συνεδρίαση του Διοικητικού Συμβουλίου της Επιτροπής Κεφαλαιαγοράς ενημερωτικό δελτίο το οποίο συντάχθηκε στην αγγλική γλώσσα και εμπεριέχει μετάφραση του Περιληπτικού Σημειώματος (Summary) στην ελληνική γλώσσα, σύμφωνα με τον Κανονισμό (EE) 2017/1129, τους κατ’ εξουσιοδότηση Κανονισμούς (EE) 2019/979 και (ΕΕ) 2019/980, τα άρθρα 57-68 του Ν. 4706/2020, όπως ισχύουν και την Απόφαση 1/892/13.10.2020 της Επιτροπής Κεφαλαιαγοράς (εφεξής το «Ενημερωτικό Δελτίο»), αναφορικά με τη δημόσια προσφορά στην Ελλάδα μέχρι και 1.200.000.000 νέων κοινών ονομαστικών μετά ψήφου μετοχών της Πειραιώς Holdings, ονομαστικής αξίας εκάστης €1,00 (η «Δημόσια Προσφορά»), που θα εκδοθούν στο πλαίσιο της αύξησης του μετοχικού της κεφαλαίου με καταβολή μετρητών και αποκλεισμό του δικαιώματος προτίμησης των υφιστάμενων μετόχων (εφεξής οι «Νέες Μετοχές») και για την εισαγωγή του συνόλου των Νέων Μετοχών στην Κύρια Αγορά της Ρυθμιζόμενης Αγοράς Αξιογράφων του Χρηματιστηρίου Αθηνών (εφεξής το «Χ.Α.»), σύμφωνα με την από 07.04.2021 απόφαση της Έκτακτης Γενικής Συνέλευσης των μετόχων της Πειραιώς Holdings, σε συνδυασμό με την από 16.04.2021 απόφαση του Διοικητικού Συμβουλίου της Πειραιώς Holdings (εφεξής η «Αύξηση»).

Περαιτέρω πληροφορίες για την Πειραιώς Holdings, τις Νέες Μετοχές και τη Δημόσια Προσφορά (όπως, ενδεικτικά, για τη διαδικασία της συμμετοχής των επενδυτών στη Δημόσια Προσφορά και τους κανόνες και όρους διάθεσης και κατανομής των Νέων Μετοχών) παρατίθενται στο Ενημερωτικό Δελτίο και ιδιαίτερα στην ενότητα 18 υπό τον τίτλο «TERMS AND CONDITIONS OF THE SHARE CAPITAL INCREASE AND THE PUBLIC OFFERING».

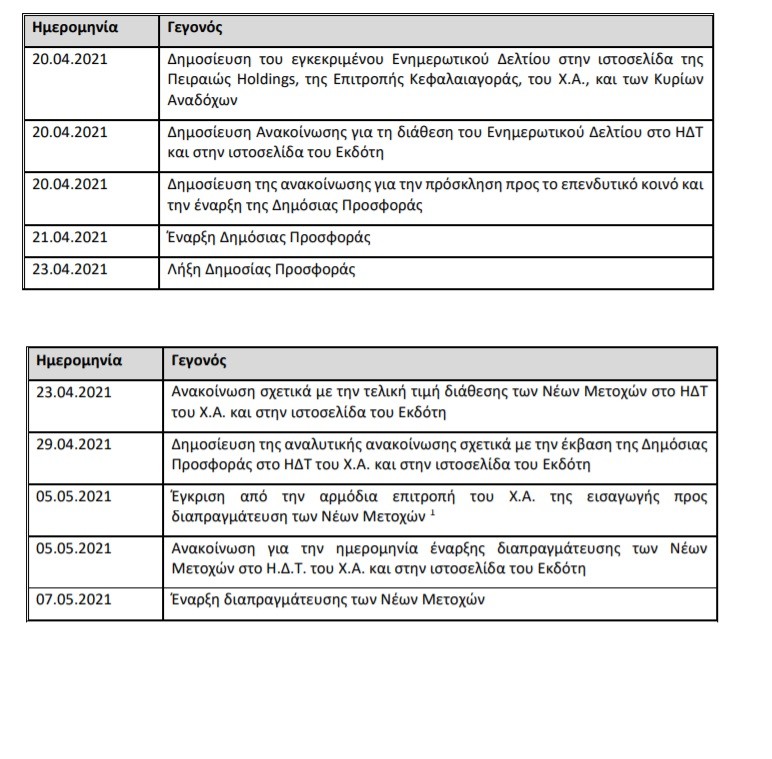

Κατωτέρω, παρατίθεται το αναμενόμενο χρονοδιάγραμμα της ολοκλήρωσης της Αύξησης, το οποίο έχει ως εξής:

Σημειώνεται ότι το ως άνω χρονοδιάγραμμα εξαρτάται από αστάθμητους παράγοντες και ενδέχεται να μεταβληθεί. Σε κάθε περίπτωση, θα υπάρξει ενημέρωση του επενδυτικού κοινού με σχετική ανακοίνωση της Πειραιώς Holdings.

Σημειώνεται ότι το ως άνω χρονοδιάγραμμα εξαρτάται από αστάθμητους παράγοντες και ενδέχεται να μεταβληθεί. Σε κάθε περίπτωση, θα υπάρξει ενημέρωση του επενδυτικού κοινού με σχετική ανακοίνωση της Πειραιώς Holdings.

To Ενημερωτικό Δελτίο θα είναι διαθέσιμο σε ηλεκτρονική μορφή από την 20.04.2021 στην ιστοσελίδα:

– της Πειραιώς Holdings (https://www.piraeusholdings.gr/sci2021)

– της Ελληνικά Χρηματιστήρια Α.Ε. (http://www.helex.gr/el/web/guest/companiesinfo-announcements),

– της Επιτροπής Κεφαλαιαγοράς (www.hcmc.gr), της

– Τράπεζας Πειραιώς (https://www.piraeusholdings.gr/sci2021), και

– της Euroxx Χρηματιστηριακή Α.Ε.Π.Ε.Υ.(https://www.https://www.euroxx.gr/gr/content/article/amkpiraeus)

Επίσης, εφόσον ζητηθεί, το Ενημερωτικό Δελτίο θα είναι διαθέσιμο στο επενδυτικό κοινό δωρεάν και σε έντυπη μορφή στην έδρα της Πειραιώς Holdings (Αμερικής 4, 10564 Αθήνα), της Euroxx Χρηματιστηριακή Α.Ε.Π.Ε.Υ. (Παλαιολόγου 7, 15232, Χαλάνδρι) και στα κατά τόπους καταστήματα της Τράπεζας Πειραιώς μέχρι τη λήξη της περιόδου Δημόσιας Προσφοράς.

Για περισσότερες πληροφορίες οι ενδιαφερόμενοι επενδυτές μπορούν να απευθύνονται στο Τμήμα Εξυπηρέτησης Μετόχων – Εταιρικές Ανακοινώσεις της Πειραιώς

Holdings, +30 210 3335039.»

ΠΛΗΡΟΦΟΡΙΕΣ ΓΙΑ ΤΗ ΔΙΑΔΙΚΑΣΙΑ ΔΙΑΘΕΣΗΣ ΤΩΝ ΝΕΩΝ ΜΕΤΟΧΩΝ ΜΕΣΩ ΤΗΣ ΔΗΜΟΣΙΑΣ ΠΡΟΣΦΟΡΑΣ

Γενικά στοιχεία

Η Δημόσια Προσφορά στην Ελλάδα απευθύνεται στο σύνολο του επενδυτικού κοινού, το οποίο χωρίζεται σε δυο κατηγορίες, ήτοι σε ειδικούς επενδυτές και ιδιώτες επενδυτές.

Ειδικοί επενδυτές είναι εκείνα τα φυσικά πρόσωπα ή οι οντότητες που ορίζονται ως «ειδικοί επενδυτές» κατ’ Άρθρο 2, σημείο (ε) του Κανονισμού 1129 (οι «Ειδικοί Επενδυτές»).

Η κατηγορία των ιδιωτών επενδυτών περιλαμβάνει όλα τα φυσικά και νομικά πρόσωπα και λοιπές οντότητες που δεν εμπίπτουν στην κατηγορία των Ειδικών Επενδυτών (οι «Ιδιώτες Επενδυτές»).

Δεν επιτρέπεται η συμμετοχή στη Δημόσια Προσφορά από το ίδιο φυσικό ή νομικό πρόσωπο ή άλλη οντότητα ταυτόχρονα με την ιδιότητα του Ιδιώτη Επενδυτή και του Ειδικού Επενδυτή, στην οποία περίπτωση η εγγραφή επενδυτή ως Ειδικού Επενδυτή θα καταχωρείται ως εγγραφή Ιδιώτη Επενδυτή, εξαιρουμένων των εγγραφών μέσω συμμετεχόντων (κατά την έννοια της Ενότητας Ι, Μέρος 1 (92) του Κανονισμού Λειτουργίας της ΕΛ.ΚΑΤ. Α.Ε.) στο Σύστημα Άυλων Τίτλων (οι «Συμμετέχοντες» και το «Σ.Α.Τ.», αντίστοιχα) για τον ίδιο συλλογικό λογαριασμό αξιογράφων (omnibus account) και στις δύο κατηγορίες επενδυτών.

Εφιστάται η προσοχή των επενδυτών στο ότι, εάν δεν αναγράφονται στην αίτηση εγγραφής ο κωδικός αριθμός της Μερίδας τους, ο αριθμός του Λογαριασμού Αξιογράφων τους και ο κωδικός αριθμός του Συμμετέχοντα μέσω του οποίου εγγράφονται, ή αν οποιοσδήποτε αναγραφόμενος αριθμός είναι λανθασμένος, ο επενδυτής θα αποκλείεται από την κατανομή Νέων Μετοχών.

Οι επενδυτές που θα συμμετάσχουν στη Δημόσια Προσφορά θα εγγράφονται στην ανώτατη τιμή του Εύρους Τιμών. Η αξία της συμμετοχής για αυτούς τους επενδυτές ορίζεται ως ο αριθμός των αιτούμενων Νέων Μετοχών επί την ανώτατη τιμή του Εύρους Τιμών.

Κάθε επενδυτής μπορεί να εγγράφεται για μία τουλάχιστον Νέα Μετοχή και για ακέραια πολλαπλάσια αυτής, στην ανώτατη τιμή του Εύρους Τιμών. Ανώτατο όριο εγγραφής για κάθε επενδυτή είναι το σύνολο των Νέων Μετοχών, δηλαδή έως και 1.200.000.0000 μετοχές επί την ανώτατη τιμή του Εύρους Τιμών.

Με την ολοκλήρωση της Δημόσιας Προσφοράς, όλες οι εγγραφές όπως ισχύουν εκείνη τη στιγμή θεωρούνται οριστικές.

Εάν μετά το πέρας της Δημόσιας Προσφοράς διαπιστωθούν περισσότερες της μίας εγγραφές των ιδίων φυσικών ή νομικών προσώπων με βάση τα στοιχεία Σ.Α.Τ. ή διαπιστωθούν από την Τράπεζα Πειραιώς πολλαπλές εγγραφές, το σύνολο των εγγραφών αυτών θα ενοποιείται και θα αντιμετωπίζεται ως ενιαία εγγραφή.

Οι επενδυτές δε βαρύνονται με κόστη και φόρους για την καταχώρηση των Νέων Μετοχών στη Μερίδα Πελάτη ή, κατά περίπτωση, Εγγεγραμμένου Διαμεσολαβητή και στο Λογαριασμό Αξιoγράφων τους στο Σ.Α.Τ.

Διαδικασία διάθεσης των Νέων Μετοχών με Δημόσια Προσφορά σε Ιδιώτες Επενδυτές

Οι εγγραφές των Ιδιωτών Επενδυτών στη Δημόσια Προσφορά θα πραγματοποιούνται από την πρώτη μέχρι και ώρα Ελλάδος 16:00 την τελευταία ημέρα της Δημόσιας Προσφοράς, με την υποβολή σχετικής αίτησης εγγραφής κατά τις εργάσιμες ημέρες και ώρες μέσω των καταστημάτων της Τράπεζας Πειραιώς, της Euroxx Χρηματιστηριακή Α.Ε.Π.Ε.Υ., καθώς και μέσω των Συμμετεχόντων (Α.Ε.Π.Ε.Υ. ή θεματοφυλακή τράπεζας) με τους οποίους συνεργάζονται οι ενδιαφερόμενοι Ιδιώτες Επενδυτές.

Για τη συμμετοχή τους στη Δημόσια Προσφορά, οι ενδιαφερόμενοι Ιδιώτες Επενδυτές που προσέρχονται στα καταστήματα της Τράπεζας Πειραιώς θα προσκομίζουν το δελτίο ταυτότητας τους ή διαβατήριο, τον αριθμό του φορολογικού τους μητρώου και την εκτύπωση των στοιχείων Σ.Α.Τ. που αφορούν στη Μερίδα τους και στο Λογαριασμό Αξιογράφων τους. Εάν δεν τηρούν ήδη λογαριασμό καταθέσεων στην Τράπεζα Πειραιώς θα πρέπει, επιπρόσθετα, να προσκομίζουν και το πλέον πρόσφατο εκκαθαριστικό τους σημείωμα.

Οι αιτήσεις εγγραφής των ενδιαφερόμενων Ιδιωτών Επενδυτών θα γίνονται δεκτές, εφόσον έχει καταβληθεί σε ειδικό τραπεζικό λογαριασμό που η Πειραιώς Holdings έχει ανοίξει στην Τράπεζα Πειραιώς για την Αύξηση Μετοχικού Κεφαλαίου (ο «Λογαριασμός ΑΜΚ»), το ισόποσο της αιτούμενης συμμετοχής τους ή έχει δεσμευθεί το ισόποσο της αιτούμενης συμμετοχής τους σε πάσης φύσεως λογαριασμούς καταθέσεων του επενδυτή που τηρούνται στην Τράπεζα Πειραιώς, και στον οποίο ο επενδυτής είναι δικαιούχος ή συνδικαιούχος.

Οι αιτήσεις των Ιδιωτών Επενδυτών θα γίνονται δεκτές, μόνο εφόσον οι ενδιαφερόμενοι επενδυτές είναι δικαιούχοι ή συνδικαιούχοι των λογαριασμών, βάσει των οποίων εγγράφονται.

Σύμφωνα με την υπ. αριθμ 32/28.06.2007 εγκύκλιο της Επιτροπής Κεφαλαιαγοράς, κάθε Ιδιώτης Επενδυτής μπορεί να εγγραφεί στη Δημόσια Προσφορά είτε από την αυτοτελή του Μερίδα, είτε από μια εκ των Κοινών Επενδυτικών Μερίδων («ΚΕΜ») στις οποίες συμμετέχει ως συνδικαιούχος. Θα διενεργείται έλεγχος από την Τράπεζα Πειραιώς στο σύνολο των αιτήσεων, ώστε κάθε εντολέας δικαιούχος ατομικού λογαριασμού αξιογράφων και συνδικαιούχος της ΚΕΜ να παραλάβει τίτλους σε ένα μόνο λογαριασμό Σ.Α.Τ. (ατομικός λογαριασμός ή ΚΕΜ). Αν για έναν εντολέα υπάρχουν περισσότερες από μία αιτήσεις, με παραλήπτη είτε ατομικό λογαριασμό και ΚΕΜ, είτε περισσότερες της μίας ΚΕΜ στις οποίες συμμετέχει ως συνδικαιούχος, τότε η αξία του συνόλου των εγγραφών θα θεωρείται ως ενιαία εγγραφή του επενδυτή.

Μετά την οριστικοποίηση του αριθμού των Νέων Μετοχών που δικαιούται να αποκτήσει κάθε Ιδιώτης Επενδυτής μέσω της Δημόσιας Προσφοράς και της Τιμής Διάθεσης, θα επιστρέφεται στον δικαιούχο το τυχόν καταβληθέν επιπλέον ποσό ή, κατά περίπτωση, θα αποδεσμεύονται τα τυχόν επιπλέον ποσά καταθέσεων, και, σε περίπτωση συμμετοχής στη Δημόσια Προσφορά με δέσμευση λογαριασμού κατάθεσης που τηρείται στην Τράπεζα Πειραιώς κατά τα ανωτέρω, θα χρεώνεται ταυτοχρόνως ο εν λόγω λογαριασμός με το ισόποσο της αξίας των Νέων Μετοχών, που κατανεμήθηκαν στον επενδυτή. Τα δεσμευθέντα ποσά καταθέσεων υπόκεινται στους όρους της αρχικής κατάθεσης (προθεσμία, επιτόκιο, κλπ.) μέχρι την αποδέσμευση τους, ενώ η επιστροφή του τυχόν καταβληθέντος επιπλέον ποσού θα γίνεται άτοκα.

Διαδικασία διάθεσης των Νέων Μετοχών με Δημόσια Προσφορά σε Ειδικούς Επενδυτές

Οι εγγραφές των Ειδικών Επενδυτών στη Δημόσια Προσφορά θα πραγματοποιούνται από την πρώτη μέχρι και ώρα Ελλάδος 16:00 την τελευταία ημέρα της Δημόσιας Προσφοράς με την υποβολή σχετικής αίτησης εγγραφής αποκλειστικά μέσω των Συμμετεχόντων (Α.Ε.Π.Ε.Υ. ή θεματοφυλακή τράπεζας), με τους οποίους συνεργάζονται οι ενδιαφερόμενοι Ειδικοί Επενδυτές.

Οι αιτήσεις εγγραφής των ενδιαφερόμενων Ειδικών Επενδυτών θα γίνονται δεκτές, εφόσον έχει καταβληθεί στον Λογαριασμό ΑΜΚ το ισόποσο της αιτούμενης συμμετοχής τους.

Kαθ΄ όλη τη διάρκεια της Δημόσιας Προσφοράς, οι Ειδικοί Επενδυτές θα μπορούν να τροποποιήσουν τις προσφορές τους και κάθε νέα προσφορά θα ακυρώνει τις προηγούμενες.

Την τελευταία ημέρα της περιόδου της Δημόσιας Προσφοράς όλες οι προσφορές όπως ισχύουν εκείνη τη στιγμή θα θεωρούνται οριστικές.

Μετά την οριστικοποίηση του αριθμού των Νέων Μετοχών που κάθε Ειδικός Επενδυτής δικαιούται να αποκτήσει μέσω της Δημόσιας Προσφοράς, θα αποδίδεται στον δικαιούχο το τυχόν καταβληθέν επιπλέον ποσό άτοκα.

ΠΛΗΡΟΦΟΡΙΕΣ ΓΙΑ ΤΗΝ ΚΑΤΑΝΟΜΗ ΤΩΝ ΝΕΩΝ ΜΕΤΟΧΩΝ – ΠΡΟΝΟΜΙΑΚΗ ΚΑΤΑΝΟΜΗ ΣΕ ΥΦΙΣΤΑΜΕΝΟΥΣ ΜΕΤΟΧΟΥΣ

Γενικά Στοιχεία Κατανομής

Ο αριθμός των Νέων Μετοχών έχει κατ’ αρχάς επιμερισθεί μεταξύ της Δημόσιας Προσφοράς και της Διεθνούς Προσφοράς ως ακολούθως: α) τουλάχιστον 15% των Νέων Μετοχών, ήτοι τουλάχιστον 180.000.000 από τις Νέες Μετοχές, θα κατανεμηθεί σε επενδυτές που θα συμμετάσχουν στη Δημόσια Προσφορά, και β) τουλάχιστον 85% των Νέων Μετοχών, ήτοι τουλάχιστον 1.020.000.000 από τις Νέες Μετοχές, θα κατανεμηθεί σε επενδυτές που θα συμμετάσχουν στη Διεθνή Προσφορά. Το Διοικητικό Συμβούλιο της Πειραιώς Holdings έχει το δικαίωμα να μεταβάλλει αυτήν την κατανομή κατά τη διακριτική ευχέρειά του, με βάση τη ζήτηση που θα εκδηλωθεί σε κάθε σκέλος της Συνδυασμένης Προσφοράς. Εντούτοις, οποιαδήποτε τέτοια μεταβολή στην κατανομή Νέων Μετοχών μεταξύ της Διεθνούς Προσφοράς και της Δημόσιας Προσφοράς δεν θα πρέπει να επηρεάζει την κατανομή προς το ΤΧΣ ούτε να έχει ως αποτέλεσμα η κατανομή στη Δημόσια Προσφορά να υπολείπεται του ανωτέρω ελάχιστου ποσοστού 15%, εάν η ζήτηση από επενδυτές που εγγράφονται στη Δημόσια Προσφορά είναι τουλάχιστον ίση με αυτό το ελάχιστο ποσοστό.

Νέες Μετοχές που επιμερίστηκαν αρχικώς, κατά περίπτωση, στη Δημόσια Προσφορά ή στη Διεθνή Προσφορά, αλλά δεν αναλήφθηκαν τελικώς, δύνανται να ανακατανεμηθούν σε επενδυτές που θα έχουν εγγραφεί στο έτερο σκέλος της Συνδυασμένης Προσφοράς, στο μέτρο που οι εντολές που θα έχουν υποβληθεί σε αυτό το έτερο σκέλος υπερβαίνουν την ανωτέρω αρχική κατανομή και υποστηρίζουν αυτήν την ανακατανομή.

Η κατανομή Νέων Μετοχών σε επενδυτές που θα συμμετάσχουν στη Διεθνή Προσφορά θα γίνει κατά τη διακριτική ευχέρεια του Διοικητικού Συμβουλίου της Πειραιώς Holdings. Η κατανομή Νέων Μετοχών στο ΤΧΣ θα πραγματοποιηθεί στο πλαίσιο της Διεθνούς Προσφοράς και σύμφωνα με τα κριτήρια κατανομής όπως θα συμφωνηθούν.

Σύμφωνα με επιστολή του προς την Πειραιώς Holdings, το ΤΧΣ εξέφρασε την πλήρη στήριξή του στην Αύξηση Μετοχικού Κεφαλαίου και ενημέρωσε για την απόφασή του να εγγραφεί στη Διεθνή Προσφορά για την απόκτηση αριθμού τόσων Νέων Μετοχών ώστε, κατόπιν της ολοκλήρωσης της Αύξησης Μετοχικού Κεφαλαίου, το ΤΧΣ να κατέχει μεταξύ 27,0%, κατ’ ελάχιστον, και 33,0% κατά το μέγιστο, του συνόλου των κοινών μετά ψήφου μετοχών της Πειραιώς Holdings, συμπεριλαμβανομένων εκείνων που κατέχει με περιορισμένα δικαιώματα ψήφου.

Για την κατανομή Νέων Μετοχών στο ΤΧΣ, κατά τα ανωτέρω, ο Εκδότης θα λάβει υπόψη του, σε συνεννόηση με τους γενικούς συντονιστές της Διεθνούς Προσφοράς, μεταξύ άλλων κριτηρίων, το μέγεθος της συνολικής ζήτησης από ιδιώτες επενδυτές, την τιμή διάθεσης και άλλα ποιοτικά κριτήρια, νοουμένου ότι το ποσοστό επί του συνόλου των κοινών μετά ψήφου μετοχών της Πειραιώς Holdings κυριότητας του ΤΧΣ (συμπεριλαμβανομένων εκείνων με περιορισμένα δικαιώματα ψήφου) θα ανέρχεται σε 27,0%, κατ’ ελάχιστον.

Η Paulson & Co. Inc. (ενεργούσα για λογαριασμό επενδυτικών κεφαλαίων υπό τη διαχείρισή της), η Helicon Investment Limited και ο κ. Αριστοτέλης Μυστακίδης (από κοινού, οι «Cornerstone Επενδυτές») συμφώνησαν να αποκτήσουν ως cornerstone επενδυτές, κατά τους όρους της Διεθνούς Προσφοράς και υπό την επιφύλαξη όρων και προϋποθέσεων που είναι συνήθεις σε περιπτώσεις παροχής ισχυρής δέσμευσης αυτής της φύσεως, και η Πειραιώς Holdings συμφώνησε να κατανείμει στους Cornerstone Επενδυτές, Νέες Μετοχές στην Τιμή Διάθεσης. Τα συνολικά κεφάλαια που θα επενδύσει κάθε Cornerstone Επενδυτής έχουν ως εξής: Paulson & Co. Inc.: €265.000.000, Helikon Investment Limited: €75.000.000 και Αριστοτέλης Μυστακίδης: €40.000.000.

Χωρίς να θίγονται οι αρχές κατανομής που παρατίθενται στο Ενημερωτικό Δελτίο, η Πειραιώς Holdings επιφυλάσσεται του δικαιώματός της να απορρίψει εγγραφές για Νέες Μετοχές σε κάθε περίπτωση κατά την οποία η Πειραιώς Holdings φρονεί, κατά την απόλυτη διακριτική της ευχέρεια, ότι εγγραφές για Νέες Μετοχές ενδέχεται να έχουν χρηματοδοτηθεί (μέσω δανείων, πιστώσεων, εγγυήσεων ή άλλων χρηματοδοτικών τεχνικών), άμεσα ή έμμεσα, από ή με τη συνδρομή της Πειραιώς Holdings ή οποιωνδήποτε θυγατρικών της.

Κατανομή Νέων Μετοχών στη Δημόσια Προσφορά – Προνομιακή Κατανομή σε υφιστάμενους μετόχους

Από τις Νέες Μετοχές που έχουν αρχικώς επιμεριστεί στη Δημόσια Προσφορά, ο αριθμός των Νέων Μετοχών που θα κατανεμηθεί σε Ιδιώτες Επενδυτές και Ειδικούς Επενδυτές, θα προσδιορισθεί μετά τη λήξη της Δημόσιας Προσφοράς, λαμβάνοντας υπόψη και τη ζήτηση που θα έχουν εκδηλώσει αυτοί οι επενδυτές.

Ιδιώτες Επενδυτές και Ειδικοί Επενδυτές που είναι εγγεγραμμένοι μέτοχοι της Πειραιώς Holdings σύμφωνα με το μετοχολόγιό της που τηρείται ηλεκτρονικά μέσω της ΕΛ.Κ.Α.Τ. Α.Ε. κατά την εκκίνηση της διαπραγμάτευσης των κοινών μετοχών της Πειραιώς Holdings μετά τη συνένωση μετοχών (reverse split), στις 19, Απριλίου, 2021 ,και οι οποίοι εγγράφονται στη Δημόσια Προσφορά (οι «Κατά Προτεραιότητα Επενδυτές»), θα δικαιούνται προνομιακής κατανομής στις Νέες Μετοχές που έχουν επιμεριστεί στη Δημόσια Προσφορά, η οποία θα είναι αναλογική του ποσοστού συμμετοχής των Κατά Προτεραιότητα Επενδυτών στο μετοχικό κεφάλαιο της Πειραιώς Holdings (η «Προνομιακή Κατανομή»). Εντούτοις, Κατά Προτεραιότητα Επενδυτές που εγγράφονται τόσο στη Δημόσια Προσφορά όσο και στη Διεθνή Προσφορά, εφόσον συντρέξει τέτοια περίπτωση, δεν θα δικαιούνται Προνομιακής Κατανομής.

Σε περίπτωση που Κατά Προτεραιότητα Επενδυτής εγγραφεί στη Δημόσια Προσφορά για αριθμό Νέων Μετοχών που υπερβαίνει την ποσοστιαία συμμετοχή του στο μετοχικό κεφάλαιο της Πειραιώς Holdings (υπερκάλυψη), τότε σε Προνομιακή Κατανομή θα υπόκειται μόνον εκείνος ο αριθμός Νέων Μετοχών που αντιστοιχεί σε αυτή την ποσοστιαία συμμετοχή του Κατά Προτεραιότητα Επενδυτή στην Πειραιώς Holdings.

Μετά την κατά τα ανωτέρω Προνομιακή Κατανομή, εγγραφές για Νέες Μετοχές από Κατά Προτεραιότητα Επενδυτές, οι οποίες δεν έχουν ικανοποιηθεί, θα προστίθενται στις εγγραφές των νέων εγγραφόμενων επενδυτών και θα ικανοποιούνται σύμμετρα, υπό την προϋπόθεση ότι εξακολουθούν να υφίστανται αδιάθετες Νέες Μετοχές.

Εάν οι εγγραφές για Νέες Μετοχές από Ιδιώτες Επενδυτές ή Ειδικούς Επενδυτές υπερβαίνουν το συνολικό αριθμό Νέων Μετοχών που θα τους έχει κατανεμηθεί, οι εγγραφές αυτές θα ικανοποιηθούν pro rata.

Μετά τον παραπάνω υπολογισμό, ο αριθμός των Νέων Μετοχών που θα κατανεμηθεί σε κάθε επενδυτή θα στρογγυλοποιηθεί στον κατώτερο ακέραιο αριθμό μετοχών. Εάν, συνεπεία αυτής της στρογγυλοποίησης ανά επενδυτή, προκύπτουν Νέες Μετοχές που παραμένουν εκτός κατανομής, θα κατανεμηθεί από μια επιπλέον Νέα Μετοχή στους επενδυτές που θα έχουν τα μεγαλύτερα ανικανοποίητα κλάσματα εγγραφής ανά επενδυτή.

Σε ενδεχόμενη μερική κάλυψη της Δημόσιας Προσφοράς, θα κατανεμηθεί στους Ιδιώτες και Ειδικούς Επενδυτές το 100% των Νέων Μετοχών για τις οποίες ενεγράφησαν.

Η κατανομή των Νέων Μετοχών στους επενδυτές που θα έχουν συμμετάσχει στη Δημόσια Προσφορά δεν εξαρτάται από τον χρηματοοικονομικό διαμεσολαβητή μέσω του οποίου θα έχουν υποβάλει την αίτηση εγγραφής τους.

Η παράδοση των Νέων Μετοχών συντελείται με την οριστική καταχώρησή τους στη Μερίδα και στο Λογαριασμό Αξιογράφων των δικαιούχων Ιδιωτών Επενδυτών και Ειδικών Επενδυτών. Η καταχώρηση των Νέων Μετοχών θα γίνει μετά την ολοκλήρωση των σχετικών διαδικασιών και η ημερομηνία της θα γνωστοποιηθεί με ανακοίνωση της Πειραιώς Holdings στο Χ.Α., τουλάχιστον μία εργάσιμη ημέρα πριν από την έναρξη διαπραγμάτευσης των Νέων Μετοχών.

Αναλυτικές πληροφορίες για τη διαδικασία διάθεσης και κατανομής των Νέων Μετοχών στην Δημόσια Προσφορά παρέχονται στην ενότητα 18 «TERMS AND CONDITIONS OF THE SHARE CAPITAL INCREASE AND PUBLIC OFFERING» του Ενημερωτικού Δελτίου ενώ το εκτιμώμενο χρονοδιάγραμμα της Δημόσιας Προσφοράς περιλαμβάνεται στην ενότητα 19 «ADMISSION TO TRADING AND DEALING ARRANGEMENTS» του Ενημερωτικού Δελτίου.

Αν η Αύξηση Μετοχικού Κεφαλαίου δεν καλυφθεί πλήρως, το μετοχικό κεφάλαιο της Πειραιώς Holdings θα αυξηθεί μέχρι το ποσό της τελικής κάλυψης, σύμφωνα με το Άρθρο 28 του Ν. 4548/2018.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Βορίδης – Κικίλιας: Εθνική στρατηγική αποτροπής της παράνομης μετανάστευσης και θεσμικής θωράκισης απέναντι στην καταχρηστική δράση ΜΚΟ

- Time: Οι 100 πιο επιδραστικοί άνθρωποι στον κόσμο για το 2025 – Ποιους Έλληνες βρίσκουμε στην λίστα

- Ιερώνυμος στο Breitbart: Θετική εξέλιξη η εκλογή Τραμπ

- Κομισιόν: Οι 7 χώρες καταγωγής που θεωρούνται «ασφαλείς» – Περιορίζονται οι πιθανότητες χορήγησης ασύλου