ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Ιστορικό ρεκόρ με κέρδη 333 εκατ. ευρώ κατέγραψε το β’ τρίμηνο η Τράπεζα Πειραιώς, σύμφωνα με τα οικονομικά αποτελέσματα που ανακοίνωσε για το α’ εξάμηνο.

Είναι σημαντική επίσης ότι τα κέρδη για το σύνολο του πρώτου εξαμήνου έφτασαν τα 563 εκατ. ευρώ.

Η τράπεζα παρουσιάζει επίσης σημαντική αύξηση στα έσοδα από προμήθειες ενώ τα καθαρά έσοδα από τόκους διαμορφώθηκαν σε €528 εκατ. το 2ο τρίμηνο, +2% σε τριμηνιαία και +8% σε ετήσια βάση.

Όλα τα οικονομικά αποτελέσματα μπορείτε να τα δείτε ΕΔΩ.

Σύμφωνα με την ανακοίνωση καταγράφονται:

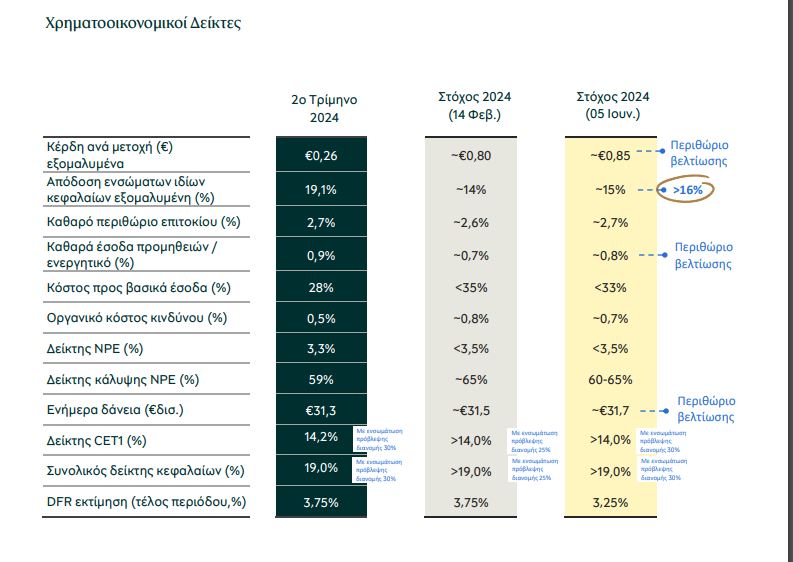

• Ιστορικά υψηλά εξομαλυμένα κέρδη στα €333 εκατ. το 2ο τρίμηνο με €0,26 κέρδη ανά μετοχή, αυξημένα 42% ετησίως

• Εξομαλυμένα κέρδη ανά μετοχή €0,47 στο εξάμηνο, έναντι στόχου για περίπου €0,85 το 2024

• Απόδοση ενσώματων ιδίων κεφαλαίων (RoaTBV) 18% στο εξάμηνο, έναντι στόχου για περίπου 15% το 2024. Τα ενσώματα ίδια κεφάλαια ανά μετοχή ανήλθαν σε €5,42 τον Ιούν.24, αυξημένα κατά 15% ετησίως

• Τα καθαρά έσοδα από τόκους διαμορφώθηκαν σε €528 εκατ. το 2ο τρίμηνο, +2% σε τριμηνιαία και +8% σε ετήσια βάση, υποστηριζόμενα από την πιστωτική επέκταση, την αύξηση του χαρτοφυλακίου ομολόγων και το σταθερό μείγμα καταθέσεων. Τα καθαρά έσοδα από τόκους ανήλθαν σε €1.045 εκατ. στο εξάμηνο, +12% σε ετήσια βάση, με τον δείκτη καθαρού επιτοκιακού περιθωρίου στο 2,7%, ευθυγραμμισμένο με τον ετήσιο στόχο. Το κόστος των προθεσμιακών καταθέσεων διαμορφώθηκε στο 2,1% το 2ο τρίμηνο, με το κόστος των νέων προθεσμιακών καταθέσεων στο 2,8%.

• Τα καθαρά έσοδα από προμήθειες διαμορφώθηκαν στα €179 εκατ. το 2ο τρίμηνο, ενισχυμένα κυρίως από τις προμήθειες χρηματοδοτήσεων, τις εργασίες καρτών, τις μεταφορές κεφαλαίων και τη διαχείριση κεφαλαίων πελατών. Τα καθαρά έσοδα προμηθειών διαμορφώθηκαν σε €325 εκατ. στο εξάμηνο

• Τα επαναλαμβανόμενα λειτουργικά έξοδα διαμορφώθηκαν στα €199 εκατ. το 2ο τρίμηνο, σταθερά σε ετήσια βάση, σε ευθυγράμμιση με τον ετήσιο στόχο. Τα επαναλαμβανόμενα λειτουργικά έξοδα διαμορφώθηκαν στα €392 εκατ. στο εξάμηνο, -3% ετησίως, συνέπεια των ενεργειών λειτουργικής αποτελεσματικότητας οι οποίες αντιστάθμισαν τον πληθωρισμό και τα κόστη επενδύσεων.

Η Πειραιώς λειτουργεί με τον χαμηλότερο δείκτη αποτελεσματικότητας κόστους του κλάδου στο 28% το 2ο τρίμηνο

• Το οργανικό κόστος κινδύνου διατηρήθηκε σε χαμηλά επίπεδα, καθώς διαμορφώθηκε στις 46 μονάδες βάσης στο 2ο τρίμηνο και στις 48 μονάδες βάσης στο εξάμηνο. Εξαιρουμένων των προμηθειών εξυπηρέτησης NPE και των εξόδων συνθετικών τιτλοποιήσεων, το κόστος κινδύνου διαμορφώθηκε στις 21 μονάδες βάσης στο 2ο τρίμηνο και στις 19 μονάδες βάσης στο εξάμηνο

• Σταθερή ποιότητα ενεργητικού με τον δείκτη NPE στο 3,3%, έναντι 5,5% στην αντίστοιχη περσινή περίοδο, και κάλυψη NPE στο 59%, ενισχυμένη κατά 2 ποσοστιαίες μονάδες ετησίως

• Αύξηση χαρτοφυλακίου εξυπηρετούμενων δανείων κατά €1,2 δισ. στο εξάμηνο, έναντι στόχου +€1,6 δισ. για το 2024. Από τα €3,2 δισ. εκταμιεύσεων στο 2ο τρίμηνο, περίπου €1,5 δισ. διοχετεύθηκαν σε μικρές, μεσαίες επιχειρήσεις και ιδιώτες, και περίπου €1,7 δις σε μεγάλες επιχειρήσεις και ναυτιλία. Η περίμετρος των δανείων Πειραιώς συνδεδεμένων με το Ταμείο Ανάκαμψης και Ανθεκτικότητας διαμορφώνεται σε €1,8 δισ.

• Ο δείκτης CET1 σε pro forma επίπεδο διαμορφώθηκε στο 14,2% και ο συνολικός δείκτης κεφαλαίων στο 19,0%, με τους δύο δείκτες να συμπεριλαμβάνουν πρόβλεψη για 30% διανομή στους μετόχους. Οι κεφαλαιακοί δείκτες στο 2ο τρίμηνο διαμορφώνονται ήδη στο επίπεδο του στόχου 2024

• Ο αντίστοιχος pro forma δείκτης MREL διαμορφώθηκε στο 28,3% τον Ιούνιο 2024, καθιστώντας την Πειραιώς την πρώτη ελληνική τράπεζα που πληροί την τελική δεσμευτική απαίτηση για τον δείκτη MREL, ενάμισι έτος πριν τον στόχο

• Τα υπό διαχείριση κεφάλαια πελατών αυξήθηκαν περαιτέρω κατά 27% σε ετήσια βάση, στα €10,4 δισ., υπερβαίνοντας ήδη τον ετήσιο στόχο που είχε τεθεί, συνέπεια των αμοιβαίων κεφαλαίων, της διαχείρισης κεφαλαίων θεσμικών επενδυτών και του private banking

• Ισχυρό προφίλ ρευστότητας, με δείκτη κάλυψης ρευστότητας 215% και δείκτη δανείων προς καταθέσεις 63%

Μεγάλου: Τα έσοδά μας ενισχύθηκαν σημαντικά

Ο Διευθύνων Σύμβουλος της Τράπεζας Πειραιώς, κ. Χρήστος Μεγάλου δήλωσε: «Το 2024 ξεκίνησε δυναμικά για την Πειραιώς, με το 1ο εξάμηνο να επιβεβαιώνει τη σημαντική πρόοδο προς την επίτευξη ή υπέρβαση των ετήσιων στόχων. Κατά το 1ο εξάμηνο του έτους, η Πειραιώς παρουσίασε ιστορικό υψηλό οικονομικών αποτελεσμάτων εξαμήνου παράγοντας €0,47 κέρδη ανά μετοχή, με ετήσια άνοδο 41%, και 18% απόδοση ιδίων κεφαλαίων, από 14% την αντίστοιχη περσινή περίοδο. Η Πειραιώς πέτυχε διατηρήσιμη κερδοφορία, και ενίσχυση των κεφαλαίων της, μέσω διαφοροποιημένων πηγών εσόδων και πειθαρχίας κόστους, διατηρώντας παράλληλα συνετή διαχείριση του πιστωτικού κινδύνου.

Τα έσοδά μας ενισχύθηκαν σημαντικά, με το καθαρό επιτοκιακό περιθώριο να διαμορφώνεται στο 2,75%, και τα καθαρά έσοδα από προμήθειες ως προς το ενεργητικό στο 0,85% το πρώτο εξάμηνο, με τις δύο πηγές εσόδων να ωφελούνται από την ισχυρή αύξηση των υπολοίπων πελατών. Το χαρτοφυλάκιο ενήμερων δανείων του Ομίλου διαμορφώθηκε στα €31,3 δισ, με άνοδο €1,3 δισ. το δεύτερο τρίμηνο, και είναι σε πορεία υπέρβασης του ετήσιου στόχου για €31,7 δισ. ενήμερα δάνεια. Από τα €3,2 δισ. εκταμιεύσεις δανείων το δεύτερο τρίμηνο, τα €1,5 δισ. διοχετεύθηκαν σε μικρές, μεσαίες επιχειρήσεις και ιδιώτες. Τα υπό διαχείριση κεφάλαια πελατών αυξήθηκαν στα €10,4 δισ. τον Ιούνιο, υπερβαίνοντας τον στόχο των €10,2 δισ. για το 2024.

Η εστιασμένη προσέγγιση στη λειτουργική αποτελεσματικότητα διατήρησε τον δείκτη δαπανών προς βασικά έσοδα στο 29%, μεταξύ των χαμηλότερων στην ευρωπαϊκή τραπεζική αγορά, ενώ το κόστος κινδύνου, παρέμεινε σε χαμηλό επίπεδο, στις 19 μονάδες βάσης, ή 48 μονάδες βάσης συμπεριλαμβανομένων των προμηθειών εξυπηρέτησης NPE και των εξόδων συνθετικών τιτλοποιήσεων, αποτέλεσμα της επιτυχούς διαχείρισης των εισροών νέων NPE. Ο δείκτης NPE βελτιώθηκε περαιτέρω στο 3,3% και η κάλυψη των NPE από προβλέψεις διατηρήθηκε κοντά στα επίπεδα του 60%.

Ο δείκτης CET1 ενισχύθηκε στο 14,2%, αυξημένος κατά 0,9 ποσοστιαίες μονάδες από την αρχή του έτους, έχοντας ήδη επιτύχει τον ετήσιο στόχο. Επιπλέον, μετά και την επιτυχημένη έκδοση του νέου πράσινου ομολόγου υψηλής εξοφλητικής προτεραιότητας ύψους €650 εκατ. τον Ιούλιο 2024, ο αντίστοιχος pro forma δείκτης MREL διαμορφώθηκε στο 28,3%, με αποτέλεσμα η Πειραιώς να γίνει η πρώτη ελληνική τράπεζα η οποία πληροί τον τελικό δεσμευτικό στόχο 27,9% για τον δείκτη MREL, ενάμισι έτος πριν την καταληκτική ημερομηνία.

Το 2024 εξελίσσεται σε έτος ορόσημο για την Πειραιώς. Μετά την επιστροφή σε καθεστώς πλήρους ιδιωτικοποίησης το 1ο τρίμηνο, ο Όμιλος κατέβαλε μέρισμα στους μετόχους ύψους €79 εκατ., για πρώτη φορά τα τελευταία 16 χρόνια, ενώ πρόσφατα, η βασική θυγατρική του Ομίλου, Τράπεζα Πειραιώς, επανέκτησε την αξιολόγηση επενδυτικής βαθμίδας μετά από 14 χρόνια.

Η λήψη πανευρωπαϊκής τραπεζικής άδειας από την ελληνική neobank, snappi αποτελεί ένα σημαντικό βήμα στην πορεία της Τράπεζας να αναδειχθεί σε πόλο του νέου τραπεζικού τοπίου στην Ευρώπη. Το επίτευγμα αυτό αντανακλά την ακλόνητη δέσμευσή μας στην καινοτομία και την ικανότητά μας να ανταποκρινόμαστε στις εξελισσόμενες ανάγκες των πελατών μας.

Υποδεχθήκαμε το νέο εμπορικό μας σήμα με ενθουσιασμό, και συνεχίζουμε να οικοδομούμε ένα οργανισμό που αντιπροσωπεύει τους πελάτες μας. Η νέα εταιρική μας ταυτότητα αντικατοπτρίζει τον δυναμισμό και την ευελιξία που χαρακτηρίζουν τη νέα εποχή της Πειραιώς, και είναι σύμβολο της ανθεκτικότητας και της ικανότητάς μας να εξελισσόμαστε σε ένα συνεχώς μεταβαλλόμενο περιβάλλον.

Συνεχίζουμε να ανεβάζουμε τον πήχη των επιδιώξεών μας και να είμαστε προσηλωμένοι στη δημιουργία αξίας προς όφελος των μετόχων μας, προσφέροντας παράλληλα συνεχή στήριξη προς τους πελάτες μας και ευρύτερα την ελληνική οικονομία και κοινωνία. Είμαστε περήφανοι για την απονομή τριών διακρίσεων στα διεθνή βραβεία Euromoney, συμπεριλαμβανομένου του βραβείου “The World’s Best Bank Transformation” ως αναγνώρισης της επιτυχημένης πορείας, του μετασχηματισμού της Τράπεζας και της επιστροφής της σε κερδοφορία».

Αυξημένα καθαρά έσοδα από τόκους υποστηριζόμενα από τα δάνεια, το χαρτοφυλάκιο ομολόγων και το μείγμα των καταθέσεων

Τα καθαρά έσοδα από τόκους διαμορφώθηκαν σε €528 εκατ. το 2ο τρίμηνο 2024, αυξημένα κατά 2% σε τριμηνιαία βάση και 8% σε ετήσια, οδηγούμενα κυρίως από τα υψηλότερα δανειακά υπόλοιπα, με τα περιθώρια να παρουσιάζουν ανθεκτικότητα, ενώ το χαρτοφυλάκιο ομολόγων και το μείγμα των καταθέσεων συνέβαλαν επίσης στην θετική επίδοση.

Το εξάμηνο 2024 τα καθαρά έσοδα από τόκους ανήλθαν σε €1.045 εκατ. αυξημένα κατά 12% σε ετήσια βάση. Το κόστος των προθεσμιακών καταθέσεων παρέμεινε σταθερό το 2ο τρίμηνο 2024, στο 2,1%, ενώ το κόστος των νέων προθεσμιακών καταθέσεων διαμορφώνεται στο 2,8%. Συνολικά, ο δείκτης καθαρού περιθωρίου επιτοκίου παρέμεινε στο επίπεδο του προηγούμενου τριμήνου, στο 2,7%, σε πορεία επίτευξης του ετήσιου στόχου.

Καθαρά έσοδα προμηθειών ως ποσοστό του ενεργητικού στο 0,93%

Τα καθαρά έσοδα προμηθειών παρουσίασαν δυναμική επίδοση, καθώς διαμορφώθηκαν στα €179 εκατ. το 2ο τρίμηνο 2024, αυξημένα κατά 27% σε τριμηνιαία και 32% σε ετήσια βάση. Η αύξηση στο τρίμηνο προήλθε από τις εργασίες καρτών, τις προμήθειες χρηματοδοτήσεων, τις μεταφορές κεφαλαίων (εισαγωγές/εξαγωγές, εμβάσματα, επιταγές), και τη διαχείριση κεφαλαίων πελατών.

Ορισμένες πρωτοβουλίες και συνεργασίες που ανέλαβε η Τράπεζα στον χώρο των καρτών παράγουν

πρόσθετο έσοδο.

Τα καθαρά έσοδα προμηθειών διαμορφώθηκαν σε €325 εκατ. το εξάμηνο 2024.

Τα καθαρά έσοδα προμηθειών ως ποσοστό του ενεργητικού ανήλθαν σε 0,93% το 2ο τρίμηνο 2024. Το εξάμηνο 2024 τα καθαρά έσοδα προμηθειών ως ποσοστό του ενεργητικού διαμορφώθηκαν σε 0,85%, επωφελούμενα από τη διαφοροποίηση των πηγών εσόδων.

Η πειθαρχημένη προσέγγιση στην αποτελεσματικότητα κόστους, αντισταθμίζει τον πληθωρισμό και το κόστος επενδύσεων

Τα λειτουργικά έξοδα το 2ο τρίμηνο 2024 παρέμειναν σταθερά σε τριμηνιαία βάση, στα €203 εκατ., οριακά αυξημένα κατά 1% σε ετήσια βάση. Εξαιρουμένης της επιβάρυνσης από δαπάνες οικειοθελούς αποχώρησης προσωπικού, τα επαναλαμβανόμενα λειτουργικά έξοδα διαμορφώθηκαν στα €199 εκατ., σταθερά σε ετήσια βάση, παρά τις πληθωριστικές πιέσεις, ενώ αντίστοιχα για το εξάμηνο 2024 διαμορφώθηκαν στα €392 εκατ., μειωμένα κατά 3% ετησίως. Οι επαναλαμβανόμενες δαπάνες προσωπικού αυξήθηκαν κατά 2% σε ετήσια βάση στα €97 εκατ. το 2ο τρίμηνο 2024, με το ανθρώπινο δυναμικό να διαμορφώνεται σε 7.872 εργαζομένους στις 30 Ιουνίου 2024, εκ των οποίων οι 7.489 στην Ελλάδα.

Το ανθρώπινο δυναμικό στην Ελλάδα μειώθηκε κατά περίπου 700 εργαζομένους σε ετήσια βάση, κυρίως μέσω των προγραμμάτων αποχώρησης προσωπικού. Επιπλέον, τα γενικά διοικητικά έξοδα μειώθηκαν κατά 7% σε ετήσια βάση, στα €73 εκατ., λόγω ενεργειών αποτελεσματικότητας κόστους που αντιστάθμισαν τις πληθωριστικές πιέσεις, και επιπλέον από το μηδενικό κόστος εγγύησης καταθέσεων. Τα έξοδα αποσβέσεων αυξήθηκαν κατά 11% σε ετήσια βάση, όπως αναμενόταν, λόγω των συνεχιζόμενων ενεργειών ψηφιοποίησης.

Συνεπώς, ο δείκτης κόστους προς βασικά έσοδα σε επαναλαμβανόμενη βάση μειώθηκε περαιτέρω στο ιστορικό χαμηλό 28% στο 2ο τρίμηνο 2024, έναντι 32% ένα έτος πριν.

Το κόστος κινδύνου παρέμεινε σε ιστορικά χαμηλό επίπεδο

Το 2ο τρίμηνο 2024 οι προβλέψεις δανείων, εξαιρουμένων εξόδων σχετικών με πωλήσεις ΝΡΕ, προμηθειών εξυπηρέτησης NPE και των δαπανών συνθετικών τιτλοποιήσεων, διαμορφώθηκαν στα €20 εκατ., έναντι €15 εκατ. το προηγούμενο τρίμηνο και €69 εκατ. ένα χρόνο πριν, συνέπεια της σταθερής οργανικής διαχείρισης NPE και του μηδενικού καθαρού νέου σχηματισμού NPE.

Στο 2ο τρίμηνο δεν καταγράφηκαν προβλέψεις για πώληση χαρτοφυλακίων NPE. Το οργανικό κόστος κινδύνου επί των καθαρών δανείων διαμορφώθηκε στις 46 μ.β. το 2ο τρίμηνο, από 51 μ.β. στο προηγούμενο τρίμηνο και 114 μ.β. ένα χρόνο πριν.

Το εξάμηνο 2024, οι προβλέψεις δανείων εξαιρουμένων εξόδων σχετικών με πωλήσεις ΝΡΕ, προμηθειών εξυπηρέτησης NPE

και των δαπανών συνθετικών τιτλοποιήσεων, διαμορφώθηκαν στα €35 εκατ., και το οργανικό κόστος κινδύνου στις 48 μ.β.

Θετική πιστωτική επέκταση το 2ο τρίμηνο, με ώθηση από τα επιχειρηματικά δάνεια και σταθεροποίηση του χαρτοφυλακίου ιδιωτών

Το χαρτοφυλάκιο ενήμερων δανείων αυξήθηκε κατά 4% τριμηνιαίως και κατά 8% ετησίως, φτάνοντας στα €31.3 δισ. το 2ο τρίμηνο 2024.

Η καθαρή πιστωτική επέκταση προήλθε από τις επιχειρήσεις, με τους κλάδους μεταφορών, μεταποίησης, χονδρικού και λιανικού εμπορίου να κατέχουν το μεγαλύτερο μερίδιο.

Σημειώνεται ότι το ποσό των δανείων προ απομειώσεων και προσαρμογών έως και τον Ιούνιο 2024 περιλαμβάνει €5,8 δισ. από ομόλογα υψηλής εξοφλητικής προτεραιότητας που σχετίζονται με τις τιτλοποιήσεις χαρτοφυλακίων ΝΡΕ μέσω Ηρακλή που έχουν ολοκληρωθεί μέχρι τώρα, και συγκεκριμένα τις συναλλαγές Phoenix, Vega, Sunrise 1, Sunrise 2 και Sunrise 3.

Οι καταθέσεις πελατών σε ανοδική πορεία

Οι καταθέσεις πελατών συνεχίζουν να ενισχύονται, φτάνοντας τα €59,8 δισ. στο τέλος Ιουνίου 2024, αυξημένες κατά 2% τόσο σε τριμηνιαία, όσο και σε ετήσια βάση.

Συνολικά, η διαφοροποιημένη και σταθερή δομή καταθέσεων του Ομίλου αποτελεί βασικό πλεονέκτημα, με τις καταθέσεις της ευρείας λιανικής βάσης να αποτελούν το 51% του συνόλου των καταθέσεων.

Διαβάστε επίσης:

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τέμπη: Το Πανεπιστήμιο της Γάνδης εκθέτει ξανά τον ΕΟΔΑΣΑΑΜ – «Τα έλαια σιλικόνης καίγονται»

- Αριελ Κωνσταντινίδη: Αποκαλύψεις για την εγκυμοσύνη στα 53 της και για τον… πατέρα που θα ήθελε για το παιδί

- ΔΥΠΑ: Προσθήκη αξιολογημένων προγραμμάτων κατάρτισης για τη νέα δράση κατάρτισης ανέργων

- Ευρωαγορές: Με πιο ήπια κέρδη έκλεισαν οι αγορές – Στο +1,43% ο Dax