ΣΧΕΤΙΚΑ ΑΡΘΡΑ

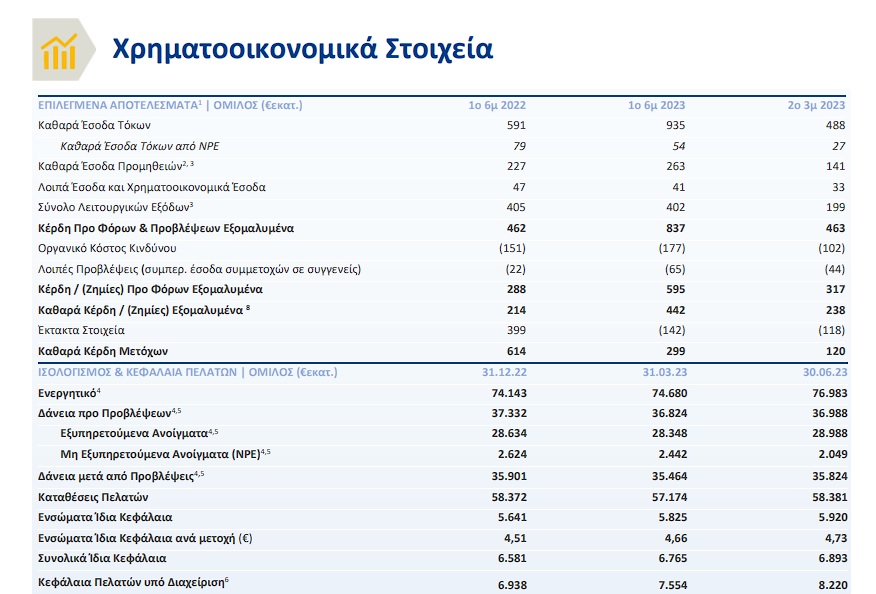

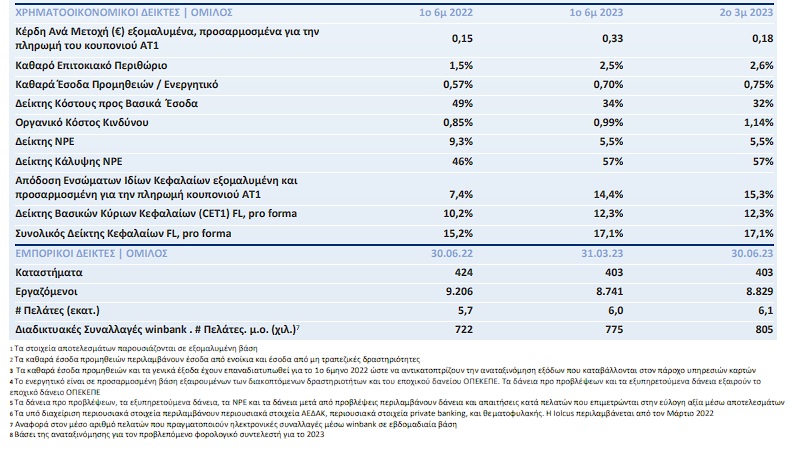

Κέρδη €0,33 ανά μετοχή και 14% απόδοση κεφαλαίων κατέγραψε στο πρώτο εξάμηνο του 2023 η Τράπεζα Πειραιώς.

Ειδικότερα:

Ο ρυθμός κερδοφορίας του 2ου τριμήνου ξεπέρασε τις εκτιμήσεις για το έτος 2023, με εξομαλυμένα κέρδη ανά μετοχή

– Ο ρυθμός κερδοφορίας του 2ου τριμήνου ξεπέρασε τις εκτιμήσεις για το έτος 2023, με εξομαλυμένα κέρδη ανά μετοχή €0,18 και απόδοση ενσώματων ιδίων κεφαλαίων (RoaTBV) 15%. Ισχυρή κερδοφορία το 1ο εξάμηνο 2023 με εξομαλυμένα κέρδη ανά μετοχή €0,33 και RoaTBV 14%

– Τα καθαρά έσοδα από τόκους ανήλθαν σε €488 εκατ. το 2ο 3μηνο 2023, λόγω του αυξανόμενου περιθωρίου, με αύξηση 9% σε τριμηνιαία βάση. Το κόστος καταθέσεων διαμορφώθηκε στο 0,4% τον Ιούνιο 2023, με το κόστος των προθεσμιακών καταθέσεων στο 1,6%, ενώ επί του παρόντος οι νέες προθεσμιακές καταθέσεις προσφέρουν επιτόκια της τάξεως του 1,9% περίπου

– Καθαρά έσοδα από προμήθειες το 2ο 3μηνο 2023 στα €141 εκατ., αυξημένα κατά 16% σε τριμηνιαία και ετήσια βάση

– Τα επαναλαμβανόμενα λειτουργικά έξοδα συνέχισαν την πτωτική τους πορεία το 2ο 3μηνο 2023, στα €199 εκατ., -2% σε τριμηνιαία και -4% σε ετήσια βάση, παρά τις πληθωριστικές πιέσεις, με τα γενικά και διοικητικά έξοδα -6% τριμηνιαίως και -10% σε ετήσια βάση. Ο δείκτης κόστους προς βασικά έσοδα του Ομίλου έφτασε στο ιστορικά χαμηλό επίπεδο του 32%

– Ο δείκτης NPE μειώθηκε στο 5,5%, από 9,3% ένα χρόνο πριν, καλύπτοντας ήδη τον στόχο NPE για το τέλος του έτους, καθώς ο Όμιλος προχώρησε στην επιτάχυνση δύο συναλλαγών αποεπένδυσης από NPE. Ο δείκτης κάλυψης NPE ενισχύθηκε κατά 11 ποσοστιαίες μονάδες ετησίως στο 57%

– Το χαρτοφυλάκιο εξυπηρετούμενων δανείων αυξήθηκε κατά €1,5 δισ. το 1ο εξάμηνο 2023 σε ετήσια βάση, με €0,8 δισ. καθαρή πιστωτική επέκταση το 2ο 3μηνο 2023

– Τα υπό διαχείριση περιουσιακά στοιχεία πελατών αυξήθηκαν στα €8,2 δισ. το 2ο 3μηνο 2023, με άνοδο 9% τριμηνιαίως και 26% ετησίως

– Ο δείκτης CET1 ενισχύθηκε στο 12,2% και ο συνολικός δείκτης κεφαλαίων στο 17,0%, τον Ιούνιο 2023. Σε pro forma επίπεδο για τη μείωση σταθμισμένων βάσει κινδύνων στοιχείων ενεργητικού από τις πωλήσεις NPE που θα ολοκληρωθούν την προσεχή περίοδο, ο δείκτης CET1 διαμορφώθηκε στο 12,3% και ο συνολικός δείκτης κεφαλαίων στο 17,1%

– Ισχυρό προφίλ ρευστότητας, με δείκτη κάλυψης ρευστότητας στο 233% και δείκτη δανείων προς καταθέσεις στο 61%

– Ο Όμιλος ολοκλήρωσε με επιτυχία την άσκηση προσομοίωσης ακραίων καταστάσεων 2023 του Single Supervisory Mechanism που διεξήχθη από την Ευρωπαϊκή Τραπεζική Αρχή (EBA).

– Σύμφωνα με το βασικό σενάριο, ο δείκτης fully loaded CET1 ανέρχεται στο 14,3% στο τέλος του έτους 2025, υποδηλώνοντας αύξηση των κεφαλαιακών δεικτών κατά περίπου 2,7% έναντι του 2022. Η μείωση των κεφαλαιακών δεικτών για την τριετή περίοδο του δυσμενούς σεναρίου για την Πειραιώς (-2,4%) είναι η 13η καλύτερη μεταξύ του δείγματος 70 τραπεζών της EBA, σχεδόν στο ήμισυ της μέσης μείωσης των ευρωπαϊκών τραπεζών (-4,6%)

– Η Τράπεζα Πειραιώς αναδείχθηκε «Καλύτερη Τράπεζα στην Ελλάδα» στα διεθνή Βραβεία Αριστείας 2023 του περιοδικού Euromoney, λόγω των ισχυρών οικονομικών αποτελεσμάτων της, της συνεχούς βελτίωσης των δεικτών της Τράπεζας και της συνεπούς εφαρμογής του στρατηγικού της σχεδίου.

Αναβάθμιση των στόχων για το 2023

Ο Όμιλος Πειραιώς παρουσίασε επίσης τις επικαιροποιημένες εκτιμήσεις του επιχειρηματικού του σχεδιασμού για το 2023.

Σχολιάζοντας τα αποτελέσματα του πρώτου Εξαμήνου, ο Χρήστος Μεγάλου, CEO της Τράπεζας Πειραιώς, δήλωσε:

«Η επίδοση της Τράπεζας Πειραιώς το 1ο εξάμηνο 2023 επιβεβαίωσε για άλλη μια φορά την αξία της εμπορικής της δυναμικής και τη συνεπή υλοποίηση των στόχων μας. Το 1ο εξάμηνο 2023 παρουσιάσαμε ένα ισχυρό σύνολο αποτελεσμάτων, παράγοντας €0,33 κέρδη ανά μετοχή και 14% απόδοση κεφαλαίων. Ο Όμιλός μας πέτυχε διατηρήσιμη κερδοφορία λαμβάνοντας υπόψη τους αναλαμβανόμενους κινδύνους, ενώ ταυτόχρονα ενίσχυσε τα κεφάλαια του, διατήρησε ισχυρό προφίλ ρευστότητας και επέδειξε πειθαρχία στη διαχείριση του λειτουργικού κόστους. Η εξυγίανση του ισολογισμού συνεχίσθηκε, με τον δείκτη μη εξυπηρετούμενων δανείων να μειώνεται περαιτέρω στο 5,5%, καλύπτοντας ήδη τον στόχο μας για το τέλος του έτους, ενώ ο δείκτης κάλυψης αυξήθηκε στο 57%.

Η οργανική παραγωγή κεφαλαίου οδήγησε τον δείκτη CET1 στο 12,3%, αυξημένο κατά 0,7% από την αρχή του έτους. Οι πρωτοβουλίες μας για τον περιορισμό του κόστους συνεχίσθηκαν με αμείωτο ρυθμό για ακόμα ένα 3μηνο, με τα λειτουργικά έξοδα να μειώνονται περαιτέρω, απορροφώντας τις πληθωριστικές πιέσεις και επιτυγχάνοντας ιστορικά χαμηλό δείκτη κόστους προς βασικά έσοδα στο 32% το δεύτερο 3μηνο.

Το χαρτοφυλάκιο εξυπηρετούμενων δανείων του Ομίλου αυξήθηκε κατά 6% ετησίως, με καθαρή πιστωτική επέκταση €800 εκατ. το δεύτερο 3μηνο και συνεχιζόμενη ροή επιχειρηματικών έργων για το δεύτερο εξάμηνο του έτους. Επιπλέον, τα υπό διαχείριση περιουσιακά στοιχεία πελατών αυξήθηκαν σε €8,2 δισ. τον Ιούνιο του 2023, 9% υψηλότερα σε τριμηνιαία βάση, αξιοποιώντας την εκτεταμένη τεχνογνωσία μας σε αυτόν τον τομέα. Συνολικά, το ενισχυμένο εμπορικό franchise μας, έχει αποφέρει το 1ο εξάμηνο αύξηση 16% των καθαρών εσόδων από προμήθειες σε σύγκριση με ένα χρόνο πριν.

Επιπλέον, η Τράπεζα Πειραιώς ολοκλήρωσε με επιτυχία την άσκηση προσομοίωσης ακραίων καταστάσεων 2023 του SSM που διεξήχθη από την EBA. Η μείωση των κεφαλαιακών δεικτών για την τριετή περίοδο του δυσμενούς σεναρίου για την Πειραιώς (-2,4%) είναι η 13η καλύτερη μεταξύ του δείγματος 70 τραπεζών της EBA, σχεδόν στο ήμισυ της μέσης μείωσης των ευρωπαϊκών τραπεζών (-4,6%).

Με βάση τις ισχυρές επιδόσεις του 1ου εξάμηνου 2023 και το εξελισσόμενο περιβάλλον επιτοκίων, αναβαθμίζουμε τους βασικούς χρηματοοικονομικούς μας στόχους για το έτος 2023, στοχεύοντας πλέον σε απόδοση ενσώματων ιδίων κεφαλαίων περίπου 14%, με δείκτη κόστους προς βασικά έσοδα κάτω του 38%. Ο δείκτης ΝΡΕ αναμένεται να διαμορφωθεί κάτω από το επίπεδο ορόσημο του 5% στο τέλος του έτους 2023.

Τέλος, είμαστε περήφανοι για την ανάδειξή μας ως «Καλύτερη Τράπεζα στην Ελλάδα» από τα διεθνή Βραβεία Αριστείας 2023 του περιοδικού Euromoney, λόγω των ισχυρών οικονομικών μας αποτελεσμάτων, της συνεχούς βελτίωσης των βασικών δεικτών της Τράπεζας και της συνεπούς εφαρμογής του στρατηγικού μας σχεδίου. Θα συνεχίσουμε να υλοποιούμε τον σχεδιασμό μας και παραμένουμε προσηλωμένοι στη δημιουργία αξίας προς όφελος των μετόχων, των πελατών και των εργαζομένων μας.»

Κύρια Σημεία Αποτελεσμάτων

Ισχυρή επίδοση σε καθαρά έσοδα από τόκους και επιτοκιακό περιθώριο

Τα καθαρά έσοδα από τόκους διαμορφώθηκαν σε €488 εκατ. το 2ο 3μηνο 2023, αυξημένα κατά 9% σε τριμηνιαία βάση και κατά 60% σε ετήσια βάση, συνεχίζοντας τη θετική τάση των προηγούμενων τριμήνων, ενισχυμένα κυρίως από το ευνοϊκό περιβάλλον επιτοκίων, καθώς και από την αύξηση στους όγκους δανείων.

Το 1ο εξάμηνο 2023, τα καθαρά έσοδα από τόκους ανήλθαν σε €935 εκατ. σημειώνοντας αύξηση 58% σε ετήσια βάση.

Το κόστος των προθεσμιακών καταθέσεων αυξήθηκε το 2ο 3μηνο 2023, φτάνοντας στο 1,5%, ενώ τον Ιούνιο 2023 το μέσο κόστος των προθεσμιακών καταθέσεων διαμορφώθηκε στο 1,6% και επί του παρόντος σε περίπου 1,9%. Συνολικά, ο δείκτης καθαρού επιτοκιακού περιθωρίου διαμορφώθηκε στο 2,6% το 2ο 3μηνο 2023, σε σύγκριση με 2,4% το προηγούμενο 3μηνο, ενώ ανήλθε στο 2,5% το 1ο εξάμηνο 2023.

Οι καθαρές προμήθειες αυξήθηκαν κατά 16% σε τριμηνιαία βάση το 2ο 3μηνο 2023, σε ιστορικό υψηλό για την Πειραιώς

Τα επαναλαμβανόμενα καθαρά έσοδα προμηθειών διαμορφώθηκαν σε €263 εκατ. το 1ο εξάμηνο 2023, αυξημένα κατά 16% σε σχέση με το 1ο εξάμηνο 2022. Τα επαναλαμβανόμενα καθαρά έσοδα προμηθειών διαμορφώθηκαν σε €141 εκατ. το 2ο 3μηνο 2023, αυξημένα κατά 16%, τόσο σε τριμηνιαία όσο και σε ετήσια βάση.

Tα έσοδα από μισθώματα είχαν ισχυρή επίδοση, ενώ άλλοι συντελεστές της αύξησης ήταν η δανειακή παραγωγή, τα έσοδα από κίνηση κεφαλαίων και η διαχείριση περιουσιακών στοιχείων.

Τα καθαρά έσοδα προμηθειών ως ποσοστό του ενεργητικού διαμορφώθηκαν σε 0,75% το 2ο 3μηνο 2023, 10 μονάδες βάσης υψηλότερα σε σύγκριση με το προηγούμενο 3μηνο και 15 μονάδες βάσης υψηλότερα σε σύγκριση με το 2ο 3μηνο 2022. Το 1ο εξάμηνο 2023 τα καθαρά έσοδα προμηθειών ως ποσοστό του ενεργητικού διαμορφώθηκαν σε 0,70%.

Δείκτης κόστους προς βασικά έσοδα σε ιστορικό χαμηλό 32%, με την αποτελεσματικότητα να αντισταθμίζει τις πληθωριστικές πιέσεις

Τα επαναλαμβανόμενα λειτουργικά έξοδα το 2ο 3μηνο 2023 διαμορφώθηκαν σε €199 εκατ., -2% τριμηνιαίως και μειωμένα κατά 4% ετησίως, ενώ για το 1ο εξάμηνο 2023 διαμορφώθηκαν σε €402 εκατ. μειωμένα κατά 1% ετησίως. Αντίστοιχα, οι επαναλαμβανόμενες δαπάνες προσωπικού παρέμειναν σταθερές σε ετήσια βάση στα €94 εκατ. το 2ο 3μηνο 2023.

Η Τράπεζα Πειραιώς συνεχίζει τις ενέργειες αναδιάρθρωσης του ανθρώπινου δυναμικού, με το προσωπικό του Ομίλου να ανέρχεται σε 8.829 εργαζόμενους στις 30 Ιουνίου 2023, εκ των οποίων οι 8.233 απασχολούνται στην Ελλάδα, μειωμένοι κατά 605 ετησίως. Τα γενικά και διοικητικά έξοδα το 2ο 3μηνο 2023 μειώθηκαν κατά 6% σε τριμηνιαία βάση και κατά 10% σε ετήσια, στα €78 εκατ., με τις ενέργειες αποτελεσματικότητας κόστους του Ομίλου να υπερ-αντισταθμίζουν την άνοδο του πληθωρισμού. Ως αποτέλεσμα, ο δείκτης κόστους προς βασικά έσοδα σε επαναλαμβανόμενη βάση διαμορφώθηκε στο ιστορικό χαμηλό του 32% το 2ο 3μηνο 2023, έναντι 36% το προηγούμενο τρίμηνο και 48% ένα χρόνο πριν.

Το οργανικό κόστος κινδύνου απορρόφησε μια περίπτωση αθέτησης εταιρικού πελάτη το 2ο 3μηνο 2023

Το 2ο 3μηνο 2023 οι οργανικές προβλέψεις δανείων διαμορφώθηκαν στα €102 εκατ., υψηλότερα σε σχέση με το προηγούμενο 3μηνο (€75 εκατ.), λόγω μιας περίπτωσης αθέτησης εταιρικού πελάτη, ενώ για τον ίδιο λόγο ο σχηματισμός ΝΡΕ ήταν θετικός κατά €0,1 δισ.

Επιπλέον, εφάπαξ έξοδα απομείωσης ύψους €181 εκατ. το 2ο 3μηνο 2023 σχετίζονται κυρίως με προβλέψεις αναφορικά με αποεπένδυση ΝPΕ, οι οποίες αντιστοιχούν κυρίως στα έργα Senna, Delta και Wheel II. Το οργανικό κόστος κινδύνου το 2ο 3μηνο 2023, διαμορφώθηκε στις 114 μ.β., από 73 μ.β. ένα χρόνο πριν.

Δυναμική πιστωτική επέκταση το 2ο 3μηνο, λόγω των επιχειρηματικών δανείων

Το χαρτοφυλάκιο εξυπηρετούμενων ανοιγμάτων αυξήθηκε κατά 2% τριμηνιαίως και κατά 6% ετησίως, φτάνοντας στα €29,0 δισ. το 2ο 3μηνο 2023, με στήριξη από μία δυνατή επίδοση τον Ιούνιο.

Η πλειοψηφία των εκταμιεύσεων κατευθύνθηκε σε επιχειρήσεις, με τους κλάδους μεταποίησης, μεταφορών, ενέργειας, ακολουθούμενους από το χονδρικό και λιανικό εμπόριο και τον κλάδο φιλοξενίας, να κατέχουν το μεγαλύτερο μερίδιο, ενώ υπάρχει επίσης σημαντική ροή έργων για το δεύτερο μισό του έτους.

Σημειώνεται ότι το ποσό των δανείων προ απομειώσεων και προσαρμογών έως και τον Ιούνιο 2023 περιλαμβάνει €6,0 δισ. από ομόλογα υψηλής εξοφλητικής προτεραιότητας που σχετίζονται με τις τιτλοποιήσεις χαρτοφυλακίων ΝΡΕ που έχουν ολοκληρωθεί μέχρι τώρα, και συγκεκριμένα τις συναλλαγές Phoenix, Vega, Sunrise 1 και Sunrise 2.

Οι καταθέσεις πελατών συνεχίζουν να αυξάνονται

Οι καταθέσεις πελατών συνεχίζουν να αυξάνονται, φτάνοντας τα €58,4 δισ. (€58,1 δισ. στην Ελλάδα) στο τέλος Ιουνίου 2023, αυξημένες κατά 4% σε ετήσια βάση και κατά 2% σε τριμηνιαία βάση. Συνολικά, η διαφοροποιημένη και σταθερή δομή καταθέσεων του Ομίλου αποτελεί βασικό πλεονέκτημα, με τις καταθέσεις της ευρείας λιανικής βάσης να αποτελούν το 51% των συνολικών καταθέσεων.

Περαιτέρω μείωση των ΝΡΕ

Τα NPE υποχώρησαν στα €2,0 δισ. στο τέλος Ιουνίου 2023, μείωση κατά 16% τριμηνιαίως και κατά 40% ετησίως, με συνεισφορά τόσο από την υλοποίηση του πλάνου εξυγίανσης του Ομίλου όσο και από οργανική μείωση.

Το 2ο 3μηνο 2023 η Πειραιώς προχώρησε με την επιτάχυνση δύο συναλλαγών NPE, συγκεκριμένα τις συναλλαγές Delta και Senna.

Η συναλλαγή Delta αναφέρεται σε ρουμανικό χαρτοφυλάκιο NPE που ταξινομήθηκε ως διακρατούμενο προς πώληση, ενώ η συναλλαγή Senna αναφέρεται σε χαρτοφυλάκιο NPE που περιλαμβάνει κυρίως στεγαστικά, καταναλωτικά δάνεια και δάνεια μικρών επιχειρήσεων και το οποίο αποκτήθηκε από την Intrum AB. Συνεπώς, ο δείκτης NPE συνέχισε την καθοδική πορεία στο 5,5% από 6,6% στο προηγούμενο 3μηνο, σημαντικά χαμηλότερος από τον Ιούνιο 2022 (9,3%).

Iσχυρό προφίλ ρευστότητας και χρηματοδότησης

Ο δείκτης κάλυψης ρευστότητας (LCR) του Ομίλου Πειραιώς αυξήθηκε περαιτέρω στο εξαιρετικά ικανοποιητικό επίπεδο του 233% κυρίως λόγω των ενισχυμένων ρευστών διαθεσίμων υψηλής ποιότητας. Το ισχυρό προφίλ ρευστότητας του Ομίλου αντικατοπτρίζεται και στον δείκτη δανείων μετά από προβλέψεις προς καταθέσεις, ο οποίος διαμορφώθηκε στο 61,4% στο τέλος Ιουνίου 2023. Το υπόλοιπο χρηματοδότησης TLTRO του Ομίλου παραμένει στα €5,5 δισ., με €2,0 δισ. να λήγουν τον Δεκέμβριο 2023, €2,5 δισ. τον Ιούνιο 2024 και €1,0 δισ. τον Δεκέμβριο 2024.

Καθαρή οργανική παραγωγή κεφαλαίου

Ο δείκτης κεφαλαιακής επάρκειας Common Equity Tier 1 (CET1) του Ομίλου στο τέλος Ιουνίου 2023 παρέμεινε στα επίπεδα του προηγούμενου τριμήνου στο 12,2%, σε σύγκριση με τον fully loaded δείκτη 11,5% στο τέλος του 2022, λόγω οργανικής δημιουργίας κεφαλαίου.

Ο συνολικός δείκτης κεφαλαίων διαμορφώθηκε στο 17,0%, υψηλότερα από τις συνολικές κεφαλαιακές απαιτήσεις, αλλά και από τις εποπτικές κατευθύνσεις.

Σε pro forma επίπεδο για την ελάφρυνση σταθμισμένων με κίνδυνο στοιχείων ενεργητικού (RWA) από τις πωλήσεις NPE που θα ολοκληρωθούν το 2023 (Sunrise III, Solar και Delta), ο δείκτης CET1 διαμορφώθηκε στο 12,3% και ο συνολικός δείκτης κεφαλαίων στο 17,1%. Η κεφαλαιακή θέση του 2ου τριμήνου 2023 απορρόφησε πλήρως το κόστος αποεπένδυσης NPE ύψους €0,2 δισ.

Επιχειρηματικές εξελίξεις Ομίλου

Συναλλαγή Senna – Πώληση χαρτοφυλακίου NPE:

Τον Ιούνιο 2023, η Τράπεζα ολοκλήρωσε την πώληση ενός χαρτοφυλακίου NPE, λογιστικής αξίας προ προβλέψεων € 0,3 δισ., στην Intrum Holding AB. Το συμφωνηθέν συνολικό τίμημα ανήλθε περίπου στο 21% της λογιστικής αξίας προ προβλέψεων του χαρτοφυλακίου NPE.

Το χαρτοφυλάκιο NPE αποτελείται κυρίως κατά περίπου 60% από μικρού μεγέθους στεγαστικά και περίπου 40% από καταναλωτικά δάνεια και δάνεια μικρών επιχειρήσεων. Η επίπτωση στην κατάσταση αποτελεσμάτων για το 2ο 3μηνο 2023 ανήλθε σε €0,1 δισ.

Χαρτοφυλάκια NPE ταξινομηθέντα ως διακρατούμενα προς πώληση:

Τον Ιούνιο 2023, η Τράπεζα Πειραιώς ταξινόμησε ως διακρατούμενα προς πώληση δύο χαρτοφυλάκια NPE, το χαρτοφυλάκιο Delta (ρουμανικό χαρτοφυλάκιο) και το Wheel II συνολικής λογιστικής αξίας προ προβλέψεων €0,1 δισ. Η επίπτωση στην κατάσταση αποτελεσμάτων για το 2ο 3μηνο 2023 από τις δύο συναλλαγές είναι ύψους €0,05 δισ. Η πρώτη συναλλαγή αναμένεται να ολοκληρωθεί εντός του έτους 2023, ενώ η δεύτερη συναλλαγή ολοκληρώθηκε τον Ιούλιο 2023.

Λοιπές συναλλαγές υπό το Ελληνικό Σχέδιο Προστασίας Περιουσιακών Στοιχείων («Ηρακλής»)

Τον Φεβρουάριο 2023, η Τράπεζα έλαβε αναγνώριση σημαντικής μεταβίβασης κινδύνου («SRT») για το χαρτοφυλάκιο NPE Sunrise III, που έχει ταξινομηθεί ως διακρατούμενο προς πώληση τον Ιούνιο 2022. Η μεταφορά του 95% των ομολογιών Σειράς Β και C στους επενδυτές θα πραγματοποιηθεί με την εφαρμογή της εγγύησης του Ηρακλή, η οποία αναμένεται ως το τέλος 2023.

Για το χαρτοφυλάκιο NPE Solar που έχει ταξινομηθεί ως διακρατούμενο προς πώληση τον Ιούνιο 2022. H Τράπεζα υπέβαλε αιτήσεις στο HAPS και για αναγνώριση σημαντικής μεταβίβασης κινδύνου («SRT») τον Οκτώβριο του 2022. Μετά την αναμενόμενη υπογραφή της επιστολής δέσμευσης, η ολοκλήρωση της συναλλαγής υπόκειται στις εγκρίσεις SRT/HAPS.

Η πώληση του χαρτοφυλακίου NPE Sunshine (leasing) λογιστικής αξίας προ προβλέψεων €0,5 δισ., το οποίο ταξινομήθηκε ως διακρατούμενο προς πώληση τον Σεπτέμβριο 2021, υπόκειται σε έγκριση από τις αρμόδιες εποπτικές αρχές, η οποία αναμένεται εντός του 3ου τριμήνου 2023.

Η Τράπεζα Πειραιώς ολοκλήρωσε επιτυχώς την έκδοση Ομολόγου Υψηλής Εξοφλητικής Προτεραιότητας ύψους €500 εκατ.

Τον Ιούλιο 2023, η Τράπεζα ολοκλήρωσε επιτυχώς την έκδοση νέου Ομολόγου Υψηλής Εξοφλητικής Προτεραιότητας ύψους €500 εκατ., με κουπόνι 7,25%, προσελκύοντας το ενδιαφέρον σημαντικού αριθμού θεσμικών επενδυτών. Το Ομόλογο είναι πενταετούς (5) διάρκειας, με δικαίωμα ανάκλησης στα τέσσερα (4) έτη και θα εισαχθεί στο Χρηματιστήριο του Λουξεμβούργου – Euro MTF Market. Η έκδοση αποτελεί μέρος

της στρατηγικής της Τράπεζας για την ενίσχυση των Ελάχιστων Απαιτήσεων για τα Ίδια Κεφάλαια και τις Επιλέξιμες Υποχρεώσεις (Minimum Requirement for own funds and Eligible Liabilities, «MREL»), που συνιστά υποχρέωση όλων των τραπεζών, οι οποίες εποπτεύονται άμεσα από την ΕΚΤ/SRB. O pro forma δείκτης MREL για το νέο Ομόλογο Υψηλής Εξοφλητικής Προτεραιότητας της Τράπεζας Πειραιώς αντιστοιχεί σε 21,6% στο τέλος του Ιουνίου 2023.

Συγκρότηση του νέου ΔΣ σε Σώμα κατά την Ετήσια Γενική Συνέλευση της Εταιρείας

Μετά την απόφαση της Ετήσιας Γενικής Συνέλευσης (ΕΓΣ) των Μετόχων της Εταιρείας στις 27 Ιουνίου 2023, το Διοικητικό Συμβούλιο (ΔΣ) που εξελέγη, σύμφωνα με το Καταστατικό και το Νόμο, όρισε τον Πρόεδρο, τον Αντιπρόεδρο και τον Ανώτατο Ανεξάρτητο Σύμβουλο, τον Διευθύνοντα Σύμβουλο, καθώς και τα εκτελεστικά και μη εκτελεστικά μέλη και συγκροτήθηκε σε σώμα. Σημειώνεται ότι δεν επήλθε καμία αλλαγή στη σύνθεση του Δ.Σ..

Πειραιώς: η «Καλύτερη Τράπεζα στην Ελλάδα» από το Euromoney

Η Τράπεζα Πειραιώς αναδείχθηκε ως η «Καλύτερη Τράπεζα στην Ελλάδα» για το 2023 από το έγκριτο διεθνές περιοδικό Euromoney στα Βραβεία Αριστείας 2023. Το βραβείο αναδεικνύει τις επιδόσεις της Τράπεζας Πειραιώς και έχει αναγνωρίσει τον ηγετικό της ρόλο στην ελληνική αγορά. Η Τράπεζα μείωσε τα μη εξυπηρετούμενα ανοίγματα από 13% των δανείων το 2021 σε 6,8% έως το τέλος του 2022, ενώ αύξησε τις καταθέσεις πελατών κατά €3 δισ. ετησίως, διεύρυνε το χαρτοφυλάκιο εξυπηρετούμενων ανοιγμάτων και νέων πιστώσεων και μείωσε τα συνολικά λειτουργικά έξοδα κατά 5% το 2022.

Η Τράπεζα Πειραιώς επένδυσε σημαντικά στην ανάπτυξη ενός ευρέος φάσματος υπηρεσιών ψηφιακής τραπεζικής, στο πλαίσιο του προγράμματος γενικού μετασχηματισμού της, το οποίο καλύπτει τους κλάδους επιχειρηματικής και λιανικής τραπεζικής, καθώς και την εσωτερική αναδιοργάνωση της Τράπεζας.

Τέλος, λήφθηκε επίσης υπόψη ότι η Τράπεζα Πειραιώς πρωταγωνιστεί σε θέματα διαχείρισης κλιματικής αλλαγής, προστασίας του περιβάλλοντος και βιώσιμης ανάπτυξης, ενώ είναι η μόνη ελληνική εταιρεία που περιλαμβάνεται στη λίστα των «Europe’s Climate Leaders» των Financial Times για το 2023, για τρίτη συνεχόμενη χρονιά.

Morgan Stanley Financials’ Finest

Η Morgan Stanley συμπεριέλαβε τη μετοχή της Πειραιώς στη λίστα των κορυφαίων εταιρειών (“Financials’ Finest List”), στις 11 Ιουλίου 2023. Η Πειραιώς βρίσκεται ανάμεσα στις 14 πιο δημοφιλείς επιλογές παγκοσμίως, μαζί με τις JPMorgan, Wells Fargo από τις ΗΠΑ, Caixabank και ING από την Ευρώπη και άλλες μετοχές από την Κίνα, τη Βραζιλία, την Ινδία και την Ιαπωνία. Ακόμη, η προτίμηση στην Τράπεζα Πειραιώς βασίζεται στη χαμηλότερη σε σχέση με τις αντίστοιχες συγκρίσιμες τράπεζες, Τιμή / Ίδια Κεφάλαια (P/BV) και στο συντηρητικό consensus απόδοσης ενσώματων ίδιων κεφαλαίων (RoTE), που αφήνει περιθώρια για ανοδικές αναθεωρήσεις εκτιμήσεων. Ακόμη, συντέλεσαν η ανθεκτική ποιότητα του ενεργητικού της Τράπεζας και οι προσδοκίες σταθερής αύξησης των δανείων της.

Η Πειραιώς ανάμεσα στις κορυφαίες Επενδυτικές Τράπεζες παγκοσμίως για το 2023 από το Global Finance

Η Τράπεζα Πειραιώς συμπεριλήφθηκε στη λίστα με τις καλύτερες επενδυτικές τράπεζες του κόσμου για το 2023 από το περιοδικό Global Finance. Η Πειραιώς αναδείχθηκε ως η κορυφαία επιλογή στην Ελλάδα για το έτος 2023, στην κατηγορία των χρηματοπιστωτικών ιδρυμάτων της Δυτικής Ευρώπης.

Πρόγραμμα Ψηφιακού Μετασχηματισμού

Στην Τράπεζα Πειραιώς, η δέσμευσή μας στον ψηφιακό μετασχηματισμό και την πελατοκεντρική καινοτομία, μας ωθεί να βελτιώνουμε και να επεκτείνουμε συνεχώς τις υπηρεσίες μας, παρέχοντας στους πελάτες μας ένα υψηλό επίπεδο άνεσης, ευελιξίας και εκσυγχρονισμού στο τραπεζικό τους ταξίδι. Η Πειραιώς είναι στην ευχάριστη θέση να παρουσιάσει τις πιο κάτω πρόσφατες αλλαγές:

- Οι πελάτες μας έχουν πλέον πρόσβαση στη νέα εφαρμογή winbank, σχεδιασμένη εκ νέου, με μία φιλική και εύχρηστη σύγχρονη εμπειρία ψηφιακής τραπεζικής

- Μόνο στην Τράπεζα Πειραιώς, οι πελάτες μας μπορούν να χωρίσουν τις συναλλαγές τους σε δόσεις, μία νέα επιλογή αποπληρωμής, που ισχύει για χρεωστικές κάρτες, η οποία ακολούθησε μετά την επιτυχημένη εκκίνηση μετατροπής σε δόσεις για πιστωτικές κάρτες

- Online αίτηση δανείου (e-loan) για νέα κατοικία: οι πελάτες μας μπορούν πλέον να υποβάλλουν αίτηση για στεγαστικό δάνειο ηλεκτρονικά, ενώ έχουν τη δυνατότητα υποβάλλοντας αίτηση για το στεγαστικό δάνειο της αρεσκείας τους, να χρησιμοποιούν την εφαρμογή υπολογισμού που παρέχεται για να προσαρμόσουν συγκεκριμένα χαρακτηριστικά.

Επιπλέον, η Τράπεζα επέκτεινε με επιτυχία την προσφορά των βασικών προϊόντων της, καθιστώντας τις διαθέσιμες μέσω της ψηφιακής της πλατφόρμας. Οι πελάτες μπορούν πλέον να έχουν εύκολη πρόσβαση και να υποβάλλουν αίτηση για διάφορα χρηματοοικονομικά προϊόντα, συμπεριλαμβανομένων λογαριασμών ταμιευτηρίου, μικρών επιχειρήσεων, στεγαστικών και καταναλωτικών δανείων, πιστωτικών καρτών και ασφαλιστικών προϊόντων απευθείας μέσω της winbank.

Νέες χρηματοδοτήσεις Επιχειρηματικής Τραπεζικής

Θερμοηλεκτρική Κομοτηνής ΑΕ – Ηλεκτροπαραγωγική μονάδα CCGT:

Η Τράπεζα Πειραιώς, ως συντονιστής κύριος ανάδοχος, ανέλαβε το 45% της χρηματοδότησης €325 εκατ. χωρίς δικαίωμα αναγωγής, για την ανάπτυξη και κατασκευή ενός νέου αεριοστροβιλικού σταθμού συνδυασμένου κύκλου με καύσιμο το φυσικό αέριο ηλεκτρικής ενέργειας (CCGT) στην Κομοτηνή, ισχύος 877 MW. Αυτό το εργοστάσιο θα είναι ένα από τα πιο σύγχρονα εργοστάσια CCGT στην Ευρώπη και θα διαδραματίσει καθοριστικό ρόλο στην απανθρακοποίηση της διαδικασίας παραγωγής ηλεκτρικής ενέργειας στην Ελλάδα. Οι πηγές εσόδων περιλαμβάνουν διμερείς Συμβάσεις επί Διαφορών (CfDs) με τις Heron και MORE (Ανανεώσιμες Πηγές Ενέργειας Motor Oil).

Ηγετική θέση της Πειραιώς Χρηματιστηριακής

Η Πειραιώς Χρηματιστηριακή διατηρεί την κορυφαία θέση για το 1ο εξάμηνο του 2023 με μερίδιο αγοράς 22% σε όγκους στο Χρηματιστήριο Αθηνών.

Ξεκινά η Ακαδημία για Γυναίκες Πρόσφυγες από την Ύπατη Αρμοστεία και την Τράπεζα Πειραιώς

H Ύπατη Αρμοστεία του ΟΗΕ για τους Πρόσφυγες στην Ελλάδα και η Τράπεζα Πειραιώς ανακοίνωσαν την επίσημη έναρξη της Ακαδημίας για Γυναίκες Πρόσφυγες, ενός πρωτοποριακού προγράμματος που αποσκοπεί στην ενίσχυση των δεξιοτήτων και των ευκαιριών για τις γυναίκες πρόσφυγες μέσω της επαγγελματικής κατάρτισης.

Το πρόγραμμα διευκολύνει την πρόσβαση σε αξιοπρεπή και βιώσιμη απασχόληση στον ακμάζοντα τουριστικό τομέα. Επιπλέον, θα αποτελέσει πολύτιμο εργαλείο για παρόμοιες πρωτοβουλίες από άλλους ενδιαφερόμενους φορείς στο μέλλον, μέσω της δημιουργίας ενός εγχειριδίου με πληροφορίες, πρακτικές συμβουλές και συμπεράσματα.

Λαμβάνοντας υπόψη τις συγκεκριμένες προκλήσεις που αντιμετωπίζουν οι γυναίκες πρόσφυγες, οι οποίες συναντούν συχνά εμπόδια στην εκπαίδευση και τις ευκαιρίες απασχόλησης, η Ακαδημία για Γυναίκες Πρόσφυγες στόχο έχει να στηρίξει τις γυναίκες αυτές, να τις εφοδιάσει με τις κατάλληλες δεξιότητες και γνώσεις ώστε να αυτονομηθούν και να συμβάλλουν στις κοινότητες υποδοχής τους.

Διαβάστε επίσης:

Goldman Sachs: Ψήφος εμπιστοσύνης και μετά τα stress test στις ελληνικές τράπεζες

Πειραιώς για stress test: Σημαντική βελτίωση σε σύγκριση με τις ασκήσεις του 2021 και του 2018

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τι αλλάζει στα εργασιακά: Προσλήψεις μέσω εφαρμογής, ωράριο σε εβδομαδιαία βάση

- Χρήστος Μπουκώρος στο mononews: Ετσι θα λύσουμε το πρόβλημα με τις 350.000 εκκρεμείς υποθέσεις με τα ακίνητα

- Deutsche Bank και UBS επιλέγουν Διεθνή Αερολιμένα και Theon International από Ελλάδα

- Ακίνητα: Σε θέση μάχης οι τράπεζες με νέες επενδύσεις