ΣΧΕΤΙΚΑ ΑΡΘΡΑ

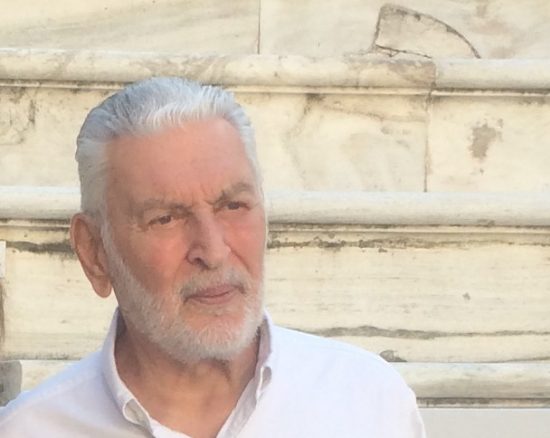

Την πρότασή της για τη δημιουργία bad bank υπέβαλε στο υπουργείο Οικονομικών ο διοικητής της ΤτΕ, Γιάννης Στουρνάρας.

Η πρόταση βασίζεται στη δημιουργία μιας Εταιρείας Διαχείρισης Ενεργητικού (Asset Management Company – AMC), όπως ονομάζεται επίσημα η bad bank, στην οποία οι τράπεζες θα μπορούσαν να μεταφέρουν κόκκινα δάνεια ύψους 40 δισ. ευρώ περίπου.

Η προοπτική για τη δημιουργία μιας «κακής» τράπεζας έχει κερδίσει έδαφος σε πανευρωπαϊκό επίπεδο, εξαιτίας της επικείμενης αύξησης των κόκκινων δανείων που προκαλεί η οικονομική κρίση λόγω covid. Την πρόθεσή της να υποστηρίξει τη δημιουργία αντίστοιχων σχημάτων σε εθνικό επίπεδο, δηλαδή για κάθε χώρα ξεχωριστά, έκανε σαφή η πρόεδρος της Ευρωπαϊκής Κεντρικής Τράπεζας Κριστίν Λαγκάρντ, σημειώνοντας ότι «η ΕΚΤ παραμένει έτοιμη να προσαρμόσει όλα τα εργαλεία της». Απαντώντας σε ερώτηση του ευρωβουλευτή Γιώργου Κύρτσου για το σχέδιο της ΤτΕ για την bad bank, η επικεφαλής της Κεντρικής Τράπεζας παρέπεμψε για τις λεπτομέρειες στον διοικητή της ΤτΕ Γιάννη Στουρνάρα, επισημαίνοντας ότι, έχει ξεκινήσει ο διάλογος για το θέμα των εθνικών bad banks και πώς αυτές μπορούν να οργανωθούν σε ευρωπαϊκό επίπεδο.

Η πρόταση της ΤτΕ αναμένεται να κατατεθεί στη συνέχεια στις αρμόδιες εποπτικές αρχές και στη συνέχεια θα υποβληθεί προς τις τράπεζες, οι οποίες θα κληθούν να συμμετάσχουν σε εθελοντική βάση. Ο μηχανισμός θα λειτουργήσει συμπληρωματικά του «Ηρακλή», στον οποίο οι τράπεζες θα εντάξουν τιτλοποιήσεις ύψους 32 δις ευρώ έως και το 2021.

Όπως έχει επισημάνει στην πρόσφατη έκθεσή της η ΤτΕ , ο λόγος των μη εξυπηρετούμενων δανείων προς το σύνολο των δανείων, μετά την ολοκλήρωση των τιτλοποιήσεων με χρήση του προγράμματος «Ηρακλής» εκτιμάται ότι θα διαμορφωθεί στο 25%. Πρόκειται για ποσοστό πολλαπλάσιο του μέσου όρου των χωρών της Ευρωπαϊκής Ένωσης και του Ενιαίου Εποπτικού Μηχανισμού – SSM (2,7% και 3,2% αντίστοιχα με στοιχεία Δεκεμβρίου 2019), χωρίς μάλιστα να προσμετρώνται τα νέα «κόκκινα» δάνεια, που θα προκύψουν, λόγω Covid-19.

Σύμφωνα με την ΤτΕ η επίπτωση στο δείκτη κεφαλαιακής επάρκειας των τραπεζών από τη διενέργεια των συναλλαγών τιτλοποίησης στο πλαίσιο του «Ηρακλή» θα ανέλθει κατά μέσο όρο σε τρεις μονάδες. Παρά το γεγονός ότι οι τράπεζες διαθέτουν σήμερα επαρκές κεφαλαιακό μαξιλάρι, η υλοποίηση των προγραμματισμένων τιτλοποιήσεων θα απομειώσει το μαξιλάρι που έχουν στη διάθεσή τους.

Η δημιουργία μιας bad bank δρομολογείται με δεδομένο την εκτίναξη των κόκκινων δανείων κατά 10 δις ευρώ τουλάχιστον λόγω της κρίσης που προκαλεί ο κορωνοϊός. Τα νέα κόκκινα δάνεια λόγω covid θα επιβαρύνουν περαιτέρω το ήδη προβληματικό χαρτοφυλάκιο των τεσσάρων συστημικών τραπεζών, που σύμφωνα με τα στοιχεία του α’ εξαμήνου ξεπερνά τα 60 δις ευρώ.

Σύμφωνα με πληροφορίες, η δρομολογούμενη λύση της bad bank θα λαμβάνει υπόψη και το πρόβλημα των κεφαλαίων που βασίζονται στον αναβαλλόμενο φόρο, η αντιμετώπιση του οποίου θα αποτελέσει αναπόσπαστο στοιχείο της λύσης, προκειμένου αυτή να γίνει ελκυστική σε νέους επενδυτές, χωρίς να απομειώνει την αξία των υφιστάμενων μετόχων. Με βάση τον σχεδιασμό η λύση αυτή θα είναι επωφελής και σε όρους κεφαλαιακών αναγκών, επιμερίζοντας το κόστος μεταξύ τραπεζών και Δημοσίου, σε βάθος χρόνου αντί της εφάπαξ ζημίας που οι τράπεζες υποχρεώνονται να εγγράψουν μέσω της τιτλοποίησης.

Η ΤτΕ σημειώνει ότι είναι αναγκαίο να επισημανθεί ότι οι οριστικές και εκκαθαρισμένες αναβαλλόμενες φορολογικές απαιτήσεις το Μάρτιο του 2020 ανέρχονταν σε 15,5 δισ. ευρώ αντιπροσωπεύοντας το 54% των συνολικών εποπτικών κεφαλαίων. Σύμφωνα με εκτιμήσεις των υπηρεσιών της Κεντρικής Τράπεζας στα επόμενα τρίμηνα, χωρίς να ληφθούν υπόψη οποιεσδήποτε επιπτώσεις από την πανδημία, η συμμετοχή του αναβαλλόμενου φόρου στα εποπτικά κεφάλαια των τραπεζών θα προσεγγίσει το 75%. Στην πράξη αυτό συνεπάγεται ότι μεγάλο μέρος των εποπτικών κεφαλαίων θα εμφανίζεται ως μη καταβληθέν (με άγνωστο το χρονοδιάγραμμα καταβολής), ενώ τα δικαιώματα ψήφου θα είναι στη διάθεση μετόχων, το κεφάλαιο των οποίων θα έχει ουσιαστικά εξαϋλωθεί, με ότι αυτό συνεπάγεται για τις αρχές εταιρικής διακυβέρνησης.

Ακολουθήστε το mononews.gr στο Google News για την πιο ξεχωριστή ενημέρωση

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- F1 Ferrari: Μια κρύο, μια ζέστη

- Μεξικό: Επιμένει στον διάλογο μετά το νέο μέτωπο της κυβέρνησης Τραμπ για δασμούς 21% στις μεξικανικές ντομάτες

- Σπύρος Μπιμπίλας για Κούγια: Δεν θα αποσύρω τις αγωγές για ηθικούς λόγους

- Κυριάκος Μητσοτάκης: «Πρόκειται, χωρίς αμφιβολία, για μία επιτυχία της πολιτισμικής μας διπλωματίας»