ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Θετική στο φιλόδοξο business plan της Εθνικής η Morgan Stanley… αλλά οι επενδυτές να περιμένουν – Περιθώριο ανόδου έως 50% στη μετοχή

Θετική είναι η υποδοχή του νέου business plan της Εθνικής από τη Morgan Stanley, η οποία όμως συστήνει στους επενδυτές να περιμένουν μέχρι να αποτυπωθεί η βελτιωμένη οργανική μείωση των μη εξυπηρετούμενων ανοιγμάτων, των NPEs.

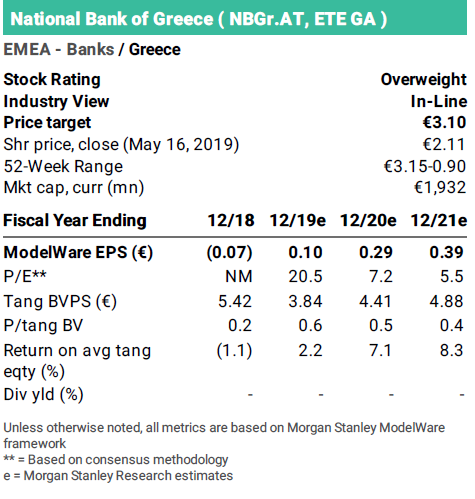

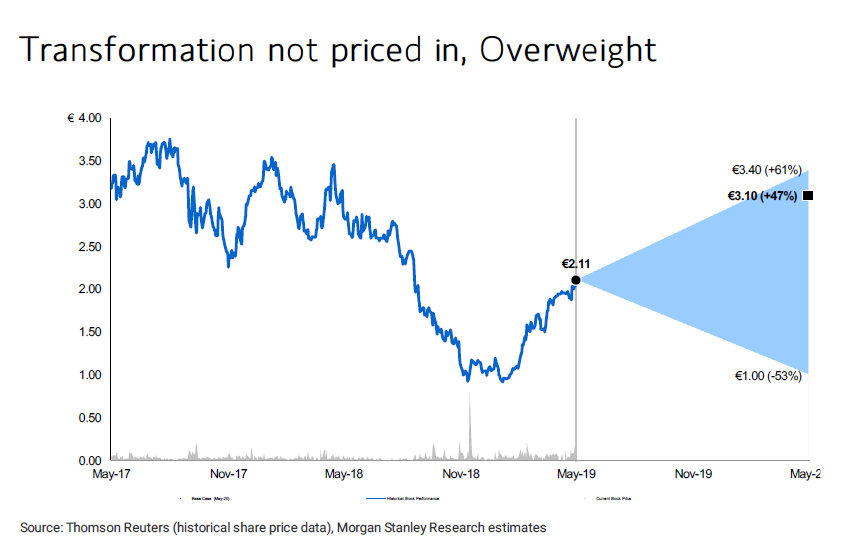

Ειδικότερα, στη σημερινή, 17 Μαΐου 2019, 8σέλιδη ανάλυσή της υπό τον τίτλο “NBG 2019 Investor Day: Bullish” (Ημέρα Επενδυτών της Εθνικής: Ταύροι), η Morgan Stanley θέτει διάφορα σενάρια για την τιμή στόχο. Στο βασικό της σενάριο, η τιμή στόχος είναι στα 3,10 ευρώ, ενώ στο bulish σενάριο η τιμή στόχος ανέρχεται στα 3,40 ευρώ.

Στον αντίποδα όμως, στο bearish σενάριο η τιμή στόχος διαμορφώνεται μόλις στο 1 ευρώ.

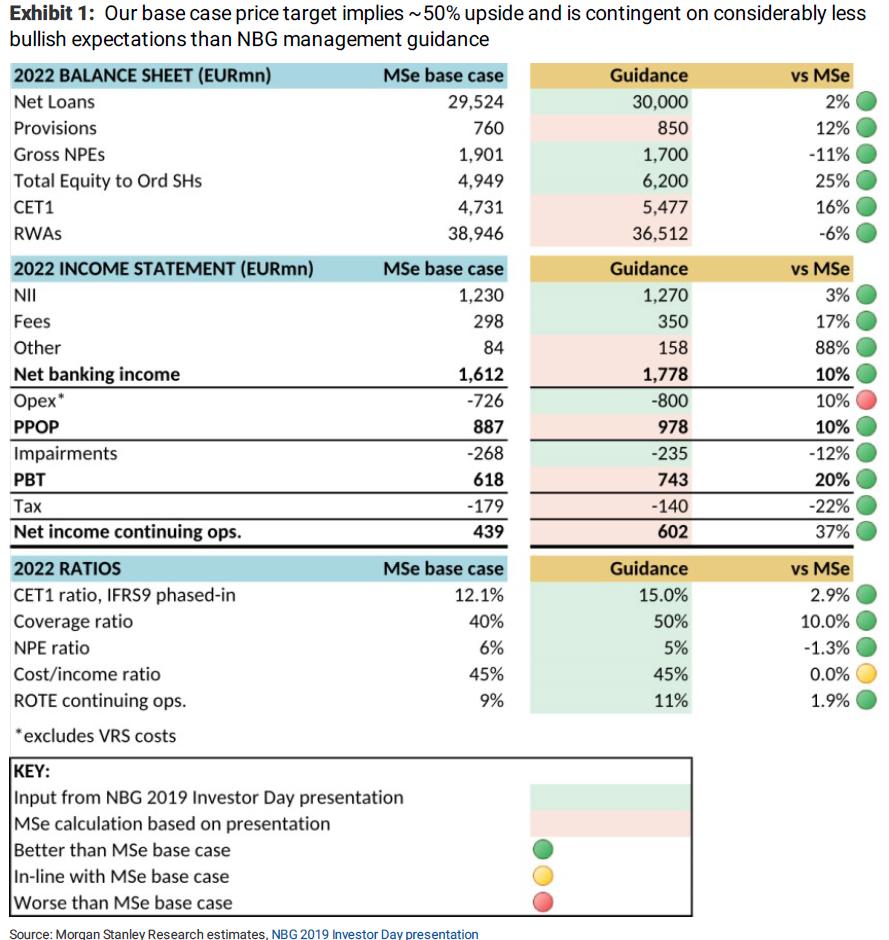

Όπως διαπιστώνει η Morgan Stanley, τα κέρδη μετά από φόρους ύψους περίπου 600 εκατ. ευρώ το 2022 (ενώ η μέση εκτίμηση είναι για μετά φόρους κέρδη περίπου 200 εκατ. ευρώ το 2021) θα εξαρτηθούν από τη σημαντική βελτίωση στη δημιουργία εσόδων και την οργανική μείωση των NPEs.

Παράλληλα, οι στόχοι για την οργανική μείωση των NPEs είναι μάλλον υπερβολικοί, ενώ θα εξαρτηθούν από τις νομοθετικές μεταρρυθμίσεις και την μακροοικονομική ανάκαμψη, σημειώνει η Morgan Stanley.

Οι στόχοι είναι πιο bulish, ακόμα και από το bull σενάριο της Morgan Stanley

Στο bull σενάριό της η Morgan Stanley αναμένει η Εθνική να πετύχει τους στόχους μείωσης των NPEs ανεξάρτητα από τις δαπανηρές τιτλοποιήσεις.

Επίσης, οι βελτιωμένες χρεώσεις απομείωσης στην εκκαθάριση του ισολογισμού μπορεί να επιτευχθεί χωρίς μια μεγάλη συναλλαγή, καθώς η τράπεζα προχωρά σε αναδιαρθρώσεις και “θεραπείες” προβληματικών δανείων.

τιτλοποιήσεις και διαγραφές) κατά την περίοδο 2018-2022, έναντι 20 εκατ. ευρώ συνολικά το 2018.

Βασικά χαρακτηριστικά του business plan της Εθνικής:

Αναλογία NPE: 5% 2022 (1,7 δισ. ευρώ)

NIM: ~ 300 μ.β. 2022 (+ 10 μ.β. 2018)

Επιδόσεις δανείων: ~ 4,4% 2022 (+ 60 μ.β. έναντι 2018)

Προμήθειες: 60 μ.β. του συνολικού ενεργητικού 2022 (έναντι 37 μ.β. 2018)

Κόστος / έσοδα: 45% το 2022

Κόστος κινδύνου, καθαρά δάνεια: 110 μ.β. 2019-2022 μ.ο., 2023+ με ρυθμό 50-60 μ.β.

ROE: ~ 11% 2022, 5% 2021

Κεφάλαιο: CET1, IFRS9 σταδιακά σε ~ 15% το 2022; CAR 17%

Γιατί δηλώνει η Morgan Stanley overweight στην Εθνική

Στην βασική της υπόθεση η Morgan Stanley περιμένουμε ότι η Εθνική Τράπεζα θα μειώσει τα NPEs στα 2,8 δισ. μέχρι το 2021 (έναντι 16,2 δισ. το 2018).

Κίνδυνοι

Ανοδικοί: Ταχύτερη από την αναμενόμενη αύξηση του ΑΕΠ θα βοηθήσει την επιτυχή υλοποίηση του σχεδίου μείωσης των NPEs μέσω αναδιαρθρώσεων, χωρίς την ανάγκη για διάθεση / πώληση / τιτλοποίηση των NPEs.

Πτωτικοί: Στα πρώιμα στάδια (και ως εκ τούτου ακόμα εύθραυστη) αποκατάσταση στο μακροοικονομικό περιβάλλον, το οποίος είναι ευάλωτο σε εξωτερικούς κραδασμούς.

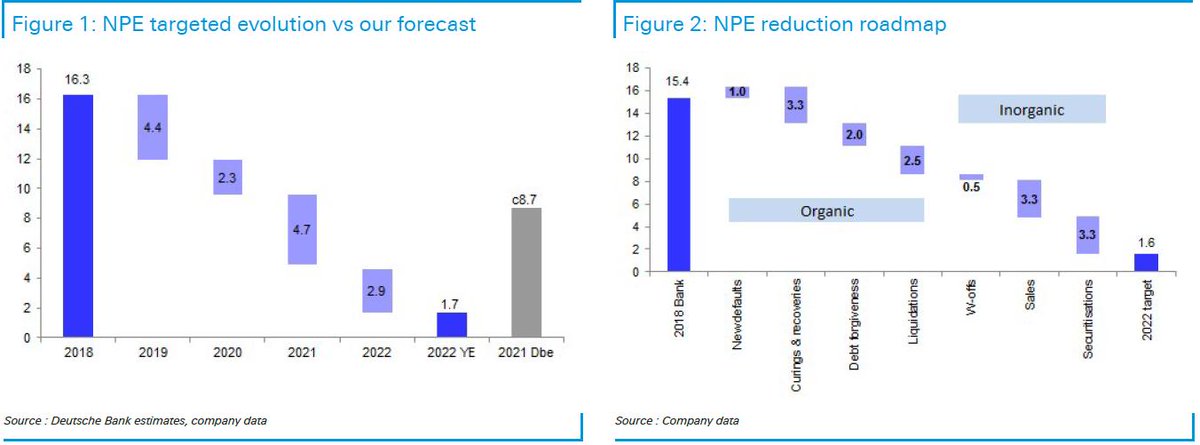

Deutsche Bank: «Επιθετικοί», αλλά απαραίτητοι, οι νέοι στόχοι NPEs και κερδών της ΕΤΕ

Ως «επιθετικούς» χαρακτηρίζει τους νέους στόχους της Εθνικής Τράπεζας για την επόμενη τετραετία η Deutsche Bank, όπως αυτοί παρουσιάστηκαν στη χθεσινή (16 Μαΐου 2019) παρουσίαση της διοίκησης στο Λονδίνο.

Ειδικότερα, στη σημερινή 14σέλιδη ανάλυσή της υπό τον τίτλο “2019 Investor Day – Setting a high bar” (Μέρα Επενδυτών 2019 – Θέτοντας τον πήχη ψηλά), η Deutsche Bank, σχολιάζει την παρουσίαση της νέας διοικητικής ομάδας της Εθνικής Τράπεζας και τους νέους στόχους για το 2019-22.

Αλλά πιστεύει ότι η τράπεζα έπρεπε να τους θέσει ως μέρος της αναδιοργάνωσης.

Η παραγωγή εσόδων το δυσκολότερο μέρος

Η Εθνική Τράπεζα στοχεύει στην επιθετική αύξηση των εσόδων, με βάση τα επαναλαμβανόμενα έσοδα.

Το εγχώριο NII αναμένεται να αυξηθεί κατά 6% κατά τα επόμενα τέσσερα χρόνια, κυρίως λόγω των υψηλότερων αποδόσεων από τις αυξήσεις του Euribor, καθώς και στην αύξηση κατά 6% στο χαρτοφυλάκιο δανείων.

Τα έσοδα των προμηθειών αναμένεται να αυξηθούν κατά 11,3% την ίδια περίοδο.

Το σχέδιο περικοπής κόστους θα συνεχιστεί

Η Εθνική Τράπεζα προτίθεται να μειώσει τη βάση εγχώριων δαπανών κατά 160 εκατ. ευρώ, κυρίως μέσω της μείωσης του αριθμού των εργαζομένων και της ισχυρής εστίασης στο περιορισμό των δαπανών.

Η τράπεζα αποσκοπεί στη μείωση του προσωπικού κατά πάνω από 1,7 χιλιάδες (ή το 20% του εγχώριου προσωπικού).

Ομοίως, το δίκτυο καταστημάτων αναμένεται να μειωθεί κατά 15% σε 390 καταστήματα.

Η τράπεζα σχεδιάζει να δρομολογήσει ένα τρίτο πρότυπο VRS το 2020, το οποίο αναμένεται να εξοικονομήσει περίπου 100 εκατ.

Σχέδια μείωσης NPE χωρίς dilution μετόχων

Η Εθνική Τράπεζα σκοπεύει να μειώσει το αποθεματικό των μη εξυπηρετούμενων ανοιγμάτων (NPEs) κατά 14 δισ. ευρώ τα επόμενα τέσσερα χρόνια.

Το 55% θα γίνει μέσα από οργανικά μέτρα, ενώ τα υπόλοιπα θα μειωθούν μέσω πωλήσεων και τιτλοποιήσεις.

ένα αξιόπιστο εργαλείο για τη μείωση των NPE, αλλά αυτό θα πρέπει ακόμα να δοκιμαστεί.

Επίσης, η κίνηση πρέπει να επιτρέψει στην Εθνική Τράπεζα να έχει περισσότερο θετικό αντίκτυπο καθώς συμβαίνει η μείωση του NPE.

Σχέδιο μείωσης NPEs

Η εστίαση στη μείωση των NPEs στις ελληνικές τράπεζες είναι πιθανό να παραμείνει στο εγγύς μέλλον.

Κατά την Ημέρα των Επενδυτών, η Εθνική Τράπεζα παρουσίασε τους στόχους της μέχρι το 2022 (οι οποίοι είναι φιλόδοξοι συνολικά, κατά την άποψη της Deutsche Bank).

Σύμφωνα με την άποψη της Deutsche Bank, η τράπεζα θα πρέπει να διερευνήσει ανόργανους τρόπους μείωσης των NPEs, δηλαδή πωλήσεις και τιτλοποιήσεις.

Έτσι, θα να ανοίξει το δρόμο για το σύνολο του τομέα.

Το νέο πλαίσιο θα πρέπει να επιτρέπει τη διεξαγωγή ταχύτερων δημοπρασιών.

Οι στόχοι κερδοφορίας

Η Εθνική Τράπεζα έχει καθορίσει τους βασικούς στόχους κερδοφορίας για το 2022, με στόχο την επίτευξη ROE 11% έως το 2022.

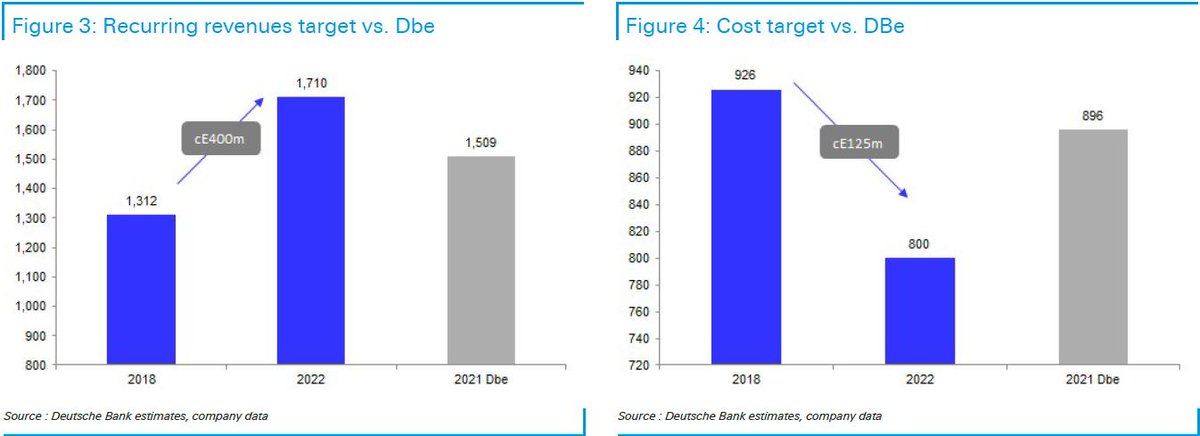

η Deutsche Bank προβλέπει 1,51 δισ. επαναλαμβανόμενα έσοδα το 2021 έναντι στόχου 1,71 δισ. μέχρι το 2022.

Όσον αφορά την εξέλιξη του NII, ο εγχώριος στόχος του 1,27 δισ. ευρώ συγκρίνεται με τον στόχο του 2021 1,23 δισ.

Κατά την άποψη της Deutsche Bank, αυτή είναι μια αρκετά αισιόδοξη υπόθεση, καθώς υποθέτει ότι η αύξηση των δανείων θα οδηγήσει σε νέες εκταμιεύσεις και εκπτώσεις προκειμένου να υποστηριχθεί η δημιουργία NII.

Ο άλλος παράγοντας στήριξης της κερδοφορίας είναι οι στόχοι λειτουργικού κόστους της Εθνικής Τράπεζας, τους οποίους η Deutsche Bank πιστεύει ότι θα επιτευχθούν.

Ο κύριος μοχλός για τη μείωση του κόστους είναι το κόστος προσωπικού, το οποίο θα πρέπει να μειωθεί σωρευτικά κατά 110 εκατ. ευρώ, ενώ τα γενικά και διοικητικά έξοδα θα πρέπει να εξοικονομήσουν 50 εκατ. ευρώ.

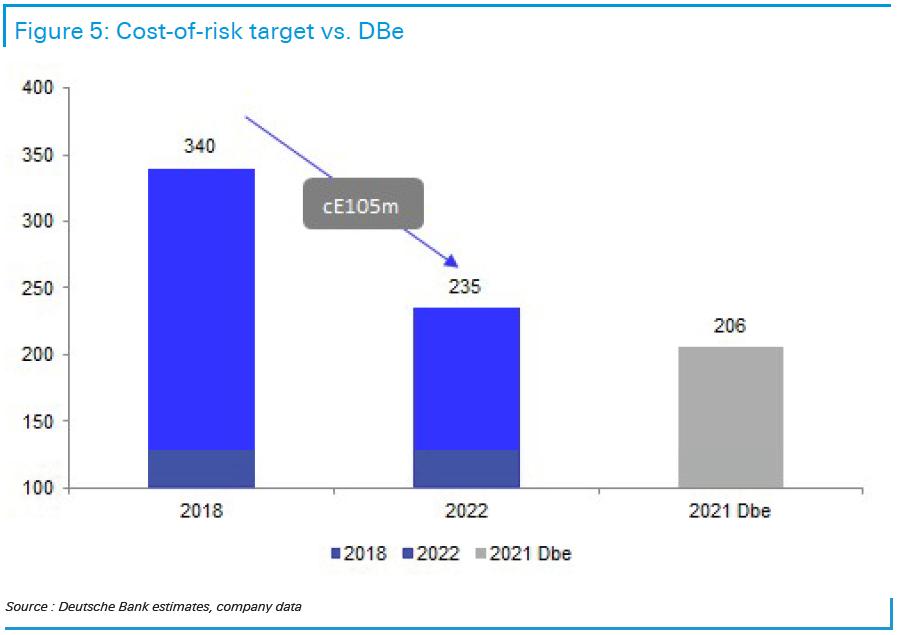

Ο στόχος κόστους-κινδύνου που παρουσιάστηκε από την τράπεζα είναι στα 235 εκατ. ευρώ για το 2022.

Μετά το 2022, ο ρυθμός εκτέλεσης του CoR αναμένεται να είναι στην περιοχή των 50-60 μ.β..

Το κεφάλαιο που απαιτείται για την επιτάχυνση της μείωσης NPE

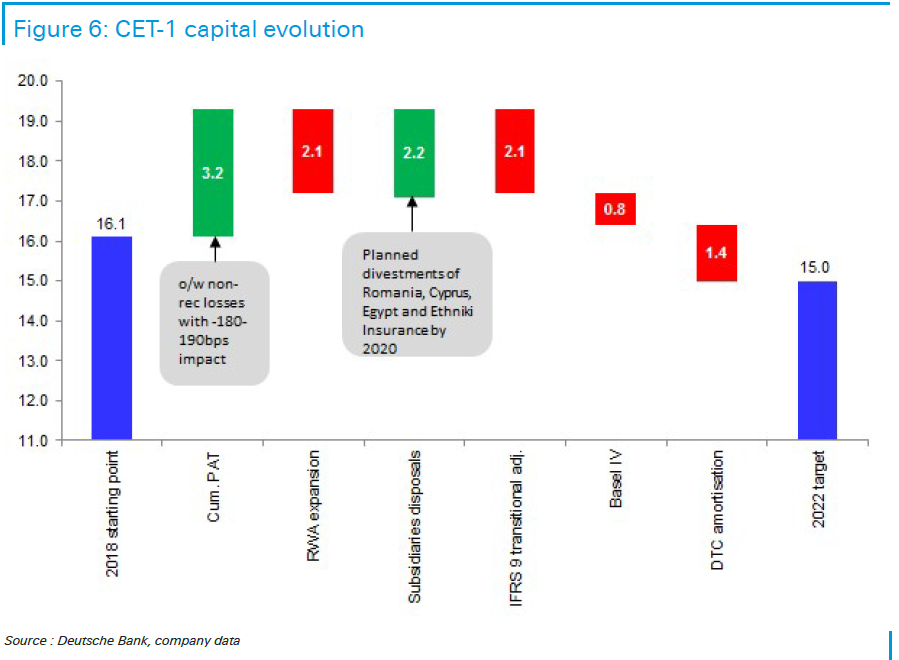

Η Εθνική Τράπεζα στοχεύει στην αύξηση του λόγου CET-1 κατά 100 μ.β.συμπεριλαμβανομένης της παραγωγής οργανικών κερδών, την πώληση της ασφαλιστικής δραστηριότητας, καθώς και τη διάθεση άλλων θυγατρικών του εξωτερικού (όπως η Ρουμανία, η Κύπρος ή η Αίγυπτος).

Συνολικά, η Deutsche Bank αναμένει να δει σχετικά σταθερούς δείκτες κεφαλαίου κατά τα επόμενα τέσσερα χρόνια (κοντά στο 12-13%).

Όπως φαίνεται στο σχήμα 6, η τράπεζα σχεδιάζει να προσθέσει 1,8 δισ. ευρώ κεφαλαίου και σχεδιάζει να χρησιμοποιήσει το μεγαλύτερο μέρος αυτού του κεφαλαίου για μια αλλαγή στο επιχειρηματικό μείγμα (π.χ. δανεισμού, αντιμετώπισης ανοιγμάτων από τη Βασιλεία IV ή τη χρήση κωδικών DTC.

Η Εθνική Τράπεζα παρουσίασε το στρατηγικό της σχέδιο 2019-2022, με την Alpha Finance να επισημαίνει ότι εάν οι στόχοι επιτευχθούν, τότε η κεφαλαιοποίηση της τράπεζας θα ανέλθει στα 3,7-4 δισ., κάτι που αντιστοιχεί σε τιμή μετοχής στα 4-4,4 ευρώ.

Τα NPEs εμφανίζονται στα 1,7 δισ. μέχρι το 2022 έναντι 16,3 δισ. ευρώ το 2018, με το δείκτη να είναι στο 5% έναντι 41%.

Ο λόγος CET 1 θα είναι στο 15% έναντι 16,1% και ο συνολικός δείκτης κεφαλαίου στο 17% έναντι 16,2%.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Μικροβιακή αντοχή – Καθ. Ν. Σύψας: Πολλοί θάνατοι στην Ελλάδα, το οικονομικό κόστος – Μη ασφαλής η χώρα

- Τι μπορεί να φρενάρει τη λήξη των μέτρων για την ακρίβεια

- Μαρκ Καλουστιάν στο mononews: Ο ΝΟΚ, η «αθηναϊκή Ριβιέρα» και τα σχέδια του λιβανέζου επενδυτή

- ΟΤΕ: Τα 16 ευρώ και οι κρυφές σκέψεις των Γερμανών της Deutsche Telekom