ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Ανθεκτικό αποδεικνύεται το τραπεζικό σύστημα της Ευρωζώνης, σύμφωνα με τα τα τελευταία stress tests που προχώρησε η ΕΚΤ, τα οποία έδειξαν πως θα μπορούσαν να αντέξουν μια σοβαρή οικονομική ύφεση.

Τα Stress test της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) και της Ευρωπαϊκή Αρχή Τραπεζών (ΕΒΑ), κάλυψαν 98 τράπεζες (57 μεγάλες και 41 μεσαίες) που αντιπροσωπεύουν περίπου το 80% του συνόλου των περιουσιακών στοιχείων του τραπεζικού τομέα στη ζώνη του ευρώ.

Σύμφωνα με την άσκηση, τρία χρόνια έντονης οικονομικής πίεσης θα μείωνε τον δείκτη CET 1 των εποπτευόμενων από την ΕΚΤ τραπεζών κατά 4,8 ποσοστιαίες μονάδες στο 10,5%.

Παράλληλα, τόσο η ποιότητα των περιουσιακών στοιχείων όσο και η κερδοφορία φαίνεται να βοηθούν τις τράπεζες να παραμείνουν ανθεκτικές ακόμα και στο πολύ δυσμενές σενάριο.

Για τις ελληνικές τράπεζες, όπως και τις υπόλοιπες τράπεζες του Νότου, το stress test εξελίχθηκε πολύ καλά. Και αυτώ καθώς τα δάνεια που έχουν χορηγήσει είναι κυρίως κυμαινόμενου επιτοκίου και κατά συνέπεια έχουν επωφεληθεί από το spread που διευρύνεται συνεχώς όσο τα επιτόκια της ΕΚΤ κινούνται ανοδικά.

Ειδικότερα, οι ελληνικές τράπεζες περνούν πάνω από τη «βάση» των ευρωπαϊκών τεστ αντοχής, καθ΄όλη την τριετή διάρκεια και του δυσμενούς σεναρίου.

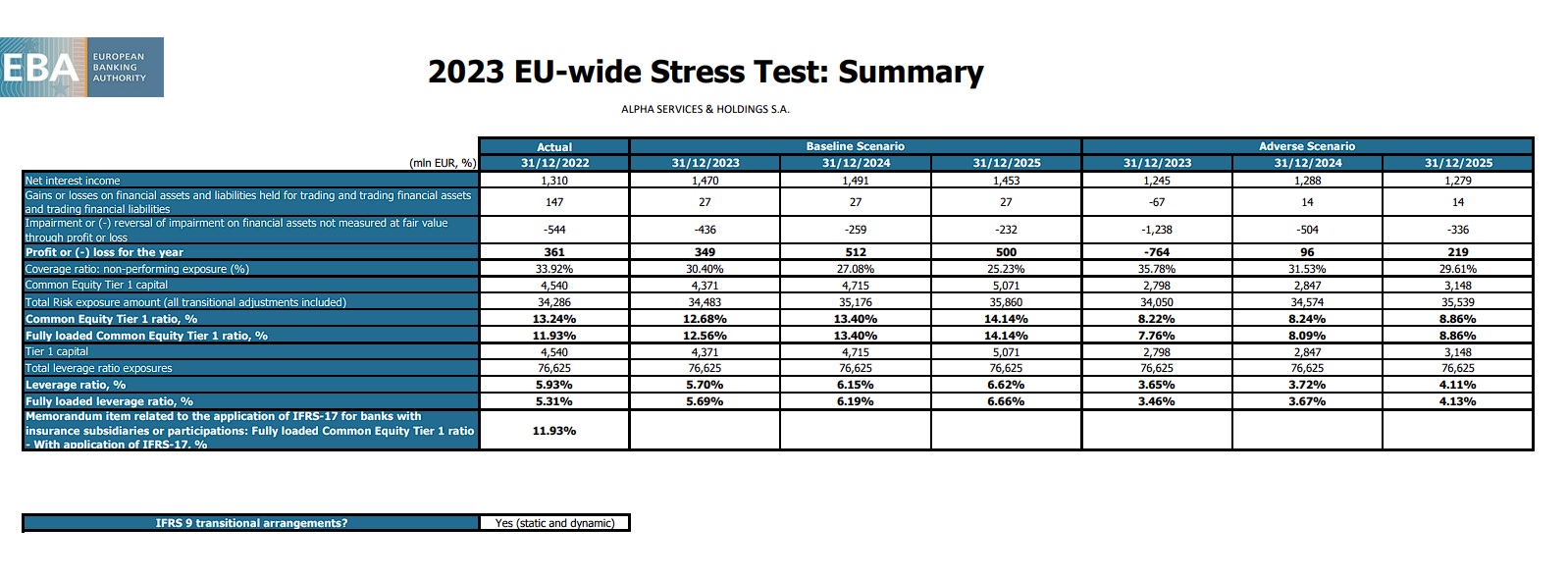

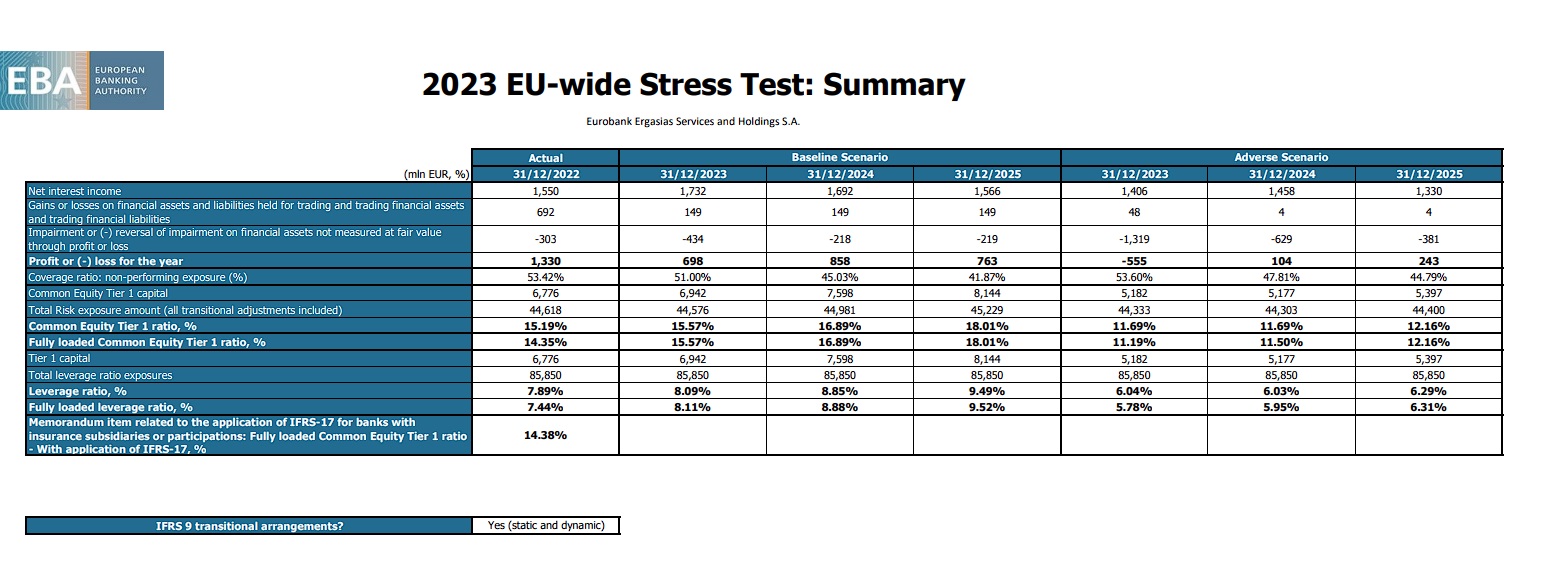

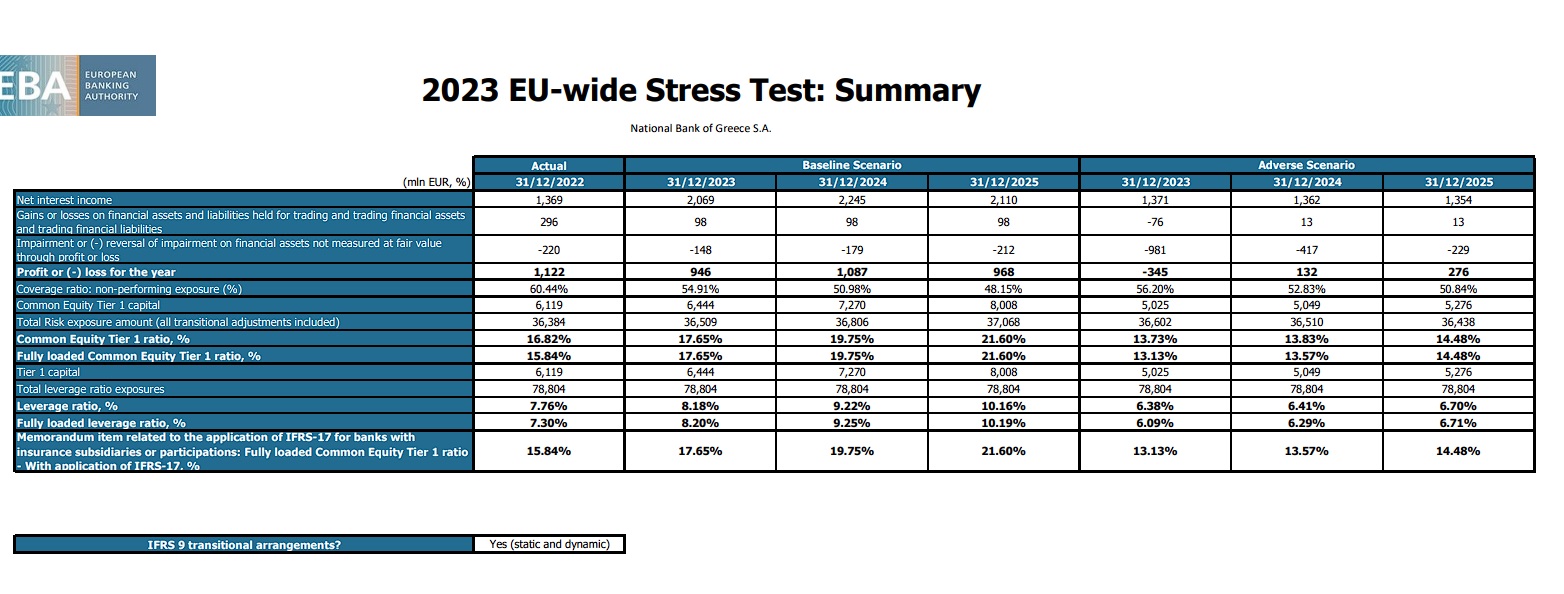

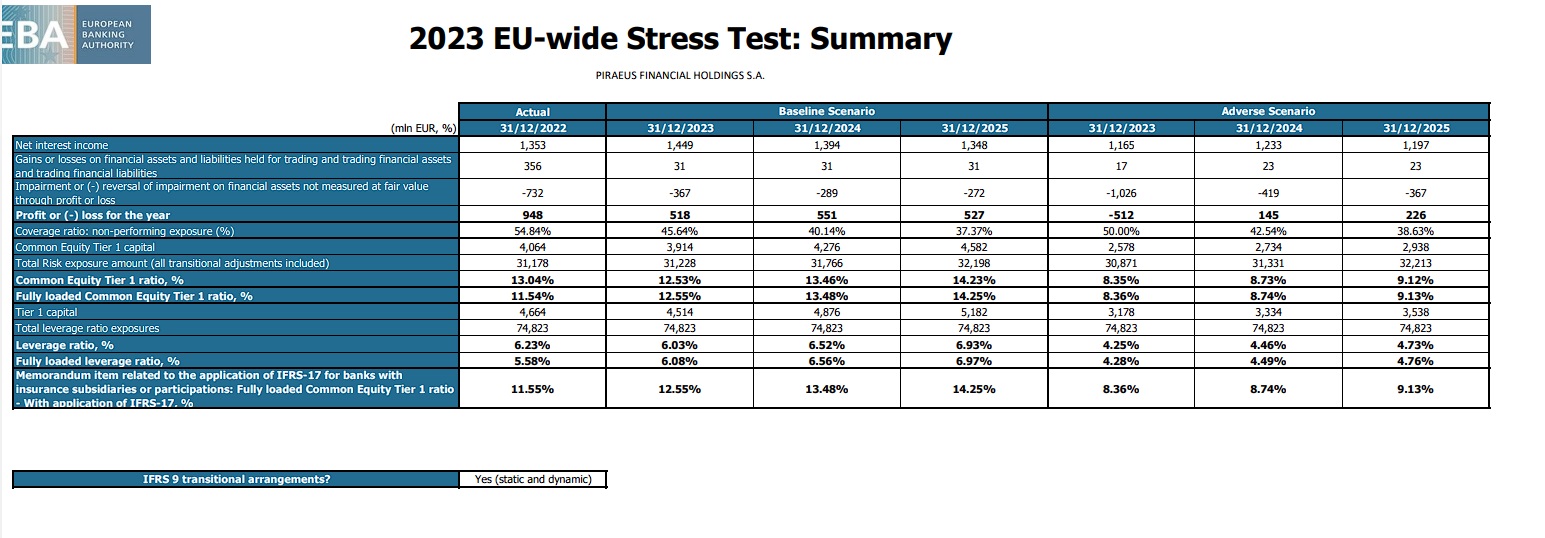

Ισχυρότερη κεφαλαιακά, με βάση τις παραδοχές του δυσμενούς σεναρίου για το 2025, εμφανίζεται η Εθνική Τράπεζα (13,6%) και ακολουθεί η Eurobank (11,5%) η Alpha Bank (8,1%) και η Τράπεζα Πειραιώς (8,7%).

Σε επίπεδο μόχλευσης, υψηλότερες επιδόσεις καταγράφει η Εθνική Τράπεζα με 6,3% στο δυσμενές σενάριο (202%) και ακολουθούν η Eurobank (5,9%), η Πειραιώς (4,5%) και η Alpha (3,7%).

Alpha Bank (αναλυτικά αποτελέσματα)

Eurobank (αναλυτικά αποτελέσματα)

Εθνική Τράπεζα (αναλυτικά αποτελέσματα)

Τράπεζα Πειραιώς (αναλυτικά αποτελέσματα)

Η άσκηση δεν είναι «Pass or fail» και δεν έχει οριστεί κανένα όριο αποτυχίας ή επιτυχίας των τραπεζών.

Η ΕΚΤ ζητά από τις τράπεζες να δίνουν μεγάλη προσοχή στον τρόπο διαχείρισης των κινδύνων επιτοκίου. Η εξάντληση κεφαλαίων στο τέλος της τριετίας ήταν χαμηλότερη σε σχέση με τα προηγούμενα stress tests.

Αυτό οφείλεται κυρίως στο ότι οι τράπεζες ήταν συνολικά σε καλύτερη κατάσταση μετά την άσκηση, με υψηλότερης ποιότητας περιουσιακά στοιχεία και μεγαλύτερη κερδοφορία. Για ορισμένες τράπεζες, η ποιότητα του δανειακού τους χαρτοφυλακίου είχε βελτιωθεί σημαντικά από το 2021.

Αυτοί οι παράγοντες βοήθησαν τις τράπεζες να αντιμετωπίσουν το δυσμενές σενάριο, το οποίο προϋπέθετε παρατεταμένη περίοδο υψηλού πληθωρισμού και αυξημένων επιτοκίων. Σε πολλές περιπτώσεις, η ευεργετική επίδραση της αύξησης των επιτοκίων στα έσοδα από τόκους εξακολουθεί να αντισταθμίζει την πίεση στο κόστος χρηματοδότησης. Από την άλλη πλευρά, τα διοικητικά έξοδα των τραπεζών αναμενόταν να αυξηθούν λόγω του υψηλότερου πληθωρισμού.

Οι μικρότερες τράπεζες του δείγματος της ΕΚΤ παρουσίασαν μεγαλύτερη εξάντληση κεφαλαίου σε σχέση με τις μεγαλύτερες τράπεζες ( 6,6 ποσοστιαίες μονάδες έναντι 4,6 π.μ) Σε πολλές περιπτώσεις, η ευεργετική επίδραση της ανόδου των εσόδων από τόκους εξακολουθούν να αντισταθμίζουν την πίεση στο κόστος χρηματοδότησης. Από την άλλη, τα διοικητικά έξοδα αναμενόταν να αυξηθούν λόγω του υψηλότερου πληθωρισμού.

Οι μικρότερες τράπεζες του δείγματος της ΕΚΤ παρουσίασαν μεγαλύτερη εξάντληση κεφαλαίου σε σχέση με τις μεγαλύτερες τράπεζες .

Σύμφωνα με το δυσμενές σενάριο, η αναλογία CET1 σε επίπεδο συστήματος φτάνει το 10,4% στο τέλος του 2025. Σύμφωνα με το βασικό σενάριο, ο συνολικός λόγος CET1 αυξάνεται κατά 1,3 ποσοστιαίες μονάδες και διαμορφώνεται στο 16,4% στο τέλος του 2025.

Ενσωμάτωση στο SREP

Κατά την αξιολόγηση της διακυβέρνησης και της διαχείρισης κινδύνων των τραπεζών ως μέρος της ετήσιας διαδικασίας εποπτικής επανεξέτασης και αξιολόγησης (SREP), οι εποπτικές αρχές λαμβάνουν υπόψη ορισμένα ποιοτικά αποτελέσματα από την άσκηση προσομοίωσης ακραίων καταστάσεων, όπως η επικαιρότητα, η ακρίβεια των δεδομένων και η ποιότητα των πληροφοριών.

Επιπλέον, ο ποσοτικός αντίκτυπος του σεναρίου των δυσμενών τεστ ακραίων καταστάσεων αποτελεί βασικό στοιχείο για τις εποπτικές αρχές στον καθορισμό του επιπέδου καθοδήγησης του Πυλώνα 2 (P2G) . Το P2G είναι μια ειδική σύσταση για τις τράπεζες που υποδεικνύει το επίπεδο κεφαλαίου που η ΕΚΤ αναμένει να διατηρήσουν πέρα από τις νόμιμες κεφαλαιακές τους απαιτήσεις. Επιδιώκει να διασφαλίσει ότι τα ίδια κεφάλαια μιας τράπεζας μπορούν να απορροφήσουν πιθανές ζημίες που προκύπτουν από σενάρια πίεσης.

Στο SREP του 2023, η ΕΚΤ εφαρμόζει για πρώτη φορά μια νέα μεθοδολογία για τον προσδιορισμό του δείκτη μόχλευσης P2G για την αντιμετώπιση του κινδύνου υπερβολικής μόχλευσης. Σε επίπεδο συστήματος, ο δείκτης μόχλευσης των τραπεζών της ζώνης του ευρώ μειώθηκε κατά 1,1 ποσοστιαίες μονάδες στο δυσμενές σενάριο. Έφθασε στο 4,4% στο τέλος του ορίζοντα προβολής, πάνω από το ελάχιστο 3% που απαιτείται από το νόμο. Ο δείκτης μόχλευσης P2G επιβάλλεται μόνο για ορισμένες τράπεζες, για παράδειγμα όπου ο προβλεπόμενος δείκτης μόχλευσης πέφτει κάτω από τη συνολική απαίτηση για τον δείκτη μόχλευσης.

Διαβάστε επίσης:

Πειραιώς για stress test: Σημαντική βελτίωση σε σύγκριση με τις ασκήσεις του 2021 και του 2018

Eurobank για stress test: 12η στην Ευρώπη σε όρους μείωσης του δείκτη FL CET1 το 2025

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Oικονομικός εφιάλτης για το παγκόσμιο εμπόριο οι δασμοί Τραμπ – Τι προβλέπουν 10 επενδυτικοί οίκοι

- Όμιλος CSG: Ισχυρό άλμα 131% στα ενοποιημένα έσοδα – Στα 4 δισ. ευρώ

- Γκίκας: Η ανάπτυξη της Θράκης δεν μπορεί να γίνει, αν δεν υπάρχουν σύγχρονες λιμενικές υποδομές

- CEO Clubs Greece Forum: Εμβαθύνοντας στη διαδικασία του μετασχηματισμού στο Ελληνικό επιχειρείν