ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η τραπεζική αναταραχή όχι μόνο έχει κοστίσει ήδη ακριβά στους επενδυτές (τουλάχιστον 54 δισ. δολάρια σύμφωνα με υπολογισμούς του Bloomberg) αλλά είναι πιθανόν να επιφυλάσσει κι άλλες δυσάρεστες εκπλήξεις στην εποχή των αυξημένων επιτοκίων. Έρευνα του Ινστιτούτου Hoover του Στάνφορντ υπολογίζει ότι τουλάχιστον οι μισές αμερικάνικες τράπεζες από τις 4.800 στο σύνολο, λειτουργούν με αρνητικά ίδια κεφάλαια, ενώ βλέπει δυνητικό κίνδυνο για τουλάχιστον 200 τράπεζες.

Σε διάστημα μικρότερο των δύο μηνών, τέσσερις τράπεζες των ΗΠΑ κατέρρευσαν. Οι Silicon Valley Bank, Signature Bank και Silvergate Capital ξύπνησαν μνήμες της χρηματοπιστωτικής κρίσης του 2008 τον περασμένο Μάρτιο, όταν κατέρρευσαν μέσα σε λίγα 24ωρα.

Οι ανησυχίες των επενδυτών επεκτάθηκαν και σε άλλες περιφερειακές τράπεζες ενώ ένα σύντομο αλλά ευρύ sell-off «χτύπησε» και τους αμερικάνικους τραπεζικούς κολοσσούς. Η First Republic έμελλε να είναι η τέταρτη απώλεια, λίγες εβδομάδες αργότερα, για το τραπεζικό σύστημα των ΗΠΑ, ύστερα από την κατάρρευση της αξίας της μετοχής κατά 90%, την απώλεια του 41% των καταθέσεών της κi ενώ παράλληλα λειτουργούσε για τουλάχιστον ένα μήνα «σε μηχανική υποστήριξη» κατά τη διάρκεια αναζήτησης αγοραστή ή κυβερνητικής διάσωσης.

Τράπεζες-ζόμπι

«Είναι τρομακτικό. Υπάρχουν χιλιάδες τράπεζες που ασφυκτιούν. Γιατί η αξία των περιουσιακών τους στοιχείων είναι πολύ χαμηλότερη από την αξία του χρέους που πρέπει να εξυπηρετήσουν, οπότε βρίσκονται σε δύσκολη θέση», αναφέρει ο καθηγητής χρηματοοικονομικών στο Πανεπιστήμιο του Στάνφορντ, Amit Seru, ο οποίος συνυπογράφει την έκθεση του Ινστιτούτου Hoover.

Και προχωράει σε μία ακόμη δυσοίωνη εκτίμηση, καθώς θεωρεί ότι τουλάχιστον 200 τράπεζες βρίσκονται σε κίνδυνο, στην περίπτωση που οι καταθέτες τους τρομάξουν και αποσύρουν τα χρήματά τους.

Η έρευνα δημοσιεύθηκε λίγες ημέρες μετά την κατάρρευση της Silicon Valley Bank τον περασμένο Μάρτιο, και ανέφερε ότι τουλάχιστον 200 αμερικανικές τράπεζες θα μπορούσαν να καταρρεύσουν εάν οι μισοί από τους καταθέτες τους απέσυραν ξαφνικά τα κεφάλαιά τους. Οι ερευνητές ανέφεραν ότι οι τράπεζες αυτές διατρέχουν δυνητικό κίνδυνο εκροών λόγω της ανασφάλειας των πελατών τους σχετικά με τις κεφαλαιακές τους αντοχές. Λίγες εβδομάδες μετά η First Republic λύγισε υπό το βάρος των μεγάλων εκροών στις καταθέσεις της και της άτακτης φυγής των επενδυτών της.

Στην ίδια έρευνα του Στάνφορντ, ο Seru υποστηρίζει ότι οι αμερικάνικες τράπεζες έχουν μη πραγματοποιηθείσες ζημίες ύψους 2,2 τρισ. δολαρίων.

Και προτείνει σε δηλώσεις του ένα σύστημα διαλογής από την πλευρά της κυβέρνησης, για το πού θα παρέχει υποστήριξη. «Δεν πιστεύουμε στην οριζόντια υποστήριξη, καθώς σε αυτήν περιλαμβάνονται και οι τράπεζες ζόμπι, και θα καταλήξουμε σε ένα σύστημα ζόμπι», ανέφερε, προτείνοντας η βοήθεια να προορίζεται στις τράπεζες που θα έχουν αποδείξει πρώτα ότι μπορούν να συγκεντρώσουν ίδια κεφάλαια και ότι έχουν τη στήριξη των επενδυτών. «Χρειαζόμαστε ένα σύστημα που να ξεχωρίζει τις αδύναμες τράπεζες από τις τράπεζες-ζόμπι», ανέφερε ο Seru.

Βαριές οι απώλειες για τους επενδυτές

Σύμφωνα με το Bloomberg, ο απολογισμός από την κατάρρευση των τεσσάρων τραπεζών περιλαμβάνει 46,9 δις δολάρια τα οποία διεγράφησαν από την κεφαλαιοποίηση των τραπεζών και άλλα 7,5 δισ. δολάρια που αφορούν ομόλογα και προνομιούχες μετοχές.

Σύνολο 54 δισ. δολάρια σε απώλειες για τους επενδυτές και τη συνολική αξία των μετοχών των τεσσάρων τραπεζών λίγο πριν σταματήσει η διαπραγμάτευσή τους να έχει καταρρεύσει στα 735 εκατ. δολάρια.

Τα σχέδια διάσωσης για τις τέσσερις τράπεζες εστίασαν στην προστασία των καταθετών, αφήνοντας εκτός τους κατόχους προνομιακών μετοχών και τους ομολογιούχους.

Και σύμφωνα με τους αναλυτές, η περίοδος της τραπεζικής αναταραχής δεν έχει τελειώσει ακόμα, καθώς υπάρχουν κι άλλες ευάλωτες τράπεζες στην αύξηση των επιτοκίων. Οι λόγοι κατάρρευσης της Silicon Valley Bank και της First Republic ήταν διαφορετικοί, όμως και στις δύο περιπτώσεις ο εποπτικός έλεγχος από τη Fed απεδείχθη ελλιπής. Οι τράπεζες αυτές γιγαντώθηκαν την περίοδο του εύκολου χρήματος και λύγισαν λίγους μήνες μετά την έναρξη του κύκλου νομισματικής σύσφιξης από τη Fed.

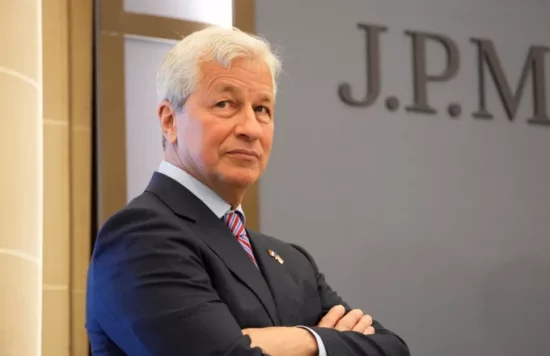

Την Τρίτη, ύστερα από την εξαγορά της First Republic από την JP Morgan, δύο ακόμα περιφερειακές τράπεζες, η Pacific West και η Western Alliance είδαν τις μετοχές τους σε ελεύθερη πτώση και από την χρηματιστηριακή τους αξία εξαφανίστηκαν μέσα σε μία ημέρα πάνω από 5 δις δολάρια.

Διαβάστε επίσης:

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τα σούπερ μάρκετ «τρώνε» τους μικρούς της αγοράς

- Εξοπλιστικά: Τα αμαρτωλά offsets, τα δώρα των «οπλάδων» και η… συνοικία στην Εκάλη

- Μπάμπης Βωβός και Γιάννης Μαρούλης: Από την κορυφή των κατασκευών στους πλειστηριασμούς

- Τα «ψιλά γράμματα» για τις δηλώσεις ΦΠΑ με το μήνα – Τι προβλέπει η νέα απόφαση Πιτσιλή