ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η προοπτική ενός ψηφιακού νομίσματος είναι πλέον πέρα για πέρα υπαρκτή, και για τις κεντρικές τράπεζες του πλανήτη.

Το πλαίσιο, ή μάλλον το περίγραμμα του πλαισίου μέσα στο οποίο θα μπορούσαν να κυκλοφορήσουν στην «αγορά» «επίσημα» ψηφιακά νομίσματα, έδωσαν στη δημοσιότητα η Τράπεζα Διεθνών Διακανονισμών (BIS) και επτά κεντρικές τράπεζες του πλανήτη. Μεταξύ αυτών, η αμερικανική Federal Reserve, η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) και η Τράπεζα της Αγγλίας.

Μπροστά σε έναν κόσμο που αλλάζει ραγδαία, κι όχι μόνο λόγω της πανδημίας, οι κεντρικές τράπεζες αποφάσισαν να καταπιαστούν στην πράξη με κάτι που εξακολουθεί να μην μπορεί να γίνει αντιληπτό από πολλούς (το πώς ακριβώς λειτουργεί) και, επιπλέον, αντιμετώπιζαν μέχρι πρότινος με τεράστια επιφυλακτικότητα. Επιφυλακτικότητα που είχε να κάνει σε μεγάλο βαθμό με την απουσία ρυθμιστικού πλαισίου.

Αν όμως για τις τράπεζες που συμμετείχαν στη σύνταξη αυτής της πρώτης έκθεσης (πρόκειται για τις κεντρικές τράπεζες του Καναδά, της Ευρωζώνης, της Ιαπωνίας, της Σουηδίας, της Ελβετίας, της Αγγλίας, των ΗΠΑ και την BIS) το πεδίο των ψηφιακών νομισμάτων είναι ακόμη σχετικά νέο, στην Κίνα, μια χώρα όπου τα ψηφιακά πορτοφόλια όπως το Alipay και το WeChat Pay χρησιμοποιούνται ήδη ευρύτατα, η κεντρική τράπεζα συνεργάζεται ήδη με εταιρείες του ιδιωτικού τομέα για να δοκιμάσει το ηλεκτρονικό νόμισμα πάνω στο οποίο δουλεύει ήδη εδώ και χρόνια. Την περασμένη εβδομάδα, μάλιστα, η τοπική κυβέρνηση της Σεντσέν έκανε κλήρωση για να μοιράσει ψηφιακά γιουάν συνολικής αξίας 10 εκατ. γιουάν (περίπου 1,5 εκατ. δολάρια). Ψηφιακό χρήμα που «κόβει» και ελέγχει η ίδια η κεντρική τράπεζα.

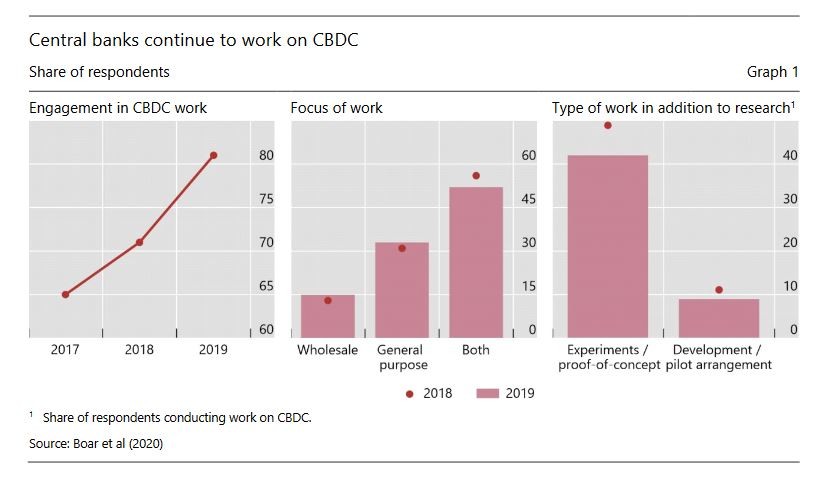

Και η κεντρική τράπεζα της Σουηδίας, άλλωστε, συνεργάζεται με την εταιρεία συμβούλων Accenture για να λανσάρει μελλοντικά τη δική της «ηλεκτρονική κορόνα». Όπως έδειξε πρόσφατη έρευνα, η προοπτική ενός «επίσημου» ψηφιακού νομίσματος (Central Bank Digital Currency – CBDC) απασχολεί αυτήν τη στιγμή στην πράξη το 80% των κεντρικών τραπεζών και οι μισές από αυτές έχουν περάσει από την έρευνα στον πειραματισμό και σε πιλοτικές δοκιμές.

Όπως σημειώνεται και στην έκθεση, που είδε το φως της δημοσιότητας την περασμένη Παρασκευή, ακόμη και πριν από την πανδημία, οι πληρωμές σε μετρητά ακολουθούσαν πτωτική πορεία σε ορισμένες προηγμένες οικονομίες. Οι ψηφιακές πληρωμές, αντιθέτως, έχουν αυξηθεί πάρα πολύ σε όγκο και ποικιλομορφία. Οι κεντρικές τράπεζες αναγκάζονται, συνεπώς, εκ των πραγμάτων, να δουν τα υπέρ και τα κατά της κυκλοφορίας ενός δικού τους ψηφιακού νομίσματος. Ενός κεντρικά ελεγχόμενου ψηφιακού νομίσματος «γενικού σκοπού», το οποίο θα χρησιμοποιείται ως μέσο πληρωμής.

Στόχος, βεβαίως, δεν είναι να υποκαταστήσει το «κανονικό» χρήμα, το οποίο θεωρείται δημόσιο αγαθό. Σε ό,τι αφορά αυτό, όλες οι κεντρικές τράπεζες που συμμετέχουν στο εγχείρημα δεσμεύονται να συνεχίσουν να παρέχουν μετρητά όσο υπάρχει ζήτηση από τον κόσμο. Όμως, τα ψηφιακά νομίσματα θα μπορούσαν να λειτουργούν συμπληρωματικά, υποστηρίζοντας, όπως σημειώνεται, ένα πιο ανθεκτικό και ποικιλόμορφο σύστημα πληρωμών.

Επιπλέον, το ψηφιακό νόμισμα ενδέχεται να προσφέρει ευκαιρίες που δεν είναι δυνατές με τα μετρητά, στηρίζοντας παράλληλα την καινοτομία.

Πώς ακριβώς σκέφτονται το ψηφιακό νόμισμα οι κεντρικές τράπεζες

Ένα «επίσημο» ψηφιακό νόμισμα είναι ένα ψηφιακό μέσο πληρωμής, η αξία του οποίου θα εκφράζεται στο εθνικό νόμισμα, το οποίο είναι άμεση ευθύνη της κεντρικής τράπεζας. Θα μπορεί να χρησιμοποιείται δε από τον κόσμο για καθημερινές πληρωμές. Θα είναι ένας νέος τύπος χρήματος διαθέσιμου από την κεντρική τράπεζα.

Γενικές αρχές

Οι αποφάσεις για την έκδοση και τη σχεδίαση κάθε ψηφιακού νομίσματος θα λαμβάνονται ανεξάρτητα από κάθε κεντρική τράπεζα. Οι κεντρικές τράπεζες θα αποφασίσουν το αν και το πότε θα κυκλοφορήσουν δικό τους ψηφιακό νόμισμα σε συνεργασία με τις κυβερνήσεις. Σημειώνεται δε ρητά ότι καμία από τις κεντρικές τράπεζες που συμμετείχαν στη σύνταξη της έκθεσης δεν έχει αποφασίσει αν θα εκδώσει ή όχι ψηφιακό νόμισμα.

Οι βασικές αρχές είναι οι εξής:

(i) καμία κεντρική τράπεζα δεν πρέπει να θέσει σε κίνδυνο τη σταθερότητα του κανονικού νομίσματος ή του χρηματοπιστωτικού συστήματος εκδίδοντας ψηφιακό νόμισμα,

(ii) το ψηφιακό νόμισμα θα πρέπει να συνυπάρχει και να συμπληρώνει τις υφιστάμενες μορφές χρήματος,

(iii) το ψηφιακό νόμισμα θα πρέπει να προάγει την καινοτομία και την αποδοτικότητα.

Η βασική ανησυχία

Βασική ανησυχία των κεντρικών τραπεζών αποτελεί ο αρνητικός αντίκτυπος που μπορεί να έχει η συνύπαρξη με ένα ψηφιακό νόμισμα στη λειτουργία του τραπεζικού συστήματος (π.χ. να χάσουν τον διαμεσολαβητικό ρόλο τους οι εμπορικές τράπεζες) και της κεντρικής τράπεζας (π.χ. σε επίπεδο διαθεσίμων).

Ωστόσο, ένα ψηφιακό νόμισμα που πληροί τα κριτήρια που προσδιορίστηκαν, θα μπορούσε να είναι ένα σημαντικό εργαλείο στα χέρια των κεντρικών τραπεζών για την επιδίωξη των στόχων της πολιτικής τους. Ένα ψηφιακό νόμισμα θα μπορούσε να αποτελέσει σημαντικό εργαλείο για να μπορούν οι κεντρικές τράπεζες να συνεχίσουν να παρέχουν ένα ασφαλές μέσο πληρωμής σε έναν κόσμο που ψηφιοποιείται όλο και περισσότερο και όπου η χρήση μετρητών σε πολλές περιοχές μειώνεται συνεχώς.

Μάλιστα, η πανδημία της Covid-19 ενδέχεται να επιταχύνει την τάση αυτή, με το ψηφιακό χρήμα και εναλλακτικές μεθόδους πληρωμής να παίρνουν τη θέση των μετρητών.

Θεμελιώδεις αρχές

Παρότι κάθε κεντρική τράπεζα χαράσσει και ασκεί τη δική της πολιτική, ανάλογα με τις συνθήκες και τις ανάγκες, προσδιορίζονται τρεις αρχές που κρίνονται θεμελιώδεις:

1) Το ψηφιακό νόμισμα να μην κάνει κακό, που σημαίνει να μην προκαλεί προβλήματα στην πολιτική και στην εντολή της κεντρικής τράπεζας, που είναι η διασφάλιση νομισματικής και χρηματοπιστωτικής σταθερότητας. Για παράδειγμα, θα πρέπει να διατηρήσει και να ενισχύσει τη «μοναδικότητα» ή ομοιομορφία του επίσημου νομίσματος, επιτρέποντας παράλληλα στον κόσμο να χρησιμοποιεί διάφορες μορφές χρήματος.

2) Να συνυπάρχει με τις μορφές χρήματος που υπάρχουν.

3) Να διασφαλίζει καινοτομία και αποτελεσματικότητα, ώστε να μην υπάρχει κίνδυνος οι χρήστες να υιοθετήσουν άλλα, λιγότερο ασφαλή εργαλεία ή νομίσματα.

Βασικά χαρακτηριστικά νομίσματος και συστήματος

Ένα «επίσημο» ψηφιακό νόμισμα πρέπει να είναι:

1) Μετατρέψιμο (π.χ. σε μετρητά)

2) Βολικό (οι πληρωμές να είναι το ίδιο εύκολες όσο και η χρήση μετρητών, η πληρωμή με κάρτα ή κινητό)

3) Αποδεκτό από τον κόσμο και τις επιχειρήσεις και διαθέσιμο

4) Χαμηλού κόστους (π.χ. να μην απαιτεί μεγάλες τεχνολογικές επενδύσεις από την πλευρά του τελικού χρήστη)

Επίσης, το σύστημα ενός ψηφιακού νομίσματος θα πρέπει να είναι ανθεκτικό στις κυβερνοεπιθέσεις και άλλες απειλές, καθώς και να διασφαλίζει αποτελεσματική προστασία από την πλαστογράφηση.

Ο διακανονισμός πρέπει να είναι άμεσος (στη στιγμή ή σχεδόν στη στιγμή).

Το σύστημα δεν πρέπει να επηρεάζεται από προβλήματα ή διακοπές λειτουργίας, φυσικές καταστροφές, μπλακ άουτ και άλλα προβλήματα. Πρέπει επίσης να υπάρχει σε κάποιον βαθμό η δυνατότητα για τον τελικό χρήστη να κάνει και offline πληρωμές αν δεν υπάρχει σύνδεση σε δίκτυο και, επιπλέον, να μπορεί να χρησιμοποιείται 24 ώρες το 27ωρο, 7 ημέρες την εβδομάδα, 365 ημέρες τον χρόνο.

Το σύστημα θα πρέπει να μπορεί να επεξεργάζεται πολύ μεγάλο αριθμό συναλλαγών και, επιπλέον, να έχει τη δυνατότητα επέκτασης. Την ίδια στιγμή, θα πρέπει να διασφαλίζει τη συνεργασία με τα ψηφιακά συστήματα πληρωμών των τραπεζών και η ροή κεφαλαίων να είναι εύκολη.

Να είναι ευέλικτο και προσαρμόσιμο στις περιστάσεις και στις επιταγές της πολιτικής.

Τέλος, θα πρέπει να θεσπιστεί ένα γερό νομικό πλαίσιο, με τις κεντρικές τράπεζες να έχουν σαφή αρμοδιότητα για την έκδοση του ψηφιακού νομίσματος και να συμμορφώνεται με τα ρυθμιστικά πρότυπα (π.χ. τα πρόσωπα που παρέχουν υπηρεσίες μεταφοράς, αποθήκευσης ή φύλαξης για το ψηφιακό νόμισμα) θα πρέπει να λειτουργούν με τα αντίστοιχα πρότυπα που ισχύουν για τα πρόσωπα που προσφέρουν τις ίδιες υπηρεσίες για μετρητά ή το υπάρχον ψηφιακό χρήμα).

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ουκρανικό: Πρόοδος στις συνομιλίες, με βαριές διαφωνίες για τα εδάφη

- Δημοσκόπηση ALCO: Στις 12 μονάδες το προβάδισμα της ΝΔ στην πρόθεση ψήφου – Αναποφάσιστος ένας στους πέντε ψηφοφόρους

- Εμπορικός Σύλλογος Αθηνών: Το τέλος των τριών ευρώ δεν σταματά τη λαίλαπα των ασιατικών πλατφορμών

- Γαλλία: Η Γερουσία ενέκρινε τον προϋπολογισμό του 2026