ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Χρειάστηκε να περάσουν σχεδόν πεντέμισι χρόνια μέχρι να σπάσει το άτυπο «εμπάργκο» των κεφαλαιακών αυξήσεων στις τράπεζες. Με την Πειραιώς να γίνεται η πρώτη που άνοιξε τον «χορό» μετά από τον Δεκέμβριο του 2015, όταν και ολοκληρώθηκε ο τρίτος γύρος στη σειρά των ανακεφαλαιοποιητικού χαρακτήρα αυξήσεων κεφαλαίου των τεσσάρων συστημικών τραπεζών της χώρας.

Ήδη η Πειραιώς ΠΕΙΡ 0,27% 3,74 κέρδισε το μεγάλο «στοίχημα» της επενδυτικής εμπιστοσύνης, όπως αυτό εκφράστηκε μέσα από την εντυπωσιακή ζήτηση μετοχών, εκτός αλλά και εντός των ελληνικών συνόρων. Απόρροια βεβαίως του «καυτού» ενδιαφέροντος που εκδηλώθηκε ήταν η εξαιρετικά χαμηλή τιμολόγηση στην οποία προσφέρθηκαν τα νέα «χαρτιά». Σε συνδυασμό φυσικά και με τον στρατηγικό σχεδιασμό για την επιχειρηματική αναγέννηση της μεγαλύτερης ελληνικής τράπεζας, μέσα από την «τέφρα» των «κόκκινων» δανείων.

Πλέον, το αμέσως επόμενο κρίσιμο «στοίχημα» για την Πειραιώς αφορά τη χρηματιστηριακή συμπεριφορά που θα έχει η μετοχή της. Αν δηλαδή θα καταφέρει να ενσωματώσει τις πάρα πολύ ισχυρές προσδοκίες για τη δημιουργία υπεραξιών, σπάζοντας έτσι το αρνητικό σερί που έχουν κληροδοτήσει όλες οι αμέσως προηγούμενες κεφαλαιακές αυξήσεις των τραπεζών.

Τουλάχιστον επί του παρόντος και εν αναμονή της εισαγωγής προς διαπραγμάτευση των νέων μετοχών (στις 7 Μαΐου όπως όλα δείχνουν) το «χαρτί» της τράπεζας Πειραιώς μοιάζει να έχει «τρελάνει» την αγορά. Καθώς μετά και από το χθεσινό limit up η μετοχή βρέθηκε να κλείνει στα 2,586 ευρώ (ή 0,156 ευρώ με τα προ reverse split δεδομένα). Τιμή η οποία είναι… 124,9% πιο πάνω από το 1,15 ευρώ, στην οποία έγινε η διάθεση των νέων μετοχών, που αριθμητικά είναι 23,82 φορές περισσότερες από τις παλαιές που τώρα είναι σε διαπραγμάτευση. Τα τρέχοντα επίπεδα της τιμής αποκλίνουν κραυγαλέα από κάθε έννοια λογικής. Εκτός και εάν οι αγοραστές έχουν ανακαλύψει την… κατάργηση του νόμου της βαρύτητας. Κάτι το οποίο μένει να διαπιστωθεί εν τοις πράγμασι όταν μπουν τα νέα «χαρτιά» στην αγορά…

Ούτως ή άλλως είναι εμφανές ότι η δημιουργία ενός πυρήνα… νεοκερδισμένων μετόχων στην Πειραιώς μπορεί να συντείνει στην περεταίρω ενίσχυση της θετικής ψυχολογίας, που αυτόν τον καιρό «έχει κράτος και εξουσία» στον αθηναϊκό «ναό» του χρήματος. Έστω κι αν για παραπάνω από έναν χρόνο το «φρέσκο χρήμα» που μπαίνει στις ελληνικές μετοχές προέρχεται από εγχώρια και όχι από ξένα χαρτοφυλάκια. Κάτι που άλλωστε πιστοποιείται ανάγλυφα από τα στοιχεία εισροών-εκροών που κοινοποιούνται σε μηνιαία βάση από το χρηματιστήριο (Axia Numbers).

Υπό όρους και προϋποθέσεις, οι εξελίξεις με φόντο την τράπεζα Πειραιώς μπορούν να δώσουν το έναυσμα για το κλείσιμο της ψαλίδας, οδηγώντας σε ενίσχυση θέσεων από την πλευρά των ξένων «παικτών». Με ότι αυτό συνεπάγεται γενικότερα για τις τραπεζικές μετοχές, που φιλοδοξούν να πετύχουν την οριστική ρήξη με το νοσηρό, χρηματιστηριακό τους παρελθόν και να επανέλθουν στον «ενάρετο κύκλο» των υπεραξιών.

Αναμνήσεις από το παρελθόν και επενδυτικό Βατερλό

Αν και οι χρηματιστηριακές αγορές κινούνται με άξονα την προεξόφληση του μέλλοντος, εν τούτοις το δικό τους ξεχωριστό χαρακτήρα, έχουν και οι διαπιστώσεις που πηγάζουν από τις ιστορικές τους παρακαταθήκες. Με την έννοια αυτή, οι τρεις προηγούμενες αυξήσεις κεφαλαίου των τραπεζών εξελίχθηκαν (για διάφορους λόγους) σε ένα πραγματικό Βατερλό για τους επενδυτές. Καθώς η κάθε φορά νέα αρχή, αντί για κέρδη, επέφερε νέες ζημιές. Δικαιώνοντας εκείνους που πιστεύουν πώς τα χρηματιστήρια είναι «γκρεμοί σκεπασμένοι με λουλούδια»…

Τα συγκριτικά δεδομένα για τις τραπεζικές ΑΜΚ του 2013, του 2014 και του 2015 είναι εξόχως μελανά: Αν κάποιος είχε τοποθετήσει 1.019.904 ευρώ στην Εθνική ΕΤΕ 0% 7,87 το 2013 θα είχε πάρει 237.760 μετοχές. Λόγω των reverse split που ακολούθησαν θα είχαν γίνει σήμερα 1.585, η αξία των οποίων θα ήταν 4.089 ευρώ… Επίσης το 2013, με 1.000.032 ευρώ θα είχαν αγοραστεί 2 2.272.800 μετοχές της Alpha Bank ΑΛΦΑ 0% 1,68, o αριθμός των οποίων θα είχε συντμηθεί σήμερα στις 45.456. Και η τρέχουσα αξία τους θα ήταν 58.184 ευρώ…

Στην περίπτωση της ΑΜΚ της Eurobank ΕΥΡΩΒ 0% 2,10, κατά το 2013, το 1.000.230 ευρώ ικανοποιούσε την αγορά 649.500 μετοχών. Που λόγω reverse split σήμερα θα είχαν γίνει τώρα 6.495, συνολικής αξίας 5.043 ευρώ… Στην Πειραιώς, με 1.020.000 ευρώ έπαιρνε κάποιος 600.000 μετοχές στην ΑΜΚ του 2013. Με βάση και το τελευταίο από τα reverse split που έγιναν στα χρόνια που πέρασαν από τότε, οι παλαιές μετοχές θα είχαν συντμηθεί πλέον σε 18, αξίας 46,5 ευρώ…

Αυτή είναι σε αδρές γραμμές η εικόνα για όσους τοποθετήθηκαν στις τραπεζικές ΑΜΚ του 2013, παραμένοντας έκτοτε στις θέσεις τους. Οι συμμετοχές και στις άλλες δύο κεφαλαιακές αυξήσεις, παράγουν διαφορετικά αποτελέσματα, ανάλογα με το «νέο χρήμα» που μπήκε. Σε κάθε περίπτωση όμως, το κοινό στοιχείο είναι οι μεγάλες ζημιές, ως συνολικό αποτέλεσμα.

Η συμπεριφορά κατά την πρώτη μέρα διαπραγμάτευσης

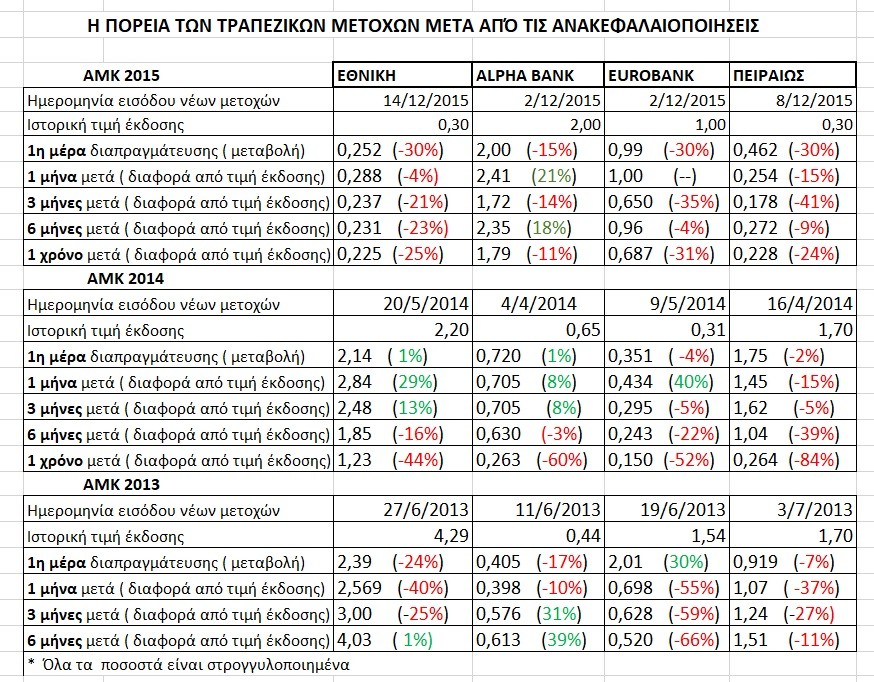

Ποια είναι όμως η επί μέρους χρηματιστηριακή συμπεριφορά των τραπεζικών μετοχών, μετά από τις προηγηθείσες τρείς κεφαλαιακές αυξήσεις; Λαμβάνοντας ως βάση τις ιστορικές τιμές των μετοχών (χωρίς τις αναπροσαρμογές τους) και την πορεία που εκείνες διέγραψαν, τόσο κατά την πρώτη μέρα διαπραγμάτευσης των νέων τίτλων, όσο και σε μεταγενέστερα διαστήματα, προκύπτουν τα ακόλουθα:

Πρώτον: Από τις συνολικά 12 περιπτώσεις που αφορούν τις μεταβολές των τιμών κατά την πρώτη μέρα διαπραγμάτευσης των νέων μετοχών, οι 9 είχαν πτώση στην πρεμιέρα τους, έναντι τριών ανοδικών. Σε ποσοστό δηλαδή 75% το πρόσημο της πρώτης μέρας ήταν αρνητικό για τις τέσσερις τραπεζικές μετοχές (Εθνικής, Alpha Bank, Eurobank και Πειραιώς) μετά από τις ανακεφαλαιοποιήσεις του 2013, του 2014 και του 2015. Μάλιστα στις 5 από τις 9 πτωτικές περιπτώσεις, η πρώτη μέρα έφερε τις τιμές κάτω και από εκείνες των ΑΜΚ… Σε άλλες 3, ναι μέν οι τιμές υποχώρησαν, αλλά διατηρήθηκαν πάνω από αυτές των ΑΜΚ, ενώ υπήρξε και μία όπου η τιμή παρέμεινε σταθερή. Πέραν τούτων υπήρξε και μία περίπτωση, όπου η τιμή της μετοχής αν και κινήθηκε ανοδικά την πρώτη μέρα διαπραγμάτευσης, εν τούτοις παρέμεινε κάτω από αυτήν της ΑΜΚ (η Εθνική το 2014).

Η Πειραιώς του 2015 και η Eurobank του 2014

Είναι χαρακτηριστικό ότι του Δεκέμβριο του 2015 η κεφαλαιακή αύξηση της Πειραιώς είχε γίνει στο 0,30 ευρώ (0,003 ευρώ πρό του reverse split). Όταν μπήκαν προς διαπραγμάτευση οι νέες μετοχές, η τιμή ήταν στο 0,659 ευρώ. Δηλαδή… 119,7% πιο πάνω από εκείνη της ΑΜΚ. Την πρώτη μέρα το «χαρτί» βρέθηκε στο limit down ( -30%). Το ίδιο συνέβη και την επόμενη, αλλά και την μεθεπόμενη μέρα διαπραγμάτευσης, όπου και η τιμή κατρακύλησε στο 0,227 ευρώ…

Μια άλλη ενδεικτική περίπτωση είναι αυτή της ΑΜΚ της Eurobank (το 2014) που οδήγησε την «ομάδα» του Πρέμ Γουάτσα, στη θέση βασικού επενδυτή στην τράπεζα. Στην οποία τη θέση του CEO κατείχε τότε ο σημερινός CEO της Πειραιώς, Χρήστος Μεγάλου. Τότε λοιπόν η ΑΜΚ είχε γίνει στο 0,31 ευρώ και την πρώτη μέρα διαπραγμάτευσης, αν και η μετοχή έχασε 4%, είχε κλείσει στο 0,351 ευρώ. Δηλαδή περίπου 13% πιο πάνω από εκείνη στην οποία είχαν διατεθεί οι νέες μετοχές.

Οι υπόλοιποι κρίκοι στην αλυσίδα των διαπιστώσεων

Δεύτερον: Η αξιολόγηση της συμπεριφοράς των τραπεζικών μετοχών σε χρονική απόσταση ενός μήνα από τις τρείς τελευταίες ΑΜΚ, δείχνει ότι και πάλι το αρνητικό πρόσημο έχει τον πρωταγωνιστικό ρόλο. Διότι στις 7 από τις 12 περιπτώσεις, οι τιμές των μετοχών βρέθηκαν να καταγράφουν απώλειες από 4% έως 55% σε σύγκριση με εκείνες των αυξήσεων κεφαλαίου. Με το αρνητικό «4 στα 4» να αφορά τα πεπραγμένα του 2013, όπου στην περίπτωση της Eurobank είχε καλυφθεί καθ’ ολοκληρίαν από το ΤΧΣ. Ούτως ή άλλως για το διάστημα του ενός μήνα, το ποσοστό της αρνητικής εικόνας ξεπερνά κατά τι το 58% του συνόλου…

Τρίτον: Σε διάστημα τριών μηνών μετά από τις ανακεφαλαιοποιήσεις, υπάρχουν 9 περιπτώσεις κατά τις οποίες οι τραπεζικές μετοχές βρέθηκαν να υποχωρούν κάτω από την τιμή έκδοσης. Έναντι μόλις τριών που οι μετοχές παρέμειναν σε θετικό έδαφος. Με το ποσοστό της αρνητικής συμπεριφοράς να ανέρχεται στο 75% του συνόλου.

Τέταρτον: Στο ίδιο αρνητικό τέμπο κινήθηκαν οι τραπεζικές μετοχές και στο διάστημα του εξαμήνου μετά από τις ΑΜΚ. Όπου στις 9 από τις 12 περιπτώσεις, καταγράφονται απώλειες. Με τις τιμές των μετοχών να είναι από 3% έως 66% πιο κάτω, σε σύγκριση με αυτές της έκδοσής τους.

Πέμπτον: Ολοκληρωτικά στο «κόκκινο» βρέθηκαν τα «χαρτιά» των τραπεζών σε διάστημα ενός έτους από τις ΑΜΚ. Στις οποίες δεν περιλαμβάνεται αυτή του 2013, καθώς μετά από 12 μήνες «επικαλύφθηκε» από τις νέες κεφαλαιακές αυξήσεις του 2014. Έτσι στο δείγμα καταγράφονται μόνο 8 περιπτώσεις για τις δύο ΑΜΚ των τραπεζών, το 2014 και το 2015. Και στις 8 αυτές περιπτώσεις όλες οι μετοχές των τραπεζών βρέθηκαν να είναι κάτω από τις τιμές στις οποίες εκδόθηκαν…

Μένει πλέον να διαπιστωθεί αν η τράπεζα Πειραιώς θα κλείσει όλον αυτόν τον «φαύλο κύκλο» και θα καταφέρει να προσφέρει βιώσιμες υπεραξίες στους μετόχους, όπως πιστεύει η συντριπτική πλειονότητα των ανθρώπων της αγοράς.

Διαβάστε επίσης:

Χρήστος Μεγάλου στο Bloomberg: Η Πειραιώς θα ενισχύσει την ηγετική θέση στην αγορά και θα στηρίξει την οικονομία

Eurobank: Στις αγορές με 6ετές ομόλογο το πρωί της Τετάρτης – Πλήρης επιβεβαίωση mononews

Τράπεζα Πειραιώς: Πόσοι μέτοχοι γράφτηκαν για την αύξηση σε Ελλάδα και εξωτερικό

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Παραιτήθηκε ο αναπληρωτής πρόεδρος του ΕΟΔΑΣΑΑΜ, Χρήστος Παπαδημητρίου

- Πέθανε ο εκδότης Κώστας Καββαθάς

- Θεοδωρικάκος για δασμούς Τραμπ: Χρειαζόμαστε δημοσιονομική σταθερότητα και επενδύσεις – Πού θα δώσουμε προτεραιότητα

- Κίνα: «Πόλεμος» μέχρι τέλους με τις ΗΠΑ – Αν θέλει ο Τραμπ, ας βρεθούμε κάπου στη μέση