ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Στα 69 εκατ. ευρώ ανέρχονται τα καθαρά κέρδη της Optima bank στο πρώτο εξάμηνο του 2024.

Η Optima bank γιορτάζει σήμερα μία ξεχωριστή επέτειο, καθώς συμπληρώνει πέντε χρόνια επιτυχημένης και δυναμικής παρουσίας στην ελληνική τραπεζική αγορά. Σε αυτή τη σημαντική ημέρα, ανακοινώνει τα οικονομικά αποτελέσματα του α’ εξαμήνου 2024, τα οποία για πολλοστή φορά, αποτυπώνουν την σταθερά ανοδική πορεία της.

Σε διάρκεια μόλις πέντε χρόνων και με όραμα να μετατρέψει την τραπεζική συναλλαγή σε μια ευχάριστη εμπειρία, η Optima bank έχει καταφέρει να εδραιωθεί ως μία τράπεζα καινοτομίας και αξιοπιστίας. Η ανθρωποκεντρική προσέγγιση μαζί με την υψηλής ποιότητας εξυπηρέτηση που προσφέρει, με γνώμονα πάντα τον πελάτη και τις ανάγκες του, έχουν καταστήσει την Optima bank την πρώτη επιλογή για όλους εκείνους τους πελάτες και συνεργάτες που αναζητούν κάτι περισσότερο από μια τράπεζα.

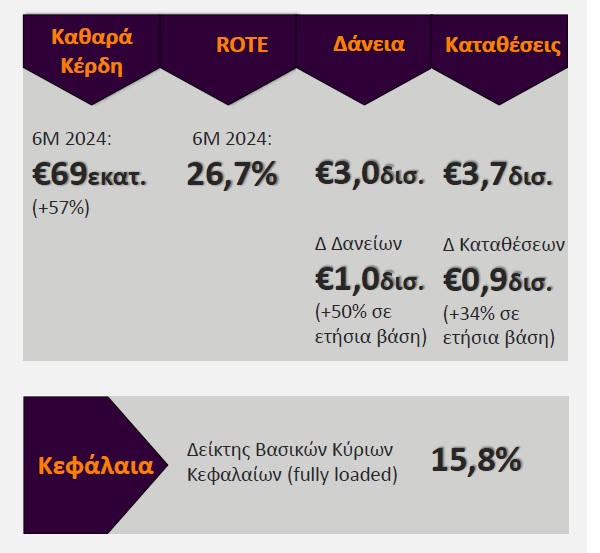

Για το α’ εξάμηνο του 2024 η Optima bank σημειώνει καθαρά κέρδη €69 εκατ., τα οποία αντιστοιχούν σε αύξηση 57% σε σχέση με το αντίστοιχο διάστημα του 2023 (€44,1 εκατ.). Ως αποτέλεσμα των αυξημένων κερδών, η απόδοση των ενσώματων ιδίων κεφαλαίων (Return on Tangible Equity - RoTE) ανέρχεται σε 26,7%.

Αξίζει επίσης να σημειωθεί ότι ο δείκτης εξόδων προς βασικά έσοδα (Cost to Core Income) μειώθηκε σε 25,4% το α’ εξάμηνο του 2024 από 32,2% το αντίστοιχο εξάμηνο του 2023, από τους χαμηλότερους δείκτες κόστους προς βασικά έσοδα τόσο στην Ελλάδα όσο και στην Ευρώπη, σύμφωνα με τα πρόσφατα δημοσιευμένα στοιχεία.

Παράλληλα, οι εκταμιεύσεις δανείων για το α’ εξάμηνο 2024 ανήλθαν σε €1,2 δισ. (αύξηση €260 εκατ. σε σχέση με το αντίστοιχο διάστημα του 2023) οι οποίες συνέβαλαν ώστε τα καθαρά δανειακά υπόλοιπα της τράπεζας να αυξηθούν κατά €1 δισ., αγγίζοντας τα €3 δισ., καταγράφοντας δηλαδή άνοδο 50% σε ετήσια βάση.

Οι καταθέσεις αυξήθηκαν κατά 936€ εκατ, φθάνοντας τα €3,7 δισ. (άνοδος 34% σε ετήσια βάση), επιβεβαιώνοντας τη σταθερή εμπιστοσύνη των πελατών.

Επιπλέον, το ενεργητικό της τράπεζας για το α’ εξάμηνο 2024 ανήλθε σε €4,5 δισ. αυξημένο 41% σε ετήσια βάση.

Με τον συνολικό δείκτη κεφαλαιακής επάρκειας να διαμορφώνεται στο 15,8% η Optima bank αποδεικνύει ότι διαθέτει επαρκή κεφαλαιακή θωράκιση και βρίσκεται σε ισχυρή θέση ώστε να στέκεται στο πλευρό των ελληνικών επιχειρήσεων προκειμένου να υλοποιήσουν τα αναπτυξιακά τους σχέδια συμβάλλοντας ουσιαστικά στην ανάπτυξη της ελληνικής οικονομίας.

Ειδικότερα:

Τα καθαρά κέρδη για το πρώτο εξάμηνο του 2024 ανήλθαν σε €69,0 εκατ. σε σύγκριση με €44,1 εκατ. το πρώτο εξάμηνο του 2023, σημειώνοντας αύξηση 57%. Η απόδοση των ενσώματων ιδίων κεφαλαίων το πρώτο εξάμηνο του 2024 διαμορφώθηκε στο 26,7%.

Τα καθαρά έσοδα από τόκους ανήλθαν σε €91,5 εκατ. αυξημένα κατά 51% σε ετήσια βάση, με το καθαρό περιθώριο επιτοκίου να διαμορφώνεται στο 4,36%, χάρη στα ανθεκτικά περιθώρια δανείων.

Τα καθαρά έσοδα από προμήθειες αυξήθηκαν κατά 33% σε ετήσια βάση στα €19,1 εκατ. με αυξημένη συνεισφορά από προμήθειες δανείων και διαχείρισης περιουσιακών στοιχείων.

Τα λειτουργικά έξοδα ανήλθαν σε €26,6 εκατ., 10% υψηλότερα σε ετήσια βάση, κυρίως λόγω της αύξησης του αριθμού των εργαζομένων. Ο λόγος κόστους προς βασικά έσοδα διαμορφώθηκε στο 25,4%, ευθυγραμμισμένο με τον στόχο μας για <30% για το οικονομικό έτος 2024.

Βασικά επιτεύγματα πρώτου εξαμήνου 2024

Δυνατό ξεκίνημα του έτους όσον αφορά την πιστωτική επέκταση με εκταμιεύσεις δανείων το πρώτο εξάμηνο του 2024 ύψους €1.222 εκατ., 27,2% υψηλότερα σε ετήσια βάση.

Τα υπόλοιπα δανείων αυξήθηκαν κατά €1.008 εκατ. το 1ο εξάμηνο του 2024 στα €3.029 εκατ. ευρώ, +50% σε ετήσια βάση.

Ισχυρή ποιότητα χαρτοφυλακίου με τον δείκτη μη εξυπηρετούμενων ανοιγμάτων να διαμορφώνεται στο 1,03%.

Οι καταθέσεις αυξήθηκαν κατά €936 εκατ. (+34% σε ετήσια βάση) στα €3.715 εκατ..

Ισχυρή ρευστότητα με δείκτη δανείων προς καταθέσεις 81,5%, δείκτη κάλυψης ρευστότητας (LCR) 262,6% και δείκτη καθαρής σταθερής χρηματοδότησης (NSFR) 128,8%.

Ο Δείκτης Βασικών Κύριων Κεφαλαίων (fully loaded) και ο δείκτης Κεφαλαίου Κοινών Μετοχών της Κατηγορίας 1 διαμορφώθηκε στο 15,8%, συμπεριλαμβανομένης πρόβλεψης διανομής μερίσματος.

Τα υπό διαχείριση κεφάλαια αυξήθηκαν κατά 27% σε ετήσια βάση στα €3.681 εκατ., λόγω των εισροών αμοιβαίων κεφαλαίων και των χρηματιστηριακών λογαριασμών.

Κερδοφορία

Τα καθαρά έσοδα από τόκους αυξήθηκαν κατά 51% σε ετήσια βάση στα €91,5 εκατ. λόγω 50% υψηλότερων δανειακών υπολοίπων και ανθεκτικών περιθωρίων.

Το καθαρό επιτοκιακόπεριθώριο διαμορφώθηκε σε 4,36%, έναντι 4,17% το πρώτο εξάμηνο του 2023.

Τα καθαρά έσοδα από προμήθειες αυξήθηκαν κατά 33% σε ετήσια βάση στα €19,1 εκατ., λόγω της αύξησης των δανειακών εργασιών και της αύξησης των προμηθειών διαχείρισης κεφαλαίων.

Τα λειτουργικά έξοδα ήταν 10% υψηλότερα σε ετήσια βάση στα €26,6εκατ. Το κόστος προσωπικού ήταν 20% υψηλότερο σε ετήσια βάση, ενώ τα γενικά και διοικητικά έξοδα ήταν 7% χαμηλότερα σε ετήσια βάση.

Ο λόγος εξόδων προς βασικά έσοδα μειώθηκε στο 24,7% από 32,2% το πρώτο εξάμηνο του 2023.

Το κόστος κινδύνου διαμορφώθηκε σε 52 μονάδες βάσης σε σύγκριση με 58 μονάδες βάσης την αντίστοιχη περίοδο πέρυσι.

Τα καθαρά κέρδη ανήλθαν σε €69,0 εκατ. έναντι €44,1 εκατ. το πρώτο εξάμηνο του 2023. Σε τριμηνιαία βάση, τα καθαρά κέρδη ανήλθαν σε €36,3 εκατ. έναντι €25,7 εκατ. το δεύτερο τρίμηνο του 2023, σημειώνοντας αύξηση 41%.

Τα δάνεια προ προβλέψεων ανήλθαν σε €3.062 εκατ., σημειώνοντας αύξηση 50% σε σύγκριση με το πρώτο εξάμηνο του 2023.

Οι νέες εκταμιεύσεις το πρώτο εξάμηνο του 2024 ανήλθαν σε €1.222 εκατ. έναντι €961 εκατ. την ίδια περίοδο πέρυσι, με τη συντριπτική πλειονότητα να είναι εταιρικά δάνεια.

Οι καταθέσεις αυξήθηκαν 34% σε ετήσια βάση και 12% σε τριμηνιαία βάση στα €3.715 εκατ..

Τα δάνεια προς καταθέσεις διαμορφώθηκαν στο 81,5% από 72,7% το δεύτερο τρίμηνο του 2023. Οι δείκτες ρευστότητας παρέμειναν ισχυροί με το δείκτη κάλυψης ρευστότητας (LCR) στο 262,6% και το δείκτη καθαρής σταθερής χρηματοδότησης (NSFR) στο 128,8%, ενώ η τράπεζα διατήρησε μηδενική χρηματοδότηση από την ΕΚΤ.

Οι δείκτες ΜΕΑ/ΜΕΔ παρέμειναν στα χαμηλό επίπεδα του 1,03% και 0,62% αντίστοιχα. Ο δείκτης κάλυψης των ΜΕΑ συμπεριλαμβανομένων των εξασφαλίσεων ανήλθε στο 166%.

Ο δείκτης CET1 και συνολικού κεφαλαίου διαμορφώθηκαν στο 15,8%, πολύ πάνω από το εποπτικό ελάχιστο όριο του 13,95%. Σημειώνεται ότι η ρυθμιστική αρχή έχει ενημερώσει την Optima bank για νέα χαμηλότερη ελάχιστη κεφαλαιακή απαίτηση 13,10% από το 3ο τρίμηνο του 2024.

Ο πρόεδρος της Optima bank κ. Γεώργιος Τανισκίδης δήλωσε σχετικά: «Αυτά τα πέντε χρόνια ήταν γεμάτα προκλήσεις και ευκαιρίες. Μέσα από τη σκληρή δουλειά, την πίστη και την αφοσίωσή μας, καταφέραμε να δημιουργήσουμε μια τράπεζα που οι πελάτες μας εμπιστεύονται και αγαπούν. Σήμερα, αισθάνομαι βαθιά υπερηφάνεια για την πορεία μας και είμαι πεπεισμένος ότι όλοι στην τράπεζά μας ανυπομονούμε για το μέλλον, γεμάτοι όρεξη και ενέργεια να συνεχίσουμε να καινοτομούμε και να προσφέρουμε τις καλύτερες υπηρεσίες της αγοράς. Να συνεχίσουμε να αποτελούμε τράπεζα αναφοράς για όλο τον κλάδο».

Ο CEO της Optima bank κ. Δημήτρης Κυπαρίσσης σημείωσε με αφορμή την ανακοίνωση των οικονομικών αποτελεσμάτων και τη συμπλήρωση πέντε χρόνων λειτουργίας:

«Η επέτειος αυτή, είναι μια υπενθύμιση για το πόσα μπορούμε να πετύχουμε όταν δουλεύουμε με πάθος και όραμα. Τα εξαιρετικά αποτελέσματα του α’ εξαμήνου για το 2024, είναι η απόδειξη πως η στρατηγική μας αποδίδει και ότι βρισκόμαστε στο σωστό δρόμο. Δεσμευόμαστε να συνεχίσουμε να επενδύουμε στην τεχνολογία, την καινοτομία και, κυρίως, στους ανθρώπους μας, για να προσφέρουμε μια τραπεζική εμπειρία που ξεπερνά τις προσδοκίες των πελατών μας. Την optimum τραπεζική εμπειρία».

Διαβάστε επίσης:

Γιάννης Στουρνάρας για Attica Bank: Πήραμε ένα πρόβλημα και το κάναμε ευκαιρία

Οι τελευταίες εκθέσεις για Εθνική Τράπεζα και ABBank

Optima bank: Optimum για χρηματιστηριακές συναλλαγές μέσα από το κινητό

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Πράτο: Δολοφονίες, μαφία, εμπρησμοί – H σκοτεινή πλευρά της μόδας στην καρδιά της Ευρώπης

- Σωτήρης Φέλιος: Η Ιταλίδα της Όπερας από τη Συλλογή Σοφρά

- Πώς βλέπει το Μαξίμου το ενδεχόμενο κόμμα Καρυστιανού» – Πώς αλλάζει το πολιτικό σκηνικό

- EFA Group: Οι εξαγορές, οι συνεργασίες με Metlen και Ναυπηγεία Σκαραμαγκά και οι νέοι επενδυτές