ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Mε συστάσεις αγοράς για όλες τις τράπεζες συνεχίζει η Optima Bank την κάλυψη των ελληνικών τραπεζών.

Ο Πέτρος Τσούρτης, αναλυτής της Optima Bank για τις τράπεζες δίνει τιμές στόχους: Alpha Bank €2,10, Eurobank €2,41, Εθνική Τράπεζα €9,20 και Τράπεζα Πειραιώς €5,00.

«Το 2023 ήταν μια χρονιά ισχυρής κερδοφορίας για τις ελληνικές τράπεζες χάρη στην εκτίναξη των βασικών εσόδων και τον αποτελεσματικό έλεγχο του κόστους. Επιπλέον, οι κεφαλαιακές θέσεις ενισχύθηκαν περαιτέρω, η ρευστότητα παρέμεινε άφθονη και η δυναμική της ποιότητας του ενεργητικού παρέμεινε θετική, παρά την ενεργειακή κρίση και τις πληθωριστικές πιέσεις. Μετά τα καλύτερα του αναμενόμενου αποτελέσματα και τους στόχους κερδοφορίας για το 2024 που θεωρούμε εφικτούς, επαναλαμβάνουμε την αξιολόγηση Buy για τον κλάδο», εξηγεί ο αναλυτής της Optima Bank.

«Οι ελληνικές τράπεζες διαπραγματεύονται με δείκτη στις 5,93 φορές σε όρους P/E, με έκπτωση 26% σε σχέση με τις τράπεζες της ΕΕ και 0,78 φορές σε όρους P/TBV για φέτος, με σημαντική έκπτωση 30%. Παρόλα αυτά, αναμένουμε ότι θα δημιουργήσουν μέσο δείκτη RoaTBV 13,5% το 2024, ελαφρώς υψηλότερο από τις τράπεζες της ΕΕ και πιστεύουμε ότι θα πρέπει να διαπραγματεύονται στο ίδιο επίπεδο με τις αντίστοιχες τράπεζες. Η Eurobank και η Τράπεζα Πειραιώς είναι οι κορυφαίες επιλογές μας στον κλάδο, καθώς προσφέρουν το υψηλότερο δυναμικό ανόδου», εξηγεί ο Τσούρτης.

Για τα μερίσματα, οι συστημικές τράπεζες ανακοίνωσαν την πρόθεσή τους να διανείμουν για το 2023 μετά από μεγάλο χρονικό διάστημα (2008) και υπό την προϋπόθεση της έγκρισης των ρυθμιστικών αρχών. Η Eurobank σκοπεύει να διανείμει 0,09 ευρώ, η ΕΤΕ 0,36 ευρώ, η Alpha 0,05 ευρώ και η Πειραιώς 0,06 ευρώ.

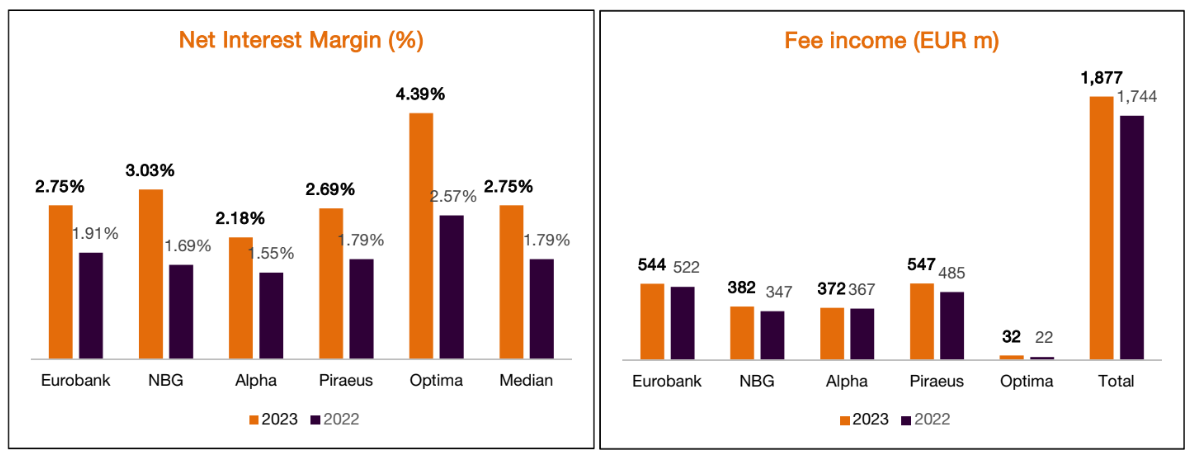

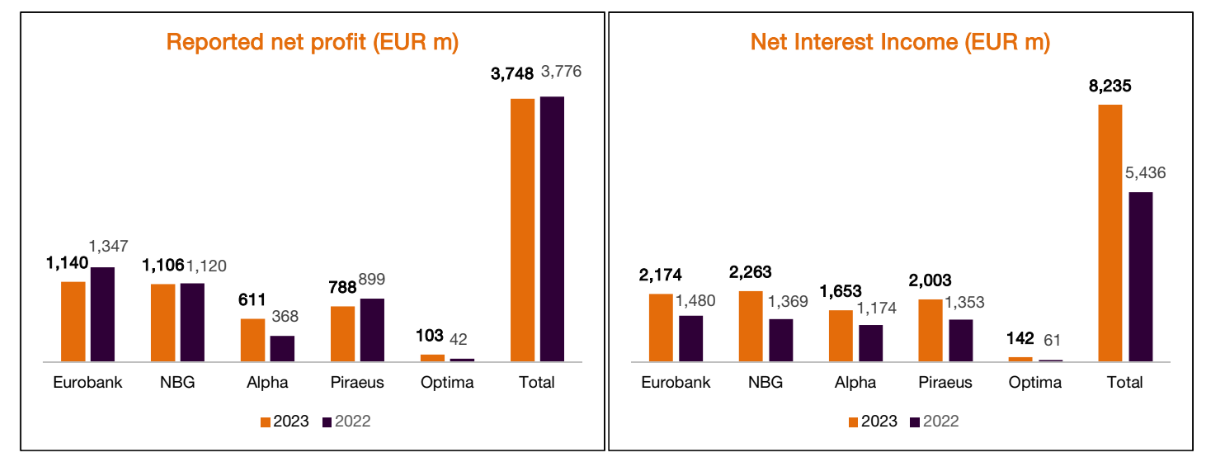

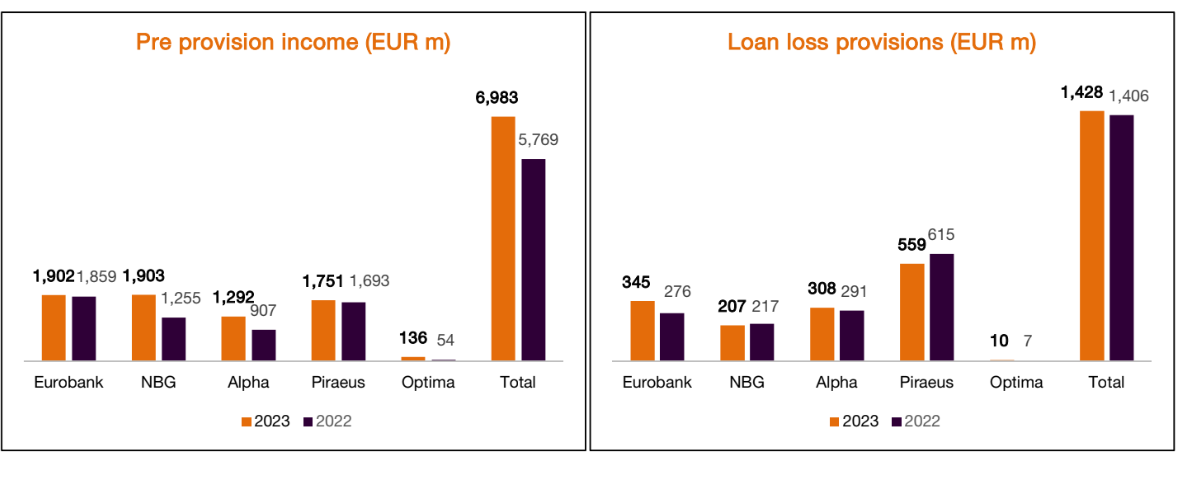

«Τα αναφερόμενα καθαρά κέρδη μειώθηκαν ελαφρώς κατά 1% σε ετήσια βάση σε 3,75 δισ. ευρώ το 2023. Υπενθυμίζεται ότι τα καθαρά κέρδη του 2022 ενισχύθηκαν από έκτακτα κέρδη ύψους 2,04 δισ. ευρώ περίπου από τα ομόλογα και τις πωλήσεις των εμπορικών επιχειρήσεων. Τα καθαρά έσοδα από τόκους αποτέλεσαν τον βασικό παράγοντα των κερδών και αυξήθηκαν κατά 51% σε ετήσια βάση σε 8,23 δισ. ευρώ, καθώς το επιτοκιακό περιθώριο (NIM) διευρύνθηκε σε 2,75% έναντι 1,79% το 2022. Τα έσοδα από αμοιβές αυξήθηκαν κατά 8% σε ετήσια βάση σε περίπου 1,88 δισ. ευρώ και έτσι τα βασικά έσοδα ανήλθαν σε 10,1 δισ. ευρώ (+41% σε ετήσια βάση). Τα μη επαναλαμβανόμενα έσοδα διαμορφώθηκαν σε 345 εκατ. ευρώ από 2,04 δισ. ευρώ το 2022 και τα συνολικά έσοδα έφτασαν τα 10,46 δισ. ευρώ (+13% σε ετήσια βάση). Από την πλευρά του κόστους, τα λειτουργικά έξοδα (OpEx) αυξήθηκαν μόλις κατά 0,7% σε ετήσια βάση σε 3,47 δισ. ευρώ, παρά τις πληθωριστικές πιέσεις. Τα έσοδα προ προβλέψεων προχώρησαν κατά 21% σε ετήσια βάση και ανήλθαν σε 6,98 δισ. ευρώ», υπογραμμίζει η Optima Bank.

Αναφορικά με την ποιότητα ενεργητικού και τις προβλέψεις για τα επισφαλή δάνεια (συμπεριλαμβανομένου του κόστους καθαρισμού NPEs), αυτά αυξήθηκαν κατά 2% σε ετήσια βάση σε περίπου 1,43 δισ. ευρώ. Τα οργανικά NPEs αυξήθηκαν κατά μόλις 92 εκατ. ευρώ, παρά την ενεργειακή κρίση και τις πληθωριστικές πιέσεις. Τα NPEs του ομίλου μειώθηκαν κατά 3,31 δισ. ευρώ σε 6,4 δισ. ευρώ περίπου και τα καθαρά NPEs ανήλθαν σε 2,2 δισ. ευρώ (-1,69 δισ. ευρώ σε ετήσια βάση). Ο διάμεσος δείκτης NPEs βελτιώθηκε περαιτέρω σε 3,5% έναντι 5,2% το 2022, ενώ η διάμεση ταμειακή κάλυψη των NPEs διευρύνθηκε σε 86,4% από 75,5% το 2022.

Τα καθαρά δάνεια διαμορφώθηκαν σε 151,9 δισ. ευρώ (-1% σε ετήσια βάση). Οι καταθέσεις επιταχύνθηκαν κατά 3,7 δισ. ευρώ σε ετήσια βάση σε 225,8 δισ. ευρώ και, ως εκ τούτου, ο δείκτης δανείων προς καταθέσεις (LDR) βελτιώθηκε σε 67,3% από 69,1% το 2022. Οι προθεσμιακές καταθέσεις αυξήθηκαν κατά 17,1 δισ. ευρώ περίπου σε ετήσια βάση σε 58,8 δισ. ευρώ και αντιστοιχούσαν στο 26,0% των καταθέσεων έναντι 18,8% το 2022. Τα ενσώματα ίδια κεφάλαια αυξήθηκαν κατά 3,9 δισ. ευρώ σε ετήσια βάση σε 28,0 δισ. ευρώ και η διάμεση αποδοτικότητα RoaTBV διαμορφώθηκε στο 14,8%. Ο δείκτης FL CET1 ενισχύθηκε στο 17,0% το 2023 από 12,5% το 2022. Οι διοικητικές ομάδες παρουσίασαν τους στόχους κερδοφορίας για το 2024, οι οποίοι υπερέβησαν τις προβλέψεις μας στις περιπτώσεις της Eurobank, της ΕΤΕ και της Alpha και πιστεύουμε ότι όλοι ενέχουν ανοδικούς κινδύνους, δεδομένων των συντηρητικών υποθέσεων σχετικά με το μείγμα των προθεσμιακών καταθέσεων και τα beta.

Διαβάστε επίσης:

UBS για Theon International: Αγοράστε τη μετοχή με στόχο τα €17 – Περιθώριο ανόδου άνω του 35%

ΟΠΑΠ: Το «απόλυτο» μερισματικό Play του ελληνικού χρηματιστηρίου