ΣΧΕΤΙΚΑ ΑΡΘΡΑ

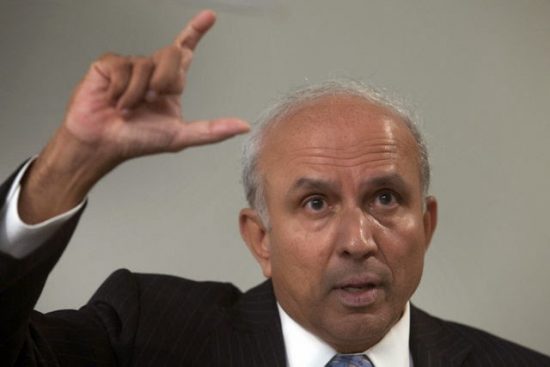

Πρεμ Γουάτσα, βασικός μέτοχος του ομίλου της Eurobank θα βρίσκεται και πάλι στην Αθήνα στα τέλη Νοεμβρίου.

Η επίσκεψη θα πραγματοποιηθεί αμέσως μετά την ανακοίνωση των αποτελεσμάτων της τράπεζας στις 21 Νοεμβρίου. Το management της Eurobank, περιμένει τον Καναδοϊνδό κροίσο, προκειμένου να λάβει τις τελικές του αποφάσεις για το ποια από τις δύο προφορές θα προκρίνει, αυτήν της Pimco ή την προσφορά της Fortress-doValue, αναφορικά με την τιτλοποίηση των 7,5 δις ευρώ και την πώληση της FPS.

Η διοίκηση της τράπεζας, έχει ήδη γνωστοποιήσει την απόφαση της να συμμετάσχει στο σχέδιο Ηρακλής, για συνολικό ποσό εγγυήσεων 2,5 δις ευρώ. Ωστόσο προς το παρόν περιμένει να «κλειδώσουν» όλες οι παράμετροι και οι τεχνικές λεπτομέρειες του σχεδίου, προκειμένου με τη σειρά της να αποφασίσει αν θα επιλέξει την Pimco –με την οποία βρισκόταν σε αποκλειστική διαπραγμάτευση μέχρι το τέλος Σεπτεμβρίου- ή την Fortress-doValue. Ο προτιμητέος επενδυτής θα αναλάβει την τιτλοποίηση του Cairo, που περιλαμβάνει NPEs ύψους 7,5 δις ευρώ, όπως και την εξαγορά του 80% της εταιρείας διαχείρισης καθυστερούμενων οφειλών FPS.

Είναι η δεύτερη φορά, σε διάστημα τεσσάρων μηνών, που ο κ. Γουάτσα έρχεται στην Αθήνα, ενώ θα συναντηθεί με τον Πρωθυπουργό κ. Κυριάκο Μητσοτάκη.

Η νέα επίσκεψη του κ. Πρεμ Γουάτσα, κυρίως όμως η επιμονή του να επενδύσει στην Ελλάδα, μέσα στα χρόνια της κρίσης και να διατηρήσει αυτές τις επενδύσεις του μέχρι τώρα, επιβεβαιώνουν την επιλογή του, ότι η χώρα γυρίζει σελίδα και συνάμα αποτελεί ψήφο εμπιστοσύνης στις επενδυτικές προοπτικές της ελληνικής οικονομίας.

Εξάλλου έντονο είναι το ενδιαφέρον των ξένων επενδυτών να συμμετάσχουν στο project Ηρακλής. Ενώ και ξένες τράπεζες εκδηλώνουν ενδιαφέρον για να συμμετάσχουν σε μεγάλα κοινοπρακτικά δάνεια. Για παράδειγμα ο επικεφαλής της Bank of China, στις συναντήσεις που είχε τόσο με τον υφυπουργό Οικονομικών κ. Γιώργο Ζαββό, όσο και με τραπεζίτες, ζητούσε να πληροφορηθεί για το σχέδιο Ηρακλής, αλλά και για τη δυνατότητα που έχουν οι ελληνικές τράπεζες να χρηματοδοτήσουν μεγάλα project, με ενδιαφέρον και για τα κοινοπρακτικά δάνεια και εν γένει τις επιχειρηματικές χορηγήσεις.

Αναφορικά με την τιτλοποίηση του χαρτοφυλακίου Cairo, το mononews.gr έχει γράψει ότι θα γίνει με τρόπο έτσι ώστε να «κουμπώσει» στις απαιτήσεις του Ηρακλή, χωρίς ωστόσο να αλλάζει το βασικό χαρακτηριστικό της συναλλαγής που είναι η διάθεση του 20% του mezzanine τίτλου σε επενδυτές.

Σύμφωνα άλλωστε με πληροφορίες, η τράπεζα έχει ζητήσει την αξιολόγηση του χαρτοφυλακίου από την DBRS προκειμένου να αποσπάσει την πολυπόθητη βαθμολογία ΒΒ-, που αποτελεί αναγκαίο όρο ώστε να πάρει την κρατική εγγύηση για τον senior τίτλο του χαρτοφυλακίου που θα τιτλοποιηθεί.

Η άσκηση θεωρείται κρίσιμη, καθώς η συμμετοχή στον «Ηρακλή» προϋποθέτει ότι η αξιολόγηση θα διενεργείται χωρίς την ωφέλεια της κρατικής εγγύησης, γεγονός που σημαίνει ότι τα δάνεια αυτά θα πρέπει να είναι κατά το δυνατόν «καλά δάνεια», δηλαδή να έχουν μεγάλες πιθανότητες να εισπραχθούν. Να σημειωθεί ότι η Eurobank έχει λάβει πιστοληπτική αξιολόγηση BB- στο πλαίσιο της τιτλοποίησης του χαρτοφυλακίου Pillar, ύψους 2 δισ. ευρώ.

Πηγές με γνώση του θέματος, πάντως, εξηγούν ότι η αλλαγή του σχεδιασμού της Eurobank έτσι ώστε η τιτλοποίηση να προσαρμοστεί στα δεδομένα του «Ηρακλή» μπορεί να αποτελέσει μια θετική εξέλιξη, στον βαθμό που θα ισχυροποιήσει τον ισολογισμό της νέας τράπεζας. Αυτό γιατί στο ενεργητικό της νέας Eurobank που θα δημιουργηθεί, όπως προβλέπει το σχέδιο μετασχηματισμού, θα υπάρχει ένα ομόλογο υψηλής διαβάθμισης (senior notes) που θα συνοδεύεται με την κρατική εγγύηση, πιστοποιώντας την προοπτική εξυγίανσης του ισολογισμού της τράπεζας από τα μη εξυπηρετούμενα δάνεια.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Μητσοτάκης: Θα παρευρεθεί στο συνέδριο του ΕΛΚ την Τρίτη και την Τετάρτη

- Ισπανία – Μπλακ άουτ: Αδύνατο να αποκατασταθεί πλήρως τη Δευτέρα η κυκλοφορία στο σιδηροδρομικό δίκτυο

- SKY express: Aύξηση 10% στη συνολική επιβατική κίνηση στο α’ τρίμηνο

- ΕΡΤNEWS: Μεγάλη τηλεθέαση είχε η απευθείας μετάδοση της εξόδιου ακολουθίας του Πάπα Φραγκίσκου