ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Οι ελληνικές τράπεζες υποχωρούν κατά 9% κατά μέσο όρο τον τελευταίο 1 μήνα σε σχέση με τις αναβαθμίσεις στις εκτιμήσεις των αναλυτών κατά +7% κατά τη διάρκεια αυτής της περιόδου, επισημαίνει η Nida Iqbal της Morgan Stanley.

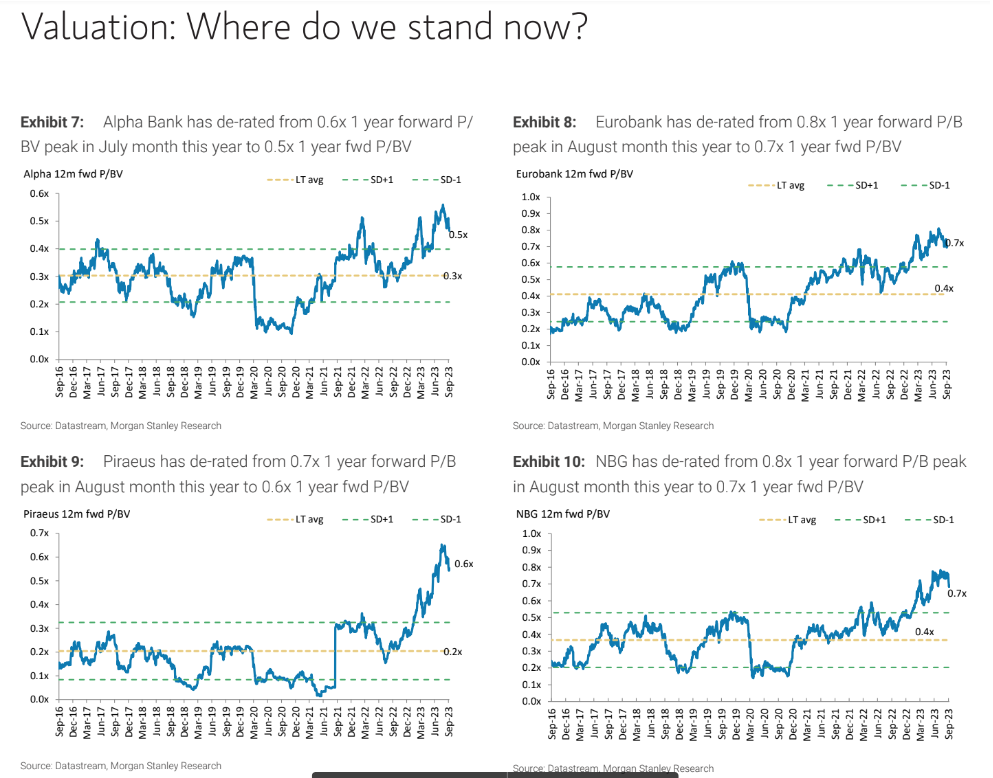

«Η Alpha Bank έχει υποβαθμιστεί από την αποτίμηση σε 0,6 φορές σε δείκτη forward P/BV που κορυφώθηκε τον Ιούλιο του τρέχοντος έτους σε 0,5 φορές.

Η Eurobank έχει υποβαθμιστεί από τις 0,8 φορές από την κορυφή τον Αύγουστο του τρέχοντος έτους σε 0,7 φορές.

Η Τράπεζα Πειραιώς έχει υποβαθμιστεί από τις 0,7 φορές στην κορυφή τον Αύγουστο του τρέχοντος έτους σε 0,6 φορές και τέλος, η Εθνική Τράπεζα έχει υποβαθμιστεί από τις 0,8 φορές τον Αύγουστο του τρέχοντος έτους σε 0,7 φορές», επισημαίνει η Iqbal.

H MS επισημαίνει τα τελευταία σημεία του κλάδου και εξηγεί ότι συνεχίζει να παραμένει θετική για τις ελληνικές τράπεζες, παρότι η αύξηση των δανείων είναι αργή, καθώς τα χαμηλά beta καταθέσεων παραμένουν ενθαρρυντικά.

Τα βασικά σημεία είναι:

1) Τάσεις στα δάνεια: Τον Ιούλιο η αύξηση των δανείων του τομέα στην Ελλάδα παρέμεινε υποτονική, μειωμένη κατά -1,3% σε μηνιαία βάση μετά από +1,3% τον Ιούνιο. Για τους απαισιόδοξους, αυτό εγείρει το ερώτημα του κινδύνου για τους στόχους των διοικήσεων για 5% – 7% ετήσιο ρυθμό αύξησης των δανείων την περίοδο 2023-2025, δεδομένου ότι το α’ εξάμηνο ήταν υποτονικό.

Σύμφωνα με τις τελευταίες συζητήσεις, οι ελληνικές τράπεζες παραμένουν δεσμευμένες στις κατευθυντήριες γραμμές τους για την αύξηση των δανείων.

Σύμφωνα με τις εταιρείες, ο Ιούλιος μπορεί να είναι εποχικά αργός λόγω των καλοκαιρινών μηνών και αναμένουν ανάκαμψη της αύξησης των δανείων τους επόμενους μήνες, δεδομένου ότι υπάρχει ένα ισχυρό πρόγραμμα έργων.

Προβλέπεται περίπου 6% αύξηση την περίοδο 2023-2025 στα δάνεια για τις τράπεζες.

2) Τάσεις στις καταθέσεις: Η μεταβολή των καταθέσεων του τομέα τον Ιούλιο ήταν -0,2% μηνιαίως στην Ελλάδα. Η μετατόπιση προς τις προθεσμιακές καταθέσεις συνεχίζεται, αλλά με αργό ρυθμό, με μετατόπιση +37 μ.β. μηνιαίως προς τις προθεσμιακές καταθέσεις τον Ιούλιο.

Το μερίδιο των προθεσμιακών καταθέσεων ανέρχεται πλέον σε 25% έναντι 18% ένα χρόνο νωρίτερα.

3) Τάσεις των περιθωρίων: Από την έναρξη των αυξήσεων των επιτοκίων, το συνολικό beta των καταθέσεων στην Ελλάδα παραμένει σε χαμηλά επίπεδα, στο 11% περίπου τον Ιούλιο.

Το κόστος των καταθέσεων τον Ιούλιο αυξήθηκε κατά 4 μ.β. σε μηνιαία βάση, φέρνοντας τη συνολική αύξηση του κόστους καταθέσεων σε +38 μ.β. τους τελευταίους 12 μήνες.

Οι αποδόσεις δανείων του τομέα αυξήθηκαν κατά +10 μ.β. σε μηνιαία βάση τον Ιούλιο, με αποτέλεσμα η συνολική αύξηση των αποδόσεων των δανείων να ανέλθει στις 268 μ.β. τους τελευταίους 12 μήνες.

Με δεδομένο ότι οι δείκτες δανείων προς καταθέσεις (LDR) κυμάνθηκαν μεταξύ 62% – 75% για τις τράπεζες το β΄ τρίμηνο και το υψηλό μερίδιο των καταθέσεων λιανικής (70% περίπου), η MS εκτιμά ότι τα beta καταθέσεων και οι πιέσεις στο κόστος χρηματοδότησης θα παραμείνουν πιθανότατα χαμηλές.

4) Υποθέσεις επιτοκίων που ενσωματώνονται στο guidance των ελληνικών τραπεζών: Οι οικονομολόγοι της τράπεζας αναμένουν τα επιτόκια της ΕΚΤ να κορυφωθούν στο 3,75% (έναντι 4% προηγουμένως).

Η καθοδήγηση των τραπεζών για φέτος βασίζεται σε ένα επιτόκιο 4% (Πειραιώς) έως 3,75% (οι άλλες).

Ως εκ τούτου, δεν βλέπει ουσιαστικό κίνδυνο από το “όχι περαιτέρω αυξήσεις επιτοκίων πέραν του 3,75%” για την καθοδήγηση του 2023.

Αναγνωρίζει ότι η Πειραιώς βασίζεται σε μια υψηλότερη προσδοκία επιτοκίου 4% και υπολογίζει μια επίπτωση 3% στις εκτιμήσεις της για φέτος από μια υπόθεση χαμηλότερου επιτοκίου κατά 25 μονάδες βάσης.

Σημειώνει, ωστόσο, ότι κατά μέσο όρο η πρόβλεψη για τα beta καταθέσεων για τις ελληνικές τράπεζες είναι 24% μέχρι το τέλος του έτους, το οποίο είναι συντηρητικό.

Διαβάστε επίσης:

Kακοκαιρία Daniel: Το κόστος της καταστροφής μπορεί να φτάσει τα €2 δισ.

Ποιες κατηγορίες ασφαλισμένων συνταξιοδοτούνται πριν τα 62 με πλασματικά έτη

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Βασίλης Σπανάκης: Ποιους αφορά η αναδρομική απαλλαγή δημοτικών τελών κενών ακινήτων

- Ραγδαίες εξελίξεις στην Πάτρα: 5 συλλήψεις μαθητών για τον τραυματισμό του 13χρονου σε challenge – Δικογραφία σε βάρος καθηγητών

- Ιράκ-Ιταλία-Τουρκία: Συμφωνία για την κατασκευή υποθαλάσσιου πετρελαϊκού αγωγού

- Πόλεμος στην Ουκρανία: Πάνω από 20 νεκροί στη πόλη Σούμι από ρωσικό πυραυλικό πλήγμα