ΣΧΕΤΙΚΑ ΑΡΘΡΑ

«Η Alpha Bank είναι η πρώτη που ανακοινώνει τις επιδόσεις του τρίτου τριμήνου του 2022 την ερχόμενη Τρίτη (8 Νοεμβρίου), ενώ θα ακολουθήσουν η Eurobank και η Εθνική Τράπεζα την Πέμπτη (10 Νοεμβρίου) και η Τράπεζα Πειραιώς την Παρασκευή (11 Νοεμβρίου)», επισημαίνει η JP Morgan που παραθέτει τις εκτιμήσεις της σε ειδικό report.

Παράλληλα, ενόψει των αποτελεσμάτων διατηρεί τις συστάσεις και τις τιμές στόχους που έχει θέσει. Οι συστάσεις των τραπεζών είναι όλες υπεραπόδοσης (overweight). Πιο συγκεκριμένα, για την Alpha Bank θέτει την τιμή στόχο στο 1,4 ευρώ, για την Εθνική Τράπεζα θέτει την τιμή στόχο στα 4,5 ευρώ, για την Eurobank στο 1,5 ευρώ και για την Τράπεζα Πειραιώς στα 2,20 ευρώ.

Η JPM είναι αισιόδοξη για τα αποτελέσματα και προβλέπει μια σειρά ισχυρών αποτελεσμάτων, με ορατές βελτιώσεις στις λειτουργικές τάσεις για τρίτο συνεχόμενο τρίμηνο, με γνώμονα τη συνεχιζόμενη αύξηση του κύκλου εργασιών και το ακόμη ευνοϊκό περιβάλλον κινδύνου και τις γενικές τάσεις που θα είναι παρόμοια ισχυρές και στις τέσσερις τράπεζες.

Κατά την άποψή της, η πιο ενθαρρυντική εξέλιξη είναι η συνεχιζόμενη βελτίωση του καθαρού εσόδου από τόκους (ΝΙΙ) αυτό το τρίμηνο, η οποία έρχεται παρά την απώλεια του μπόνους από τα TLTROs της ΕΚΤ, καθώς και την εποχικά χαμηλότερη δραστηριότητα όγκου κατά την καλοκαιρινή περίοδο, που επωφελείται από τη συνεχιζόμενη επέκταση των εξυπηρετούμενων δανείων. Η εμφάνιση μιας πρώτης, αν και ακόμη περιορισμένης, επίδρασης των επιτοκίων, επίσης θα είναι ορατή.

Λαμβάνοντας υπόψη τη σταθερή εξέλιξη των καθαρών εσόδων από τόκους, καθώς και την υψηλότερη πορεία των επιτοκίων της ΕΚΤ, με το επιτόκιο στο 1,5% επί του παρόντος και στο 2,25% την πρόβλεψη των οικονομολόγων της JPM έως το πρώτο τρίμηνο του 2023, θεωρεί ότι είναι πιθανή η αναβάθμιση των κατευθυντήριων γραμμών σε επίπεδο κορυφής.

«Δεδομένων των ευρωπαϊκών υφεσιακών κινδύνων οι μεσοπρόθεσμες προοπτικές είναι λιγότερο σίγουρες, αλλά οι διοικήσεις των τραπεζών θα συνεχίσουν να παρέχουν μηνύματα ‘προσεκτικής’ αυτοπεποίθησης και για το 2023, τονίζοντας τις ανοδικές τάσεις της ελληνικής οικονομίας, η οποία συνεχίζει να απολαμβάνει την υψηλή αύξηση της απασχόλησης, τη διατηρήσιμη καταναλωτική δραστηριότητα και την επιτάχυνση της απορρόφησης της οικονομικής βοήθειας από το μηχανισμό ανάκαμψης και ανθεκτικότητας (RRF).

Αναφορικά με την κάθε τράπεζα, η JPM αναφέρει:

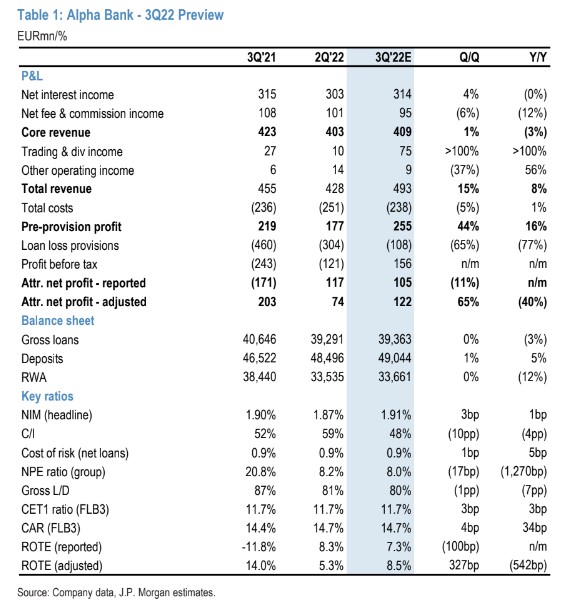

· Alpha Bank

«Βλέπουμε ότι η Alpha Bank θα παρουσιάσει ισχυρά καθαρά κέρδη 105 εκατ. ευρώ αυτό το τρίμηνο, που μεταφράζονται σε 7,3% αποδοτικότητα ιδίων κεφαλαίων ή 8,5% προσαρμοσμένη για τα έκτακτα έξοδα. Αναμένουμε μια ισχυρή πάνω γραμμή εσόδων που υποστηρίζεται από τα υψηλότερα υπόλοιπα δανείων, από το χαρτοφυλάκιο τίτλων, και την ακόμη περιορισμένη αύξηση των επιτοκίων. Όλα αυτά υπεραντισταθμίζουν την αρνητική επίδραση από τη χαμηλότερη συσσώρευση TLTROs και την εποχικά χαμηλότερη επιχειρηματική δραστηριότητα. Βλέπουμε μείωση των αμοιβών κατά 6% σε τριμηνιαίο επίπεδο, ωστόσο αυτό αντανακλά καθαρά την πρόσφατη πώληση της δραστηριότητας στη Nexi και η αρνητική επίπτωση αντισταθμίζεται πλήρως στη γραμμή του κόστους, οδηγώντας σε 5% χαμηλότερα λειτουργικά έξοδα σε τριμηνιαίο επίπεδο. Εκτιμούμε ότι τα υψηλότερα από τα κανονικά κέρδη από τις συναλλαγές αυτό το τρίμηνο, θα υποστηρίξουν τη γραμμή εσόδων. Μετά την ταξινόμηση των υπόλοιπων δύο χαρτοφυλακίων των NPEs ως διακρατούμενα για πώληση (HFS) το δεύτερο τρίμηνο, δεν υπάρχουν μεγάλες κινήσεις στο χαρτοφυλάκιο NPEs αυτό το τρίμηνο και αναμένουμε ότι η υποκείμενη τάση θα παραμείνει σταθερή, με το κόστος κινδύνου χωρίς εκπλήξεις», εκτιμά η JPM.

· Eurobank

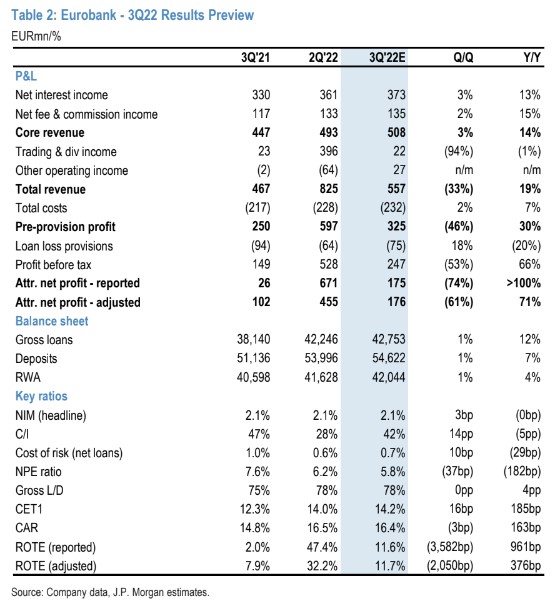

· Eurobank

«Αναμένουμε άλλο ένα ισχυρό τρίμηνο από την τράπεζα με γνώμονα τα σταθερά βασικά έσοδα. Η αποδοτικότητα ιδίων κεφαλαίων θα διαμορφωθεί σε 11,6% έναντι 11% των προβλέψεων της διοίκησης για το 2022. Προβλέπουμε ότι ο δείκτης κεφαλαιακής επάρκειας FLB3 CET1 θα αυξηθεί κατά 30 μονάδες βάσης σε τριμηνιαίο επίπεδο, οδηγώντας την κατώτατη γραμμή. Προβλέπουμε ελαφρώς υψηλότερο κόστος κινδύνου στις 70 μονάδες βάσης έναντι των προβλέψεων της διοίκησης για το 2022 στις 65 μονάδες βάσης, αν και χωρίς υποκείμενη επιδείνωση της ποιότητας του ενεργητικού», εξηγεί η JPM.

· Εθνική Τράπεζα

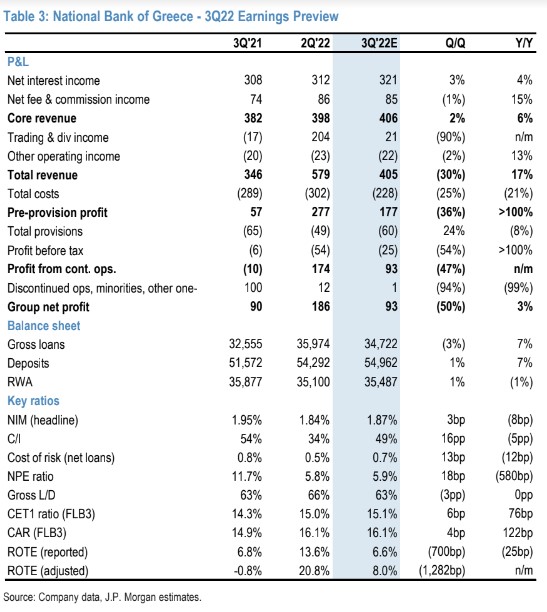

· Εθνική Τράπεζα

«Παρόμοια με τις ομοειδείς τράπεζες, βλέπουμε τα βασικά έσοδα της Εθνικής Τράπεζας να αυξάνονται σε τριμηνιαίο επίπεδο λόγω της υγιούς επέκτασης των δανείων, παρά την αρνητική εποχικότητα, καθώς και περαιτέρω στήριξη του περιθωρίου κέρδους και συνεχιζόμενες σταθερές προμήθειες. Προβλέπουμε μια ομαλοποίηση των κερδών από τις συναλλαγές αυτό το τρίμηνο μετά από το πολύ ισχυρό πρώτο εξάμηνο, καθώς και κάποια υψηλότερη υποκείμενη πίεση κόστους δεδομένου του πληθωριστικού περιβάλλοντος και κόστος κινδύνου 70 μονάδες βάσης σύμφωνα με την καθοδήγηση για το οικονομικό έτος 2022», εκτιμά η JPM.

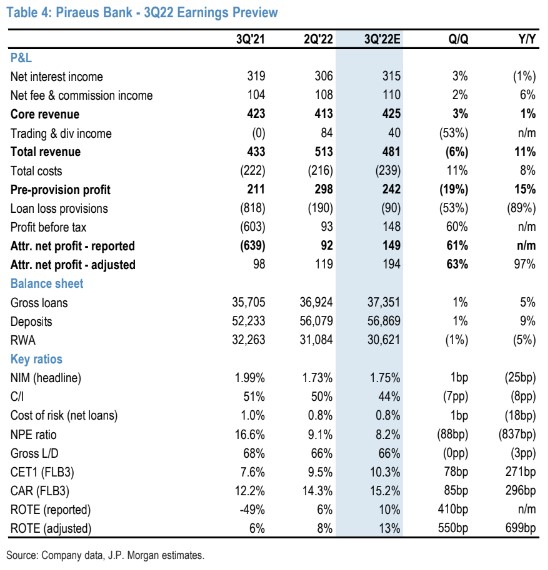

· Τράπεζα Πειραιώς

· Τράπεζα Πειραιώς

«Αναμένουμε σταθερά τριμηνιαία αποτελέσματα από την Τράπεζα Πειραιώς με υγιή καθαρή πιστωτική επέκταση, αύξηση του περιθωρίου κέρδους που σχετίζεται με τα επιτόκια και ανθεκτικά έσοδα από προμήθειες. Προβλέπουμε ότι το τριμηνιαίο κόστος θα αυξηθεί ελαφρώς λόγω των πληθωριστικών πιέσεων, καθώς και της μερικής καταχώρησης των προηγουμένων εξόδων εθελουσίας εξόδου (περίπου 60 εκατ. ευρώ για το 2022), εκ των οποίων το ήμισυ εγγράφεται αυτό το τρίμηνο. Δεν αναμένουμε καμία έκπληξη όσον αφορά την ποιότητα του ενεργητικού και το κόστος κινδύνου. Με βάση τους αριθμούς μας, ο δείκτης κεφαλαιακής επάρκειας FL CET1 αυξάνεται σε 10,3% αυτό το τρίμηνο από 9,5% που αναφέρθηκε το δεύτερο τρίμηνο και είναι σε ΄καλό δρόμο’ για να επιτευχθεί το 11% που είναι ο στόχο της τράπεζας για το 2022», εκτιμά η JPM.

Διαβάστε επίσης

Kolanovic (JP Morgan): Βλέπουμε ράλι στις μετοχές μέχρι το τέλος του έτους

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Road show στις ΗΠΑ για επενδυτές – Τα τρία δυνατά χαρτιά του Πιερρακάκη

- Τατιάνα Βουρέκα – Πεταλά: H εγγονή του εφοπλιστή Καρρά που τιμά την ελληνική σημαία

- Το σχέδιο για τις συνεταιριστικές τράπεζες Ηπείρου, Χανίων, Θεσσαλίας, Καρδίτσας – Τι λέει στο mononews o Γιάννης Στουρνάρας

- Σοφία Γιαννικοπούλου: Η πρώην κυρία Κούστα που κατορθώνει πάντα να εντυπωσιάζει