ΣΧΕΤΙΚΑ ΑΡΘΡΑ

J.P. Morgan & Eurobank Equities για ΔΕΗ: Κορυφαία επιλογή από το ΧΑ – Συστάσεις αγοράς και υψηλές τιμές στόχοι

Η αμερικανική επενδυτική τράπεζα JP Morgan μειώνει τις εκτιμήσεις της για τα κέρδη ανά μετοχή (EPS) των ελληνικών τραπεζών, λόγω των χαμηλότερων επιτοκίων της ΕΚΤ, αν και επισημαίνει ότι οι μακροπρόθεσμες προοπτικές διατηρούνται αναλλοίωτες.

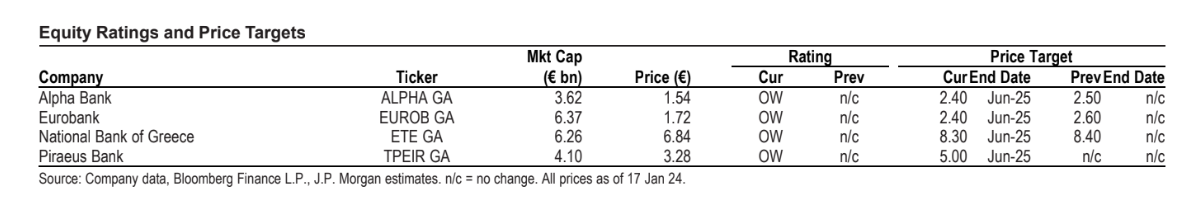

«Οι νέες τιμές στόχοι για τον Ιούνιο του 2025 είναι τα 2,40 ευρώ για τη Eurobank από 2,60 ευρώ πριν, για την Τράπεζα Πειραιώς τα 5 ευρώ, για την Alpha Bank τα 2,40 ευρώ από 2,50 ευρώ πριν και για την Εθνική Τράπεζα στα 8,30 ευρώ από 8,40 ευρώ πριν, με τις συστάσεις να παραμένουν, ωστόσο, overweight και για τις τέσσερις τράπεζες.

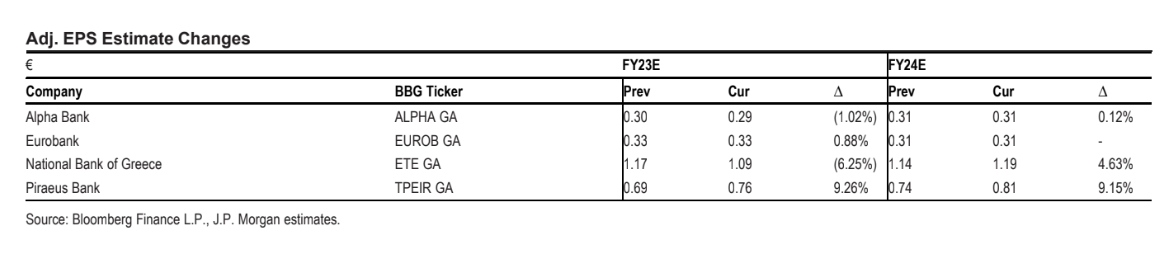

«Αναθεωρούμε τις εκτιμήσεις μας για τις ελληνικές τράπεζες και ευθυγραμμιζόμαστε με τις πρόσφατες κινήσεις του οίκου για τα επιτόκια, ενσωματώνοντας πλέον για τα επιτόκια της ΕΚΤ μέσο επιτόκιο 3,75% για φέτος (αμετάβλητο), 2,5% το 2025 (από 3%) και 2% το 2026 (από 2,5%), σύμφωνα με την κάλυψή μας για τις ευρωπαϊκές τράπεζες. Μειώνουμε τα καθαρά έσοδα από τόκους (ΝΙΙ) για τα έτη 2025-2026 κατά 3% με 4% και τα κέρδη ανά μετοχή (EPS) κατά 2% με 4%, με τους δείκτες αποδοτικότητας ROTE να εξομαλύνονται σε 10,5% το 2026 κατά μέσο όρο. Παραμένουμε με σύσταση overweight (υπεραπόδοσης) για τις ελληνικές τράπεζες, καθώς είναι διαπραγματεύσιμες στις 5,7 φορές για το 2025 σε όρους P/E και 0,65 φορές σε όρους P/TBV.

Η σειρά προτίμησής μας είναι η ακόλουθη:

Η σειρά προτίμησής μας είναι η ακόλουθη:

1) Eurobank, όπου πιστεύουμε ότι το consensus παραβλέπει τα κέρδη από τις συγχωνεύσεις και εξαγορές στην Κύπρο, με τον δείκτη P/E για το 2025 της JPM να είναι 5,4 φορές έναντι 6 φορές του consensus,

2) Tράπεζα Πειραιώς, η οποία επωφελείται θεματικά από την ισχυρή οργανική κεφαλαιακή ενίσχυση και την πιθανή επιτάχυνση της εξυγίανσης των κόκκινων δανείων προς ένα δείκτη NPE 3% εν όψει της επερχόμενης πώληση του μεριδίου του ΤΧΣ

3) Alpha Bank, η οποία εμφανίζεται με χαμηλότερη σχετική ευαισθησία στις περικοπές επιτοκίων και πρόκειται να επωφεληθεί από τη στρατηγική συνεργασία με την UniCredit και παρέχει την υψηλότερη άνοδο σε σχέση με τις τιμές στόχους μας για τις ελληνικές τράπεζες τον Ιούνιο του 2025 και

4) Εθνική Τράπεζα, όπου η εστίαση μετατοπίζεται ολοένα και περισσότερο στην επιστροφή και αξιοποίηση του υπερβάλλοντος κεφαλαίου, αν και με ασαφή χρονοδιάγραμμα σε αυτό το στάδιο, και με περιορισμένη σχετική άνοδο βάσει της τιμής στόχου μας μετά από μια ισχυρή απόδοση’ επισημαίνει η τράπεζα.

«Οι ελληνικές τράπεζες αναμένεται να δουν μείωση κατά 3% με 4% στα καθαρά έσοδα από τόκους και στα EPS κατά 2% με 4%, υποθέτοντας τώρα χαμηλότερο μέσο επιτόκιο της ΕΚΤ κατά 50 μ.β. στα έτη 2025 και 2026 σε 2,5% και 2%, αντίστοιχα. Σε γενικές γραμμές, σε αυτό βασίζεται η ανάλυσή μας για την ευαισθησία του ισολογισμού, η οποία δείχνει 35 με 50 εκατ. ζημία ίση με 1% με 2% του καθαρού εσόδου από τόκους ανά 25 μονάδες βάσης μείωσης των επιτοκίων. Αυτό συνεπάγεται 13% με 18% μέση πτώση των καθαρών εσόδων από τόκους στα έτη 2025 και 2026 από το ετήσιο τρέχον ποσοστό του τρίτου τριμήνου του 2023. Η ανάλυσή μας είναι στατική, όμως, και δεν λαμβάνει υπόψη την πιθανώς καλύτερη ανάπτυξη στις προοπτικές και τη μερική άμυνα που σχετίζεται με την αντιστάθμιση κινδύνου. Συνολικά, βλέπουμε ότι οι κανονικοποιημένοι δείκτες αποδοτικότητας ROTEs θα κυμανθούν στο 10,5% στο 2026. Σημειώνουμε ότι αυτό το επίπεδο περιλαμβάνει σημαντική άνεση στα κεφάλαιά τους, με τους δείκτες CET1 στο 16,8%-19,9%», καταλήγει η J.P. Morgan.

Διαβάστε επίσης:

JPMorgan: Οι χάκερ γίνονται πιο «έξυπνοι» – $15 δισ. και 62.000 τεχνικοί στην κυβερνοασφάλεια

Eurobank: Βγαίνει στις αγορές με ομόλογο €300 εκατ.

J.P. Morgan: Βραχυπρόθεσμο «ταβάνι» για τις ελληνικές μετοχές, αλλά ισχυρή ζήτηση μεσοπρόθεσμα

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Μικροβιακή αντοχή – Καθ. Ν. Σύψας: Πολλοί θάνατοι στην Ελλάδα, το οικονομικό κόστος – Μη ασφαλής η χώρα

- Τι μπορεί να φρενάρει τη λήξη των μέτρων για την ακρίβεια

- Μαρκ Καλουστιάν στο mononews: Ο ΝΟΚ, η «αθηναϊκή Ριβιέρα» και τα σχέδια του λιβανέζου επενδυτή

- ΟΤΕ: Τα 16 ευρώ και οι κρυφές σκέψεις των Γερμανών της Deutsche Telekom