ΣΧΕΤΙΚΑ ΑΡΘΡΑ

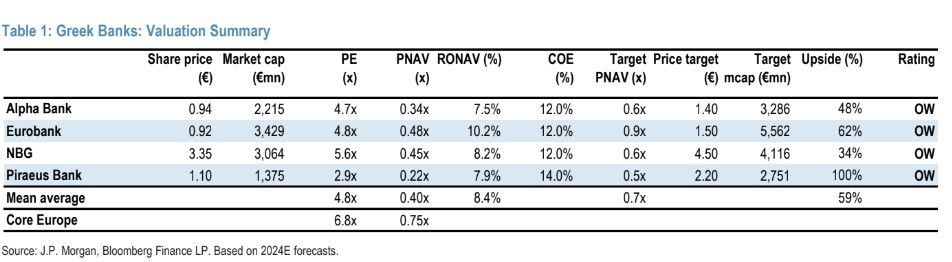

Overweight συστάσεις για όλες τις εγχώριες τράπεζες με τιμές στόχους που προσφέρουν υψηλό περιθώριο ανόδου προτείνει πλέον η αμερικανική JP Morgan με κύριο αποδέκτη την Τράπεζα Πειραιώς.

«Αναβαθμίζουμε και την Τράπεζα Πειραιώς σε σύσταση overweight και τώρα αξιολογούμε και τις τέσσερις ελληνικές τράπεζες με θετικές συστάσεις με 34% – 100% περιθώριο ανόδου, με κάθε μετοχή να προσφέρει μια ξεχωριστή επενδυτική περίπτωση και διαφορετικό προφίλ κινδύνου / απόδοσης», εξηγεί ο Mehmet Sevim της JPM.

Οι τιμές στόχοι είναι για την Alpha Bank 1,40 ευρώ και περιθώριο ανόδου 48%, Eurobank 1,50 ευρώ και ανοδικό περιθώριο 62%, ΕΤΕ 4,50 ευρώ και ανοδικό περιθώριο 34% και τέλος για την Τράπεζα Πειραιώς τιμή στόχος τα 2,20 ευρώ και περιθώριο ανόδου 100%. Οι κορυφαίες επιλογές είναι η Eurobank και η Πειραιώς.

Η JPM θεωρεί τις ελληνικές τράπεζες ότι είναι ο προτιμώμενος τρόπος για να «ποντάρουν» οι επενδυτές το στοίχημα στις τράπεζες της κεντρικής και νοτιοανατολικής Ευρώπης (CEEMEA) μαζί με τις με τις ευαίσθητες στο ευρώ Erste και NLB.

Τα βασικά στοιχεία που υποστηρίζουν τη μεσοπρόθεσμη θετική άποψη και δίνουν τα υψηλά περιθώρια ανόδου στις μετοχές για τις ελληνικές τράπεζες είναι ο συνδυασμός από καθαρούς ισολογισμούς, η σημαντική αναπτυξιακή πορεία πάνω από την τάση, η υψηλή επιτοκιακή μόχλευση και η μεγάλη ενοποίησης της αγοράς, καθώς και η δυνατότητα επιστροφής κεφαλαίου, εξηγεί η JPM.

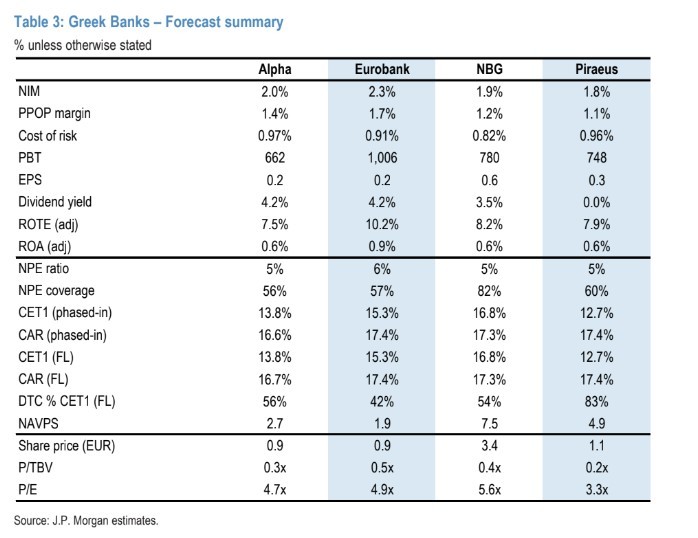

«Βλέπουμε ότι οι βιώσιμοι δείκτες αποδοτικότητας (ROTE) των ελληνικών τραπεζών βελτιώνονται στο 9% κατά μέσο όρο έως το 2024, το οποίο περιλαμβάνει τώρα κόστος κινδύνου περίπου 1,5 φορές υψηλότερο από τα κανονικοποιημένα επίπεδα, δεδομένου του τρέχοντος μακροοικονομικού περιβάλλοντος (10% ROTE υποθέτοντας κανονικοποιημένο CoR) και δεν θεωρούμε ότι οι μετοχές με αποτίμηση στις 0,40 φορές την καθαρή ενσώματη λογιστική αξία του 2023 (P/NAV) αντικατοπτρίζουν την πλήρη έκταση αυτής της βελτίωσης του ROTE», εξηγεί η τράπεζα.

Η αναβάθμιση της Πειραιώς σε σύσταση overweight με περιθώριο ανόδου 100%

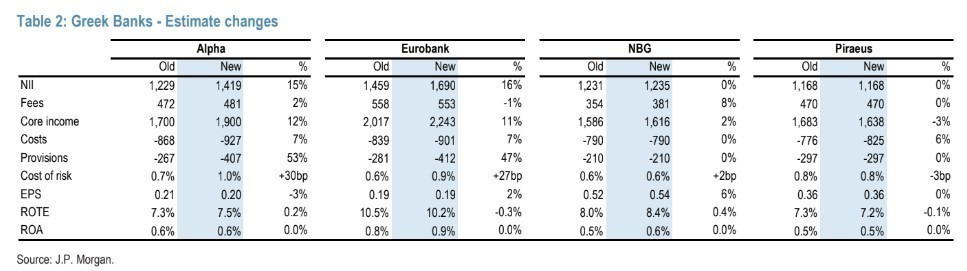

Η Τράπεζα Πειραιώς ΠΕΙΡ 0,27% 3,74 έχει υποστεί μια αξιοσημείωτη λειτουργική στροφή και μείωσε τα μη εξυπηρετούμενα ανοίγματα ύψους 20 δισ. ευρώ από τον ισολογισμό της από το τέλος του 2020, ενώ βελτίωσε εμφανώς τα έσοδα και τη δομή κόστους, επισημαίνει η JPM.

«Τα ‘λεπτότερα’ σχετικά κεφαλαιακά αποθέματα ήταν πάντα η βασική ανησυχία μας, αλλά, μέσω αρκετών κεφαλαιακών δράσεων, ο όμιλος έχει ξεπεράσει τις επιδόσεις του επιχειρηματικό σχέδιο και αναθεώρησε προς τα πάνω το στόχο για το έτος για το δείκτη κεφαλαίων fully loaded CET1 σε 11% (από 10% ). Βλέπουμε τώρα το δείκτη fully loaded CET1 στο 12,7% το 2024 και στο μακροπρόθεσμο σενάριό μας για ύφεση, ο δείκτης παραμένει υγιής στο 11,1%, εξακολουθώντας να προσφέρει 1,6% απόθεμα ασφαλείας πάνω από τα ελάχιστα όρια», επισημαίνει η JP Morgan.

«Με δείκτη αποτίμησης μόλις 3,1 φορές για το 2023 σε όρους τιμής προς κέρδη (P/E) και 0,2 φορές σε όρος P/TBV φαίνεται πολύ ελκυστική η Τράπεζα Πειραιώς και εξακολουθεί να βρίσκεται σε επίπεδα όπου ο δείκτης NPE ήταν κοντά στο 50% και ο όμιλος είχε ένα μέσο CoCos ύψους €2 δισ. στον ισολογισμό της. Πιστεύουμε ότι αυτό είναι αδικαιολόγητο και βλέπουμε δυναμικό περιθώριο ανόδου 100%, ποσοστό που είναι από τα υψηλότερα στην κάλυψη των τραπεζών στην περιοχή CEEMEA», επισημαίνει με νόημα ο Mehmet Sevim.

Η ανάλυση των σεναρίων δείχνει τις πιο ελκυστικές αποτιμήσεις στην Ευρώπη

«Η ανάλυση των αρνητικών σεναρίων δείχνει διαχειρίσιμες επιπτώσεις και οι αποτιμήσεις εξακολουθούν να είναι οι πιο ελκυστικές στην Ευρώπη για τις ελληνικές τράπεζες. Οι τιτλοποιήσεις των NPE έχουν σε μεγάλο βαθμό ολοκληρωθεί, η συμπεριφορά πληρωμών των πελατών έχει βελτιωθεί, και λαμβάνοντας υπόψη ότι ο νέος δανεισμός και οι επενδύσεις τα τελευταία χρόνια έχουν περιοριστεί σε λίγους επιλεγμένους εταιρικούς τομείς με αυστηρά κριτήρια αναδοχής, μια πιθανή επιδείνωση των περιουσιακών στοιχείων θα πρέπει αναμφισβήτητα να είναι περιορισμένη από εδώ και πέρα», εξηγεί η JPM.

Η τράπεζα JPM εκτελεί μια μακροπρόθεσμη ανάλυση της ύφεσης με βάση το τεστ αντοχής της ΕΒΑ για το 2021, αντικατοπτρίζοντας τη μέθοδο που εφαρμόζει στις ευρωπαϊκές τράπεζες και τα ευρήματα επιβεβαιώνουν το θετικό αφήγημα: ενώ το κόστος των προβλέψεων (CoR) των ελληνικών τραπεζών θα αυξηθεί στις 127 μ.β. σε μια περίοδο 3 ετών έναντι των κανονικοποιημένων επιπέδων της τάξης των 60-70 μ.β., ο τομέας θα εξακολουθούσε να παράγει κοντά στο 7% αποδοτικότητα ιδίων κεφαλαίων (ROTE), με ισχυρή στήριξη από τα επιτόκια. Οι δείκτες CET1 θα φαίνονται σταθεροί και θα προσφέρουν 3,8% απόθεμα ασφαλείας σε σχέση με τις ελάχιστες απαιτήσεις.

Οι αποτιμήσεις σε 5,8 φορές σε όρους P/E θα φαίνονταν ελκυστικές τόσο σε σχέση με την ανεπτυγμένη όσο και στην αναδυόμενη Ευρώπη, όπου οι αποτιμήσεις κατά μέσο όρο θα κυμαίνονταν σε 12 και 11 φορές, αντίστοιχα σε όρους P/E, καταλήγει η αμερικανική επενδυτική τράπεζα.

Διαβάστε επίσης:

Χρηματιστήριο: Γιατί η αγορά ποντάρει στην έκπληξη της DBRS την Παρασκευή

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ουκρανικά ορυκτά: “Σημαντική πρόοδο” στις συνομιλίες με τις ΗΠΑ βλέπει το Κίεβο

- Σύγκρουση ΙΧ με αγροτικό στην Εθνική Οδό Άργους-Μυκηνών, δύο τραυματίες – Δείτε βίντεο

- Στέφανος Γκίκας: Νέα δέσμη χρηματοδοτήσεων 3, 5 εκατ. ευρώ για αντιμετώπιση της λειψυδρίας στα νησιά

- ΕΛΣΤΑΤ: Αύξηση του πληθυσμού που βρίσκεται σε κίνδυνο φτώχειας στο 26,9% – Μονογονεϊκές οικογένειες οι πιο ευάλωτες