ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η πρόσφατη άνοδος των μακροπρόθεσμων επιτοκίων, τόσο στις ΗΠΑ, όσο και στην ευρωζώνη, καταδεικνύει μια δυσάρεστη αλήθεια για τους κεντρικούς τραπεζίτες: μόλις οι χρηματοπιστωτικές αγορές αρχίσουν να πιστεύουν ότι οι μειώσεις των επιτοκίων δεν πρόκειται να έρθουν σύντομα, οι κινήσεις της αγοράς θα μπορούσαν να ωθήσουν τις οικονομίες και τα επιτόκια πολιτικής σε πολύ δυσάρεστες κατευθύνσεις, εξηγεί η ολλανδική τράπεζα ING στη μηνιαία ανάλυσή της για τις οικονομίες.

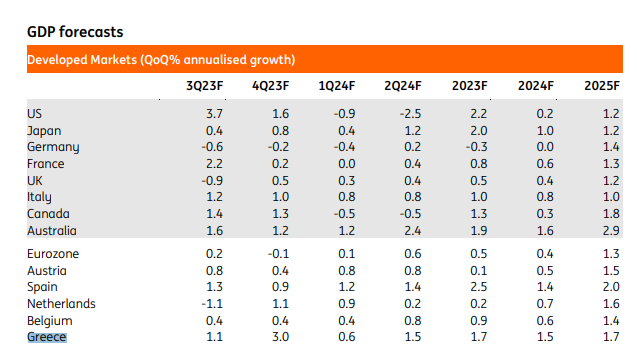

Στις προβλέψεις της αναφέρει ότι η Ελλάδα θα επιτύχει ρυθμό ανάπτυξης 1,1% και 3% στο τρίτο και το τέταρτο τρίμηνο φέτος, ενώ για το σύνολο του 2023 η ανάπτυξη θα διαμορφωθεί σε 1,7%, το 2024 σε 1,5% και το 2025 σε 1,7%.

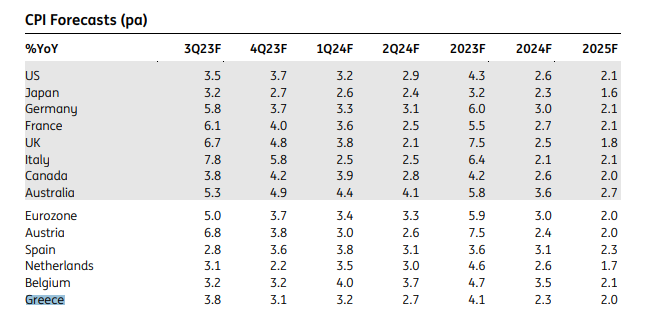

Οι εκτιμήσεις για τον πληθωρισμό είναι 3,8% για το τρίτο τρίμηνο φέτος, 3,1% στο τέταρτο τρίμηνο, 3,1% το πρώτο τρίμηνο του 2024 και 3,2% για το δεύτερο τρίμηνο του 2024, ελαφρώς χαμηλότερα από την ευρωζώνη.

Για φέτος, ο πληθωρισμός θα διαμορφωθεί σε 4,1% και θα υποχωρήσει σε 2,3% το επόμενο έτος και στο 2% το 2025.

Αναφορικά με τις αναταραχές στις αγορές των ομολόγων και των επιτοκίων, ο Carsten Brzeski που υπογράφει την ανάλυση της ING, εξηγεί ότι τα μακροπρόθεσμα επιτόκια είναι το κλειδί τώρα.

«Χρειάζεται λίγος χρόνος προτού τα υψηλότερα επιτόκια πολιτικής βρουν το δρόμο τους στην πραγματική οικονομία. Ορισμένοι κεντρικοί τραπεζίτες έχουν συζητήσει ανοιχτά ότι αυτή τη φορά, η μετάδοση των νομισματικής πολιτικής είναι ταχύτερη και ισχυρότερη από ότι στο παρελθόν.

Αυτό, ωστόσο, δεν μειώνει τις ενδείξεις ότι τα μακροπρόθεσμα επιτόκια έχουν ακόμη ισχυρότερο αντίκτυπο στην οικονομία από ότι τα επιτόκια πολιτικής. Στην ευρωζώνη, μια αύξηση των πιο μακροπρόθεσμων επιτοκίων έχει τετραπλάσια επίπτωση από ότι μια αντίστοιχου μεγέθους αύξηση των επιτοκίων πολιτικής», εξηγεί ο Brzeski.

Επομένως, η εξέταση των κινήσεων των επιτοκίων, τόσο στις ΗΠΑ, όσο και στην ευρωζώνη, εξηγεί γιατί ο αρνητικός αντίκτυπος των δράσεων των κεντρικών τραπεζών ήταν μέχρι στιγμής περιορισμένος.

Στην ευρωζώνη, οι αυξήσεις των επιτοκίων της ΕΚΤ κατά 450 μ.β. ώθησαν τις αποδόσεις των 10ετών γερμανικών ομόλογων κατά 150 μ.β. μόνο προς τα πάνω, τουλάχιστον μέχρι τη συνεδρίαση της ΕΚΤ του Σεπτεμβρίου. Στις ΗΠΑ, η Fed αύξησε τα επιτόκια κατά 525 μ.β., ωθώντας τις αποδόσεις των 10ετών αμερικανικών ομολόγων κατά 250 μ.β., και πάλι μέχρι τη συνεδρίαση της Fed τον Σεπτέμβριο.

Τις τελευταίες δύο εβδομάδες, οι αποδόσεις των ομολόγων στην ευρωζώνη και τις ΗΠΑ εκτινάχθηκαν κατά περίπου 50 μ.β.. Υπάρχουν διάφοροι λόγοι για την πρόσφατη άνοδο των αποδόσεων των ομολόγων. H πρόσφατη αύξηση των τιμών του πετρελαίου και ο φόβος ότι ο πληθωρισμός μπορεί να είναι πιο επίμονος από ότι ελπίζαμε.

Επίσης, τα ανανεωμένα ζητήματα βιωσιμότητας του χρέους, τόσο στις ΗΠΑ, όσο και στην ευρωζώνη. Τέλος, οι τεράστιες προσπάθειες των κεντρικών τραπεζιτών να μεταδώσουν το μήνυμα ότι τα επιτόκια θα είναι υψηλά για πολύ καιρό, καθώς και μια πιθανώς νωρίτερη εκκαθάριση των αγορών περιουσιακών στοιχείων της ΕΚΤ έχουν διαδραματίσει το ρόλο τους.

«Με μια πρώτη ματιά, οι κεντρικοί τραπεζίτες θα πρέπει να είναι ευχαριστημένοι κοιτάζοντας τις οθόνες τους όσον αφορά τα επιτόκια που αφορούν την αγορά.

Οι χρηματοπιστωτικές αγορές αφυπνίζονται επιτέλους στο σενάριο της υπόθεσης για “υψηλότερα για μεγαλύτερο χρονικό διάστημα”. Στο βασικό μας σενάριο, εξακολουθεί να είναι ένα “υψηλό” και όχι “υψηλότερο” για μεγαλύτερο χρονικό διάστημα. Θεωρούμε για τη Fed και την ΕΚΤ ότι έχουν ήδη φτάσει στο ανώτατο σημείο των επιτοκίων πολιτικής.

Ωστόσο, κρίνοντας απλώς από τα επίσημα σχόλια, ο κίνδυνος περαιτέρω πρόσθετων αυξήσεων των επιτοκίων παραμένει υψηλός», συνεχίζει η ING.

«Κοιτάζοντας πιο προσεκτικά, ωστόσο, οι κεντρικοί τραπεζίτες θα πρέπει να ανησυχούν περισσότερο για το ότι οι χρηματοπιστωτικές αγορές εξοικειώνονται τελικά με το σενάριο “υψηλά για μεγαλύτερο χρονικό διάστημα”.

Η αύξηση στα μακροπρόθεσμα επιτόκια έχει τη δυνατότητα να ωθήσει τόσο τις ΗΠΑ, όσο και την ευρωζώνη, όχι μόνο σε ύφεση, αλλά και να ‘σπάσει κάτι κάπου’.

Η ειρωνεία ενός τέτοιου σεναρίου θα ήταν ότι όσο περισσότερο οι χρηματοπιστωτικές αγορές πιστεύουν στο σενάριο “υψηλό για μεγαλύτερο χρονικό διάστημα”, τόσο μεγαλύτερες είναι οι πιθανότητες οι κεντρικές τράπεζες να μειώσουν πράγματι τα επιτόκια.

Είναι μια πολύ άβολη αλήθεια για τους κεντρικούς τραπεζίτες», καταλήγει ο Brzeski.

Διαβάστε επίσης:

Ο Επίτροπος Γεωργίας της ΕΕ Γιάννους Βοϊτσεχόφκι στις πληγείσες περιοχές της Θεσσαλίας

Κάτω από όριο των 85 δολαρίων έπεσε το πετρέλαιο

Σκρέκας: Σε πλήρη εξέλιξη ο έλεγχος σε 5.000 κωδικούς προϊόντων για την τήρηση του νόμου

Αυτοδιοικητικές εκλογές 2023