ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Μπορεί οι τραπεζικές μετοχές των τεσσάρων συστημικών ομίλων να έχουν κάνει τις τελευταίες μέρες ένα ανοδικό σκίρτημα που μεσοσταθμικά φτάνει στο 5,2%, ωστόσο οι απώλειες οι οποίες βαρύνουν τα επενδυτικά χαρτοφυλάκια εξακολουθούν να είναι τεράστιες.

Στα μέσα της περασμένης εβδομάδας το Bloomberg στάθηκε στην περίπτωση του Βρετανού βουλευτή Τζέικομπ Ρις-Μογκ και εκ των μεγαλομετόχων της Somerset Capital. Η συγκεκριμένη επενδυτική εταιρεία κατέχει το 1,46% των μετοχών της Alpha Bank, που αποτιμάται τώρα χρηματιστηριακά στα 25,5 εκατ. ευρώ. Δηλαδή κάπου 15 εκατ. ευρώ χαμηλότερα σε σύγκριση με το εκτιμώμενο κόστος κτήσης.

Ο ψηλόλιγνος βουλευτής, που επιζητεί να διαδεχθεί την Τερέζα Μέι στην ηγεσία των «Τόρις», δεν φαίνεται να είναι στο καλύτερο φεγγάρι του, τουλάχιστον επενδυτικά. Αν και ο ίδιος δεν έχει λόγω της θέσης του καμία ανάμειξη στο διαχειριστικό σκέλος της επενδυτικής εταιρείας, εν τούτοις δέχεται τις παράπλευρες συνέπειες ως μέτοχός της.

Βέβαια, οι απώλειες της Somerset από την εμπλοκή της στην Alpha Bank, οι οποίες και μεταφράζονται ποσοστιαία στο 37%, δεν είναι επαχθέστερες. Αποτελούν μάλιστα… μικρογραφία μπροστά στις θεόρατες ζημιές που γράφουν από τις ελληνικές τράπεζες, ορισμένα από τα μακράς πνοής χαρτοφυλάκια. Κυρίως ισχυρών «παικτών» με στρατηγικού χαρακτήρα θέσεις στις τράπεζες. Όπως είναι η Fairfax του Πρέμ Γουάτσα, το fund του Αμερικανού Τζον Πόλσον, ο επενδυτικός βραχίονας του Εμιράτου του Κατάρ, αλλά και ο όμιλος Λάτση που «εκφράζεται» μέσα από το ομώνυμο κοινωφελές ίδρυμα.

Για τα τέσσερα αυτά μεγάλα χαρτοφυλάκια, οι απώλειες ξεκινούν από το… 80% και φτάνουν μέχρι το 96%, ανά περίπτωση. Και επί των τοποθετημένων κεφαλαίων που υπολογίζονται συνολικά στα περίπου 2,4 δισ. ευρώ… Όλος αυτός ο όγκος των ζημιών έχει σαφώς λογιστικό χαρακτήρα, καθώς οι τραπεζικές μετοχές διακρατούνται ακόμη και δεν έχουν πουληθεί, έτσι ώστε να καθοριστεί το τελικό αποτέλεσμα.

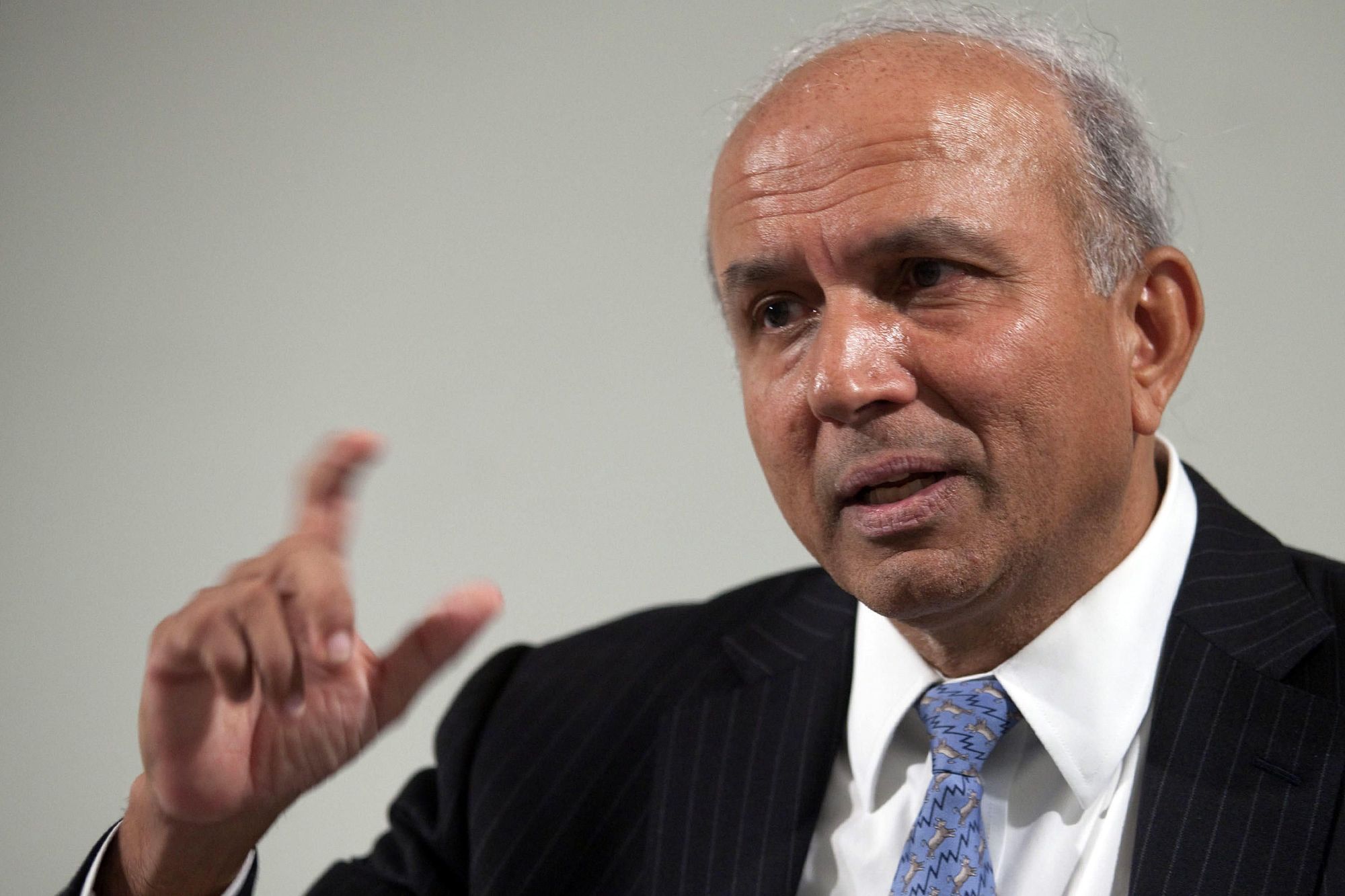

Πρεμ Γουάτσα (Fairfax): Χάνει 800 εκατ. ευρώ, αλλά επιμένει στη Eurobank

Ο 68χρονος σήμερα μεγαλοεπενδυτής Πρεμ Γουάτσα είναι αναμφίβολα εκείνος που έχει κατευθύνει τα περισσότερα ιδιωτικά κεφάλαια στο εγχώριο τραπεζικό σύστημα.

Ο 68χρονος σήμερα μεγαλοεπενδυτής Πρεμ Γουάτσα είναι αναμφίβολα εκείνος που έχει κατευθύνει τα περισσότερα ιδιωτικά κεφάλαια στο εγχώριο τραπεζικό σύστημα.

Από όλο το εταιρικό πλέγμα της Fairfax υπολογίζεται ότι έχει τοποθετηθεί περίπου 1 δισ. ευρώ στη Eurobank, στην οποία και ελέγχεται ποσοστό 18,23%.

Πέρα από τη συμμετοχή στους δύο «γύρους» των κεφαλαιακών ενισχύσεων της τράπεζας, ο Γουάτσα είναι ο μόνος «παίκτης» που ενισχύει συνεχώς τη στρατηγική του θέση στη Eurobank.

Στα τέλη της περσινής χρονιάς πίστευε ότι το 2018 θα ήταν επενδυτικά καλό για την Ελλάδα. Όμως η μεγάλη βουτιά στις τραπεζικές μετοχές φαίνεται να μην τον δικαιώνει, έως τώρα.

Η συνολική του μετοχική θέση στη Eurobank έχει τρέχουσα αγοραία αξία κοντά στα 190 εκατ. ευρώ. Με τις απώλειες να αγγίζουν τα περίπου 800 εκατ. ευρώ και να αντιστοιχούν σε ποσοστιαία ζημιά 80%.

Καθώς το εκτιμώμενο κόστος κτήσης ανά μετοχή είναι στα επίπεδα των 2,34 ευρώ, όταν τώρα στο «ταμπλό» το «χαρτί» είναι στα 0,4684 ευρώ…

Από σήμερα, βέβαια, τα παραπάνω δεδομένα αλλάζουν άρδην, καθώς αναμένονται επίσημες ανακοινώσεις για την συγχώνευση της Grivalia (συμφερόντων Fairfax) με τη Eurobank. Κίνηση που αναμένεται να έχει θετική επίδραση και στην κεφαλαιακή δομή της τράπεζας, αλλά και στη μάχη της για την αποτελεσματική αντιμετώπιση των «κόκκινων δανείων».

Πόλσον: Aπώλειες 647,8 εκατ. από Πειραιώς και Αlpha και «όχι» σε όσους του ζητάνε τα «πακέτα»

Το Fund του 63χρονου Αμερικανού Τζον Πόλσον έχει τοποθετήσει περίπου 800 εκατ. ευρώ στους δύο τελευταίες ανακεφαλαιοποιήσεις των τραπεζών. Εξ αυτών τα 470 εκατ. ευρώ έχουν τοποθετηθεί στην τράπεζα Πειραιώς και τα υπόλοιπα 330 εκατ. στην Alpha Bank. Στην μεν πρώτη το ποσοστό του Πόλσον είναι 9,13% ενώ στη δεύτερη ανέρχεται στο 6,48%, επί του συνόλου των μετοχών και στις δυο περιπτώσεις.

Με τα σημερινά δεδομένα των κεφαλαιοποιήσεων, η αξία της μετοχικής θέσης του Πόλσον στην Πειραιώς είναι μόλις 38,3 εκατ. ευρώ, ενώ η συμμετοχή στη Alpha Bank μεταφράζεται σε 113,9 εκατ. ευρώ.

Με άλλα λόγια από τα 800 εκατ. των τοποθετήσεων, έχουν «χαθεί» τα 647,8 εκατ. ευρώ, με τις απώλειες να είναι στο 81%.

Το αναπροσαρμοσμένο κόστος κτήσης ανά μετοχή της Πειραιώς υπολογίζεται στα επίπεδα των 11,6 ευρώ (από τα σημερινά 0,961 ευρώ), ενώ για την Alpha Bank είναι στα 3,27 ευρώ (από την τρέχουσα τιμή των 1,139 ευρώ).

Οι πληροφορίες λένε ότι οι μετοχικές θέσεις του Πόλσον δεν έχουν διαφοροποιηθεί, καθώς ο ίδιος φέρεται να έχει απαντήσει αρνητικά σε κρούσεις που του έγιναν από άλλα funds, για να πάρουν τα ποσοστά του στις δύο τράπεζες…

Ζημιές που φτάνουν στο 95% γράφουν οι Καταριανοί

Οι Καταριανοί έχουν μακροχρόνια παρουσία στην Alpha Bank.

Τo καλοκαίρι του 2008 το Paramount Fund που είναι κρατικός, επενδυτικός φορέας του Κατάρ απέκτησε το 4% της ελληνικής τράπεζας έναντι 296 εκατ. ευρώ (στα 18 ευρώ ανά μετοχή, τότε). Για το συγκεκριμένο deal μέτρησαν ιδιαίτερα οι φιλικές σχέσεις του εμβληματικού τραπεζίτη Γιάννη Κωστόπουλου με τον πρώην Εμίρη Χαμάντ αλ Θανί.

Οι σχέσεις των δύο πλευρών διατηρούνται ακόμη μέχρι σήμερα, όπως λένε οι πληροφορίες.

Εκτιμάται ότι οι Καταριανοί τοποθέτησαν 40 εκατ. ευρώ στην Αύξηση Κεφαλαίου του 2009, ενώ μετείχαν και στους τρείς «γύρους» των ανακεφαλαιοποιήσεων. Όπου τοποθετήθηκαν εν συνόλω περί τα 100 εκατ. ευρώ.

Λόγω των εταιρικών μεταβολών που έχουν επέλθει, το Fund του Κατάρ απεικονίζεται με ποσοστό 1,3% του οποίου η τρέχουσα χρηματιστηριακή αποτίμηση είναι μόλις… 22,9 εκατ. ευρώ. Με τις απώλειες για τους εμίρηδες να αγγίζουν το… 95% καθώς έχουν «εξατμιστεί» περί τα 417 εκατ. ευρώ.

«Καπνός» το 96% των κεφαλαίων που έχει βάλει το ίδρυμα Λάτση στην Εθνική

Στην περίπτωση του μεγιστάνα Σπύρου Λάτση, η έξοδος από τις τράπεζες ήταν μεν έγκαιρη, αλλά περιπετειώδης.

Η συμφωνημένη (τον Οκτώβριο του 2012) συγχώνευση και απορρόφηση της Eurobank από την Εθνική τινάχτηκε στον αέρα κατ’ εντολήν των δανειστών της χώρας. Με υπόδειξη των οποίων αποφασίστηκε οι δύο τράπεζες να ανακεφαλαιοποιηθούν κατά μόνας.

Λόγω του ότι η ανταλλαγή μετοχών είχε συντελεστεί, η πλευρά Λάτση έμεινε εκτός Eurobank, ενώ η ποσοστιαία της συμμετοχή στην Εθνική συρρικνώθηκε ελέω του Τ.Χ.Σ. Στην ανακεφαλαιοποίηση του 2013 το «κοινωφελές ίδρυμα Ιωάννης Σ. Λάτσης» ήταν αυτό που τοποθέτησε 100 εκατ. ευρώ στη διαδικασία της άντλησης κεφαλαίων της Εθνικής από ιδιώτες.

Όπως προκύπτει από τη ροή των μετέπειτα ανακοινώσεων για τα μετοχικά ποσοστά, το ίδρυμα εκτιμάται ότι έβαλε άλλα 25 εκατ. ευρώ το 2014 και ακόμη 15 εκατ. ευρώ το 2015. Συνολικά δηλαδή 140 εκατ. ευρώ για το 0,57% που κατέχει στην Εθνική και το οποίο αξίζει τώρα 5,5 εκατ. ευρώ όλα κι όλα… Από τα συνολικά κεφάλαια που έχει διαθέσει το ίδρυμα Λάτση, έχουν γίνει καπνός τα 134,5 εκατ. ευρώ, με τις απώλειες να ανέρχονται στο… 96%.

Οι τεράστιες ζημιές, όχι μόνο για τα συγκεκριμένα χαρτοφυλάκια αλλά σε ολόκληρο το εύρος των επενδυτών, έρχονται να καταμετρηθούν σε ένα κομβικό σημείο για την «επόμενη μέρα» των τραπεζών. Η προσπάθεια ανάταξης των οποίων, σε συνάρτηση με το δραστικό περιορισμό των «κόκκινων δανείων», συνιστά ένα κρίσιμο «στοίχημα» με ανοικτό πάντα το ενδεχόμενο των νέων κεφαλαιακών ενισχύσεων.

ΔΙΑΒΑΣΤΕ ΑΚΟΜΗ: Γιατί ο Γουάτσα επιλέγει την… Κύπρο για να «φυλάξει» τα μετρητά της Grivalia

ΔΙΑΒΑΣΤΕ ΕΠΙΣΗΣ: «Καπνός» το στοίχημα της Somerset Capital Management στην Alpha Bank

ΔΕΙΤΕ ΑΚΟΜΗ: Eurobank: Κίνηση ματ για τη μείωση των «κόκκινων δανείων»

ΔΕΙΤΕ ΕΠΙΣΗΣ: Τράπεζα Αττικής: Το ηλιόλουστο πρωινό και ποιοι είναι οι 2 τραπεζίτες που έπαιξαν ξύλο

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ισπανία – Μπλακ άουτ: Η προκαταρκτική εκτίμηση αποκλείει την κυβερνοεπίθεση – Πιθανό να σχετίζεται με την παραγωγή ηλιακής ενέργειας

- Ισχυρό πρώτο τρίμηνο για την Coca-Cola – Υπερβαίνει τις εκτιμήσεις και καθησυχάζει για τους δασμούς

- Κορκίδης: Διαχειρίσιμες οι δομικές αδυναμίες της ελληνικής οικονομίας

- Τραμπ: Η Ουκρανία δεν χρειάζεται περισσότερα φονικά όπλα για να πολεμήσει