ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Με αφορμή τα αποτελέσματα του β ΄τριμήνου η HSBC αναβαθμίζει τις εκτιμήσεις της και τις τιμές στόχους για τις τέσσερεις συστημικές τράπεζες.

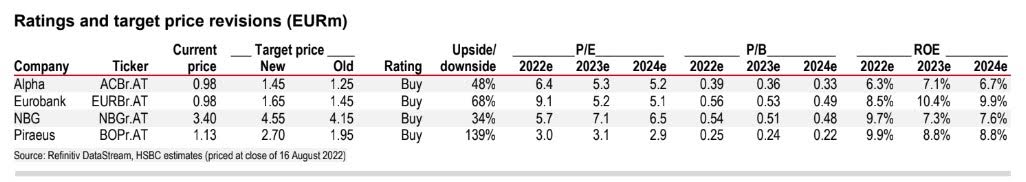

Οι νέες τιμές στόχοι είναι: Alpha Bank, σύσταση αγορά τιμή-στόχος 1,45 ευρώ από 1,25 ευρώ προγενέστερα, Eurobank σύσταση αγορά τιμή-στόχος 1,65 ευρώ από 1,45 ευρώ προγενέστερα, Εθνική Τράπεζα σύσταση αγορά τιμή-στόχος 4,55 ευρώ από 4,15 ευρώ προγενέστερα και τέλος, Τράπεζα Πειραιώς σύσταση αγορά τιμή-στόχος 2,70 ευρώ από 1,95 ευρώ προγενέστερα.

Τα περιθώρια ανόδου των μετοχών στο ταμπλό του ΧΑ από τις νέες προτεινόμενες τιμές στόχους είναι αντίστοιχα: Alpha Bank +48%, Eurobank +68%, Εθνική Τράπεζα +34% και τέλος, Τράπεζα Πειραιώς +139%.

«Τα αποτελέσματα του β’ τριμήνου μας εξέπληξαν θετικά με χαρακτηριστικά όπως ισχυρά δάνεια, ανάπτυξη, ταχύτερη αναπροσαρμογή των χρεογράφων και ισχυρές προμήθειες», εξηγεί ο Cihan Saraoglu, τραπεζικός αναλυτής της βρετανικής τράπεζας HSBC. Τα αποτελέσματα ήταν ισχυρά σε όλες τις τράπεζες, αλλά η Τράπεζα Πειραιώς ξεχώρισε με καλύτερες επιδόσεις από ότι υποδηλώνει η αποτίμησή της», επισημαίνει ο Saraoglu.

«Η αύξηση των κερδών λόγω καλύτερων εσόδων έχει ως αποτέλεσμα την αναπροσαρμογή των τιμών-στόχων για όλες τις τράπεζες. Η Eurobank και η Τράπεζα Πειραιώς είναι τα ονόματα που προτιμούμε», τονίζει ο Saraoglu.

Τα ισχυρότερα του αναμενόμενου έσοδα στο β’ τρίμηνο οδηγούν σε αναβαθμίσεις κερδών

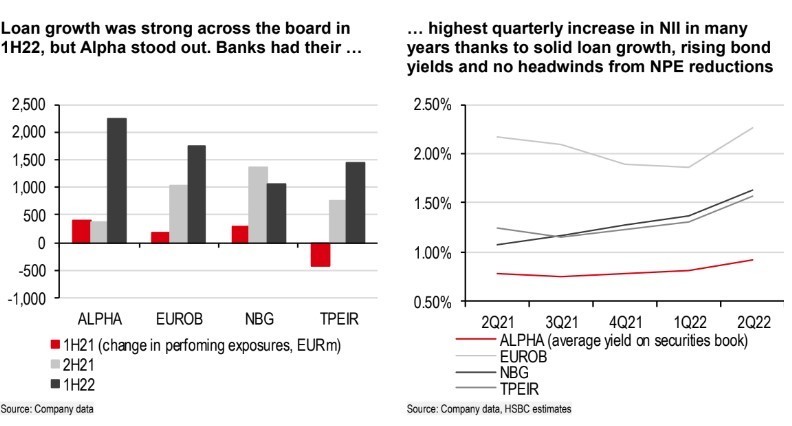

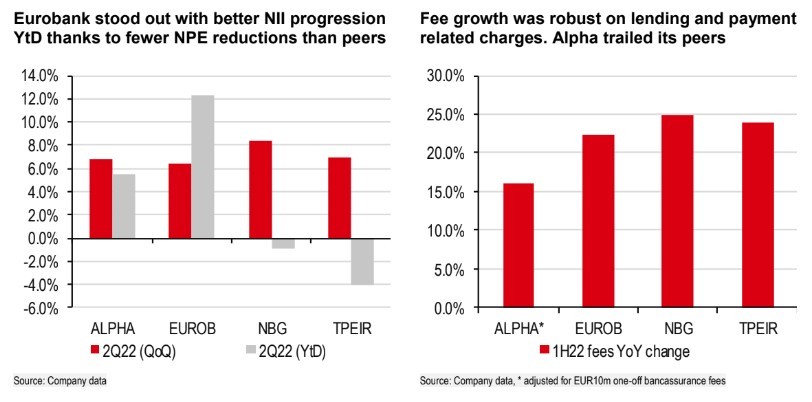

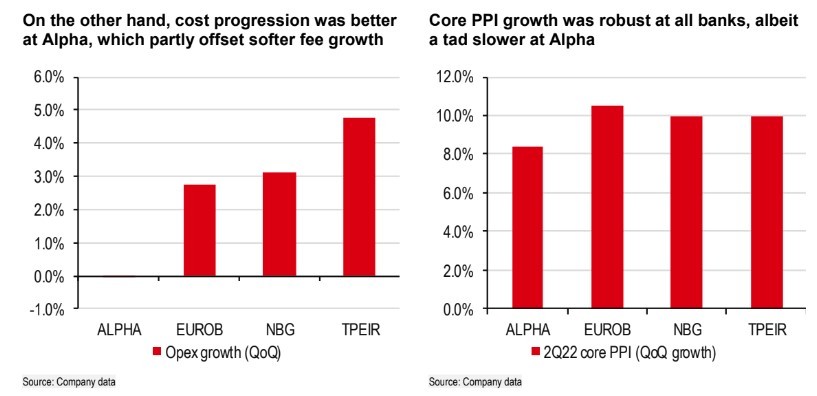

Οι ελληνικές τράπεζες εξέπληξαν με ισχυρότερη αύξηση των δανείων, ταχύτερη αναπροσαρμογή των τίτλων στα βιβλία τους και με τα ισχυρά έσοδα από τις προμήθειες το β’ τρίμηνο. Ο θετικός αντίκτυπος των αυξήσεων των επιτοκίων στις αποδόσεις των δανείων δεν έχει ακόμη αρχίσει να επιδρά. Οι τράπεζες διαχειρίστηκαν καλά το λειτουργικό κόστος και δεν υπήρξαν πρώιμα σημάδια επιδείνωσης της ποιότητας του ενεργητικού.

Η HSBC επικαιροποιεί τις προβλέψεις για να αντανακλά τις αισιόδοξες τάσεις των εσόδων και αυξάνουμε τα κέρδη που προβλέπει για τις τράπεζες για 2022, 2023 και 2024 κατά 11%, 10%, και 11% κατά μέσο όρο. Ο δείκτης αποδοτικότητας ROTE αυξάνεται κατά 50 μονάδες βάσης στο 8,2%.

Ποιος τα πήγε καλύτερα το β’ τρίμηνο

Τα αποτελέσματα ήταν ισχυρά σε όλες τις τράπεζες με τον πυρήνα των κερδών προ προβλέψεων (ΡΡΙ) να αυξάνεται κατά 8-11% σε τριμηνιαίο επίπεδο. Η Alpha Bank είχε την καλύτερη πιστωτική ανάπτυξη και τον καλύτερο έλεγχο του κόστους, αλλά η αύξηση του βασικού ΡΡΙ κινήθηκε ελαφρώς κάτω από τις αντίστοιχες τράπεζες λόγω των χαμηλότερων προμηθειών. Η αύξηση των δανείων ήταν πιο αργή στην ΕΤΕ, αλλά η ισχυρή αύξηση του καθαρού επιτοκιακού εσόδου (NII) και των προμηθειών έφεραν την αύξηση του PPI στα ίδια επίπεδα με τις άλλες τράπεζες. Η Eurobank ξεχώρισε με το καλύτερο δείκτη κεφαλαίων CET-1 στο β’ τρίμηνο χάρη στα ισχυρά κέρδη από τις συναλλαγές. Από άποψη αποτίμησης, η HSBC πιστεύει ότι τα πιο ελπιδοφόρα αποτελέσματα β’ τριμήνου προήλθαν από την Πειραιώς. Η ισχυρή αύξηση του βασικού δείκτη PPI, η καλή δημιουργία κεφαλαίων το 2022 και η αποτίμηση σε όρους ενσώματης λογιστικής αξίας στις 0,24 φορές (P/TBV) κάνουν τη μετοχή να φαίνεται εξαιρετικά ελκυστική.

Αύξηση στις τιμές-στόχους και αξιολογήσεις buy και για τις τέσσερεις τράπεζες

Η ισχυρή βελτίωση των λειτουργικών επιδόσεων των ελληνικών τραπεζών στο α’ εξάμηνο παρέμεινε ανεπηρέαστη παρά τους φόβους για ύφεση σε επίπεδο ΕΕ. Παρά την ανάκαμψη από τον Ιούλιο και μετά, οι μετοχές εξακολουθούν να υποχωρούν κατά 25% τους τελευταίους 3 μήνες. Οι τράπεζες διαπραγματεύονται με 0,44 φορές σε όρους P/TBV για το 2022 και 5 φορές σε όρους P/E το 2023 κατά μέσο όρο, οι οποίες φαίνονται αρκετά ελκυστικές με 8% δείκτη ROTE έναντι 14,0% κόστος ιδίων κεφαλαίων.

«Βλέπουμε το μεγαλύτερο περιθώριο ανόδου σε σχέση με το consensus των αναλυτών στις Eurobank και Πειραιώς. Η πρώτη παραμένει η πιο προτιμώμενη από εμάς για τον ισχυρό ισολογισμό της και την ανώτερη κερδοφορία. Προτιμούμε τη σχέση κινδύνου/απόδοσης στην Πειραιώς, με δείκτη P/TBV που είναι ο χαμηλότερος στην ΕΕ και την περιοχή ΕΜΕΑ και η εξυγίανση του ισολογισμού της έχει ως επί το πλείστον ολοκληρωθεί .

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τροχαία: Τα μέτρα ενόψει της Πρωτομαγιάς από Τετάρτη – Τι θα ισχύει

- DAB 1αX: Το ηλεκτρικό scrambler που φέρνει την περιπέτεια στην πόλη

- Amazon: Μια διαφορετική Prime Day φέτος λόγω δασμών Τραμπ – Αποσύρουν τη συμμετοχή τους οι έμποροι

- Πούτιν: Ανακοίνωσε τριήμερη κατάπαυση πυρός στο μέτωπο της Ουκρανίας