ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Ανεβάζει τον πήχη για τις εγχώριες τράπεζες η Goldman Sachs, καθώς Eurobank, ΕΤΕ, Alpha, Πειραιώς ανακοίνωσαν το 4ο τρίμηνο του 2021,καλύτερα του αναμενόμενου αποτελέσματα σε σχέση με τις προσδοκίες της, αλλά και τις εκτιμήσεις της αγοράς

Συγκεκριμένα, η αμερικανική επενδυτική τράπεζα αυξάνει την τιμή στόχο για την Alpha Bank στα 1,75 ευρώ από 1,68 προηγουμένως, με σύσταση «buy», στα 1,80 ευρώ για την Τράπεζα Πειραιώς από 1,70 ευρώ, με «ουδέτερη» σύσταση, τη διατηρεί αμετάβλητη για τη Eurobank στα 1,50 ευρώ με σύσταση «buy», ενώ δεν δίνει αξιολόγηση και τιμή στόχο για τη μετοχή της Εθνικής Τράπεζας.

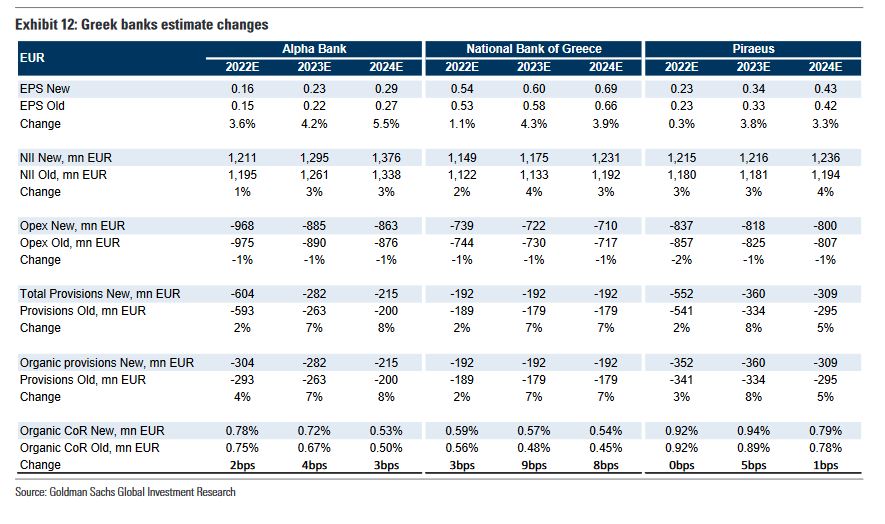

Οι τιμές στόχοι, σύμφωνα με το report της Goldman Sachs, στο δωδεκάμηνο μεταβάλλονται κατά 4%-6%, αντανακλώντας την αλλαγή στις εκτιμήσεις.

Η Goldman Sachs συνεχίζει να διαμορφώνει τις τιμές στόχους για τις μετοχές χρησιμοποιώντας μια κεφαλαιακά προσαρμοσμένη αποτίμηση ROTE/COE.

Η λογική πίσω από τις αλλαγές στις εκτιμήσεις είναι παρόμοια για όλες τις τράπεζες και αντανακλά τρία βασικά σημεία:

(1) αύξηση του NII κατά 3% κατά μέσο όρο το οικονομικό έτος 2023-2024, αντανακλώντας κάποιες θετικές επιδράσεις που σχετίζονται με τις προοπτικές των επιτοκίων πολιτικής που είναι «γερακίσιες» και τη θετική προσαρμογή στα επιτόκια που περιγράφεται από τις ελληνικές τράπεζες,

(2) αύξηση του CoR 5 μ.β. κατά μέσο όρο το 2023-2024 (σε γενικές γραμμές) αμετάβλητο, ενσωματώνοντας κάποιες αντιδράσεις από το περιβάλλον υψηλότερων επιτοκίων και

(3) ελαφρώς μειωμένα λειτουργικά έξοδα (κατά 1% κατά μέσο όρο στο 2024), αντανακλώντας τις προοπτικές της εταιρείας σχετικά με τις δυνατότητες βελτιστοποίησης του κόστους.

Η Goldman Sachs εκτιμά ότι οι Eurobank/ΕΤΕ θα αρχίσουν να πληρώνουν μέρισμα από τα κέρδη του 2022, η Alpha από τα κέρδη του 2023 και η Πειραιώς από τα κέρδη του 2024, υποθέτοντας έναν δείκτη διανομής 20%.

H Goldman Sachs διαφοροποιεί τις επιλογές μεταξύ των τραπεζών με βάση:

(1) πιστωτική ποιότητα (πρόοδος στην επίλυση των NPEs),

(2) βασικά κεφαλαιακά αποθέματα ασφαλείας και

(3) δημιουργία κεφαλαίων (ROTE).

Ο οίκος χρησιμοποιεί την προσέγγιση ROTE/COE προσαρμοσμένη στο κεφάλαιο, για να καταγράψει τις διαφορές στα κεφαλαιακά αποθέματα και χρησιμοποιεί το οικονομικό έτος 2023 ως έτος αποτίμησης. Η Eurobank (επαναλαμβάνει σύσταση Buy) διαθέτει μεταξύ των ισχυρότερων σε μετρικούς δείκτες πιστωτικής ποιότητας και βασικά κεφάλαια ως αποθέματα (δείκτης CET1 2023 14%).

Η Alpha Bank (επαναλαμβάνει σύσταση Buy), πιστεύει ότι βρίσκεται σε τροχιά για ισχυρότερη δυναμική στην ανάκαμψη του δείκτη απόδοσης ROTE (από 5% το πέρυσι σε 9% το 2023), χάρη στις πρωτοβουλίες βελτιστοποίησης του κόστους και τα υψηλότερα επιτόκια).

Τέλος, παραμένει ουδέτερη για την Πειραιώς, καθώς βλέπει το χαμηλότερο περιθώριο ανόδου εντός της κάλυψης των ελληνικών τραπεζών για τη μετοχή (το επόμενο γεγονός που πρέπει να προσέξουν οι επενδυτές είναι η ημέρα στρατηγικής στις 6 Απριλίου 2022). Δεν αξιολογεί την Εθνική Τράπεζα (για το 2023 οι εκτιμήσεις της υποδηλώνουν δείκτη ROTE κοντά στα επίπεδα της ΕΕ και δείκτη NPE που συγκλίνει με τις τράπεζες στην Ευρώπη).