ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Jefferies: Μερισματικές αποδόσεις 10% το 2026 φέρνει το πράσινο φως από SSM για τη διανομή μερισμάτων

Η αμερικανική τράπεζα J.P. Morgan και ο Mehmet Sevim μετά την έγκριση των μερισμάτων από την ΕΚΤ συνεχίζουν να τοποθετούνται θετικά για το σύνολο του ελληνικού τραπεζικού τομέα. Η Goldman Sachs και ο Mikhail Butkov επισημαίνουν την άποψη τους που ότι θεωρεί την έγκριση του μερίσματος από την ΕΚΤ ως θετικό καταλύτη για τις ελληνικές τράπεζες, συνολικά.

Η J.P. Morgan επαναλαμβάνει τη σύσταση υπεραπόδοσης (overweight) για όλες τις τραπεζικές μετοχές, έχοντας όμως ως προτιμώμενες επιλογές τη μετοχή της Eurobank και τη μετοχή της Πειραιώς.

Οι τιμές στόχοι για τις μετοχές των τραπεζών είναι: για τη Eurobank τα 2,40 ευρώ, για την Τράπεζα Πειραιώς τα 5,35 ευρώ, για την Εθνική Τράπεζα τα 8,30 ευρώ και για την Alpha Bank τα 2,40 ευρώ. Η Goldman Sachs προτείνει σύσταση αγοράς για την Τράπεζα Πειραιώς με τιμή στόχο τα 5,30 ευρώ.

Η JPM αναφέρει ειδικότερα για την Τράπεζα Πειραιώς ότι η διοίκηση με βάση τα στοιχεία του α΄ τριμήνου που έδειξαν: 1) τη βελτίωση των καθαρών εσόδων από τόκους, 2) τη βελτίωση των προμηθειών και 3) τη δυναμική της ποιότητας του ενεργητικού θεωρεί ότι ο δείκτης RoTE θα είναι 15% από 14% πριν και αυτό οδηγεί σε αναβάθμιση των προβλέψεων για το 2024. Η διαπραγμάτευση για τις τραπεζικές μετοχές γίνεται με 0,73 φορές τον δείκτη P/TBV και 5,9 φορές τον δείκτη P/E .

Πιο γενικά, η τράπεζα θεωρεί ότι η έγκριση από την ΕΚΤ για την καταβολή μερίσματος από τις ελληνικές τράπεζες θα είναι καταλύτης συνολικά για τον κλάδο και θα οδηγήσει σε διανομή προς τους μετόχους, κάτι που έγινε για τελευταία φορά το 2008.

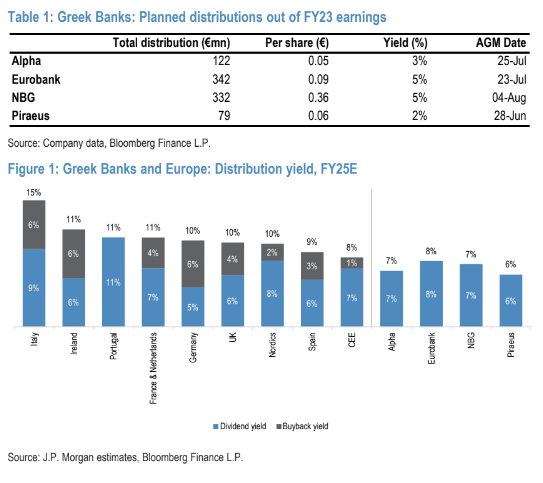

Η JPM θεωρεί, επίσης, ότι οι δείκτες διανομής θα ευθυγραμμιστούν με τους ευρωπαϊκούς μέσους όρους έως το 2025-2026. Οι προγραμματισμένοι δείκτες πληρωμών για το προηγούμενο οικονομικό έτος είναι της τάξης του 10% έως 30% που σημαίνει μερισματική απόδοση από 2% έως 5%.

Οι τράπεζες θεωρούν ότι τα επόμενα δύο χρόνια θα υπάρξει αύξηση στις πληρωμές τους στο 50% περίπου που σημαίνει μερισματική απόδοση 7%-8%. Μετά από την έγκριση της Ετήσιας Γενικής Συνέλευσης θα λάβουν χώρα και οι τελικές πληρωμές αργότερα μέσα στο έτος.

Η Goldman Sachs και ο Mikhail Butkov επισημαίνουν ότι η έγκριση του πρώτου μερίσματος μετά από πάνω από μια δεκαετία είναι θετική για την Τράπεζα Πειραιώς και τη μετοχή της και παραμένουν αγοραστές (σύσταση Buy) με τιμή στόχο τα 5,30 ευρώ και περιθώριο ανόδου που ξεπερνά το 42%. Η άποψη της επενδυτικής τράπεζας είναι ότι θεωρεί την έγκριση του μερίσματος από την ΕΚΤ ως θετικό καταλύτη για τις ελληνικές τράπεζες, συνολικά.

«Σήμερα, η Τράπεζα Πειραιώς ανακοίνωσε ότι η ρυθμιστική αρχή ενέκρινε το προτεινόμενο μέρισμα του ομίλου για το έτος 2023. Αυτή είναι η πρώτη έγκριση μερίσματος για την Τράπεζα Πειραιώς εδώ και περισσότερο από μια δεκαετία. Σύμφωνα με τις προηγούμενες προοπτικές της εταιρείας, η ρυθμιστική αρχή ενέκρινε ένα περίπου 10% μερισματική διανομή για την Τράπεζα Πειραιώς. Αυτό αντιστοιχεί σε μερισματική απόδοση περίπου 1,7%. Η διανομή υπόκειται σε έγκριση από τη γενική συνέλευση των μετόχων στις 28 Ιουνίου 2024», εξηγεί ο Butkov.

«Σε σχετική βάση, οι τιμές των μετοχών της τράπεζας θα πρέπει να διαμορφωθούν με βάση τις εκτιμήσεις μας και βλέπουμε περιθώρια για μια ισχυρότερη θετική αντίδραση για την Τράπεζα Πειραιώς (έναντι των άλλων τραπεζών της Ελλάδας), δεδομένου ότι η απόδοση της μετοχής είναι αρνητική 3% τους τελευταίους δύο μήνες. Διατηρούμε πρόταση αγοράς για την Πειραιώς και ο δωδεκάμηνος στόχος τιμής μας είναι 5,30 ευρώ».

Οι βασικοί κίνδυνοι για την άποψή μας και την τιμή στόχο μας περιλαμβάνουν: 1) πιο αδύναμη από την αναμενόμενη μακροοικονομική προοπτική, 2) μικρότερο όφελος από τα υψηλότερα επιτόκια, 3) ανταγωνιστικές πιέσεις που επηρεάζουν την τιμολόγηση και τους όγκους, 4) χαμηλότερο περιθώριο για εξοικονόμηση κόστους και 5) δυσμενείς πολιτικές ή ρυθμιστικές ενέργειες», καταλήγει ο οίκος.

Διαβάστε επίσης:

EFG International: Εκτίναξη 10% για την μετοχή – Κλείνει το deal του Σπύρου Λάτση με τη Julius Baer

Εθνική Τράπεζα: Διανομή μερίσματος 332 εκατ. ευρώ στους μετόχους

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τραμπ: Τηλεφωνική επικοινωνία με τον σουλτάνο του Ομάν για τον επόμενο γύρο συνομιλιών με το Ιράν

- ΠΑΣΟΚ: Αναστολή κομματικής ιδιότητας για έναν χρόνο στην Μπατζελή

- Wall Street: Ήπιες απώλειες για τον S&P 500 παρά τα θετικά αποτελέσματα των τραπεζών

- Στο νοσοκομείο ο Σέρτζιο Ματαρέλα – Θα κάνει επέμβαση τοποθέτησης βηματοδότη