ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η διατήρηση των εταιρειών «ζόμπι», τα «κόκκινα» δάνεια, η δυσχέρεια στην άντληση νέων κεφαλαίων, οι χρονοβόρες διαδικασίες αναδιάρθρωσης των επιχειρήσεων, η ελλιπής ψηφιοποίηση, αλλά και το υπεράριθμο προσωπικό τραπεζοϋπαλλήλων, είναι λόγοι που οδηγούν τις τράπεζες να χρεώνουν με υψηλά επιτόκια δανεισμού τις ελληνικές επιχειρήσεις.

Σύμφωνα με την Επιτροπή Πισσαρίδη, το υψηλό κόστος δανεισμού για τις ελληνικές επιχειρήσεις οφείλεται σε συνδυασμό παραγόντων. Και ο σημαντικότερος είναι τα προβληματικά δάνεια (NPE) τα οποία αποτελούν περίπου το 40% του συνόλου των τραπεζικών δανείων, το υψηλότερο ποσοστό στην Ευρωζώνη.

Το βουνό των «κόκκινων» αποθαρρύνει τον νέο δανεισμό προς τις επιχειρήσεις και, όταν πραγματοποιείται, συνοδεύεται από υψηλά επιτόκια.

Το απόθεμα των «κόκκινων» δανείων δημιουργεί νέες κεφαλαιακές ανάγκες, όμως η δυσχέρεια στην άντληση κεφαλαίων για τις τράπεζες, όχι μόνο περιορίζει τον νέο δανεισμό προς τις επιχειρήσεις αλλά και δημιουργεί στρεβλά κίνητρα στις τράπεζες να διατηρούν υπερχρεωμένες, μη βιώσιμες επιχειρήσεις («ζόμπι») σε λειτουργία.

Και όπως σημειώνει η Επιτροπή Πισσαρίδη, αυτό συμβαίνει επειδή η εκκαθάριση των περιουσιακών στοιχείων των υπερχρεωμένων επιχειρήσεων υποχρεώνει τις τράπεζες να εγγράψουν απώλειες στους ισολογισμούς τους, ενώ δεν έχουν τέτοια υποχρέωση αν αφήσουν τις επιχειρήσεις να λειτουργούν. Το ποσοστό των υπερχρεωμένων επιχειρήσεων ήταν 26% το 2016 και οι επιχειρήσεις αυτές αντιπροσώπευαν περίπου το 28% του συνολικού δανεισμού.

Ένας άλλος παράγοντας που συμβάλλει στο υψηλό κόστος δανεισμού των επιχειρήσεων είναι το σχετικά υψηλό λειτουργικό κόστος των ελληνικών τραπεζών, το οποίο μεταφέρεται στις επιχειρήσεις μέσα από τα επιτόκια και τις προμήθειες.

Το λειτουργικό κόστος είναι υψηλό εξαιτίας της ελλιπούς ψηφιοποίησης διαδικασιών, του υπεράριθμου και ανενεργού προσωπικού.

Το υψηλό κόστος δανεισμού των ίδιων των τραπεζών στις διεθνείς αγορές έχει αντίκτυπο στην τιμολογιακή τους πολιτική. Οι ελληνικές τράπεζες, αφενός επειδή η Ελλάδα θεωρείται χώρα υψηλότερου κινδύνου από τις περισσότερες άλλες χώρες της Ευρωζώνης και αφετέρου λόγω του υψηλού ποσοστού προβληματικών δανείων, «χρεώνονται» ακριβότερα.

Ωστόσο επισημαίνεται πως οι πρόσφατες ενέργειες της ΕΚΤ, όπου οι τράπεζες δανείζονται με πολύ χαμηλό επιτόκιο ακόμα και με εξασφαλίσεις (collateral) χαμηλής ποιότητας, έχουν μειώσει το κόστος δανεισμού των ελληνικών τραπεζών, και επομένως τη σημασία αυτού του παράγοντα.

«Αγκάθια» αποτελούν επίσης η αναποτελεσματικότητα της πτωχευτικής διαδικασίας, όπως και η έλλειψη διαφάνειας στην αγορά πίστεως.

Ως προς την πτωχευτική διαδικασία -σημειώνει η Επιτροπή Πισσαρίδη-, η ρευστοποίηση των περιουσιακών στοιχείων μιας επιχείρησης που τίθεται υπό εκκαθάριση είναι διαδικασία ιδιαίτερα χρονοβόρα. Αυτό κάνει τους πιστωτές να προτιμούν συχνά την επίτευξη συμφωνίας με τους μετόχους για την αναδιοργάνωση της επιχείρησης, ακόμα και σε περιπτώσεις όπου η εκκαθάριση θα κατεύθυνε πόρους σε περισσότερο παραγωγικές επιχειρήσεις.

Όμως χρονοβόρα είναι και η αναδιοργάνωση μιας επιχείρησης, διαδικασία που συχνά μειώνει την αξία της ίδιας της επιχείρησης. Είναι ενδεικτικό ότι από τις 3500 μεγαλύτερες ελληνικές επιχειρήσεις που αντιμετώπισαν προβλήματα από την αρχή της κρίσης, μόνο 100 περίπου επέλεξαν τη διαδικασία της αναδιοργάνωσης (άρθρο 106 του Πτωχευτικού Κώδικα). Σύμφωνα με την Επιτροπή, ο νέος Πτωχευτικός για τη Δεύτερη Ευκαιρία, απλοποιεί τις εκκαθάρισης και αναδιοργάνωσης.

Τέλος, σε ό,τι αφορά τη διαφάνεια, επισημαίνεται πόσο σημαντικό είναι μία τράπεζα να γνωρίζει αν περιουσιακά στοιχεία ενός δανειολήπτη χρησιμοποιούνται ως εξασφάλιση για δάνειο σε άλλο δανειστή. Οι πληροφορίες αυτές δεν είναι εύκολα διαθέσιμες για τα κινητά περιουσιακά στοιχεία. Πληροφορίες που αφορούν άλλες δανειακές υποχρεώσεις ενός δανειολήπτη είναι επίσης ελλιπείς, δημιουργώντας ασύμμετρη πληροφόρηση μεταξύ τραπεζών και δανειζόμενων.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Λευκός Οίκος: Εξετάζει πάνω από 15 εμπορικές προτάσεις

- Θεσσαλονίκη: Διαρρήκτες πήραν τάματα από εικόνα της Παναγίας

- Περού: Ο πρώην πρόεδρος Ουμάλα καταδικάστηκε σε 15ετή κάθειρξη για παράνομη χρηματοδότηση της προεκλογικής του εκστρατείας

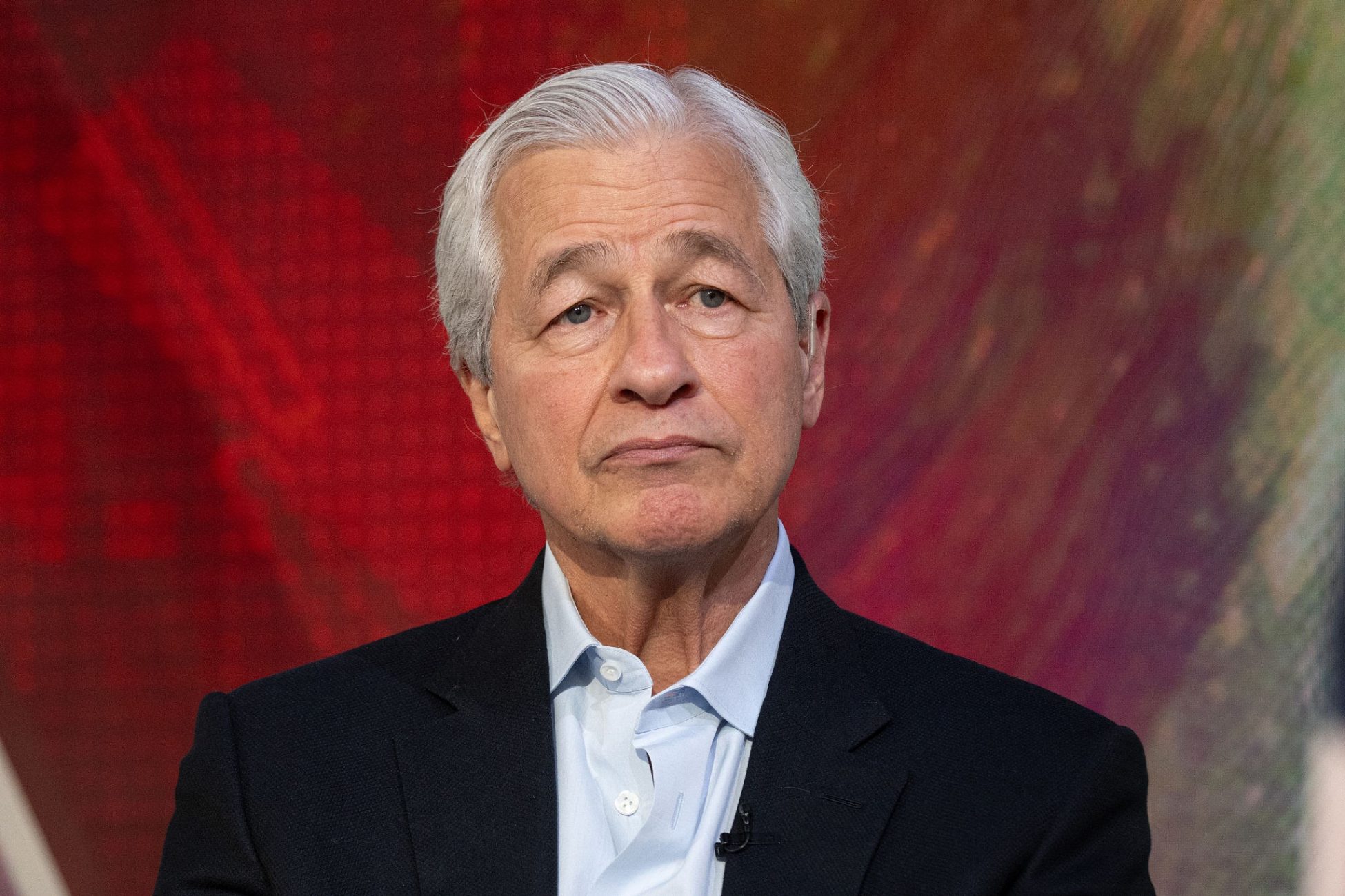

- Τζέιμι Ντάιμον (JP Morgan): Ο εμπορικός πόλεμος Τραμπ απειλεί την αξιοπιστία των ΗΠΑ