ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Euroxx και οι αναλυτές Αλέξανδρος Μπουλουγούρης και Φανή Τζιουκαλιά ανεβάζουν τις τιμές στόχους για τις ελληνικές τράπεζες και διατηρούν τις συστάσεις για τις μετοχές τους.

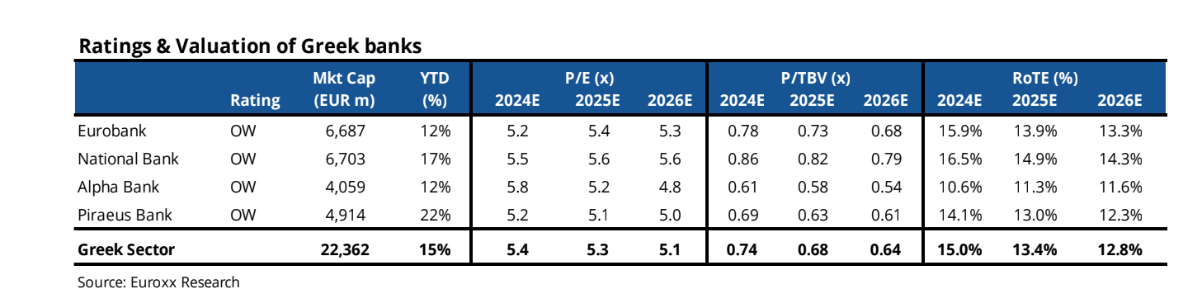

Οι νέες τιμές στόχοι είναι τα 9,80 ευρώ (από 9,40 ευρώ) για την Εθνική Τράπεζα, τα 5,40 ευρώ για την Τράπεζα Πειραιώς (από 5,30 ευρώ), τα 2,50 ευρώ για τη Eurobank (αμετάβλητη) και τα 2,40 ευρώ για την Alpha Bank (αμετάβλητη).

Αναφορικά με τη σειρά κατάταξης, οι δύο αναλυτές είναι θετικοί για όλες τις ελληνικές τράπεζες, αλλά βλέπουν επί του παρόντος το υψηλότερο περιθώριο ανόδου από πλευράς αποτίμησης στην Eurobank και την Τράπεζα Πειραιώς.

Οι προοπτικές για τον τραπεζικό τομέα παραμένουν πολύ ανοδικές ενόψει των ισχυρών μακροοικονομικών μεγεθών, της ευνοϊκής δομής της αγοράς και των χαμηλών αποτιμήσεων.

«Κατά μέσο όρο, οι τράπεζες διαπραγματεύονται με P/E περίπου 5,0 φορές για το 2026, έκπτωση 25-30% σε σχέση με τις αντίστοιχες ευρωπαϊκές επιχειρήσεις. Πιστεύουμε ότι τέτοιες εκπτώσεις δεν δικαιολογούνται ενόψει της υψηλότερης αύξησης των δανείων (6% με 7% μέση ετήσια αύξηση) και της ανώτερης απόδοσης ROTEs (διατηρήσιμες στο 13% περίπου). Οι τραπεζικές μετοχές παραμένουν η κορυφαία επιλογή μας στην αγορά και βλέπουμε περιθώρια ανόδου πάνω 30% από τα τρέχοντα επίπεδα των τιμών των μετοχών», εξηγούν οι αναλυτές της χρηματιστηριακής.

«Έχουμε βελτιώσει τις προβλέψεις μας μετά την δημοσίευση του 2023 και των στόχων του επιχειρηματικού σχεδίου έως το 2026. Αναθεωρήσαμε προς τα πάνω τις εκτιμήσεις μας για τα κέρδη ανά μετοχή κατά 5-7% περίπου και είμαστε τώρα πιο κοντά στην καθοδήγηση των τραπεζών.

Οι κοινές εκτιμήσεις εξακολουθούν να είναι 20-30% κάτω από την καθοδήγηση (και των δικών μας αριθμών) και θα περιμέναμε αναβαθμίσεις των κερδών στα επόμενα τρίμηνα. Η μείωση του επιτοκίου της ΕΚΤ θα έχει αναπόφευκτα και αρνητικό αντίκτυπο στα κέρδη των ελληνικών τραπεζών.

Ωστόσο, υπάρχουν ισχυροί αντισταθμιστικοί παράγοντες που θα επιτρέψουν στις τράπεζες να διατηρήσουν το επίπεδο ρεκόρ κερδοφορίας του 2023 και να προχωρήσουν στο μέλλον.

Σε αυτούς περιλαμβάνονται: η σταθερή πιστωτική ανάπτυξη, τα υψηλότερα έσοδα από τίτλους, τα βραδύτερα beta καταθέσεων, τα υψηλά μονοψήφια ποσοστά αύξησης των προμηθειών και το χαμηλότερο κόστος κινδύνου.

Προβλέπουμε ότι οι μερισματικές αποδόσεις θα ξεπεράσουν τα μέσα ευρωπαϊκά επίπεδα από το 2025 και μετά. Στο μοντέλο μας υποθέτουμε βιώσιμες μερισματικές αποδόσεις της τάξης του 9-10% μόλις οι δείκτες πληρωμών φτάσουν το 50%», καταλήγουν οι Μπουλουγούρης και Τζιουκαλιά.

Διαβάστε επίσης:

Morgan Stanley, Deutsche Bank και Optima Bank «ψηφίζουν» Ελληνικές τράπεζες για φέτος

BofA για Energean: Μερισματική απόδοση 18% στον ορίζοντα – Aγοράστε τη μετοχή

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Μικροβιακή αντοχή – Καθ. Ν. Σύψας: Πολλοί θάνατοι στην Ελλάδα, το οικονομικό κόστος – Μη ασφαλής η χώρα

- Τι μπορεί να φρενάρει τη λήξη των μέτρων για την ακρίβεια

- Μαρκ Καλουστιάν στο mononews: Ο ΝΟΚ, η «αθηναϊκή Ριβιέρα» και τα σχέδια του λιβανέζου επενδυτή

- ΟΤΕ: Τα 16 ευρώ και οι κρυφές σκέψεις των Γερμανών της Deutsche Telekom