ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Εθνική Τράπεζα πρότεινε στους κατόχους του τίτλου, λήξης 2029, συνολικού ύψους 400 εκατ. ευρώ την εξαγορά έναντι μετρητών

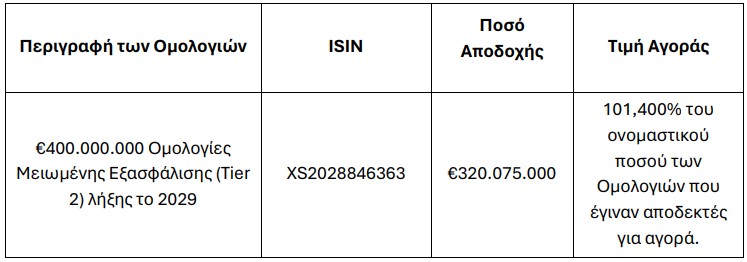

Η Εθνική Τράπεζα της Ελλάδος Α.Ε. (η Τράπεζα ή ο Προσφέρων) ανακοινώνει, σύμφωνα με τον Κανονισμό (ΕΕ) 596/2014 και τον ελληνικό νόμο 3556/2007, αναφορικά με την προαιρετική πρόταση εξαγοράς έναντι μετρητών που εκκίνησε την 19 Μαρτίου 2024 (η Πρόταση Εξαγοράς) στους κατόχους των €400.000.000 Ομολογιών Μειωμένης Εξασφάλισης (Tier 2) εκδόσεώς της που λήγουν το 2029 (οι Ομολογίες) ότι ο Προσφέρων θα δεχθεί να αγοράσει όλες τις εγκύρως προσφερθείσες Ομολογίες και ότι το Ποσό Αποδοχής ανέρχεται σε €320.075.000, υπό την προϋπόθεση της επιτυχούς ολοκλήρωσης (κατά την απόλυτη διακριτική ευχέρεια του Προσφέροντος) της έκδοσης των Νέων Ομολογιών (η Προϋπόθεση της Νέας Έκδοσης) κατά την ή προ της Ημερομηνίας Διακανονισμού (όπως ορίζεται κατωτέρω). Περίληψη των αποτελεσμάτων παρέχεται κατωτέρω:

Η αναμενόμενη Ημερομηνία Διακανονισμού για την Πρόταση Εξαγοράς είναι η 28 Μαρτίου 2024.

Οι €500.000.000 Ομολογίες Μειωμένης Εξασφάλισης (Tier 2) του Προσφέροντος λήξης το 2035 (οι Νέες Ομολογίες) αναμένεται να εκδοθούν στις 28 Μαρτίου 2024.

Κατά την Ημερομηνία Διακανονισμού, υπό την αίρεση ικανοποίησης της Προϋπόθεσης της Νέας Έκδοσης, ο Προσφέρων θα καταβάλλει την Τιμή Αγοράς και την Πληρωμή Δεδουλευμένου Τόκου στους κατόχους Ομολογιών που έχουν εγκύρως προσφέρει τις Ομολογίες τους για αγορά στο πλαίσιο της Πρότασης Εξαγοράς.

Η Πληρωμή Δεδουλευμένου Τόκου είναι μέρος του συνολικού αντιτίμου στο πλαίσιο της Πρότασης Εξαγοράς και, προς αποφυγή αμφιβολίας, δεν συνιστά καταβολή σύμφωνα με τους όρους των Ομολογιών.

Οι Ομολογίες που εξαγοράζονται από τον Προσφέροντα στο πλαίσιο της Πρότασης Εξαγοράς θα ακυρωθούν μετά την Ημερομηνία Διακανονισμού και οι υποχρεώσεις του Προσφέροντος σε σχέση με αυτές θα αρθούν. Το συνολικό ονομαστικό ποσό των Ομολογιών που θα παραμείνει οφειλόμενο μετά την Ημερομηνία

Διακανονισμού θα ανέρχεται σε €79.925.000.

Οι Commerzbank Aktiengesellschaft, Goldman Sachs Bank Europe SE, Intesa Sanpaolo S.p.A, J.P. Morgan SE, Morgan Stanley Europe SE και Natixis είναι οι Διαχειριστές της Πρότασης Εξαγοράς.

*Η παρούσα ανακοίνωση δεν αποτελεί πρόσκληση συμμετοχής στην Πρόταση Εξαγοράς ή για την απόκτηση Νέων Ομολογιών σε οποιαδήποτε δικαιοδοσία εντός της οποίας, ή προς ή από οποιοδήποτε πρόσωπο προς ή από το οποίο, είναι παράνομο να απευθυνθεί ή να ληφθεί τέτοια πρόσκληση σύμφωνα με τους εφαρμοστέους νόμους περί κινητών αξιών. Η διανομή της παρούσας ανακοίνωσης ενδέχεται να υπόκειται σε περιορισμούς σύμφωνα με τη νομοθεσία που ισχύει σε κάποιες δικαιοδοσίες.

Διαβάστε επίσης:

Viva: Πρώτη συμφωνία Καρώνη με Ντέιμον – Ποιες διαφωνίες υπήρξαν στη Γενική Συνέλευση

Τράπεζα Πειραιώς: Δάνεια έως €25.000 με ευνοϊκούς όρους για αγρότες

Attica Bank: Νέο ομολογιακό αμοιβαίο κεφάλαιο σε συνεργασία με την 3Κ Investment Partners

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Κυριάκος Μητσοτάκης: Live η ομιλία του πρωθυπουργού για τον προϋπολογισμό του 2026

- Λεωφορεία: Το ωράριο δρομολογίων και οι στάσεις εργασίας των οδηγών

- Κωστής Χατζηδάκης: Πρόσθετο πακέτο 160 εκατομμυρίων για στήριξη κτηνοτρόφων, βαμβακοπαραγωγών και σιτοπαραγωγών

- ΕΕ: Αναθεωρεί το στόχο για την πλήρη απαγόρευση πώλησης νέων βενζινοκίνητων και πετρελαιοκίνητων οχημάτων το 2035