ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Εθνική Τράπεζα: Στα 7,3 – 7,95 ευρώ το εύρος για το placement – Εγκρίθηκε το ενημερωτικό από την Επιτροπή Κεφαλαιαγοράς (upd)

Ξεκίνησε η διαδικασία διάθεσης μετοχών κυριότητας του ΤΧΣ στην Εθνική Τράπεζα, σε εξωτερικό (ιδιωτική τοποθέτηση) και Ελλάδα (διαδικασία δημόσιας προσφοράς), μετά τον καθορισμό εύρους τιμής και ποσοστού διάθεσης μεταξύ του σχήματος αναδόχων και του Ταμείου.

Σύμφωνα με πληροφορίες του πρακτορείου Reuters η έκδοση της Εθνικής έχει υπερκαλυφθεί πέραν της μία φοράς ήδη.

Οι εγγραφές ξεκινούν σήμερα και ολοκληρώνονται στις 2 Οκτωβρίου.

Η διάθεση των μετοχών θα πραγματοποιείται στο εύρος 7,30 ευρώ έως 7,95 ευρώ ανά μετοχή για το 10% του ΤΧΣ, έναντι συνόλου 18,39% που αντιστοιχεί σε 91.471.515 μετοχές.

Με βάση το ενημερωτικό, οι Ελληνες επενδυτές μπορούν να μπουν έως και για το 15% του ποσοστού που διατίθεται ενώ υπάρχει παράθυρο να φτάσει ακόμη και το 20%. Αυτό σημαίνει ότι είτε το ΤΧΣ θα πρέπει να διαθέσει ποσοστό περισσότερο του 10% είτε οι ξένοι να πάρουν λιγότερο ποσοστό από αυτό που θα ήθελαν και το υπόλοιπο να δοθεί στους Ελληνες.

Η τελική τιμή του placement θα καθοριστεί στις 2 Οκτωβρίου, με τη λήξη της διαδικασίας των βιβλίων προσφορών.

Η ανακοίνωση του ΤΧΣ

Στις 28 Σεπτεμβρίου 2024, το διοικητικό συμβούλιο του Ταμείου Χρηματοπιστωτικής Σταθερότητας («ΤΧΣ» ή «Πωλητής Μέτοχος») ενέκρινε, μεταξύ άλλων, τη διάθεση συμμετοχής 10% στο μετοχικό κεφάλαιο της «Εθνική Τράπεζα της Ελλάδος ΑΕ» (εφεξής «ΕΤΕ» ή «Τράπεζα»), που αντιστοιχεί σε 91.471.515 υφιστάμενες κοινές, ονομαστικές, άυλες, με δικαίωμα ψήφου μετοχές, εισηγμένες στη ρυθμιζόμενη αγορά του Χρηματιστηρίου Αθηνών (“Χ.Α.”), ονομαστικής αξίας εκάστης €1,00 στο μετοχικό κεφάλαιο της ΕΤΕ (οι «Προσφερόμενες Μετοχές»), σε τιμή διάθεσης (η «Τιμή Προσφοράς») που κυμαίνεται μεταξύ €7,30 και €7,95 ανά Προσφερόμενη Μετοχή.

Η Τράπεζα δεν προσφέρει Προσφερόμενες Μετοχές και δεν θα λάβει έσοδα από την πώληση των Προσφερόμενων Μετοχών, τα καθαρά έσοδα από την πώληση των οποίων θα εισπραχθούν από τον Πωλητή Μέτοχο.

Οι Προσφερόμενες Μετοχές θα διατεθούν:

(α) στην Ελλάδα, σε Ιδιώτες και Ειδικούς επενδυτές (όπως ορίζονται παρακάτω), σύμφωνα με τον Κανονισμό (ΕΕ) 2017/1129 του Ευρωπαϊκού Κοινοβουλίου και του Συμβουλίου, της 14ης Ιουνίου 2017, σχετικά με το ενημερωτικό δελτίο που πρέπει να δημοσιεύεται κατά τη δημόσια προσφορά κινητών αξιών ή κατά την εισαγωγή κινητώναξιών προς διαπραγμάτευση σε ρυθμιζόμενη αγορά (ο «Κανονισμός για το Ενημερωτικό Δελτίο»), τις εφαρμοστέες διατάξεις του Ν. 4706/2020 και τις εκτελεστικές αποφάσεις του διοικητικού συμβουλίου της Επιτροπής Κεφαλαιαγοράς (η «ΕΚ»), όπως τροποποιήθηκαν και ισχύουν (η «Ελληνική Δημόσια Προσφορά»), και

(β) εκτός Ελλάδας μέσω ιδιωτικής τοποθέτησης σε (i) πρόσωπα που εύλογα θεωρείται ότι είναι ειδικοί θεσμικοί αγοραστές («QIB») στις Ηνωμένες Πολιτείες της Αμερικής (οι «ΗΠΑ» ή «Ηνωμένες Πολιτείες»), όπως ορίζονται σύμφωνα με τον Κανόνα 144Α (ο «Κανόνας 144Α») ή σύμφωνα με άλλη εξαίρεση από ή σε συναλλαγή που δεν υπόκειται στις απαιτήσεις καταχώρισης του Νόμου περί Κινητών Αξιών των ΗΠΑ του 1933, όπως τροποποιήθηκε (ο «Νόμος περί κινητών αξιών των ΗΠΑ»), και (ii) ορισμένους άλλους ειδικούς επενδυτές εκτός των Ηνωμένων Πολιτειών, σύμφωνα με τον Κανονισμό S βάσει του Νόμου περί Κινητών Αξιών των ΗΠΑ (η «Διεθνής Προσφορά» και από κοινού με την Ελληνική Δημόσια Προσφορά, η «Προσφορά»).

Η Ελληνική Δημόσια Προσφορά θα διεξαχθεί μέσω ηλεκτρονικού βιβλίου προσφορών (το «Η.ΒΙ.Π.»), το οποίο θα παραμείνει ανοιχτό κατά την περίοδο της Ελληνικής Δημόσιας Προσφοράς (ήτοι από 30 Σεπτεμβρίου έως και 2 Οκτωβρίου 2024) από τις 10:00 ώρα Ελλάδος και έως τις 17:00 ώρα Ελλάδος, εκτός από την τελευταία ημέρα της περιόδου Ελληνικής Δημόσιας Προσφοράς, δηλαδή στις 2 Οκτωβρίου 2024, κατά την οποία θα κλείσει στις 16:00 ώρα Ελλάδος.

ΤΙΜΗ ΠΡΟΣΦΟΡΑΣ

Η Τιμή Προσφοράς για κάθε Προσφερόμενη Μετοχή, η οποία δεν μπορεί να είναι μικρότερη από €7,30 ή μεγαλύτερη από €7,95 ανά Προσφερόμενη Μετοχή, και η οποία θα είναι ακριβώς ίδια στην Ελληνική Δημόσια Προσφορά και στη Διεθνή Προσφορά, αναμένεται να καθοριστεί σύμφωνα με απόφαση του διοικητικού συμβουλίου του Πωλητή Μετόχου, μετά τη λήξη της περιόδου της διαδικασίας του βιβλίου προσφορών για τη Διεθνή Προσφορά στις ή περί τις 2 Οκτωβρίου 2024.

Επιπλέον, σε οποιαδήποτε στιγμή κατά την διαδικασία βιβλίου προσφορών για την Διεθνή Προσφορά, ο Πωλητής Μέτοχος δύναται, κατά την αποκλειστική και απόλυτη κρίση του, δυνάμει αποφάσεων του Διοικητικού του Συμβουλίου να αποφασίζει (όχι κατά κάποια συγκεκριμένη σειρά προτεραιότητας) να καθορίσει και να ανακοινώσει δημόσια ένα στενότερο εύρος εντός του Εύρους Τιμών, ή/και να προσδιορίσει μια ενδεικνυόμενη τιμή. Σύμφωνα με το Άρθρο 17 του Κανονισμού για το Ενημερωτικό Δελτίο, οι επενδυτές θα ενημερωθούν μέσω της δημοσίευσης της σχετικής ανακοίνωσης προς τους επενδυτές στο Ημερήσιο Δελτίο Τιμών του Χ.Α. και στις ιστοσελίδες της Τράπεζας και του Πωλητή Μετόχου.

Η Τιμή Προσφοράς θα είναι κοινή για όλους τους επενδυτές, οι οποίοι θα συμμετάσχουν στην Ελληνική Δημόσια Προσφορά και στην Διεθνή Προσφορά.

Περισσότερες πληροφορίες σχετικά με την Τιμή Προσφοράς περιλαμβάνονται στην Ενότητα 19 «TERMS AND CONDITIONS OF THE OFFERING» του ενημερωτικού δελτίου για την Ελληνική Δημόσια Προσφορά.

Δικαίωμα Υπαναχώρησης

Σε περίπτωση δημοσίευσης συμπληρώματος του ενημερωτικού δελτίου σύμφωνα με το άρθρο 23 του Κανονισμού για το Ενημερωτικό Δελτίο, οι επενδυτές στην Ελληνική Δημόσια Προσφορά, οι οποίοι έχουν υποβάλει αιτήσεις αγοράς Προσφερόμενων Μετοχών πριν από τη δημοσίευση του συμπληρώματος, δύνανται να υπαναχωρήσουν από την αίτησή τους, κατά την περίοδο που θα περιγράφεται στο συμπλήρωμα (η οποία δεν μπορεί να είναι μικρότερη των δύο εργάσιμων ημερών από τη δημοσίευση του συμπληρώματος).

To ενημερωτικό δελτίο της Εθνικής Τράπεζας

Το Ταμείο Χρηματοπιστωτικής Σταθερότητας (το «ΤΧΣ» ή ο «Πωλητής Μέτοχος») και η «Εθνική Τράπεζα της Ελλάδος Α.Ε.» (η «ΕΤΕ» ή η «Τράπεζα») ανακοινώνουν ότι από την 30.09.2024 θέτουν στη διάθεση του επενδυτικού κοινού στην Ελλάδα το εγκριθέν κατά την 30.09.2024 συνεδρίαση του διοικητικού συμβουλίου της Επιτροπής Κεφαλαιαγοράς (η «ΕΚ») ενημερωτικό δελτίο, το οποίο συντάχθηκε στην αγγλική γλώσσα και εμπεριέχει μετάφραση του περιληπτικού σημειώματος στην ελληνική γλώσσα, σύμφωνα με τον Κανονισμό (EE) 2017/1129 (ο «Κανονισμός για το Ενημερωτικό Δελτίο»), τους κατ’ εξουσιοδότηση Κανονισμούς (EE) 2019/979 και 2019/980, τα άρθρα 57-68 του Ν. 4706/2020, όπως ισχύουν, και την Απόφαση 1/892/13.10.2020 της ΕΚ (το «Ενημερωτικό Δελτίο»), αναφορικά με την Ελληνική Δημόσια Προσφορά μέχρι και 13.720.727 υφιστάμενων, κοινών, ονομαστικών, άυλων, με δικαίωμα ψήφου μετοχών, εισηγμένων στη Ρυθμιζόμενη Αγορά του Χρηματιστηρίου Αθηνών («Χ.Α.»), ονομαστικής αξίας εκάστης €1,00 στο μετοχικό κεφάλαιο της Τράπεζας (οι «Προσφερόμενες Μετοχές»), δυνάμει της από 28.09.2024 απόφασης του διοικητικού συμβουλίου του Πωλητή Μετόχου, το οποίο, μεταξύ άλλων, ενέκρινε τη διάθεση των Προσφερόμενων Μετοχών. Δεν υπάρχει εγγύηση εγγραφής για τις Προσφερόμενες Μετοχές. Η Ελληνική Δημόσια Προσφορά δεν υπόκειται σε σύμβαση αναδοχής ή/και τοποθέτησης χρηματοπιστωτικών μέσων με δέσμευση ανάληψης.

Περαιτέρω πληροφορίες για την ETE, τις Προσφερόμενες Μετοχές, τον Πωλητή Μέτοχο και την Ελληνική Δημόσια Προσφορά (όπως, ενδεικτικά, για τη διαδικασία που πρέπει να ακολουθήσουν οι επενδυτές, προκειμένου να συμμετάσχουν στην Ελληνική Δημόσια Προσφορά) και τους όρους και προϋποθέσεις της Ελληνικής Δημόσιας Προσφοράς και κατανομής των Προσφερόμενων Μετοχών παρατίθενται στο Ενημερωτικό Δελτίο και ιδιαίτερα στην ενότητα 19 υπό τον τίτλο «TERMS AND CONDITIONS OF THE OFFERING».

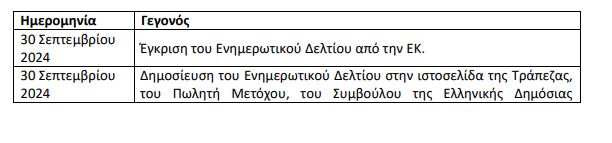

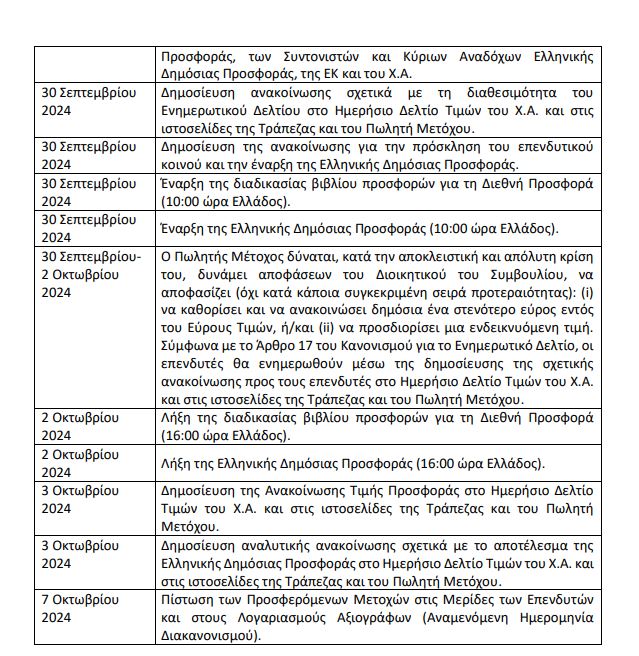

Κατωτέρω, παρατίθεται το αναμενόμενο χρονοδιάγραμμα της Ελληνικής Δημόσιας Προσφοράς:

Οι επενδυτές θα πρέπει να λάβουν υπόψη ότι το ανωτέρω χρονοδιάγραμμα είναι ενδεικτικό και ενδέχεται να αλλάξει, οπότε η Τράπεζα και ο Πωλητής Μέτοχος θα ενημερώσουν δεόντως και εγκαίρως το επενδυτικό κοινό με δημόσια ανακοίνωση, η οποία θα δημοσιευτεί στο Ημερήσιο Δελτίο Τιμών του Χ.Α., στην ιστοσελίδα του Πωλητή Μετόχου και στην ιστοσελίδα της Τράπεζας.

Διαβάστε επίσης

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τα σούπερ μάρκετ «τρώνε» τους μικρούς της αγοράς

- Εξοπλιστικά: Τα αμαρτωλά offsets, τα δώρα των «οπλάδων» και η… συνοικία στην Εκάλη

- Μπάμπης Βωβός και Γιάννης Μαρούλης: Από την κορυφή των κατασκευών στους πλειστηριασμούς

- Τα «ψιλά γράμματα» για τις δηλώσεις ΦΠΑ με το μήνα – Τι προβλέπει η νέα απόφαση Πιτσιλή