ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Οι καλύτερες επιδόσεις έναντι των προσδοκιών οδήγησαν σε τεράστια υπεραπόδοση για τις ελληνικές τράπεζες, εξηγεί η γερμανική τράπεζα Deutsche Bank και ο Alfredo Alonso.

«H απόδοση σε ετήσια βάση στις ελληνικές τράπεζες είναι περίπου +59% έναντι 10% για τον ευρωπαϊκό δείκτη τραπεζών, γεγονός που καταδεικνύει την ενίσχυση του ενδιαφέροντος των επενδυτών για τον ελληνικό τομέα, μετά τις συνεχείς βελτιώσεις που παρατηρούνται στους δείκτες καθαρών εσόδων από τόκους, του αποτελεσματικού ελέγχου κόστους, τη βελτίωση της ποιότητας του ενεργητικού και των επιπέδων κεφαλαίου, που οδηγούν σε σημαντικούς στόχους και αναβαθμίσει», εξηγεί ο Alonso.

«Όμως, οι ελληνικές τράπεζες έχουν γίνει πιο ακριβές σε σχετικούς όρους, σε σύγκριση με άλλες πιθανές επιλογές στη νότια Ευρώπη.

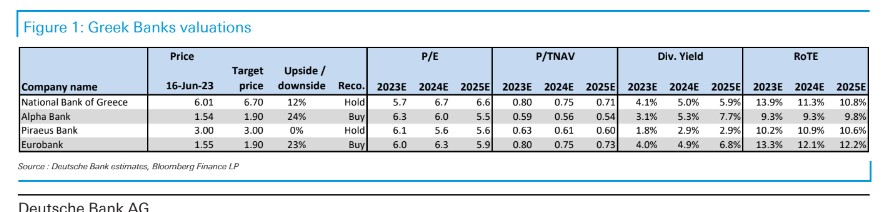

Ως αποτέλεσμα, βλέπουμε τώρα πολλαπλασιαστές που θα ήταν αδιανόητοι μόλις πριν από λίγους μήνες, με τους δείκτες P/E στο εύρος των 6-7 φορών και τους δείκτες λογιστικής αξίας P/TBV στις 0,6-0,8 φορές για το 2024, με δείκτες αποδοτικότητας ενσώματων ιδίων κεφαλαίων RoTEs περίπου 9% – 12%.

Παραμένουμε ακόμη θετικοί, αλλά είναι καιρός να πάρουμε μια ανάσα», επισημαίνει η τράπεζα.

Ως αποτέλεσμα υποβαθμίζει την Εθνική Τράπεζα σε διακράτηση από αγορά, την οποία είχε τοπ επιλογή εδώ και καιρό αν και αυξάνει την τιμή στόχο σε 6,70 ευρώ από 6,15 ευρώ και την Τράπεζα Πειραιώς σε διακράτηση από αγορά με τιμή στόχο 3,00 ευρώ, αμετάβλητη.

Αυξάνει σε 1,90 ευρώ από 1,70 ευρώ την τιμή στόχο για την Alpha Bank με σύσταση αγοράς, η οποία αποτελεί πλέον την κορυφαία επιλογή του γερμανικού οίκου, δεδομένων των φθηνότερων πολλαπλασιαστών και του δυνητικά υψηλότερου περιθωρίου βελτίωσης.

Για την Eurobank, επίσης αυξάνεται η τιμή στόχος σε 1,90 ευρώ από 1,70 ευρώ και η σύσταση είναι αγορά.

Αναλυτικά για την κάθε τράπεζα εξηγεί:

– «Αυξάνουμε την εκτίμησή μας για τα καθαρά κέρδη κατά περίπου 24% για την ΕΤΕ το 2023, κυρίως καθώς προσαρμόζουμε τα NII κατά 17% περίπου το 2023 και περαιτέρω κατά 12% το 2024-25.

Αναμένουμε επίσης οι προβλέψεις να μειωθούν, δεδομένων των ενθαρρυντικών επιδόσεων του 1ου τριμήνου φέτος, γεγονός που θα μπορούσε να οδηγήσει σε χαμηλότερο από το καθοδηγούμενο CoR το 2023 και να συνεχίσει να αντανακλά τις ισχυρές υποκείμενες τάσεις στα επόμενα έτη.

Οι κεφαλαιακές μας προβλέψεις είναι επίσης καλύτερες από ό,τι προηγουμένως, φθάνοντας πιθανότατα σε επίπεδα που είναι υψηλότερα από τα βέλτιστα, κυρίως ως αποτέλεσμα της οργανικής παραγωγής», εξηγεί ο Alonso.

– Για τη Eurobank επιβεβαιώνει σύσταση αγοράς, με αναθεωρημένη τιμή-στόχο τα 1,90 ευρώ ανά μετοχή από 1,70 ευρώ. «Αυξάνουμε τις εκτιμήσεις μας για τα κέρδη κατά περίπου 12%, 10% και 11% για το 2023-25, αντίστοιχα, με σημαντικές αναβαθμίσεις του NII, αποτελεσματικό έλεγχο του κόστους και προβλέψεις που οδηγούν σε αυτές τις βελτιώσεις.

Κατά την άποψή μας, επηρεάζονται επίσης από τις αλλαγές στην περίμετρο (η πώληση της Σερβίας και η αγορά στη Βουλγαρία). Αναμένουμε επίσης σημαντικά καλύτερα επίπεδα κεφαλαίου CET1, λόγω της οργανικής δημιουργίας», επισημαίνει ο αναλυτής της τράπεζας.

– Για την Alpha Bank, η οποία είναι πλέον η κορυφαία επιλογή της γερμανικής τράπεζας, η τιμή στόχος αυξάνεται σε 1,90 ευρώ από 1,70 ευρώ πριν και η σύσταση είναι αγορά. «Παρά τις σχετικά λιγότερο λαμπρές τάσεις σε σχέση με εκείνες των ομότιμων τραπεζών, η τράπεζα εξακολουθεί να διαπραγματεύεται με συντηρητικό δείκτη P/E της τάξεως των 6 φορών και δείκτη P/TBV της τάξεως των 0,55 φορών για προσαρμοσμένο RoTE σχεδόν 10% για το 2024.

Δεδομένης της έκπτωσης αποτίμησης και των σημαντικών βελτιώσεων που εξακολουθούν να αναμένονται όσον αφορά τις επιχειρηματικές επιδόσεις, επαναλαμβάνουμε την αξιολόγηση buy για την Alpha Bank, και τη θεωρούμε την καλύτερη επιλογή μας μεταξύ των ελληνικών τραπεζών αυτή τη στιγμή», εξηγεί ο Alonso.

– Για την Τράπεζα Περαιώς, η τιμή στόχος διατηρείται στα 3 ευρώ και η σύσταση μειώνεται σε διακράτηση.

«Κατά την άποψή μας, η τιμή της μετοχής ενσωματώνει πλέον τα περισσότερα από τα θετικά στοιχεία από τις προοπτικές, και διαπραγματεύεται τώρα σε μια κάπως πιο εκτεταμένη αποτίμηση με δείκτη Ρ/Ε 6 φορές και δείκτη P/BV 0,6 φορές για δείκτη αποδοτικότητας RoTE 10,7%.

Αν και είμαστε βέβαιοι ότι στην ιστορία ανάκαμψης της τράπεζας, πιστεύουμε ότι σε αυτό το σημείο τιμών, υπάρχουν και άλλες, σχετικά πιο ελκυστικές ευκαιρίες αλλού στην κάλυψή μας για τις ευρωπαϊκές τράπεζες.

Ως εκ τούτου, υποβαθμίζουμε την Τράπεζα Πειραιώς σε διακράτηση, χωρίς να προβούμε σε οποιαδήποτε αλλαγές στις προβλέψεις μας, και διατηρούμε την τιμή-στόχο μας στα 3,0 ευρώ ανά μετοχή (σ.σ. η DB πρόσφατα έχει επικαιροποιήσει τις εκτιμήσεις της).

Διαβάστε επίσης:

EKT: Οι traders αποτιμούν την κορύφωση του βασικού επιτοκίου στο 4%

Στις αγορές βγαίνει το Δημόσιο με επανέκδοση ομολόγου

Διόρθωση μετά τα ρεκόρ στο Χρηματιστήριο

──────────────────

Εκλογές 2023