ΣΧΕΤΙΚΑ ΑΡΘΡΑ

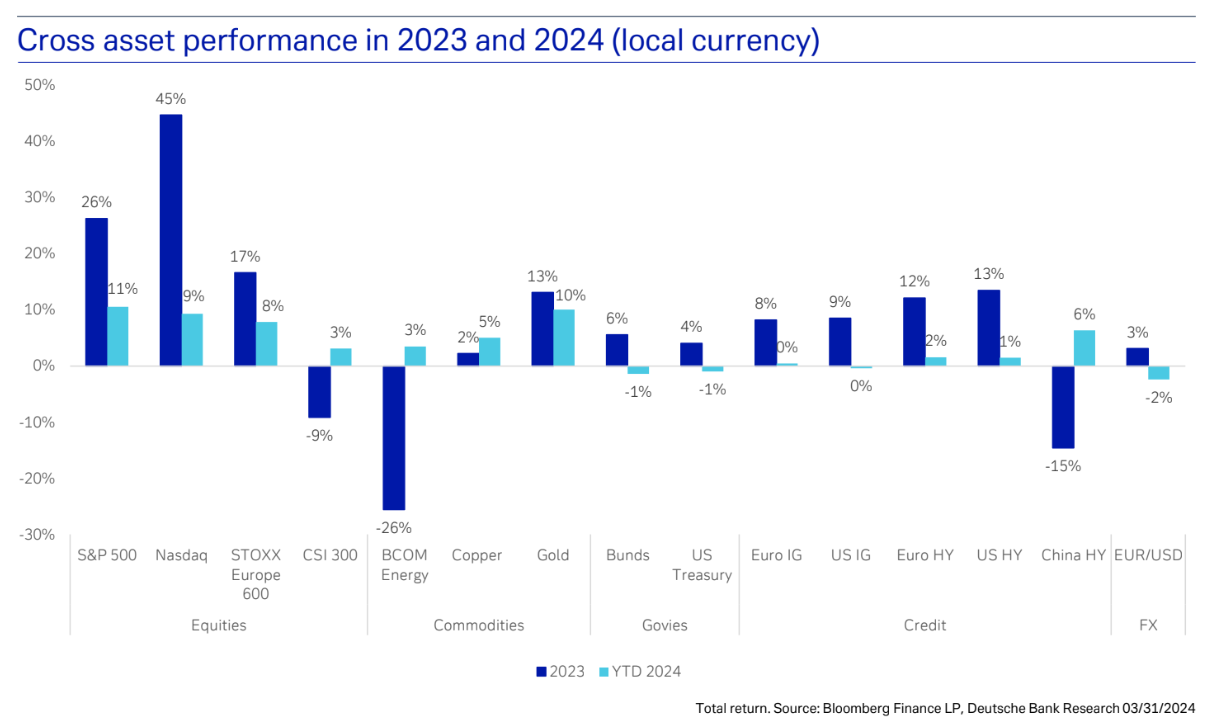

Η γερμανική τράπεζα Deutsche Bank και η ομάδα του Maximilian Uleer εξηγούν ότι ξεκίνησαν το έτος με ανοδικές προοπτικές, ωστόσο, δεν περίμεναν να πετύχουν τους στόχους τους για το τέλος του έτους μέσα στο πρώτο τρίμηνο.

«Ένας λόγος για τον οποίο το ράλι είναι ισχυρότερο του αναμενόμενου είναι η πολύ ισχυρή απόδοση των μετοχών της μεγάλης κεφαλαιοποίησης και ανάπτυξης.

Με την εξασθένιση των φόβων για ύφεση και την αυξανόμενη εμπιστοσύνη στην οικονομική ανάπτυξη, αναμένουμε ότι το ράλι θα διευρυνθεί από την ανάπτυξη στην αξία, από τις ΗΠΑ στην Ευρώπη και από τη μεγάλη στη μικρή κεφαλαιοποίηση», υπογραμμίζει ο Uleer.

Τα βασικά στοιχεία που επισημαίνει η τράπεζα είναι:

– Οι οικονομολόγοι της αναμένουν ανάκαμψη της ανάπτυξης στην Ευρώπη, σταθερή ανάπτυξη στις ΗΠΑ και σταθεροποίηση της ανάπτυξης στην Κίνα. Επίσης, οι αριθμοί του πληθωρισμού συνεχίζουν να εξομαλύνονται, ιδίως στην Ευρώπη.

Αυτό παρέχει πρόσθετο περιθώριο στις κεντρικές τράπεζες να μειώσουν τα επιτόκια σε περίπτωση που η οικονομική ανάπτυξη επιβραδυνθεί απροσδόκητα. Οι πολιτικές των κεντρικών τραπεζών παραμένουν σε ισχύ και περιορίζουν τις πιθανές πτωτικές τάσεις.

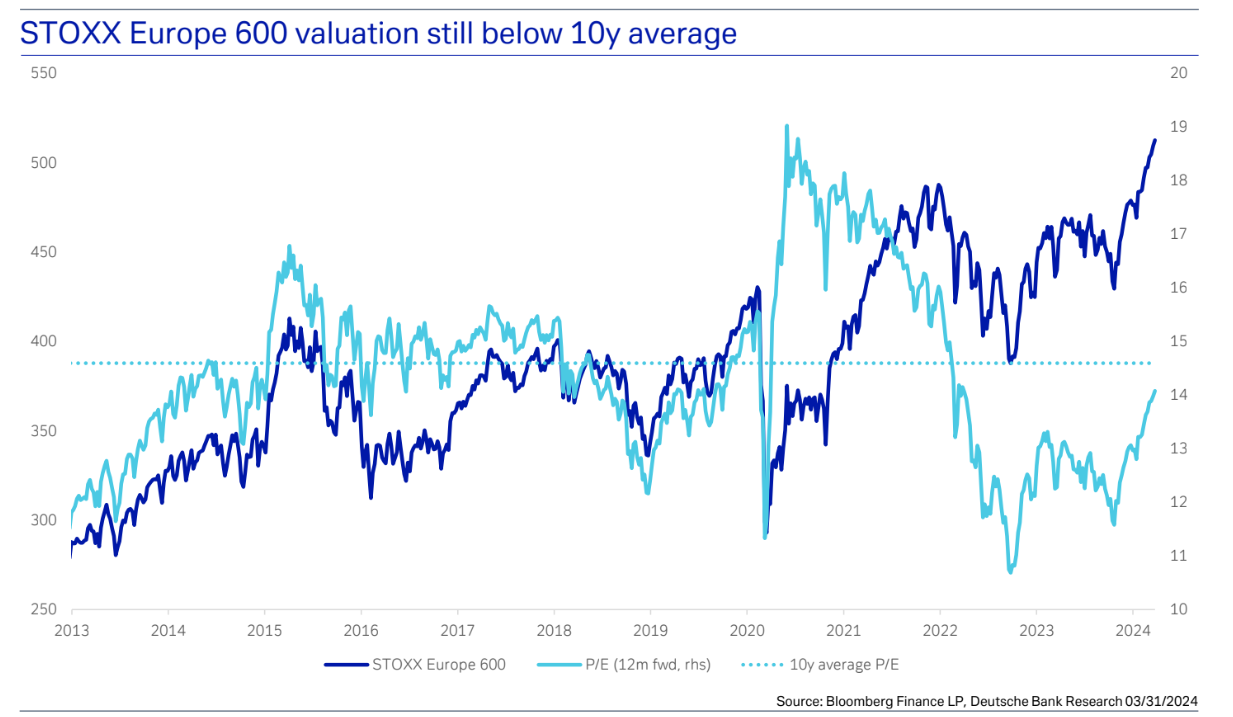

– Με τη βελτίωση των μακροοικονομικών στοιχείων και τις ευνοϊκές επιδράσεις βάσης, αναμένεται ότι τα κέρδη στον ευρωπαϊκό δείκτη STOXX 600 θα αυξηθούν κατά 5% φέτος (έναντι -2% του consensus).

Οι πολλαπλασιαστές αποτίμησης P/E, ωστόσο, έχουν ήδη φτάσει τους στόχους για το τέλος του έτους και αφήνουν περιορισμένο περιθώριο ανόδου και η τράπεζα προσαρμόζει τις προβλέψεις της αναλόγως.

– Κλείνει το call μακράς διάρκειας αφού οι αποδόσεις των γερμανικών δεκαετών ομολόγων Bund έφτασαν το 2% και αναμένεται ότι οι επενδυτές θα περιορίσουν προσωρινά τις προσδοκίες για μειώσεις των επιτοκίων λόγω των λιγότερων εκπλήξεων του πληθωρισμού.

Οι τεκμαρτές μειώσεις επιτοκίων για το 2024 μειώνονται από 162 μονάδες βάσης σε 89 μ.β. για την ΕΚΤ και από 158 μ.β. σε 66 μ.β. για τη Fed.

Την ίδια στιγμή, η αποπληθωριστική τάση έχει συνεχιστεί και οι μειώσεις επιτοκίων τον Ιούνιο, ιδίως από την ΕΚΤ, φαίνονται πιθανές. Με καλύτερη ορατότητα για τις περικοπές, αναμένεται τώρα ότι τα επιτόκια θα έχουν και πάλι πτωτική τάση.

Η DB εκτιμά ότι τα επιτόκια και οι μετοχές θα συνεχίσουν τη θετική τους συσχέτιση και συνιστά να προχωρήσουν οι επενδυτές σε Long θέσεις στα ομόλογα μεγάλης λήξης.

– Αν και ακούγεται αντιφατικό με την πρώτη ματιά, η τράπεζα γίνεται εκ νέου θετική στα επιτόκια και θετική στις μετοχές αξίας έναντι των μετοχών ανάπτυξης. Τα P/Es της ανάπτυξης βρίσκονται σε επίπεδα που είδαμε τελευταία φορά όταν οι αποδόσεις των Bunds ήταν κοντά στο μηδέν.

Έτσι, οι μετοχές ανάπτυξης αντικατοπτρίζουν ήδη πλήρως τη θετική της άποψη για τα επιτόκια. Δίπλα στις μετοχές αξίας, τον αγαπημένο τους τομέα για τους επόμενους 12 έως 18 μήνες παραμένει η ευρωπαϊκή μικρή κεφαλαιοποίηση.

Αναμένεται ότι η ευρωπαϊκή μικρή κεφαλαιοποίηση θα επιστρέψει να διαπραγματεύεται με premium έναντι των Large Caps, γεγονός που συνεπάγεται διψήφια δυνατότητα υπεραπόδοσης.

– Συνεχίζει να προτιμά τακτικά τις ευρωπαϊκές έναντι των αμερικανικών μετοχών λόγω της θετικής της άποψης για την ευρωπαϊκή οικονομία, των πολύ απαισιόδοξων προβλέψεων των κερδών για τον δείκτη STOXX 600 και την έκπτωση ρεκόρ αποτίμησης έναντι του S&P 500.

Εντός της Ευρώπης και σύμφωνα με την προτίμησή της για την αξία έναντι της ανάπτυξης, αναμένεται ότι ο βρετανικός δείκτης μετοχών FTSE 100 θα προσφέρει τη μεγαλύτερη άνοδο.

– Στρέφεται σε θέση υπερεπενδεδυμένη για τους μετοχικούς κλάδους βασικών πόρων και υποεπενδεδυμένη για την τεχνολογία, γεγονός που αντικατοπτρίζει την προτίμηση για τις μετοχές αξίας έναντι των μετοχών ανάπτυξης.

Η βελτιωμένη μακροοικονομική εικόνα θα πρέπει να είναι ευεργετική για τους βασικούς πόρους, καθώς και για τα χημικά, τα οποία διατηρεί σε υπερεπενδεδυμένη θέση.

Επιπλέον, αναμένει ότι το περιβάλλον χαμηλότερων επιτοκίων θα προσφέρει ανοδικούς ανέμους για τα διαρκή καταναλωτικά αγαθά. Παραμένει υποεπενδεδυμένη στις βιομηχανίες, καθώς ο κλάδος φαίνεται υπερτιμημένος.

Παραμένει επίσης επιφυλακτική στις επιχειρήσεις κοινής ωφέλειας, οι οποίες αναμένεται να να συνεχίσουν να υποφέρουν από τις χαμηλότερες τιμές της ενέργειας.

– Τέλος για τη μεταβλητότητα, εξηγεί ότι βιώσαμε χαμηλότερη μεταβλητότητα έως τώρα στο έτος, καθώς η πραγματοποιηθείσα μεταβλητότητα (60 ημερών) του STOXX 600 διαπραγματεύεται στο χαμηλότερο επίπεδο από το 2017.

Παρόλο που η μεταβλητότητα διαπραγματεύεται σε χαμηλό πολλών ετών, εξακολουθεί να μην βλέπει τον καταλύτη για υψηλότερη μεταβλητότητα βραχυπρόθεσμα. Παραμένει τακτικά short στη μεταβλητότητα.

Διαβάστε επίσης:

Morgan Stanley, Deutsche Bank και Optima Bank «ψηφίζουν» Ελληνικές τράπεζες για φέτος

Deutsche Bank: Ποιον υπό κατάρρευση κινεζικό κολοσσό σχεδιάζει να «χτυπήσει» με αγωγές;

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Κίνα: Οι εταιρείες της Ν. Κορέας να μην εξάγουν προϊόντα με σπάνιες γαίες της Κίνας σε αμυντικές εταιρείες των ΗΠΑ

- ΤτΕ: Πλεόνασμα 90 εκατ. ευρώ για το ταξιδιωτικό ισοζύγιο τον Φεβρουάριο – Στα 600 εκατ. ευρώ οι ταξιδιωτικές εισπράξεις το α’ δίμηνο

- Δήμητρα Κούστα: Εντυπωσιακή εμφάνιση με μπικίνι στις Φιλιππίνες – Μαζί της και η Άννα Βίσση (pics)

- Δυάδα με Goal και Over