ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Morgan Stanley για Eurobank: Αυξάνει τις εκτιμήσεις της για τα έτη 2024-2026 και παραμένει με σύσταση overweight

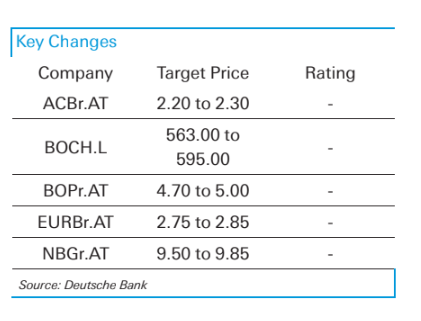

H Deutsche Bank και ο Alfredo Alonso αυξάνουν τις τιμές στόχους των ελληνικών τραπεζών και της Τράπεζας Κύπρου μετά τα αποτελέσματα δεύτερου τριμήνου.

«Η προτίμησή μας εξακολουθεί να είναι στην Eurobank με σύσταση buy και αυξημένη τιμή στόχο στα €2,85 ανά μετοχή από €2,75, δεδομένης της διαρθρωτικής της δύναμης και του περιθωρίου για θετικές εκπλήξεις σε μη απαιτητικούς πολλαπλασιαστές αποτίμησης.

Συνεχίζουμε να προτιμούμε την Εθνική Τράπεζα με σύσταση buy και αυξημένη τιμή στόχο στα €9,85 από €9,50 λόγω των εντυπωσιακών επιχειρηματικών επιδόσεων της. Αναγνωρίζουμε τις βελτιώσεις της Τράπεζας Πειραιώς με σύσταση buy και αυξημένη τιμή στόχο στα €5,00 από €4,70.

Πιστεύουμε ότι η Alpha Bank με σύσταση buy και αυξημένη τιμή στόχο στα €2,30 έναντι €2,20, παραμένει φθηνή, ακόμη και αν λάβουμε υπόψη την υστέρηση στις επιδόσεις της έναντι των ομοειδών εταιρειών.

Η Τράπεζα Κύπρου με σύσταση buy και νέα αυξημένη τιμή στόχο στις 595 πένες Αγγλίας έναντι 563 πένες Αγγλίας συνεχίζει να παρουσιάζει εξαιρετικά αποτελέσματα και επιχειρηματικές επιδόσεις», υπογραμμίζει η γερμανική τράπεζα και ο Alonso.

«Οι καλύτερες προοπτικές, παρά την αναταραχή στις παγκόσμιες αγορές, δεν τρομάζουν τις ελληνικές τράπεζες που κατέγραψαν ισχυρότερα από τα αναμενόμενα αποτελέσματα το δεύτερο φετινό τρίμηνο.

Όλες οι τράπεζες βελτίωσαν τις προβλέψεις τους και έδωσαν λόγους για να στηρίξουν την άποψή τους για μια καλύτερη από τι αναμενόμενες βραχυπρόθεσμες προοπτικές.

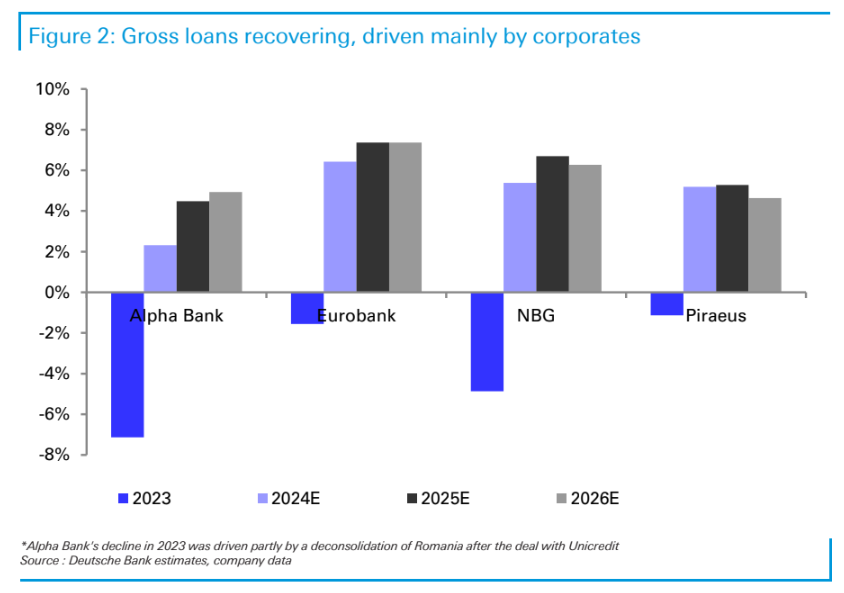

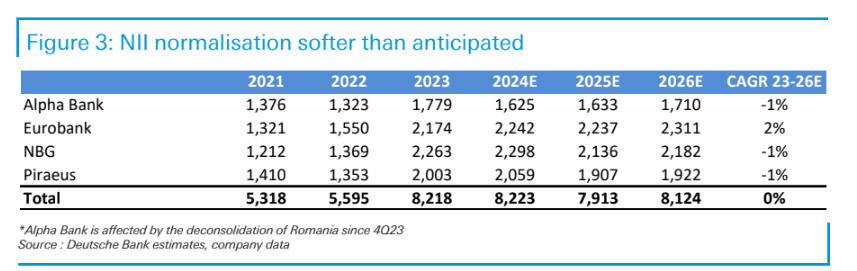

Το σημαντικότερο σημείο αναφοράς ήταν η σημαντική ανθεκτικότητα του καθαρού εσόδου από τόκους (NII), το οποίο μειώθηκε μόνο κατά 1% σε τριμηνιαία βάση κατά μέσο όρο, χάρη στη σταθερότητα των καταθέσεων. Επιπλέον, ο όγκος των δανείων άρχισε επιτέλους να αυξάνεται.

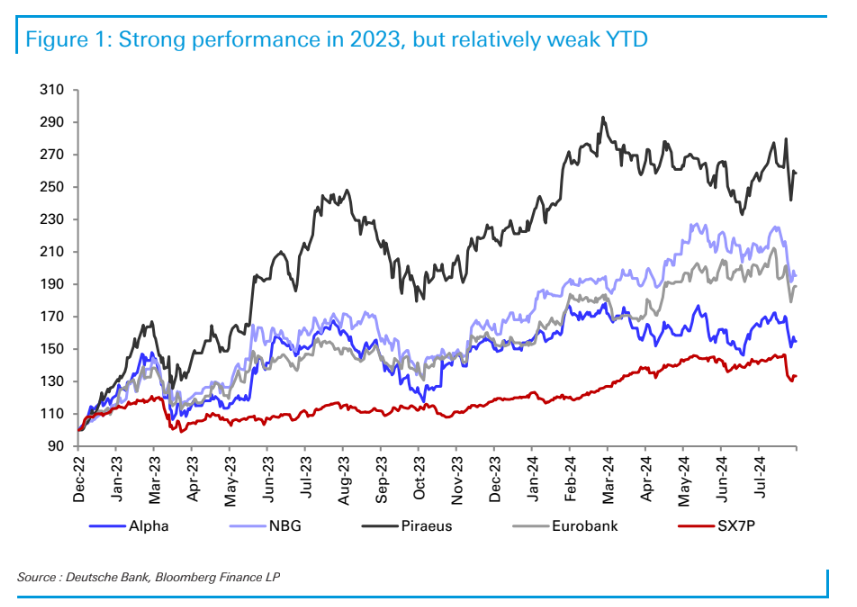

Οι αγορές δεν φαίνεται να ανταμείβουν αυτές τις ισχυρές επιδόσεις. Φέτος, οι μετοχές εξακολουθούν να συμβαδίζουν σε γενικές γραμμές με τον δείκτη των τραπεζών κατά μέσο όρο και υστερούν έναντι των περισσότερων ομοειδών στη νότια Ευρώπης», εξηγεί ο Alonso.

«Η Eurobank παραμένει η κορυφαία επιλογή μας αλλά όλος ο ελληνικός τραπεζικός τομέας και η Τράπεζα Κύπρου φαίνεται ελκυστικός μετά το πρόσφατο sell-off.

Αν και πιθανότατα δεν βρίσκονται ακόμη στο ραντάρ των επενδυτών οι ελληνικές τράπεζες, θεωρούμε ότι οι καλύτερες προοπτικές, η σταθερότητα στο μέλλον σε συνδυασμό με την απαράμιλλη ανάπτυξη και οι πιο ελκυστικοί πολλαπλασιαστές, τις καθιστούν δύσκολο να αγνοηθούν από τους επενδυτές.

Ο μέσος όρος του δείκτη P/E είναι της τάξεως των 5 φορών και ο δείκτης P/TBV είναι της τάξεως του 0,5 φορές με 0,8 φορές για δείκτη αποδοτικότητας ενσώματων ιδίων κεφαλαίων RoTE της τάξης του 10% με 15%, επίπεδα χαμηλά λόγω ισχυρού πλεονάζοντος κεφαλαίου», συνεχίζει ο αναλυτής της DB.

Οι ελληνικές τράπεζες συνέχισαν να ξεπερνούν τις προσδοκίες το δεύτερο φετινό τρίμηνο, με συγκρατημένες πιέσεις στα καθαρά έσοδα από τόκους (NII) και την υψηλότερη δραστηριότητα, τόσο στις χορηγήσεις, όσο και στις προμήθειες, τα οποία ήταν τα κυριότερα σημεία του τριμήνου.

Αυτό έχει διαλύσει ανησυχίες μετά από μερικά τρίμηνα ελαφριάς απογοήτευσης, όσον αφορά τον ρυθμό της ανάκαμψης και τοποθετεί τις ελληνικές τράπεζες ως τις κύριες εξαιρέσεις στην Ευρώπη από πλευράς ανάπτυξης.

Οι ισχυρές επιδόσεις στην αποδοτικότητα και τις προβλέψεις παρέχουν επίσης διαβεβαίωση για ισχυρή κερδοφορία στο μέλλον, η οποία υποστηρίζεται από τις αναβαθμίσεις των κατευθυντήριων γραμμών.

Διαβάστε επίσης:

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Αγγελος Συρίγος: Οι 3 λόγοι για τους οποίους είναι σημαντικός ο Θαλάσσιος Χωροταξικός Σχεδιασμός (βίντεο)

- Eurobank για ελληνική οικονομία: Θετικά μηνύματα το α’ τρίμηνο – Οι πολιτικές προστατευτισμού εντείνουν τις προκλήσεις

- Συρίγος: Εξηγεί με απλά λόγια γιατί είναι σημαντικός ο «θαλάσσιος χωροταξικός σχεδιασμός»

- Πέθανε ο Λεωνίδας Ανωμερίτης