ΣΧΕΤΙΚΑ ΑΡΘΡΑ

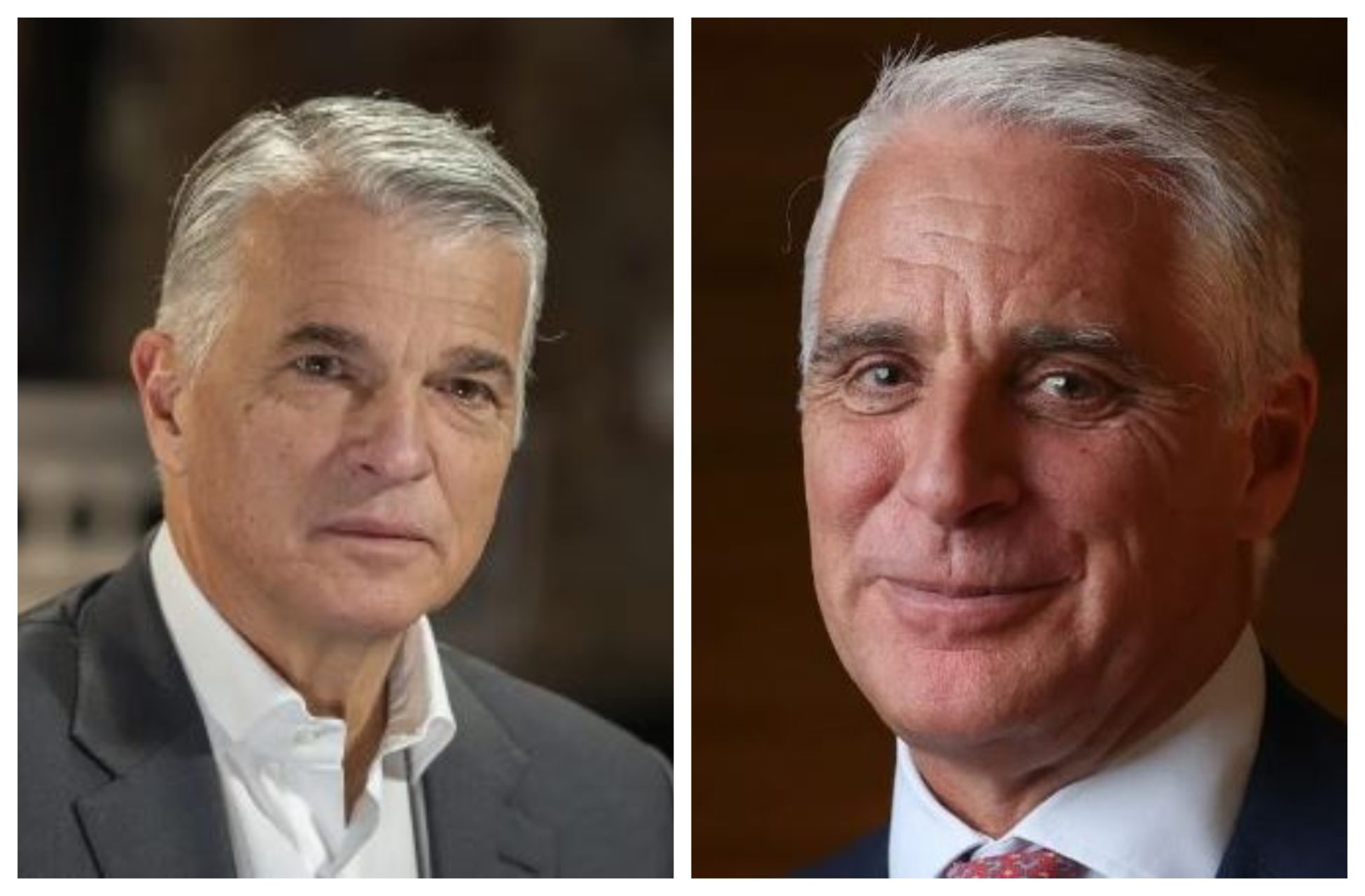

Ermotti (UBS): Ο πιο ακριβοπληρωμένος CEO στην Ευρώπη το 2024 με €15,6 εκατ. – Δεύτερος ο Orcel της UniCredit

Με τη μετοχή της να βρίσκεται σε ιστορικά χαμηλά και τις ζημιές της για το 2022 να έχουν κορυφωθεί στα 8 δις δολάρια, η είδηση ότι ένας από τους ιστορικούς βασικούς μετόχους της, η αμερικάνικη Harris Associates, τερμάτισε τη μετοχική της σχέση ύστερα από δύο δεκαετίες, έφερε νέους κλυδωνισμούς στην Credit Suisse.

Η είδηση δεν έπεσε ως «κεραυνός εν αιθρία», μιας και ο αντιπρόεδρος της Harris Associates, David Herro είχε πρόσφατα χαρακτηρίζει «λάθος» το γεγονός ότι επένδυσαν στην τράπεζα μετά την οικονομική κρίση του 2008, αποδοκιμάζοντας την αποτυχημένη προσπάθεια των CEOs της δεύτερης μεγαλύτερης ελβετικής τράπεζας, να την επαναφέρουν σε υψηλά επίπεδα. Ο Herro φημίζεται για το επενδυτικό του στυλ, με το fund του να επιλέγει κυρίως εταιρείες και όχι κλάδους ή μακροοικονομικά στοιχεία.

Επίσης επιλέγει μετοχές αξίας και σταθερά υποστηρίζει τις επενδύσεις στην Ευρώπη, αναφέροντας ότι αποτελεί ένα πιο ασφαλές περιβάλλον, ιδιαίτερα με βάση τα τελευταία οικονομικά δεδομένα.

Το τέλος μιας (μετοχικής) σχέσης

«Η άποψή μας έχει αλλάξει για την Credit Suisse. Ελπίζουμε να υπάρχει αξία στις κινήσεις τους (πώληση τιτλοποιημένων προϊόντων), όμως μέχρι στιγμής δεν το έχουν ανατρέψει», δήλωσε τον περασμένο Ιανουάριο σε μια συνέντευξή του ο David Herro στο Citiwire.

Σύμφωνα με στοιχεία της MorningStar, ο Herro είχε αυξήσει τη θέση του fund στην ελβετική τράπεζα στις 94 εκατ. μετοχές μέχρι τον Σεπτέμβριο του 2022, από 90 εκατ. μετοχές στις αρχές του προηγούμενου χρόνου.

Μετά ήρθε όμως η 3η Οκτωβρίου, με τη μετοχή της τράπεζας να καταγράφει βουτιά 10%, εν μέσω ανησυχιών για τη βιωσιμότητα της εταιρείας.

Η Harris Associates, μέσα σε λίγους μήνες είχε πουλήσει το 1/3 των μετοχών που είχε στη κατοχή της και συνέχισε τη μείωση του μετοχικού της μεριδίου μέχρι τις αρχές Μαρτίου του 2023, όταν και προχώρησε σε πλήρη αποεπένδυση.

«Η αποεπένδυση πραγματοποιήθηκε τους τελευταίους τρεις έως τέσσερις μήνες», δήλωσε σε email ο David Herro, επικεφαλής επενδύσεων για διεθνείς μετοχές και αντιπρόεδρος της Harris Associates. Οι Financial Times είχαν αναφέρει τις ρευστοποιήσεις νωρίτερα.

Η Harris Associates ήταν ο μεγαλύτερος μέτοχος της Credit Suisse για πολλά χρόνια, με την ελβετική τράπεζα να βρίσκεται στην 11η θέση στο χαρτοφυλάκιό της, αλλά είχε μειώσει το ποσοστό 10% που κατείχε πέρυσι στο 2% προς το τέλος του έτους.

Οι μετοχές της Credit Suisse έχουν χάσει περίπου το 95% της αξίας τους από το καλοκαίρι του 2007. Η τράπεζα έχασε το ράλι των ευρωπαίων ανταγωνιστών της που ξεκίνησε στα τέλη του περασμένου έτους και κατέγραψε τεράστιες ζημιές εν μέσω μιας αναδιάρθρωσής που δεν έπεισε επενδυτές και μετόχους.

Οι εκτιμήσεις του για τις αγορές στην Ευρώπη

Κι ενώ η Credit Suisse αποδείχθηκε ένα λάθος, οι αγορές της Ευρώπης παραμένουν μία ευκαιρία για το αμερικάνικο fund, το οποίο ήδη κατέχει μερίδιο σε μεγάλα χρηματοπιστωτικά ιδρύματα όπως Lloyds Banking Group, Intesa Sanpaolo, BNP Paribas, Julius Baer και της γερμανικής ασφαλιστικής εταιρείας Allianz.

Σχετικά με το ευρώ, θεωρεί ότι δεν θα καταφέρει να ανακάμψει έναντι του ισχυρού δολαρίου, κάτι που όπως αναφέρει δημιουργεί ευκαιρίες για τις ευρωπαϊκές μετοχές. «Το επιχείρημά μου για τις ευρωπαϊκές μετοχές είναι ότι όχι μόνο είναι φθηνές, αλλά τις αγοράζεις και σε φθηνό συνάλλαγμα, έχοντας διπλό κέρδος», αναφέρει.

«Έχουμε πολλές επιλογές να επενδύσουμε», ανέφερε για τις επόμενες κινήσεις του fund. Η αύξηση των επιτοκίων σημαίνει ότι πολλά ευρωπαϊκά χρηματοοικονομικά ιδρύματα κινούνται προς την άνοδο», ανέφερε όταν ανακοίνωσε την αποεπένδυση στη Credit Suisse, αναφέροντας: «Γιατί να πάμε για κάτι που καίει κεφάλαια όταν ο υπόλοιπος κλάδος το παράγει τώρα;»

Το αμερικάνικο fund έχει κατά καιρούς τοποθετηθεί θετικά για τις ευρωαγορές και κατέχει στο χαρτοφυλάκιό του δύο κορυφαίους παίκτες της αυτοκινητοβιομηχανίας, τη Mercedes και τη BMW.

«Αυτές οι αυτοκινητοβιομηχανίες έμαθαν μέσω της πανδημίας να επικεντρώνονται στην κερδοφορία περισσότερο από τον όγκο. Μπορείτε να έχετε διψήφια περιθώρια κέρδους και αυτό σας δίνει πολύ καλές αποδόσεις κεφαλαίου. Και αυτός είναι ένας τομέας στον οποίο θέλετε να είστε μέσα επειδή υπάρχει διαρθρωτική ανάπτυξη με τους premium παραγωγούς στις αναδυόμενες αγορές», υποστήριξε για τις επιλογές στο χαρτοφυλάκιό του.

Διαβάστε επίσης:

Credit Suisse: Πλήρωσε σε δισεκατομμυριούχο 210 εκατ. δολάρια – Ζητά αποζημίωση 800 εκατ. δολ.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Optima Bank για AKTOR: Με όπλο τα έργα και τις εξαγορές, στοχεύει κορυφή και μερίσματα

- Κυρανάκης: Τι είναι το σουηδικό πρότυπο που εξετάζουν στο υπουργείο Μεταφορών για τους οδηγούς ταξί

- Τζένη Μπαλατσινού: The lady is back in business

- Σταύρος Παπασταύρου στο mononews: Ετσι θα επιδοτήσουμε τις επιχειρήσεις – Πάω στο Χιούστον για το deal με την Chevron