ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Τα μεγάλα σχέδια της Intralot, το παρασκήνιο για τη ΔΕΠΑ, οι νέες business του Λου Κολλάκη, έτοιμος ο Φέσσας, οι αλλαγές του Νεμπή, τα νέα πλοία του Προκοπίου, το κάλεσμα της Μήτση, οι περιπέτειες της πλατινομαλλούσας σε Βουλιαγμένη – Λεγρενά και ο ΧΧ

Οι ευρωπαϊκές τράπεζες βρίσκονται σε σταυροδρόμι, σύμφωνα με την ομάδα του Sebastian Raedler της BofA.

Το ερώτημα είναι αν θα υπεραποδώσουν οι τραπεζικές μετοχές, ερώτημα που έχει άμεση εφαρμογή και στο εγχώριο επενδυτικό στόρι των τραπεζών, καθώς οι κεντρικές τράπεζες θα αυξάνουν τα επιτόκια ή θα οδηγηθούν χαμηλότερα από τους αυξανόμενους κινδύνους ύφεσης.

Οι αναλυτές της BofA για τις τράπεζες είναι αισιόδοξοι, καθώς η αύξηση των επιτοκίων δημιουργεί έσοδα χωρίς κόστος, ενώ οι ζημίες θα πρέπει να παραμείνουν χαμηλές. Οι στρατηγικοί αναλυτές μετοχών, ωστόσο, είναι απαισιόδοξοι, αναμένοντας ότι οι τράπεζες θα εξασθενήσουν λόγω των χαμηλότερων δεικτών δραστηριότητας στην οικονομία (PMIs), της πτώσης των αποδόσεων των ομολόγων και της διεύρυνσης των πιστωτικών spreads.

Μετά από υπεραπόδοση 45% από το χαμηλό του Νοεμβρίου 2020, οι ευρωπαϊκές τράπεζες έχουν χάσει το ένα τρίτο αυτής της ανόδου από το Φεβρουάριο του τρέχοντος έτους εν μέσω επιδείνωσης των μακροοικονομικών προοπτικών. Ωστόσο, ο κλάδος μπορεί δυνητικά να επωφεληθεί, καθώς οι κεντρικές τράπεζες ξεκινούν τον πιο επιθετικό κύκλο αυξήσεων των τελευταίων δεκαετιών ως απάντηση στον υψηλό πληθωρισμό.

Τα επιχειρήματα των «ταύρων»

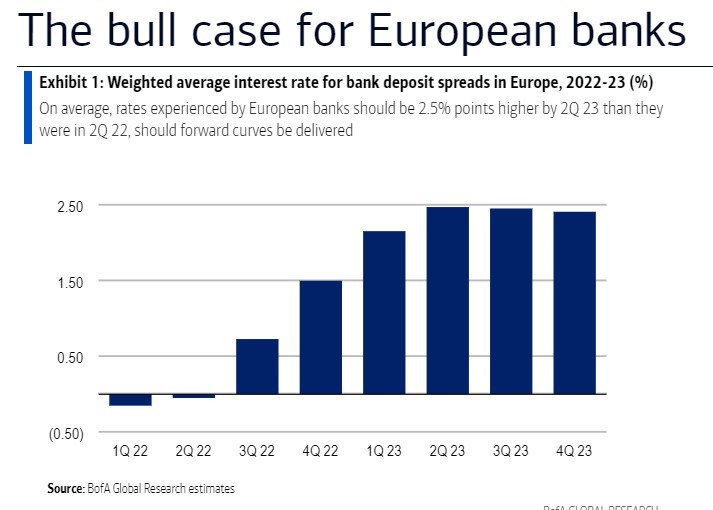

Η αυστηρότερη νομισματική πολιτική δημιουργεί έσοδα χωρίς κόστος, ενώ ο πιστωτικός κίνδυνος παραμένει χαμηλός: το επιτόκιο καταθέσεων της ΕΚΤ κινήθηκε σε θετικό έδαφος για πρώτη φορά εδώ και μια δεκαετία, ενώ είναι πιθανό να ακολουθήσουν και άλλες αυξήσεις.

Οι αναλυτές για τις τράπεζες τονίζουν ότι οι τράπεζες έχουν τριπλασιάσει τις καταθέσεις που δεν πληρώνουν επιτόκια στους πελάτες τους από το 2007 σε 8 τρισ. ευρώ, επομένως πρόκειται να λάβουν 88 δισ. ευρώ σε έσοδα χωρίς κόστος κεφαλαίου για τις ίδιες από μια προβλεπόμενη αύξηση κατά 2,5% του πραγματικού επιτοκίου πολιτικής στο οποίο είναι εκτεθειμένες μεταξύ του β’ τριμήνου του τρέχοντος έτους και του β’ τριμήνου του επόμενου έτους.

Επιπλέον, οι πιστωτικοί κίνδυνοι για τις τράπεζες έχουν μειωθεί σημαντικά.

Οι αναλυτές της BofA εκτιμούν ότι τα ‘κόκκινα’ δάνεια είναι πιθανότατα κατά δύο τρίτα χαμηλότερα από το 2008 ή το 2011-2012, οπότε ενώ τα έσοδα από καταθέσεις μπορεί να καταλήξουν στο τριπλάσιο των ιστορικών επιπέδων και οι ζημιές θα πρέπει να είναι στο 1/3 μόλις.

Ως αποτέλεσμα, βλέπουν άνοδο για τα κέρδη των τραπεζών κατά τα επόμενα τρία χρόνια. Υποστηρίζουν ότι αυτό, σε συνδυασμό με τις ελκυστικές αποτιμήσεις, συμπεριλαμβανομένης της απόδοσης 10% σε μετρητά μεταξύ μερισμάτων και επαναγορές μετοχών, συνεπάγεται ισχυρή υπεραπόδοση στο μέλλον.

Τα επιχείρημα των «αρκούδων»

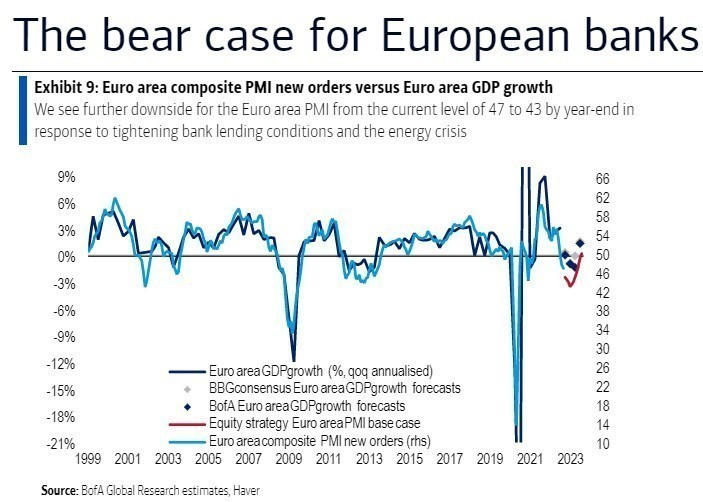

Η επιβράδυνση της ανάπτυξης, οι χαμηλότερες αποδόσεις των ομολόγων και τα ευρύτερα πιστωτικά spreads των εταιρικών ομολόγων θα αποτελέσουν τροχοπέδη: Ως εγχώριος κυκλικός τομέας, οι τράπεζες τείνουν να υποαποδίδουν όταν η ανάπτυξη της Ευρωζώνης επιβραδύνεται, δηλαδή όταν οι δείκτες δραστηριότητας στην οικονομία (PMI) της Ευρωζώνης μειώνονται.

Η BofA αναμένει ότι ο ΡΜΙ της Ευρωζώνης θα μειωθεί από 47 σε 43 έως το τέλος του έτους, επίπεδο που συνάδει με μια μέση ύφεση της Ευρωζώνης, ως απάντηση στη χειρότερη επιδείνωση των πιστωτικών συνθηκών της Ευρωζώνης από το 2013, στην επιβράδυνση της αύξησης της προσφοράς χρήματος της Ευρωζώνης και στην ευρωπαϊκή ενεργειακή κρίση.

Ως ευαίσθητος στα επιτόκια κλάδος, η σχετική απόδοση των τραπεζών παρακολουθεί συνήθως και τις κινήσεις των αποδόσεων των ομολόγων.

Η BofA προβλέπει συνεπώς ότι οι αποδόσεις θα αντιστρέψουν την πρόσφατη άνοδό τους, καθώς η εστίαση των κεντρικών τραπεζών μετατοπίζεται από τις ανησυχίες για τον πληθωρισμό στις ανησυχίες για την ανάπτυξη.

Υπάρχει ο κίνδυνος οι αποδόσεις των ομολόγων να υπερβούν τα όρια, αν και πιστεύει ότι αν αυτό συμβεί στο πλαίσιο της εξασθένησης της ανάπτυξης, αυτό πιθανότατα θα εξακολουθήσει να αποτελεί καθαρή επιβάρυνση για τις τράπεζες, όπως συνέβη στο πρώτο εξάμηνο του τρέχοντος έτους.

Επιπλέον, αναμένει ότι τα πιστωτικά spreads θα διευρυνθούν καθώς η παγκόσμια ανάπτυξη επιβραδύνεται και η τιμή του πετρελαίου μειώνεται, γεγονός που συνεπάγεται επίσης υποαπόδοση των τραπεζών. Στο σύνολό τους, οι μακροοικονομικές προβλέψεις μας υποδεικνύουν 15%+ πτώση για τη σχετική τιμή των τραπεζών μέχρι τις αρχές του επόμενου έτους.

Διαβάστε επίσης:

BofA: Ζητούνται επενδυτές που να είναι «ταύροι»

JP Morgan: Ισχυρό σήμα overweight για όλες τις τράπεζες – Δίνει περιθώρια ανόδου 100% στην Πειραιώς