ΣΧΕΤΙΚΑ ΑΡΘΡΑ

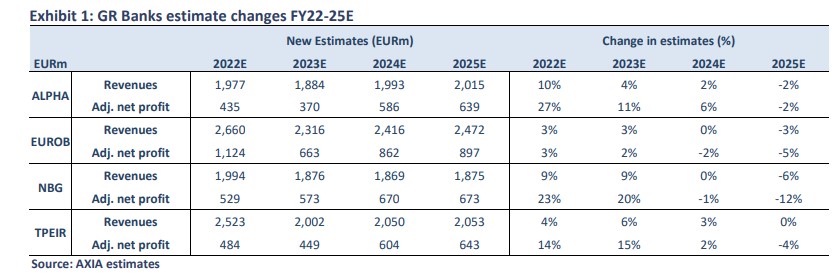

«Οι εκτιμήσεις για την περίοδο 2023-2024 συνεχίζουν να αυξάνονται και παρά το αυξημένο κόστος για τα έξοδα τόκων και το κόστος κινδύνου, εξακολουθούμε να αυξάνουμε τα εκτιμώμενα καθαρά κέρδη του 2023», εκτιμά η Axia για τις εγχώριες τράπεζες.

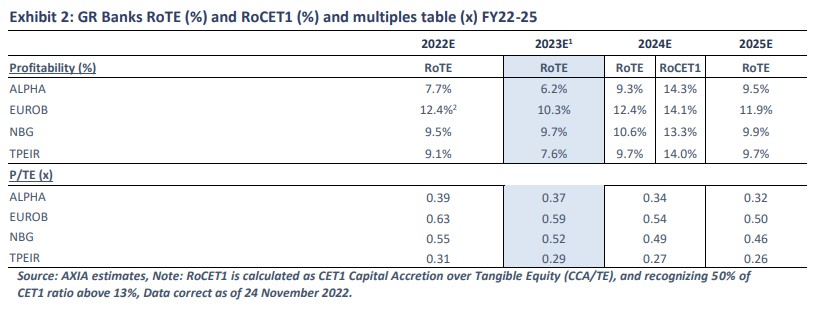

«Η μακροοικονομική κατάσταση στη χώρα, όπως π.χ. η μείωση της ανεργίας, καθιστούν τις τράπεζες της χώρας σε καλή θέση για να ξεπεράσουν τις αντίστοιχες της ΕΕ και να μειώσουν το χάσμα αποτίμησης κατά 50% (0,4 φορές το δείκτη ενσώματων κεφαλαίων P/TE το 2024 για τις εγχώριες τράπεζες έναντι 0,6 φορές για τις αντίστοιχες της ΕΕ) και για αυτό επαναλαμβάνουμε τις αξιολογήσεις αγοράς για όλες τις τράπεζες, αλλά αυξάνουμε την τιμή στόχο για την Τράπεζα Πειραιώς σε 2,5 ευρώ από 2,2 ευρώ πριν, την Alpha Bank σε 1,7 ευρώ από 1,6 ευρώ πριν, την Εθνική Τράπεζα σε 5,4 ευρώ από 5,2 ευρώ πριν και τέλος αφήνουμε την Eurobank αμετάβλητη σε 1,6 ευρώ», συμπεραίνει η Axia Ventures.

«Προβλέπουμε την κορύφωση του δείκτη αποδοτικότητας RoTE για τις τράπεζες μέχρι το 2024 και έπειτα οι τράπεζες θα πρέπει να φτάσουν σε δείκτη βασικών εποπτικών κεφαλαίων CET1 14-18%, που ενισχύει τη συνολική ανθεκτικότητα, επιτρέπει υψηλότερες πληρωμές, αλλά επίσης επιβαρύνει αρνητικά το αναφερόμενο RoTE», επισημαίνει η χρηματιστηριακή.

Γιατί θα υπεραποδώσουν οι ελληνικές τράπεζες

Μετά από ένα ισχυρό τρίτο τρίμηνο, οι ελληνικές τράπεζες βρίσκονται σε τροχιά υπεραπόδοσης των σχεδίων τους για τη φετινή χρονιά, επιβεβαιώνοντας τις προσδοκίες της αγοράς σχετικά με την ανάπτυξη των βασικών εσόδων που τροφοδοτούνται από τα υψηλότερα επιτόκια.

Για το επόμενο έτος, βλέπει ένα μείγμα γνωστών και άγνωστων παραγόντων. Το γνωστό μέρος συνδέεται με την πρόσθετη ανατιμολόγηση περιουσιακών στοιχείων μέσω υψηλότερων περιθωρίων και όγκων. Το άγνωστο μέρος σχετίζεται με: α) τον ρυθμό και το μέγεθος της ανατιμολόγησης των υποχρεώσεων, δηλαδή την αύξηση του κόστους καταθέσεων και του κόστους χρηματοδότησης χονδρικής που αντισταθμίζει την αύξηση των καθαρών εσόδων από τόκους-NII και β) τις συνέπειες της επιδείνωσης του μακροοικονομικού περιβάλλοντος που θα μπορούσε να οδηγήσει σε σχηματισμό μη εξυπηρετούμενης έκθεσης – NPEs και αυξημένο κόστος κινδύνου.

Στις προοπτικές, η Axia, εστιάζει σε αυτούς τους δύο άγνωστους παράγοντες.

Για τα έξοδα τόκων, καταλήγει στο συμπέρασμα ότι: α) τα κόστη των καταθέσεων θα πρέπει να παραμείνουν χαμηλά, καθώς οι τράπεζες είναι εξαιρετικά ρευστές με διαρθρωτική αύξηση των καταθέσεων, αλλά θα μπορούσαν να αυξηθούν ως μετριασμός του χαμηλότερου διαθέσιμου εισοδήματος και β) το κόστος χονδρικής αυξάνεται με τις πρόσθετες εκδόσεις, αλλά η ευαισθησία των κερδών ανά μετοχή – EPS είναι χαμηλή στα υψηλότερα κουπόνια των ομολόγων (-2% για +100 μονάδες βάσης).

Για την ποιότητα του ενεργητικού, η χρηματιστηριακή στο «απαισιόδοξο» σενάριό της βρίσκει ότι το κόστος κινδύνου είναι 94-105μ.β. για το 2023 (συμπεριλαμβανομένων ορισμένων μέτρων στήριξης).

Οι γνωστοί άγνωστοι

Άγνωστος 1: Η πλευρά του παθητικού των ΝΙΙ. Σε προηγούμενες αναλύσεις της Axia, έγινε αναφορά στο σκέλος των εσόδων από τόκους, δηλαδή τα υψηλότερα περιθώρια και την επέκταση των χορηγήσεων.

Αυτό έχει ήδη αρχίσει να διαδραματίζεται το 3ο τρίμηνο και αναμένεται να επιταχυνθεί το 2023.

Το άγνωστο μέρος συνδέεται με την πλευρά των δαπανών για τόκους, το κόστος καταθέσεων.

Η χώρα διαθέτει ένα από τα πιο ρευστά τραπεζικά συστήματα στην ΕΕ (σ.σ. δείκτης LDR 67% είναι ο δείκτης δανείων προς καταθέσεις και χρησιμοποιείται για την αξιολόγηση της ρευστότητας μιας τράπεζας), καθώς η αύξηση των καταθέσεων ξεπερνά την ΕΕ.

Η βασική υπόθεση είναι ότι το μέσο ποσοστό μετακύλισης θα είναι χαμηλό στο 20% περίπου (σε αντίθεση με τον κύκλο του 2003), αν και αυτό θα μπορούσε να είναι υψηλότερο για να μετριάσει την αύξηση του κόστους ζωής.

Η Axia υπολογίζει ότι 5 ποσοστιαίες μονάδες υψηλότερου δείκτη καταθέσεων μειώνουν τα κέρδη ανά μετοχή του 2024 κατά 5% κατά μέσο όρο.

Το κόστος χρηματοδότησης χονδρικής. Μετά από πέντε εκδόσεις MREL και μία Τier2 άμεσα, οι τράπεζες βρίσκονται σε καλό δρόμο για να επιτύχουν τους μη δεσμευτικούς ενδιάμεσους στόχους τους. «Εκτιμούμε ότι οι τράπεζες θα χρειαστούν επιπλέον περίπου 8,5 δισ. ευρώ έως το 2025 (εκ των οποίων 3 δισ. ευρώ το 2023).

Μετά την αύξηση του κόστους έκδοσης, αυξάνουμε το κόστος MREL σε σχέση με τον κύκλο κατά +200 μ.β., αλλά σημειώνουμε ότι η ευαισθησία των κερδών ανά μετοχή είναι μόλις 1,5-2,5% για κάθε +100 μ.β. υψηλότερου κόστους έκδοσης», εξηγεί η Axia.

Άγνωστος 2: Το σενάριο επιδείνωσης της ποιότητας του ενεργητικού. Από τα χαρτοφυλάκια δανείων των τραπεζών, η AXia κατασκευάζει ένα «απαισιόδοξο» μοντέλο για να εκτιμήσει το κόστος κινδύνου από τα νέα NPEs (και τα μέτρα στήριξης) στον δανεισμό νοικοκυριών και επιχειρήσεων, καθώς και την επίδραση στη μετάβαση στο ΔΠΧΑ 9.

Το σενάριο δίνει αύξηση του κόστους κινδύνου για το 2023 κατά +27-37 μ.β. (εκτός των τελών εξυπηρέτησης) και ενώ μειώνει την κερδοφορία, ο αντίκτυπος απορροφάται από υψηλότερες επιδράσεις στην τελική γραμμή.

Διαβάστε επίσης:

Axia: Το τρίτο τρίμηνο των ελληνικών τραπεζών θα είναι «ευχάριστο» για τους επενδυτές

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- JOBmatch: Πώς θα προσλαμβάνουν εργαζόμενους οι επιχειρήσεις μέσω app στο κινητό και συνέντευξη on line – mononewsTV

- ΛΕΞ: Sold out σε χρόνο ρεκόρ η συναυλία στο ΟΑΚΑ – Ιστορικό ρεκόρ για καλλιτέχνη

- ΟΔΔΗΧ: Δημοπρασία εντόκων γραμματίων στις 29 Απριλίου – Διάθεση σε φυσικά πρόσωπα

- Αττική: Αυτός είναι o 58χρονος εργοθεραπευτής που κατηγορείται για ασέλγεια σε ανήλικα με αναπηρία