ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Με ζημιές μετά από φόρους 306,4 εκατ. ευρώ έκλεισε το 2020 για την Attica Bank.

Ωστόσο η τράπεζα κατέγραψε αύξηση των καθαρών εσόδων από τόκους κατά περίπου 16% σε σχέση με την περσινή χρήση, ενώ καταγράφηκε μείωση των γενικών λειτουργικών εξόδων κατά 6,4% σε ετήσια βάση.

Αντίθετα τα καθαρά έσοδα προμηθειών, υποχώρησαν κατά 75,9% στα 1,577 εκατ. ευρώ, με το σύνολο των εσόδων να υποχωρεί κατά 3,4% στα 69,194 εκατ. ευρώ.

Τα κέρδη προ φόρων και προβλέψεων έκλεισαν στις 72 χιλ. ευρώ με απώλειες 95,4% σε σχέση με την προηγούμενη χρονιά.

Οι καταθέσεις αυξήθηκαν κατά 7,4% σε ετήσια βάση, ενώ δπλασιάστηκαν οι νέες χρηματοδοτήσεις και αναχρηματοδοτήσεις, ύψους 322 εκατ. ευρώ, σε σχέση με την προηγούμενη χρήση, ενώ οι ζημιές προ φόρων διαμορφώθηκαν στα 285,8 εκατ. ευρώ.

Το 7,4% επί του ενήμερου δανειακού χαρτοφυλακίου (προ προβλέψεων) εντάχθηκε στις ρυθμίσεις που ισχύουν λόγω covid-19.

Ο Δείκτης Μη Εξυπηρετούμενων Δανείων υποχώρησε λιγότερο από 1% σε pro forma επίπεδο. Χωρίς να ληφθούν υπόψη οι τιτλοποιήσεις Astir 1,2 και Ωμέγα, ο δείκτης Μη Εξυπηρετούμενων Ανοιγμάτων ανέρχεται σε 41,7% με δείκτη κάλυψης από προβλέψεις σε 42,5%.

Ο συνολικός δείκτης κεφαλαιακής επάρκειας ανήλθε σε 8,2%. Με την ολοκλήρωση της συναλλαγής τιτλοποίησης «Ωμέγα» και την ένταξη του senior note στο πρόγραμμα «ΗΡΑΚΛΗΣ ΙΙ», ο δείκτης κεφαλαιακής επάρκειας υπολογίζεται ότι θα ενισχυθεί κατά τουλάχιστον δύο ποσοστιαίες μονάδες, χωρίς να λαμβάνονται υπόψη οι υπόλοιπες ενέργειες κεφαλαιακής ενίσχυσης του Επιχειρηματικού Σχεδίου 2021-2023.

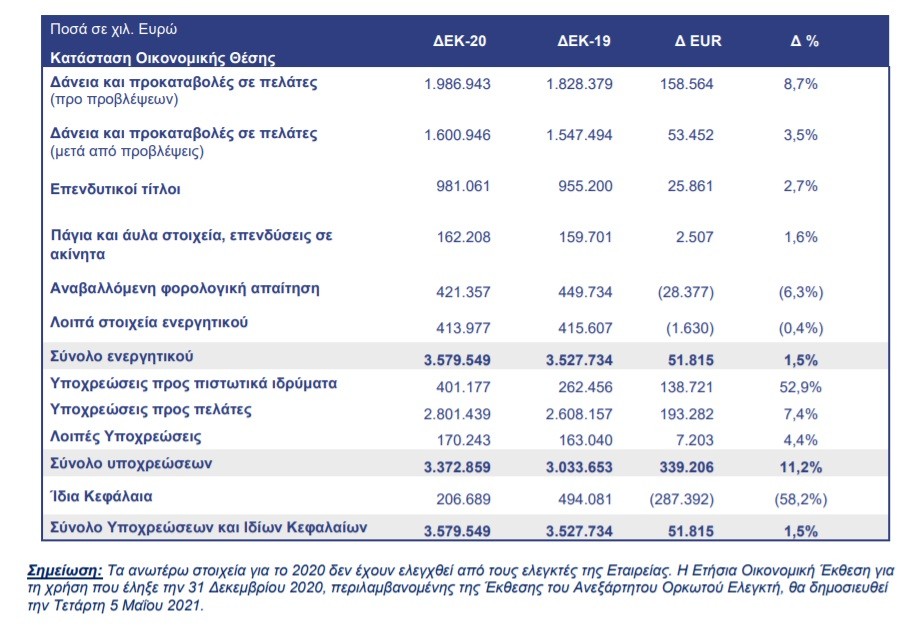

Αναλύοντας τα βασικά στοιχεία του ισολογισμού η Attica Bank αναφέρει:

Τον Δεκέμβριο του 2020 υλοποιήθηκε η τρίτη τιτλοποίηση της Τράπεζας (Project Astir 1 και 2). Το τιτλοποιημένο χαρτοφυλάκιο ανέρχεται σε €712,1 εκατ., εκ των οποίων €340,8 εκατ. αφορούν σε επιχειρηματικά δάνεια και €371,3 εκατ. σε δάνεια ιδιωτών. Η συμφωνία αποτελεί μέρος του Επιχειρηματικού Σχεδίου της Τράπεζας για την καλύτερη διαχείριση και εν τέλει ελαχιστοποίηση των μη εξυπηρετούμενων ανοιγμάτων, σε συνέχεια των δύο τιτλοποιήσεων που έχουν ήδη ολοκληρωθεί επιτυχώς, ήτοι Artemis και Metexelixis.

Τον Σεπτέμβριο του 2020, η Τράπεζα ολοκλήρωσε την αναδιοργάνωση των Ομολόγων του Artemis Project με γνώμονα κατ’ αρχήν τη συμμόρφωση με το νέο εποπτικό πλαίσιο και περαιτέρω, την αύξηση των χρηματοροών που εισπράττει η Τράπεζα, τη βελτίωση της αποτιμησιακής αξίας των ομολόγων και τη βελτιστοποίηση της αποδοτικότητας της διαχείρισης. Ειδικότερα, με τη νέα

αυτή δομή το Senior Note ανέρχεται σε ονομαστική αξία €487 εκατ., δημιουργήθηκε Mezzanine θέση ονομαστικής αξίας €38 εκατ., νέα θέση A2 ονομαστικής αξίας €61 εκατ., η οποία ενσωματώνει το σύνολο των απαιτήσεων του Master Servicer, ενώ η ονομαστική αξία του Junior Note παραμένει στα €806 εκατ.

Επιπλέον, εντός του 2020 η Τράπεζα, στο πλαίσιο του στρατηγικού της σχεδιασμού, προχώρησε στην αποεπένδυση από τις θυγατρικές εταιρείες «Attica Wealth Management» και «Attica Bank Properties». Πιο συγκεκριμένα, το κέρδος από τη συναλλαγή της Attica Bank Properties ανήλθε σε €682 χιλ. ενώ αντίστοιχα από την Attica Wealth Management σε €1.848 χιλ.

Τον Απρίλιο του 2021, η Τράπεζα προχώρησε σε νέα τιτλοποίηση, με την ονομασία «Ωμέγα», η οποία περιλαμβάνει τις απαιτήσεις της υφιστάμενης τιτλοποίησης με την αρχική ονομασία «Artemis» καθώς και σχεδόν το σύνολο των υφιστάμενων μη εξυπηρετούμενων ανοιγμάτων (‘ΜΕΑ’) της Τράπεζας κατά την 31.12.2020. Στόχος της Τράπεζας είναι να εντάξει το senior note της

ανωτέρω τιτλοποίησης στο πρόγραμμα «ΗΡΑΚΛΗΣ ΙΙ». Με την επιτυχή ένταξη του senior note στο πρόγραμμα αυτό, οι δείκτες κεφαλαιακής επάρκειας (CET1 και συνολικός) σε pro forma επίπεδο εκτιμάται ότι θα ενισχυθούν άνω των δύο ποσοστιαίων μονάδων.

Η Attica Bank κατά τη διάρκεια του 2020 πέτυχε τη στήριξη των επιχειρήσεων και νοικοκυριών, σε πρωτόγνωρες συνθήκες αβεβαιότητας και οικονομικής αστάθειας λόγω της πανδημίας του κορωνοϊού. Η Τράπεζα συμμετείχε ενεργά σε όλα τα χρηματοδοτικά προγράμματα στήριξης με την εγγύηση κρατικών φορέων προς όφελος των πελατών της (απορροφητικότητα άνω του 94%) και παράλληλα αύξησε τις χρηματοδοτήσεις της για τη στήριξη της πραγματικής οικονομίας.

Οι χορηγήσεις προ προβλέψεων ανήλθαν σε €2,0 δισ., παρουσιάζοντας αύξηση κατά 8,7%. Σημαντική αύξηση ύψους 12% παρατηρήθηκε σε σχέση με το 2019 στα υπόλοιπα των επιχειρηματικών δανείων. Οι νέες χρηματοδοτήσεις και αναχρηματοδοτήσεις για τη χρήση ανήλθαν σε €322 εκατ. περίπου, εκ των οποίων €315,7 εκατ. αφορούν την επιχειρηματική τραπεζική και €6,4 εκατ. τη λιανική τραπεζική. Το μέσο ticket για τις επιχειρηματικές χορηγήσεις ανήλθε σε €501,5 χιλ. και σε €9,2 χιλ. αντίστοιχα για τις χορηγήσεις ιδιωτών.

H Τράπεζα, από το 2016 έχει καταβάλλει στην ΤτΕ / ΕΚΤ σωρευτικά το ποσό των €1,1 δισ. προς αποπληρωμή του ELA, ποσό το οποίο αντιστοιχεί περίπου στο 1/3 του συνολικού ενεργητικού της και έχει αυξήσει τις καταθέσεις της από τον Δεκέμβριο του 2016 κατά 48%.

H χρηματοδότηση από το Ευρωσύστημα το 2020 αυξήθηκε στα €155 εκατ. ευρώ από €51 εκατ. το 2019 με παράλληλη μείωση του κόστους, αξιοποιώντας κυρίως τις πράξεις μακροπρόθεσμης αναχρηματοδότησης (Peltro). Η χρήση της διατραπεζικής αγοράς repo ανήλθε σε €200 εκατ. στα τέλη Δεκεμβρίου 2020.

Επιπρόσθετα, κατά την δωδεκάμηνη περίοδο που έληξε την 31 Δεκεμβρίου 2020 επιτεύχθηκε σημαντική κερδοφορία ύψους €12,1 εκατ. μέσω της διαχείρισης του χαρτοφυλακίου ομολόγων.

Την 31.12.2020, το λογιστικό υπόλοιπο των καταθέσεων ανήλθε σε €2,8 δισ., παρουσιάζοντας αύξηση κατά €200 εκατ. περίπου και 7,4% σε ετήσια βάση, ενώ κατά την τρέχουσα περίοδο, το υπόλοιπο των καταθέσεων των πελατών ξεπερνά ήδη τα €2,9 δισ., αντανακλώντας τις θετικές εξελίξεις στην εγχώρια αγορά.

Η αύξηση των καταθέσεων αντανακλά τις εισροές των καταθέσεων από ιδιώτες ύψους €156 εκατ. και από επιχειρήσεις ύψους €37 εκατ. το 2020.

Οι καταθέσεις ταμιευτηρίου και όψεως ανήλθαν σε €1.160 εκατ. ενώ οι προθεσμιακές καταθέσεις σε €1.638 εκατ.

Ταυτόχρονα, το μέσο κόστος των καταθέσεων μειώθηκε κατά 0,40% σε σχέση με το 2019. Η σημαντική βελτίωση της ρευστότητας έχει καταστήσει τον Όμιλο περισσότερο επικεντρωμένο στη διαχείριση του κόστους τα τελευταία τρίμηνα, στην προσπάθειά του να επιτύχει ισορροπία μεταξύ προσέλκυσης καταθέσεων και μείωσης των επιτοκιακών εξόδων. Σε αυτό συνέβαλλε σημαντικά και η νέα συνεργασία που ξεκίνησε η Τράπεζα με την εταιρεία Raisin, πάροχο πλατφόρμας αποδοχής καταθέσεων από πολίτες της Ευρωπαϊκής Ένωσης, μέσω της οποίας επετεύχθη αύξηση των εισροών κατά €45 εκατ. κατά τη διάρκεια ενός τριμήνου.

Ως αποτέλεσμα, ο δείκτης δανείων (προ προβλέψεων) προς τις καταθέσεις του Ομίλου ανήλθε σε 70,9% έναντι 70,1% τον προηγούμενο χρόνο. Ο δείκτης κάλυψης ρευστότητας (LCR) παρέμεινε σταθερός στο επίπεδο του 100% στα τέλη Δεκεμβρίου 2020 ενώ τον Φεβρουάριο του 2021 ανήλθε σε 124,3%, υπερβαίνοντας το ελάχιστο εποπτικό όριο.

Επίδοση Ομίλου

Σε επίπεδο ομίλου, τα καθαρά έσοδα από τόκους παρουσίασαν σημαντική αύξηση το 2020 κατά 15,7% κυρίως λόγω της αποκλιμάκωσης του κόστους χρηματοδότησης.

Το κόστος χρηματοδότησης παρουσίασε σημαντική μείωση ύψους 20% σε ετήσια βάση, λόγω της σημαντικής συγκράτησης του κόστους καταθέσεων, το οποίο απορρόφησε το κόστος που σχετίζεται με τους τόκους από τα νέα δάνεια που εκταμιεύθηκαν το 2020.

Τα έσοδα από αμοιβές και προμήθειες το 2020 ανήλθαν σε €12,6 εκατ., μια ανθεκτική απόδοση, δεδομένου των περιορισμών στην οικονομική δραστηριότητα εξαιτίας της πανδημίας Covid-19 κατά το μεγαλύτερο μέρος του έτους. Κύριοι συντελεστές στην ανθεκτικότητα αυτή ήταν η παραγωγή νέων δανείων καθώς και τα έσοδα από ασφαλιστικά προϊόντα στο πλαίσιο της συνεργασίας με την Interamerican.

Πιο συγκεκριμένα, η Attica Bank, στο πλαίσιο της αναπτυξιακής στρατηγικής της και με σκοπό την παροχή στους πελάτες της υψηλής προστιθέμενης αξίας υπηρεσιών, προχώρησε στα τέλη του 2019 στη σύναψη στρατηγικής συνεργασίας με τις εταιρείες του Ομίλου Interamerican στον τραπεζοασφαλιστικό τομέα. Μέσω του δικτύου καταστημάτων της Τράπεζας προσφέρονται προϊόντα για ασφάλειες ζωής, κατοικίας, αυτοκινήτου κλπ. Η συνεργασία αυτή απέφερε σημαντικά θετικά αποτελέσματα. Αξίζει να σημειωθεί ότι, από την έναρξη της συνεργασίας το 2019 έως και σήμερα, τα ενεργά συμβόλαια αυτοκινήτου στα ασφαλιστικά προγράμματα της Anytime, ξεπέρασαν τα 3.000, ενώ τα ενεργά συμβόλαια στον τομέα του Bancassurance της Τράπεζας σχεδόν διπλασιάστηκαν μέσα στο 2020 αγγίζοντας τα 7.800.

Παράλληλα, αξίζει να σημειωθεί ότι τον Μάρτιο του 2021, η Τράπεζα προχώρησε στην αποπληρωμή των εγγυήσεων του Πυλώνα ΙΙ, γεγονός που θα επιφέρει σημαντική ετήσια εξοικονόμηση για την Τράπεζα η οποία θα ανέλθει για το 2021 σε περίπου €3,5 εκατ. (προμήθεια του Ελληνικού Δημοσίου για την εγγύηση του).

Τα αποτελέσματα από πράξεις του επενδυτικού χαρτοφυλακίου παρουσιάζονται αυξημένα κατά 82% σε σχέση με τα αντίστοιχα της συγκριτικής χρήσης και ανήλθαν σε € 13,5 εκατ. περίπου, κυρίως λόγω των κερδών που προέκυψαν από την πώληση ομολόγων Ελληνικού Δημοσίου.

Τα γενικά λειτουργικά έξοδα κατά το 2020 ανήλθαν σε €21,6 εκατ., παρουσιάζοντας μείωση ύψους 6,4% σε ετήσια βάση. Παράλληλα, στο πλαίσιο της υλοποίησης του επιχειρηματικού της σχεδίου, η Attica Bank προχώρησε στη στελέχωση καίριων θέσεων, με αποτέλεσμα οι αμοιβές και τα έξοδα του προσωπικού να εμφανίζουν οριακή αύξηση κατά 1,6%.

Μετασχηματισμός Τράπεζας

Η πανδημία επιτάχυνε σημαντικά τη μετάβαση των πελατών στη χρήση των ψηφιακών καναλιών. Ως αποτέλεσμα, οι εγγεγραμμένοι χρήστες e-banking αυξήθηκαν κατά 20% σε σχέση με το 2019, με τους ενεργούς πελάτες να πλησιάζουν σχεδόν το 60%, ενώ το ποσοστό έφτασε το 90% επί του συνόλου των νέων πελατών. Επιπλέον, οι νέοι χρήστες των ψηφιακών

υπηρεσιών (internet & mobile banking) της Attica Bank για το έτος 2020 σημείωσαν σημαντική αύξηση που ανήλθε σε 73% σε σχέση με το 2019.

Το ποσοστό των συναλλαγών που πραγματοποιήθηκαν από ιδιώτες πελάτες μέσω των ψηφιακών δικτύων της Τράπεζας (e-banking & mbanking) αυξήθηκε κατά 35% έναντι του προηγούμενου έτους. Ειδικά, οι διενεργούμενες συναλλαγές μέσω mobile banking παρουσίασαν ετήσια αύξηση 142% και αντίστοιχα η αξία των συναλλαγών μέσω mobile banking παρουσίασε ετήσια αύξηση 108%.

Σχολιάζοντας τα αποτελέσματα η διοίκηση της Attica Bank αναφέρει:

«Το 2021 αποτελεί το έτος σταδιακής λήξης της πανδημίας του κορωνοϊού και αποκατάστασης της κανονικότητας. Η επιτάχυνση του μαζικού εμβολιασμού συνιστά το εργαλείο αντιμετώπισης της πανδημίας που θα επιτρέψει την επανέναρξη της οικονομικής δραστηριότητας και το πέρασμα σε μια νέα πραγματικότητα. Οι πόροι από το ευρωπαϊκό μέσο ανάκαμψης, Next Generation EU, σε συνδυασμό με τη διασφάλιση ευνοϊκών χρηματοπιστωτικών συνθηκών, εκτιμάται ότι θα επιβεβαιώσουν τις προσδοκίες για ανάκαμψη στην Ευρωπαϊκή Ένωση (ΕΕ) και στην Ελλάδα από το δεύτερο εξάμηνο του 2021.

Ταυτόχρονα, η πανδημία του κορωνοϊού επισπεύδει τη διαμόρφωση ενός νέου οικονομικού και κοινωνικού περιβάλλοντος, όπου κυριαρχούν από τη μια η ανάγκη αντιμετώπισης της κλιματικής αλλαγής και από την άλλη η επέκταση των ψηφιακών δραστηριοτήτων. Στο πλαίσιο αυτό η Attica Bank, έχει θέσει στο επίκεντρο του νέου στρατηγικού σχεδίου της, την αξιοποίηση των επιχειρηματικών ευκαιριών που δημιουργούνται με τη δημιουργία σύγχρονων τραπεζικών προϊόντων χρηματοδότησης της περιβαλλοντικής στρατηγικής των πελατών της, καθώς και την ολοκλήρωση του ψηφιακού και επιχειρησιακού μετασχηματισμού της και την επανατοποθέτησή της στην αγορά τόσο σε ψηφιακό όσο και μέσα από το δίκτυο καταστημάτων της, το μοντέλο λειτουργίας των οποίων θα μεταβληθεί, ώστε να ανταποκρίνεται στις σύγχρονες ανάγκες.

Η δημοσίευση της Ετήσιας Οικονομικής Έκθεσης για το 2020 σηματοδοτεί την πλήρη και οριστική εξυγίανση του Ισολογισμού της Attica Bank. Η Τράπεζα, απαλλαγμένη από τα βάρη του παρελθόντος – υψηλό απόθεμα ΜΕΑ, έκθεση άνω του €1δισ. στον ELA – ολοκληρώνει θετικά τη δύσκολη και πολυσύνθετη προσπάθεια που ξεκίνησε τον Σεπτέμβριο του 2016. Ταυτόχρονα όμως, σηματοδοτεί τη μετάβαση και την επικέντρωση των προσπαθειών της, σε πορεία ανάπτυξης με την εφαρμογή του νέου, τριετούς επιχειρηματικού της σχεδίου. Σε εφαρμογή αυτής της στρατηγικής η Attica Bank, υιοθετώντας τις αρχές του sustainable banking, έχει στόχο τον διπλασιασμό των χορηγήσεων μέσω της χρηματοδότησης των επιχειρήσεων που δραστηριοποιούνται στην ενέργεια, στις υποδομές και στο περιβάλλον καθώς και των ελευθέρων επαγγελματιών και επιστημόνων.

Συγκεκριμένα, την 27.04.2021 αποφάσισε την τιτλοποίηση «Ωμέγα», η οποία περιλαμβάνει τις απαιτήσεις της υφιστάμενης τιτλοποίησης με την αρχική ονομασία «Artemis», καθώς και το σύνολο σχεδόν των υφιστάμενων ΜΕΔ της Τράπεζας κατά την 31.12.2020. Με τη συναλλαγή «Ωμέγα» ολοκληρώνεται ο κύκλος διαδοχικών τιτλοποιήσεων της Attica Bank που ξεκίνησε τον Δεκέμβριο του 2016, συνολικού ύψους περί τα €3δισ.. Με την επιτυχή ολοκλήρωση των συναλλαγών «Ωμέγα» και Astir 1 και 2, η Attica Bank θα διαθέτει δείκτη ΜΕΔ, σε pro forma επίπεδο, λιγότερο από 1% και κάτω του ευρωπαϊκού μ.ο.

Πρόσθετα, οι νέες χρηματοδοτήσεις και αναχρηματοδοτήσεις για την κλειόμενη χρήση ανέρχονται περίπου σε 322 εκατ. ευρώ και ο δείκτης δανείων μετά από προβλέψεις προς καταθέσεις βρίσκεται στα επίπεδα του 57%. Επιπλέον, η Attica Bank συνέχισε να βελτιώνει τη ρευστότητά της, καθώς αυξήθηκαν τα υπόλοιπα των καταθέσεων σε σχέση με την χρήση του 2019 κατά 7,4%.

Η Διοίκηση της Attica Bank, οι μέτοχοι και οι εργαζόμενοί της, δεσμευόμαστε να υλοποιήσουμε με υπευθυνότητα και αποτελεσματικότητα το στρατηγικό σχεδιασμό της Τράπεζας ώστε να πρωταγωνιστήσει με το δικό της διακριτό και υποστηρικτικό ρόλο στην ανάπτυξη της πραγματικής οικονομίας.»

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Κανένα πρόστιμο στη φρεγάτα «Ύδρα», διευκρινίζουν πηγές του Πολεμικού Ναυτικού

- Ιράν: Πάνω από 40 οι νεκροί, τουλάχιστον 1.000 τραυματίες από την έκρηξη στο Μπάνταρ Αμπάς

- Πούτιν: Συγχαίρει τους διοικητές για την επιχείρηση εναντίον των ουκρανικών δυνάμεων στο Κουρσκ

- Σιδερένια πόρτα καταπλάκωσε μικρό παιδί στη Λίμνη Ωραιοκάστρου