ΣΧΕΤΙΚΑ ΑΡΘΡΑ

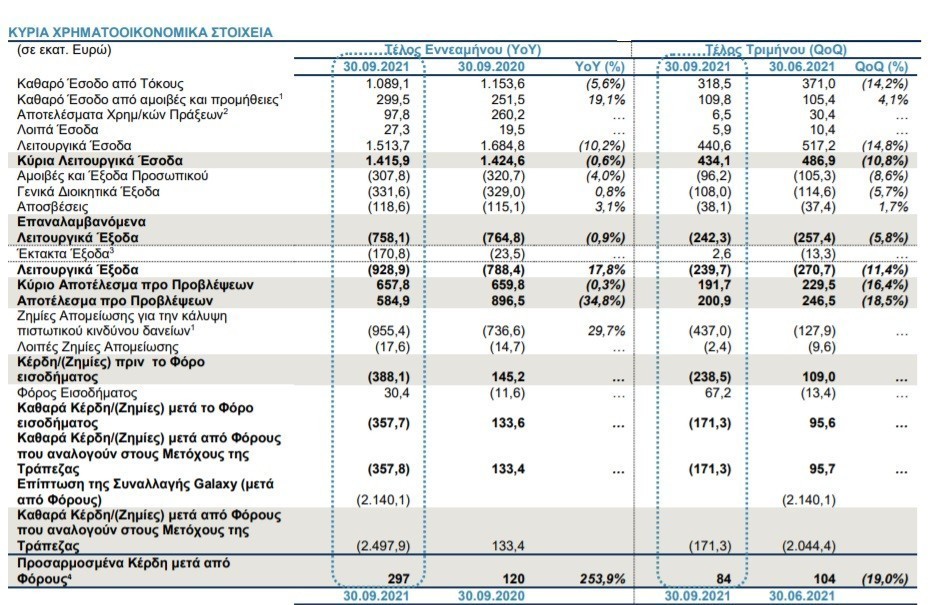

Προσαρμοσμένα Κέρδη μετά από Φόρους 297 εκατ. ευρώ, κατέγραψε η Alpha Bank στο εννεάμηνο του 2021, σημειώνοντας άνοδο 253,9% σε σχέση με την αντίστοιχη περσινή περίοδο.

Ειδικότερα, σύμφωνα με τα αποτελέσματα που ανακοίνωσε η Alpha Bank

Οι νέες εκταμιεύσεις δανείων στην Ελλάδα ανήλθαν σε Ευρώ 3,8 δισ. για το εννεάμηνο 2021, παρέχοντας σημαντική στήριξη στην ελληνική οικονομία. Η δυναμική του Δικτύου της Alpha Bank αποτελεί μοχλό ενίσχυσης των χορηγήσεων Wholesale Banking, καθώς η Τράπεζα ανταποκρίνεται δυναμικά και αναλαμβάνει σημαντικές χρηματοδοτήσεις και επενδύσεις κυρίως στους τομείς της ενέργειας, της

εστίασης και των υποδομών.

Η πιστωτική ζήτηση αναμένεται να αυξηθεί περαιτέρω με την εισροή πόρων από το Ταμείο Ανάκαμψης και Ανθεκτικότητας (RRF) που θα ξεκινήσει από το 2022.

Η καθαρή πιστωτική επέκταση ανήλθε σε Ευρώ 0,8 δισ. το εννεάμηνο 2021 που προέκυψε από την χορήγηση δανείων ύψους Ευρώ 1 δισ. σε επιχειρήσεις, επίδοση που επιβεβαιώνει τον τεθέντα στόχο για το 2021.

H αύξηση των εκταμιεύσεων και η βελτίωση της οικονομικής δραστηριότητας, είχαν ως αποτέλεσμα την ενίσχυση των Εσόδων από Προμήθειες, η οποία ανήλθε σε Ευρώ 109,8 εκατ, καταγράφοντας επίδοση που ξεπερνά τα Ευρώ 100 εκατ. για δεύτερο συνεχόμενο τρίμηνο. Αύξηση των υπό διαχείριση κεφαλαίων των εργασιών διαχείρισης χαρτοφυλακίου, εξαιρουμένων των αμοιβαίων κεφαλαίων χρηματαγοράς, κατά 50% σε ετήσια βάση.

Με την πρόσφατη στρατηγική συνεργασία με την εταιρία Νexi S.p.A., η Alpha Bank αποκτά ηγετική θέση στην ελληνική αγορά στον τομέα αποδοχής συναλλαγών καρτών.

Νέο υψηλό κατέγραψαν οι εγχώριες καταθέσεις, οι οποίες αυξήθηκαν κατά Ευρώ 1,4 δισ. σε τριμηνιαία βάση και ανήλθαν σε Ευρώ 40,7 δισ., κυρίως από καταθέσεις πρώτης ζήτησης οι οποίες αποτελούν άνω του 80% των συνολικών εγχώριων καταθέσεων.

Τα αποτελέσματα του γ’ τριμήνου 2021 επιτρέπουν στην Alpha Bank να ξεπεράσει το βραχυπρόθεσμο στόχο για απόδοση ιδίων κεφαλαίων1 στο 5% για το 2021.

To γ’ τρίμηνο 2021, το Κύριο Αποτέλεσμα προ Προβλέψεων ανήλθε σε Ευρώ 191,7 εκατ., μειωμένο κατά 16,4% ή Ευρώ 37,8 εκατ. σε σχέση με το προηγούμενο τρίμηνο, ως αποτέλεσμα της αποαναγνώρισης της περιμέτρου των δανείων Galaxy και της βελτίωσης των Επαναλαμβανόμενων Λειτουργικών Εξόδων μετά την απόσχιση της Cepal. Σε ετήσια βάση, το Κύριο Αποτέλεσμα προ Προβλέψεων παρέμεινε αμετάβλητο και ανήλθε σε Ευρώ 657,8 εκατ. (+0,3%).

Το Καθαρό Έσοδο Τόκων μειώθηκε κατά 14,2% σε τριμηνιαία βάση και ανήλθε σε Ευρώ 318,5 εκατ., λόγω της αποαναγνώρισης της περιμέτρου των δανείων Galaxy και του αναδρομικού οφέλους του Προγράμματος TLTRO-III που καταγράφηκε το β’ τρίμηνο.

Tο γ’ τρίμηνο 2021, τα Επαναλαμβανόμενα Λειτουργικά Έξοδα μειώθηκαν κατά 5,8% σε τριμηνιαία βάση, κυρίως ως αποτέλεσμα της απόσχισης της Cepal. Το εννεάμηνο 2021, τα Επαναλαμβανόμενα Λειτουργικά Έξοδα για τον Όμιλο μειώθηκαν κατά 0,9% σε ετήσια βάση, ως αποτέλεσμα της μείωσης των Δαπανών Προσωπικού. Η Τράπεζα έχει ήδη εξασφαλίσει το 50% του τεθέντος στόχου μείωσης του κόστους για τα έτη 2021-2024.

Το Πρόγραμμα Εθελουσίας Εξόδου Προσωπικού (VSS) που ολοκλήρωσε η Τράπεζα στην Ελλάδα τον Οκτώβριο του 2021, αναμένεται να οδηγήσει σε σταδιακή αποχώρηση περισσότερων από 550 Εργαζομένων, με εκτιμώμενο όφελος περίπου Ευρώ 24 εκατ. στις Δαπάνες Προσωπικού, σε ετήσια βάση. Ως αποτέλεσμα του επιτυχούς Προγράμματος VSS καθώς και των αυξημένων αποχωρήσεων, ο αριθμός του Προσωπικού της Τράπεζας στην Ελλάδα αναμένεται να μειωθεί σημαντικά σε περίπου 5.500 Εργαζομένους.

Το Αποτέλεσμα προ Προβλέψεων διαμορφώθηκε σε Ευρώ 200,9 εκατ. έναντι Ευρώ 246,5 εκατ. το προηγούμενο τρίμηνο, επίδοση που οφείλεται στην αποαναγνώριση της περιμέτρου του χαρτοφυλακίου Galaxy.

Το γ΄ τρίμηνο 2021, οι Ζημίες Απομείωσης για την κάλυψη πιστωτικού κινδύνου δανείων ανήλθαν σε Ευρώ 437 εκατ., έναντι Ευρώ 127,9 εκατ. το προηγούμενο τρίμηνο, εκ των οποίων Ευρώ 354,5 εκατ. αφορούν σε συναλλαγές ΜΕΑ, σχετιζόμενων κυρίως με την επίπτωση των συναλλαγών Cosmos και Orbit, εκ των οποίων η αναταξινόμηση της περιμέτρου των δανείων της πρώτης στα «Στοιχεία Ενεργητικού προς Πώληση» πραγματοποιήθηκε το γ΄τρίμηνο.

Μη λαμβανομένων υπόψη των Zημιών απομείωσης αναφορικά με τις συναλλαγές χαρτοφυλακίων ΜΕΑ, οι ζημίες απομείωσης για την κάλυψη πιστωτικού κινδύνου μειώθηκαν περαιτέρω το γ’ τρίμηνο του 2021 σε Ευρώ 59 εκατ. με αποτέλεσμα το κόστος πιστωτικού κινδύνου (CοR) να διαμορφώνεται σε 60 μονάδες βάσης, δηλαδή χαμηλότερο του 1% για τρίτο συνεχόμενο τρίμηνο, ενώ τα έξοδα διαχείρισης δανείων της Cepal, τα οποία αναταξινομήθηκαν στις «Ζημίες Απομείωσης για την κάλυψη πιστωτικού κινδύνου δανείων» το γ’ τρίμηνο, ανήλθαν σε Ευρώ 24 εκατ. Μη λαμβανομένων υπόψη των Zημιών απομείωσης αναφορικά με τις επικείμενες συναλλαγές χαρτοφυλακίων ΜΕΑ, το κόστος πιστωτικού κινδύνου ως ποσοστό των χορηγήσεων μετά από προβλέψεις αναμένεται να ανέλθει σε 90 μονάδες βάσης το 2021, χαμηλότερο του (αρχικού) τεθέντος στόχου βάσει του Επιχειρηματικού Σχεδίου.

Το Εννεάμηνο 2021, τα Προσαρμοσμένα1 Κέρδη μετά από Φόρους ανήλθαν σε Ευρώ 297 εκατ.

Συμπεριλαμβανομένων των ζημιών που προέκυψαν από τη συναλλαγή Galaxy2 και καταγράφηκαν το β’ τρίμηνο, το Αποτέλεσμα μετά από Φόρους διαμορφώθηκε σε Ευρώ 2,5 δισ. το εννεάμηνο του 2021, σύμφωνα με τις εκτιμήσεις και το Κεφαλαιακό Σχέδιο της Τράπεζας.

Κεφαλαιακή Eπάρκεια – Ρευστότητα και Διαχείριση των Καθυστερήσεων με στόχο την απόδοση

ιδίων κεφαλαίων

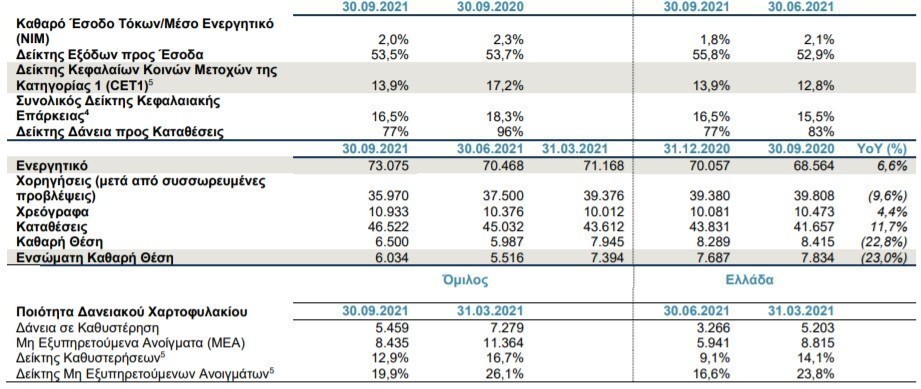

Η κεφαλαιακή μας θέση παραμένει ισχυρή με τον Δείκτη Κεφαλαιακής Επάρκειας (CAD) να ανέρχεται σε 16,5%, και τον Δείκτη Κεφαλαίων Κοινών Μετοχών της Κατηγορίας 1 σε 13,9%, ενώ λαμβάνοντας υπόψη την θετική επίπτωση στα Σταθμισμένα για τον Κίνδυνο Στοιχεία του Ενεργητικού (RWAs) που προκύπτει από τη συναλλαγή Cosmos και αναμένεται να λογιστικοποιηθεί το δ’ τρίμηνο, οι εν λόγω Δείκτες διαμορφώνονται σε 17,2% και 14,5%, αντιστοίχως. Στο τέλος Σεπτεμβρίου 2021, τα Ενσώματα Ίδια Κεφάλαια ανήλθαν σε Ευρώ 6 δισ. Συνολικά, στα επόμενα τρίμηνα, η Τράπεζα θα ενισχύσει περαιτέρω τους κεφαλαιακούς της δείκτες κατά 60 μονάδες βάσης από την εφαρμογή εσωτερικών κεφαλαιακών μέτρων, τα οποία θα αντισταθμίσουν πλήρως την αρνητική επίπτωση για τις αναμενόμενες μη οργανικές ενέργειες διαχείρισης των Καθυστερήσεων.

Τα μη Εξυπηρετούμενα Ανοίγματα στην Ελλάδα μειώθηκαν σε επίπεδα κάτω των Ευρώ 6 δισ., μειωμένα κατά Ευρώ 2,9 δισ. σε τριμηνιαία βάση, ως αποτέλεσμα της αναταξινόμησης της περιμέτρου των δανείων της συναλλαγής Cosmos, στα «Στοιχεία Ενεργητικού προς Πώληση», εν όψει της ολοκλήρωσής της. Σε οργανικό επίπεδο, τα μη Εξυπηρετούμενα Ανοίγματα στην Ελλάδα αυξήθηκαν κατά Ευρώ 0,1 δισ. το γ’ τρίμηνο, επίδοση σημαντικά καλύτερη της αναμενόμενης, γεγονός που επιτρέπει στην Τράπεζα την αναθεώρηση των στόχων που έχει θέσει για το σχηματισμό ΜΕΑ και το κόστος πιστωτικού κινδύνου για το 2021.

O Δείκτης Μη Εξυπηρετούμενων Ανοιγμάτων στην Ελλάδα (NPE ratio), διαμορφώθηκε σε 16,6%, ενώ σε επίπεδο Ομίλου, αναμένεται σύμφωνα με τον τεθέντα στόχο να μειωθεί περαιτέρω σε 13% έως το τέλος του έτους και σε μονοψήφιο ποσοστό έως τα μέσα του 2022.

Ο Δείκτης Κάλυψης των Μη Εξυπηρετούμενων Ανοιγμάτων του Ομίλου ανέρχεται σε 56%, ενώ στην Ελλάδα σε 51%. Σε επίπεδο Ομίλου, ο Δείκτης Κάλυψης Καθυστερήσεων ανέρχεται σε 86%, ενώ ο συνολικός Δείκτης Κάλυψης Καθυστερήσεων, συμπεριλαμβανομένων των ενσώματων εξασφαλίσεων, διαμορφώνεται σε 124%.

Το ισχυρό χρηματοδοτικό προφίλ του Ομίλου, αντανακλάται στον ισχυρό Δείκτη Κάλυψης Ρευστότητας (LCR), ο οποίος διαμορφώθηκε σε 189% στο τέλος Σεπτεμβρίου 2021, έναντι 169% το προηγούμενο τρίμηνο, ποσοστό αρκετά υψηλότερο του εποπτικού ορίου, και στη σημαντική μείωση του Δείκτη Δανείων προς Καταθέσεις στο 77%, έναντι 96% το προηγούμενο έτος.

Τον Σεπτέμβριο 2021, η Alpha Bank ολοκλήρωσε με επιτυχία την αρχική έκδοση ομολόγου υψηλής εξοφλητικής προτεραιότητας (senior preferred), ύψους Ευρώ 500 εκατ., με απόδοση 2,625%, προσελκύοντας ισχυρό επενδυτικό ενδιαφέρον ύψους Ευρώ 1 δισ. επεκτείνοντας σημαντικά την επενδυτική της βάση.

Η χρηματοδότηση από την Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) αυξήθηκε σε Ευρώ 13 δισ., καθώς η Τράπεζα έκανε περαιτέρω χρήση του Προγράμματος Στοχευμένων Πράξεων Μακροπρόθεσμης Αναχρηματοδότησης (TLTRO ΙΙΙ). Επωφελούμενη από τους ευνοϊκότερους όρους χρηματοδότησης από την ΕΚΤ, το κόστος χρηματοδότησης της Τράπεζας παρέμεινε σε αρνητικά επίπεδα το γ’ τρίμηνο 2021 (- 7 μονάδες βάσης), συνεχίζοντας να επιδρά θετικά στο Καθαρό Έσοδο Τόκων. Ουσιαστική αλλαγή προς ένα πιο ευέλικτο και αποτελεσματικό επιχειρηματικό και λειτουργικό μοντέλο

Tο Πρόγραμμα Μετασχηματισμού της Alpha Bank “the alpha blueprint” το οποίο υλοποιείται δυναμικά, αναμένεται να αποτελέσει πυλώνα ουσιαστικής δομικής αλλαγής, οδηγώντας την Τράπεζα σε ένα πιο ευέλικτο και αποτελεσματικό επιχειρησιακό και λειτουργικό μοντέλο. Το Πρόγραμμα Μετασχηματισμού, το οποίο απαιτεί συνολική επένδυση ύψους Ευρώ 430 εκατ., θα συμβάλει, μεταξύ άλλων, στην επίτευξη των στρατηγικών στόχων της Τράπεζας για την ενίσχυση των εσόδων της κατά Ευρώ 350 εκατ. και στον περιορισμό του κόστους λειτουργίας της κατά Ευρώ 60 εκατ. σε ετήσια βάση την περίοδο 2021 – 2024.

Με εχέγγυο τις ήδη εξαιρετικές επιδόσεις της στις αξιολογήσεις που αφορούν στους στόχους ESG (Περιβάλλον, Κοινωνία, Διακυβέρνηση), η Alpha Bank έχει θέσει σε εφαρμογή ένα φιλόδοξο σχέδιο δράσεων, που στοχεύουν στην αειφορία και τη βιωσιμότητα και στην ευθυγράμμισή της με τις απαιτήσεις των ρυθμιστικών αρχών, τις προσδοκίες των επενδυτών και άλλων ενδιαφερόμενων μερών.