ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η ομάδα των Διεθνών Αγορών και Επενδυτικής Στρατηγικής της Alpha Bank επισημαίνει ότι οι κυριότερες μετοχικές αγορές παραμένουν σε ανοδική μεσοπρόθεσμη κίνηση και συστήνει αύξηση επενδύσεων κατά τη διάρκεια βραχυπρόθεσμων διορθώσεων που μπορεί να προκύψουν λόγω γεωπολιτικών.

Αναφορικά με την Ελλάδα, η τάση είναι ευνοϊκή. Ο Γενικός Δείκτης αυξήθηκε σε υψηλό σχεδόν δέκα ετών, καθώς συνεχίζεται η οικονομική ανάπτυξη και τα εκτιμώμενα κέρδη είναι ενισχυμένα σε υψηλό από το 2011.

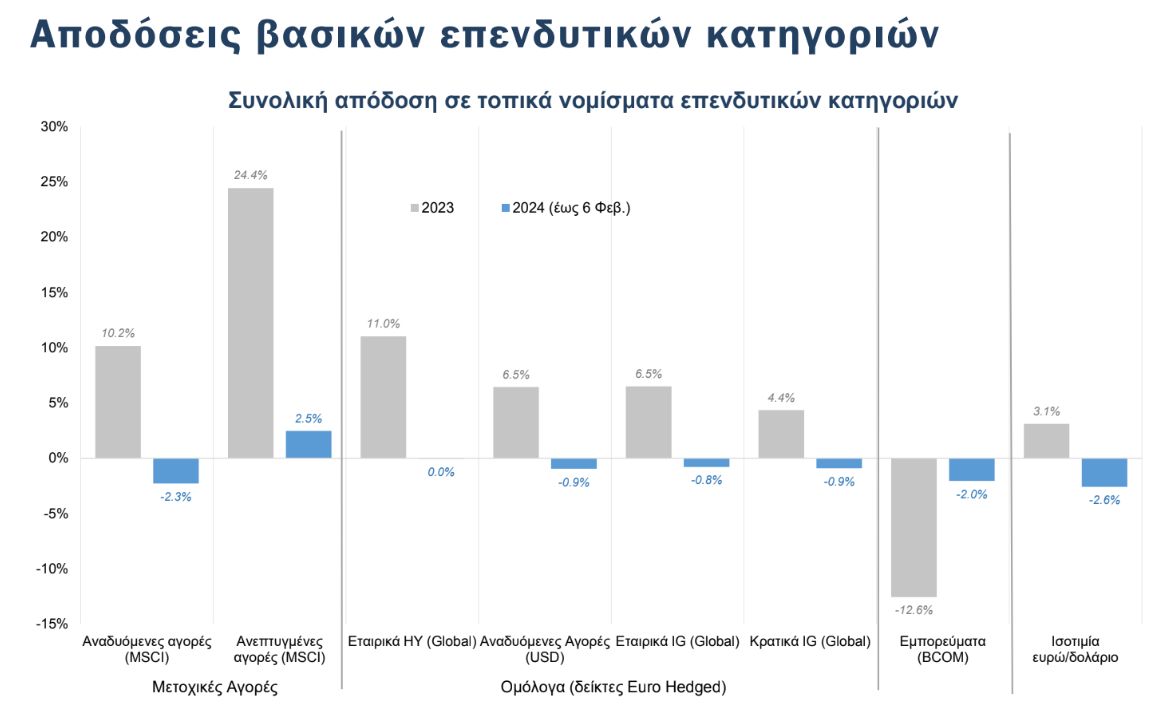

«Διατηρείται ευνοϊκή η επενδυτική διάθεση στη μετοχική κατηγορία στην αρχή του έτους. Η ισχυρή εταιρική κερδοφορία και η εκτίμηση ότι η τάση αποκλιμάκωσης του πληθωρισμού θα οδηγήσει σε χαλάρωση της νομισματικής πολιτικής ενίσχυσαν τις μετοχές. Η αυξημένη στάθμιση της Κίνας στις αναδυόμενες αγορές οδήγησε σε απώλειες τον αντίστοιχο δείκτη MSCI.

Την ίδια στιγμή, διατηρείται η μεταβλητότητα στην αγορά ομολόγων, καθώς παραμένει αβέβαιος ο χρόνος έναρξης της μείωσης των επιτοκίων από τις κύριες Κεντρικές Τράπεζες. Η αναιμική ανάκαμψη της κινεζικής οικονομίας και η ανησυχία για τη ζήτηση επηρέασαν περισσότερο την τιμή πετρελαίου από τη γεωπολιτική αστάθεια. Η ισχυρή δυναμική της αμερικανικής οικονομίας ενισχύει το δολάριο στις αρχές του έτους», επισημαίνουν οι αναλυτές της ομάδας Διεθνών Αγορών και Επενδυτικής Στρατηγικής της Alpha Bank.

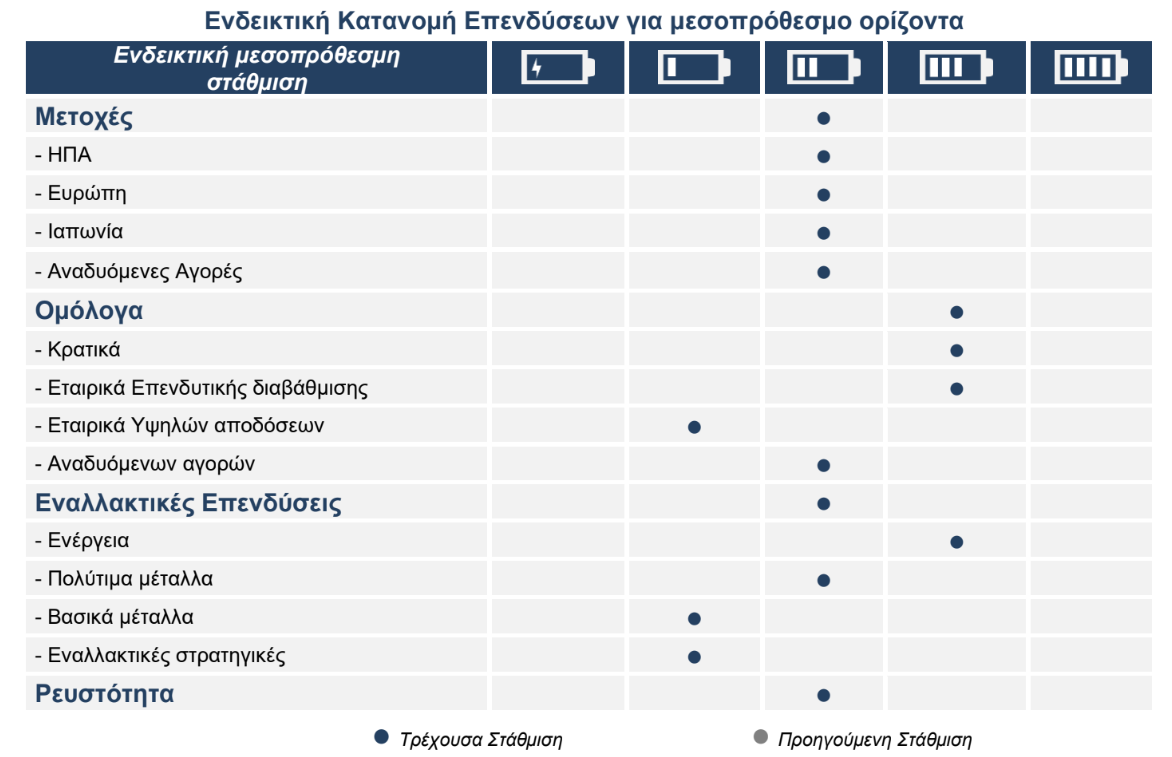

Η πρότασή τους είναι ότι τα επαρκώς διαφοροποιημένα χαρτοφυλάκια, με έμφαση σε επιλογές σταθερού εισοδήματος και υψηλής ποιότητας είναι κατάλληλη επενδυτική στρατηγική την τρέχουσα συγκυρία.

«Η επενδυτική μας προσέγγιση παραμένει ισορροπημένη. Η οικονομική ανθεκτικότητα, η προοπτική χαμηλότερων επιτοκίων και τα ικανοποιητικά εταιρικά αποτελέσματα έχουν αναθερμάνει το επενδυτικό ενδιαφέρον και στηρίζουν την ανοδική τάση για τη μετοχική κατηγορία. Ωστόσο, αρκετές από τις θετικές εξελίξεις έχουν ήδη τιμολογηθεί και πιθανή κρίνεται η κατοχύρωση κερδών βραχυπρόθεσμα από πολυετή υψηλά και ιστορικά υψηλά επίπεδα. Η μεσοπρόθεσμη προοπτική των μετοχών παραμένει ευνοϊκή εν όψει μειώσεων επιτοκίων», εξηγούν οι αναλυτές.

Οι γεωπολιτικές προκλήσεις θα μπορούσαν να αποτελέσουν πηγή μεταβλητότητας. Ελκυστικά είναι τα ομόλογα υψηλής φερεγγυότητας, καθώς προσφέρουν ικανοποιητικό επιτοκιακό έσοδο, προοπτική υπεραξίας και ανθεκτικότητα στα χαρτοφυλάκια.

«Η άνοδος του S&P 500 εκτιμούμε ότι θα συνεχιστεί μεσοπρόθεσμα, καθώς αυξημένα σε ιστορικό υψηλό είναι τα αναμενόμενα κέρδη. Στο δ’ τρίμηνο του 2023 σημειώνεται ετήσια αύξηση κερδών για δεύτερο συνεχόμενο τρίμηνο και συνολικά στο 2024 η ετήσια αύξηση κερδών αναμένεται ισχυρή (11%). Παρά τη ρευστή κατάσταση σε Ουκρανία και Μ. Ανατολή, η επίπτωση των γεωπολιτικών είναι περιορισμένη. Δεν μπορεί ωστόσο να αποκλειστεί το ενδεχόμενο αναταράξεων, αν οι αγορές εστιάσουν στα γεωπολιτικά.

Ο Stoxx 600 Ευρώπης προσεγγίζει το ιστορικό υψηλό Ιανουαρίου του 2022 και θεωρούμε ότι εμφανίζει ελκυστική αποτίμηση στηριζόμενος και από την ήπια απόδοση στη λήξη 10ετούς ομολόγου Γερμανίας. Σε υψηλό από το 1990 ο Nikkei στην Ιαπωνία. Στήριξη από το αδύναμο γιεν», εξηγεί η ομάδας ανάλυσης.

«Τέλος, εκτιμούμε ότι θα συνεχιστεί η άνοδος του τεχνολογικού δείκτη μεσοπρόθεσμα, καθώς ενισχυμένα σε ιστορικό υψηλό είναι τα εκτιμώμενα κέρδη των επόμενων δώδεκα μηνών. Η τιμή/αναμενόμενα κέρδη είναι υψηλή στις 26 φορές, γεγονός που μπορεί να συνεπάγεται διορθωτικά διαστήματα. Θεωρούμε ότι θα διατηρηθεί η δυναμική του κλάδου χρηματοοικονομικών που εμφανίζει την τρίτη ισχυρότερη εξαμηνιαία συνολική και ελκυστική αποτίμηση.

Ο αμυντικός κλάδος κοινής ωφέλειας αναμένουμε να ανακάμψει αν υποχωρήσουν οι αποδόσεις στη λήξη κρατικών ομολόγων και καθώς έχει υψηλή μερισματική απόδοση (4,3%). Σε υψηλό από τον Νοέμβριο του 2021 τα εκτιμώμενα κέρδη κλάδου επικοινωνίας, που θεωρούμε ότι στηρίζει τη μεσοπρόθεσμη προοπτική του. Ελκυστική παραμένει η αποτίμηση του κλάδου βασικών καταναλωτικών αγαθών. Αναμένεται να ευνοηθεί ο δείκτης ενέργειας σε περίπτωση κλιμάκωσης της έντασης στη Μ. Ανατολή και αύξησης της τιμής πετρελαίου», καταλήγει η ομάδα ανάλυσης της τράπεζας.

Διαβάστε επίσης:

Unicredit-Intesa Sanpaolo: Μάχη Ιταλών τραπεζιτών για την πρωτιά

Τα σχέδια του Παύλου Μυλωνά για τη νέα Εθνική Τράπεζα και το rebranding

Deutsche Bank για ΗΠΑ: Δεν προβλέπεται ύφεση το 2024 – Στο 1,9% η ανάπτυξη

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ancient Kallos: Δέκα χρόνια ελληνικής κομψότητας αποτυπώνονται στο πρώτο λεύκωμα του οίκου

- Φάρμακα για την παχυσαρκία: Γιατί δεν αδυνατίζουν όλοι – Τι συμβαίνει, ο Πλούταρχος Τζούλης εξηγεί

- Jackaroo: Επεκτείνει τα καταστήματά της στην Ελλάδα και σχεδιάζει διεθνή παρουσία με έμφαση στο νεανικό κοινό

- Οι 2 εκπλήξεις του ΚΜ, το… άλλο ΠΑΣΟΚ, ο Τσίπρας και τα τρακτέρ, τι τρέχει με τις φρεγάτες ΜΕΚΟ, η συγκίνηση και ο Δένδιας