ΣΧΕΤΙΚΑ ΑΡΘΡΑ

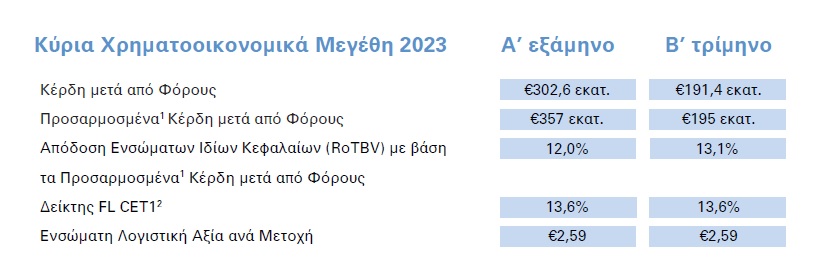

Στα €357 εκατ. ανήλθαν τα προσαρμοσμένα καθαρά κέρδη μετά από φόρους της Alpha Bank, αυξημένα κατά 74,4% σε σχέση με το 2022 και κατά 20% σε σχέση με το προηγούμενο τρίμηνο, σύμφωνα με την ανακοίνωση των οικονομικών αποτελεσμάτων της Τράπεζας.

Το β’ εξάμηνο του 2023 η Alpha Bank πέτυχε υψηλή καθαρή κερδοφορία ύψους 191,4 εκατ. ευρώ (προσαρμοσμένα καθαρά κέρδη 195 εκατ. ευρώ).

Κύριες Εξελίξεις

• Ο Δείκτης Απόδοσης Ενσώματων Ιδίων Κεφαλαίων (ROTE) με βάση τα Προσαρμοσμένα1 Κέρδη μετά από Φόρους διαμορφώθηκε σε 13,1%.

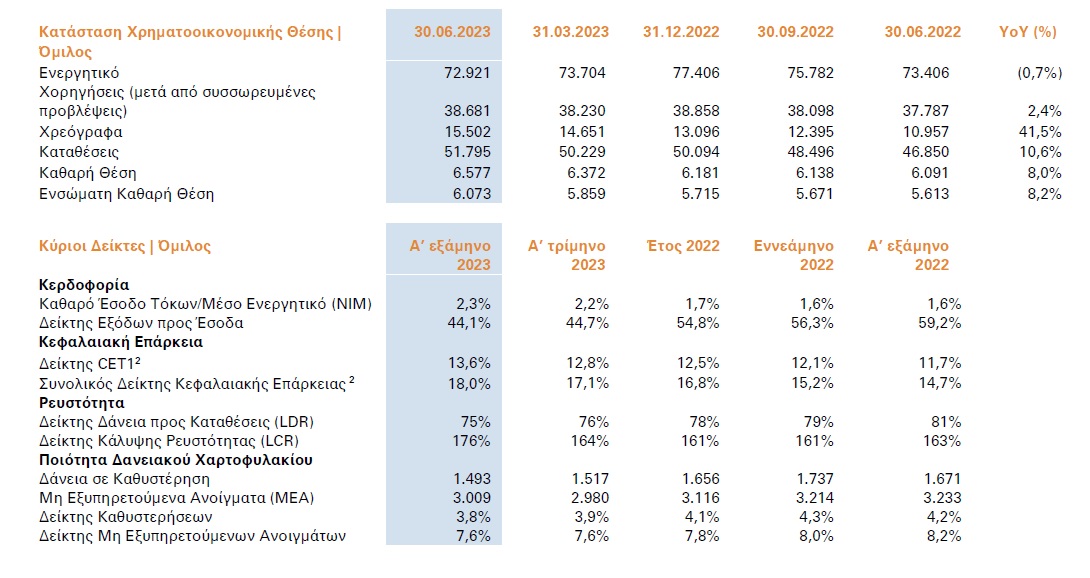

• Ισχυρή κεφαλαιακή επάρκεια, με τους Κεφαλαιακούς Δείκτες να ξεπερνούν τους στόχους της Διοίκησης. Ο Δείκτης Κεφαλαίων Κοινών Μετοχών της Κατηγορίας 1, με πλήρη εφαρμογή της Βασιλείας ΙΙΙ (FL CET1), διαμορφώθηκε σε 13,4%, ενισχυμένος κατά 109 μονάδες βάσης (μ.β.) το β’ τρίμηνο, ως αποτέλεσμα της θετικής συνεισφοράς κατά 71 μ.β. από την οργανική κερδοφορία του τριμήνου, κατά 56 μ.β. από την ολοκλήρωση δύο συναλλαγών ΜΕΑ και μίας συνθετικής τιτλοποίησης, καθώς και λαμβανομένης υπόψη της πρόβλεψης για διανομή μερίσματος. Επιπλέον, λαμβάνοντας υπόψη τη θετική επίπτωση στα Σταθμισμένα για τον Κίνδυνο Στοιχεία του Ενεργητικού (RWAs), ο Δείκτης FL CET12, διαμορφώθηκε σε 13,6%. Ο αντίστοιχος Δείκτης Κεφαλαιακής Επάρκειας ανήλθε σε 18%.

• Το χαρτοφυλάκιο Εξυπηρετούμενων Δανείων αυξήθηκε κατά €0,4 δισ. σε τριμηνιαία βάση και ανήλθε σε €31,5 δισ., υψηλότερο κατά 3% σε ετήσια βάση, ενώ αμετάβλητες παραμένουν οι προοπτικές για ισχυρή πιστωτική επέκταση μεσοπρόθεσμα.

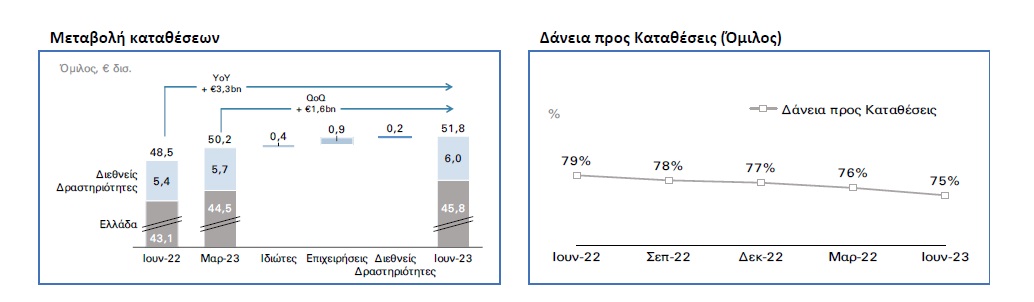

• Οι καταθέσεις αυξήθηκαν κατά €1,6 δισ. σε τριμηνιαία βάση, και ανήλθαν σε €51,8 δισ. κυρίως από επιχειρήσεις. Τα υπό Διαχείριση Περιουσιακά Στοιχεία αυξήθηκαν κατά €0,3 δισ. σε τριμηνιαία βάση. Οι προθεσμιακές καταθέσεις ενισχύθηκαν κατά 3 ποσοστιαίες μονάδες σε τριμηνιαία βάση, αντιπροσωπεύοντας το 25% των εγχώριων καταθέσεων της Τράπεζας, με την αύξηση των επιτοκίων καταθέσεων ως ποσοστό της αύξησης των επιτοκίων της αγοράς (beta) να βρίσκεται σε συμφωνία με τον κλάδο.

• Περαιτέρω εξυγίανση του ισολογισμού λόγω της ολοκλήρωσης των συναλλαγών ΜΕΑ «Sky» και «Hermes», συνολικής λογιστικής αξίας περίπου €3 δισ., τα οποία ήταν καταχωρημένα στα «Στοιχεία Ενεργητικού προς Πώληση». Ο Δείκτης Μη Εξυπηρετούμενων Ανοιγμάτων του Ομίλου διαμορφώθηκε στο 7,6%, αμετάβλητος σε τριμηνιαία βάση, αντανακλώντας τη βελτίωση της ποιότητας του δανειακού χαρτοφυλακίου και την επαναφορά ρυθμισμένων πιστοδοτήσεων σε ενήμερη κατάσταση που έχει ήδη δρομολογηθεί. Τα Μη Εξυπηρετούμενα Ανοίγματα του Ομίλου ανήλθαν σε €3 δισ., εκ των οποίων ποσοστό 85% αφορά σε ΜΕΑ με εξασφαλίσεις, κυρίως Ιδιωτών. Ο Δείκτης Κάλυψης Μη Εξυπηρετούμενων Ανοιγμάτων ανήλθε σε 40%.

• Η έκδοση ομολόγου υψηλής εξοφλητικής προτεραιότητας (senior preferred bond) τον Ιούνιο 2023, ύψους €500 εκατ., διάρκειας 6 ετών και δυνατότητα ανάκλησης στα 5 έτη, με ονομαστικό επιτόκιο 6,875%, διαφοροποιεί τις πηγές χρηματοδότησης της Τράπεζας, ενισχύοντας περαιτέρω την κεφαλαιακή της θέση. Ο δείκτης Ελαχίστων Απαιτήσεων Ιδίων Κεφαλαίων και Επιλέξιμων Υποχρεώσεων (MREL) διαμορφώνεται σε 24,34% συνυπολογιζόμενης της έκδοσης, επιτυγχάνοντας ήδη πλεόνασμα 4,4% ή €0,6 δισ. σε σχέση με τον μη δεσμευτικό στόχο που είχε τεθεί για την 1η Ιανουαρίου 2023.

• Το β’ τρίμηνο 2023, τα Προσαρμοσμένα Κέρδη μετά από Φόρους στις διεθνείς δραστηριότητες του Ομίλου αυξήθηκαν κατά 21% σε τριμηνιαία βάση και 65% σε ετήσια βάση αντίστοιχα.

Αποτελέσματα B’ Τριμήνου 2023

Επισκόπηση Αποτελεσμάτων

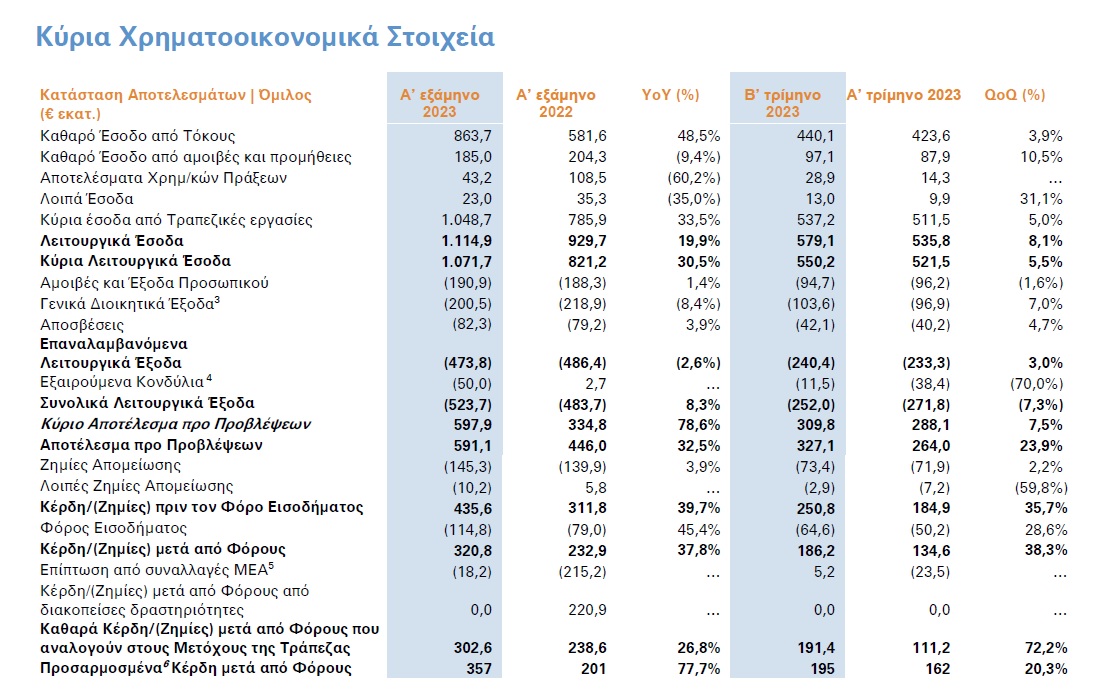

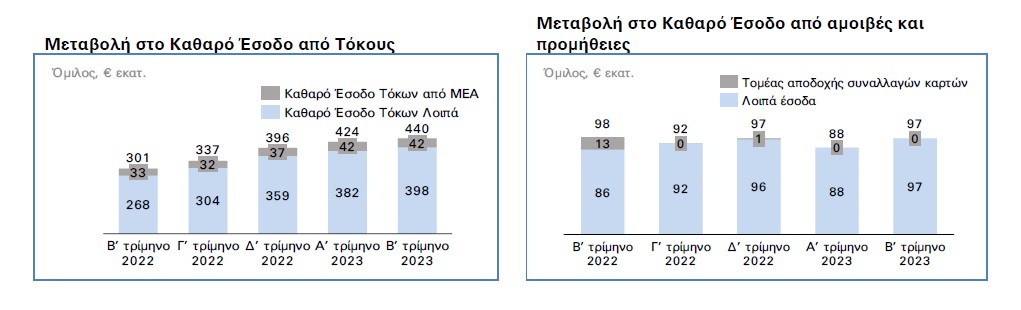

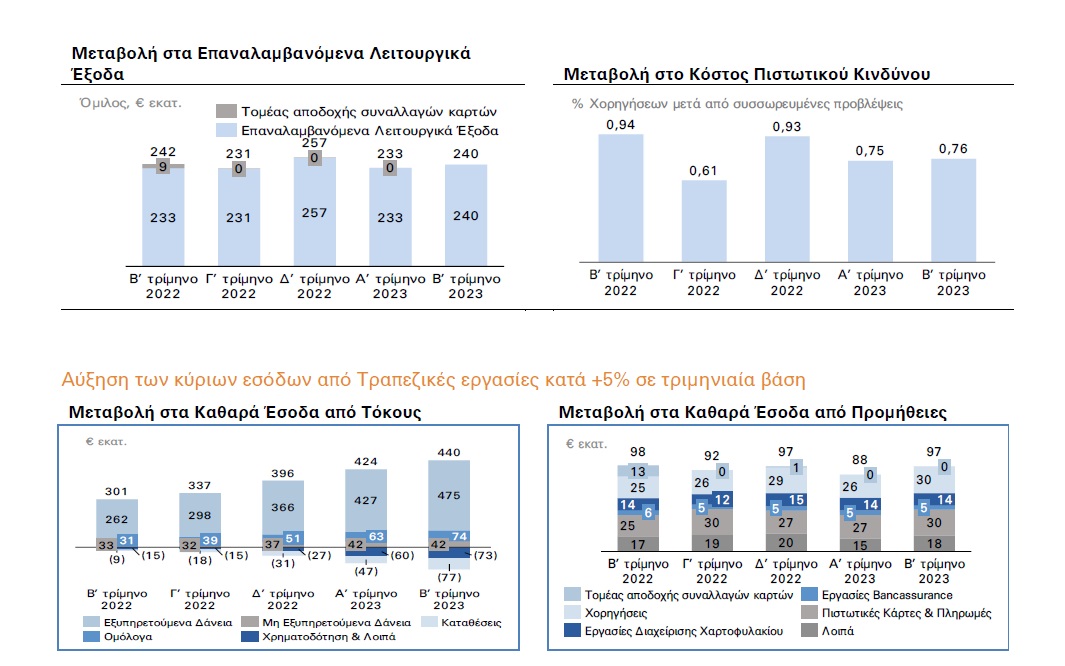

• Το Καθαρό Έσοδο Τόκων συνέχισε να ενισχύεται, μολονότι με μειωμένο ρυθμό +3% για το β’ τρίμηνο σε επαναλαμβανόμενη βάση, ως αποτέλεσμα της ενίσχυσης των εσόδων χορηγήσεων και χρεογράφων, λόγω της αύξησης των επιτοκίων, τα οποία αντιστάθμισαν την αύξηση του κόστους των καταθέσεων. Το Καθαρό Επιτοκιακό Περιθώριο ανήλθε σε 2,3%. Το Καθαρό Έσοδο Τόκων για το α’ εξάμηνο του έτους ενισχύθηκε κατά 48,5% σε ετήσια βάση.

• Τα Καθαρά Έσοδα από Προμήθειες ανήλθαν σε €97,1 εκατ., αυξημένα κατά 10,5% σε τριμηνιαία βάση, ως αποτέλεσμα της αύξησης των προμηθειών χορηγήσεων καθώς και της θετικής συνεισφοράς από την αύξηση των προμηθειών Πιστωτικών Καρτών και Πληρωμών, λόγω της αυξημένης συναλλακτικής δραστηριότητας. Το α’ εξάμηνο, τα επαναλαμβανόμενα έσοδα από προμήθειες αυξήθηκαν κατά 10,7%, σε συγκρίσιμη βάση, λαμβανομένης υπόψη της απόσχισης του τομέα αποδοχής συναλλαγών καρτών.

• Τα Επαναλαμβανόμενα Λειτουργικά Έξοδα αυξήθηκαν κατά 3% σε τριμηνιαία βάση και ανήλθαν σε €240,4 εκατ. ως αποτέλεσμα της αύξησης του φόρου ακίνητης περιουσίας, των ασφαλίστρων καθώς και λόγω υψηλότερων επενδύσεων σε υποδομές πληροφορικής. Το α’ εξάμηνο, τα επαναλαμβανόμενα λειτουργικά έξοδα αυξήθηκαν κατά 0,9%3 σε ετήσια βάση.

• Το Κύριο Αποτέλεσμα προ Προβλέψεων αυξήθηκε κατά 7,5% σε τριμηνιαία βάση, ως αποτέλεσμα της ενίσχυσης των Καθαρών Εσόδων από Τόκους και της βελτιωμένης επίδοσης στα έσοδα από προμήθειες. Το α’ εξάμηνο 2023, το Κύριο Αποτέλεσμα προ Προβλέψεων ενισχύθηκε κατά +78,6%, ως αποτέλεσμα της αύξησης των κύριων εσόδων από τραπεζικές εργασίες (+30,5% σε ετήσια βάση) και της βελτίωσης του κόστους (-2,6% σε ετήσια βάση), υποστηρίζοντας τις προοπτικές για το 2023.

• Το Κόστος Πιστωτικού Κινδύνου διαμορφώθηκε σε 76 μ.β. το β’ τρίμηνο, λαμβανομένων υπόψη των ζημιών απομείωσης ύψους €60,7 εκατ. καθώς και των εξόδων διαχείρισης καθυστερήσεων ύψους €12,8 εκατ., επίδοση καλύτερη από τον στόχο που είχε τεθεί για το 2023, αντανακλώντας την εξυγίανση του χαρτοφυλακίου ΜΕΑ.

• Τα Προσαρμοσμένα Καθαρά Κέρδη μετά από Φόρους, τα οποία ανήλθαν σε €195 εκατ. το β’ τρίμηνο 2023, είναι τα Καθαρά κέρδη / (Ζημιές) μετά τον φόρο εισοδήματος ύψους €191 εκατ. μη συμπεριλαμβανομένων: α) των μη επαναλαμβανόμενων λειτουργικών εξόδων ύψους €12 εκατ., β) της επίπτωσης των συναλλαγών ΜΕΑ ύψους €5 εκατ. και γ) των σχετιζόμενων με τα παραπάνω φόρων, ύψους €3 εκατ.

Μήνυμα Β. Ψάλτη: Επικεντρωμένοι στο θεμελιώδες καθήκον μας να στηρίζουμε τις ελληνικές επιχειρήσεις και τα νοικοκυριά

«Κατά το πρώτο εξάμηνο του 2023, επιτύχαμε σημαντική πρόοδο ως προς την υλοποίηση των στόχων μας και, με εφαλτήριο τις ισχυρές λειτουργικές μας επιδόσεις, καταγράψαμε Προσαρμοσμένα Κέρδη ύψους €357 εκατ., αυξημένα κατά 78% σε ετήσια βάση και κατά 20% σε σχέση με το πρώτο τρίμηνο του έτους.

Η ενίσχυση των Καθαρών Εσόδων από Τόκους συνεχίζει να κυριαρχεί στην εικόνα, καθώς η δυναμική από τα υψηλότερα επιτόκια ενισχύεται περαιτέρω από την απόδοση της εμπορικής μας πολιτικής. Αναπτύσσουμε το ενεργητικό μας με τρόπο βιώσιμο, διατηρώντας παράλληλα πειθαρχημένη προσέγγιση στην τιμολόγηση, ενώ το ισχυρό μας δίκτυο επιτρέπει να ενισχύουμε το παθητικό μας ακολουθώντας μετριοπαθή τιμολόγηση.

Τα Έσοδα από Αμοιβές και Προμήθειες διαμορφώνονται ανοδικά, ως απόρροια της ενίσχυσης των δραστηριοτήτων μας και της περαιτέρω ανάπτυξης στον τομέα των επενδυτικών προϊόντων. Η συγκράτηση των εξόδων συνεχίζεται, καθώς οι προσπάθειές μας για αύξηση της αποδοτικότητας βελτιώνουν περαιτέρω τις λειτουργικές μας επιδόσεις, με τον Δείκτη Εξόδων προς Έσοδα να διαμορφώνεται στο 44%, το χαμηλότερο επίπεδο που έχουμε καταγράψει από την έναρξη της ελληνικής κρίσης.

Συνεχίζουμε να ενισχύουμε την ανθεκτικότητα του ισολογισμού μας, επιτυγχάνοντας εντυπωσιακή αύξηση των εποπτικών κεφαλαίων κατά €1 δισ. μέσω ενός συνδυασμού ισχυρής οργανικής δημιουργίας κεφαλαίων και μίας σειράς συναλλαγών που ολοκληρώθηκαν σε ιδανικό χρόνο.

Ειδικότερα, σε συνέχεια της πρώτης μας έκδοσης AT1 τον Φεβρουάριο, ολοκληρώσαμε με επιτυχία δύο συναλλαγές-ορόσημα για τη διαχείριση των ΜΕΑ (Projects Sky και Hermes) και μία συνθετική τιτλοποίηση που ισχυροποίησε περαιτέρω τους δείκτες κεφαλαιακής επάρκειας και ρευστότητας.

Συμπληρωματικά, η έκδοση ομολόγου υψηλής εξοφλητικής προτεραιότητας ύψους €500 εκατ. ισχυροποίησε περαιτέρω τα αποθέματα MREL, επιβεβαιώνοντας την οξυδέρκεια που χαρακτηρίζει την παρουσία μας στην αγορά ομολόγων καθώς και την αδιαπραγμάτευτη δέσμευσή μας να διευρύνουμε και να διαφοροποιούμε συνεχώς τη χρηματοδοτική μας βάση.

Όσον αφορά στο μέλλον, αξιοποιώντας την ισχυρή αναπτυξιακή δυναμική του πρώτου εξαμήνου στην Ελλάδα και στις άλλες χώρες όπου δραστηριοποιούμαστε, αναβαθμίζουμε τις προβλέψεις μας για την κερδοφορία το 2023 καθώς και για Απόδοση Ενσώματων Κεφαλαίων (RoTE), με τον στόχο μας να υπερβαίνει πλέον κατά πολύ το 11% (από 10% προηγουμένως), σε σύγκριση με το 7,5% που σημειώθηκε το 2022. Συνεχίζουμε την πορεία μας με ανανεωμένη αισιοδοξία και ενθουσιασμό, που εδράζονται στην αποφασιστικότητά μας για τη συνεπή υλοποίηση του Στρατηγικού μας Σχέδιου.

Η αυξανόμενη ανταγωνιστικότητα και η ισχυρή αύξηση των ιδιωτικών και δημόσιων επενδύσεων ωθούν την ανάπτυξη της Ελλάδας με ρυθμούς που θα υπερβούν το 2,5% το τρέχον έτος, επίδοση πολύ υψηλότερη από τον μέσο όρο της ΕΕ. Σε αυτό το πλαίσιο, τον περασμένο Ιούνιο στο Investor Day της Τράπεζας, παρουσιάσαμε το Στρατηγικό Σχέδιο του Ομίλου για την περίοδο 2023-2025, το οποίο και λειτουργεί ως εφαλτήριο υψηλότερων αποδόσεων, μέσω της αξιοποίησης των συγκριτικών μας πλεονεκτημάτων, όπως η θεμελιώδης αξία του Δικτύου της Alpha Bank και η υπεροχή μας στην εξυπηρέτηση δυναμικών τμημάτων Πελατών.

Παράλληλα, συνεχίζουμε τη δραστηριότητά μας ως υπεύθυνος κοινωνικός και οικονομικός εταίρος. Το εμβληματικό πρόγραμμα εταιρικής μας υπευθυνότητας “Μαζί, με στόχο την Υγεία” συνεχίζει να υποστηρίζει συμπολίτες μας σε απομακρυσμένες περιοχές, διασφαλίζοντας την ισότιμη πρόσβασή τους σε υπηρεσίες υγείας, ενώ σύμφωνα με την πρόσφατη Μελέτη Μέτρησης Κοινωνικού Αντικτύπου, η κοινωνική του αξία ήταν δεκαπλάσια της επένδυσης που παρείχαμε. Επιπλέον, συνεχίζουμε να στηρίζουμε ενεργά το πρόγραμμα στέγασης για νέους «Σπίτι μου», ενώ διατηρούμε πρωταγωνιστικό ρόλο στη διάχυση των προγραμμάτων οικονομικής ενίσχυσης της ελληνικής πολιτείας (pass), έχοντας εκδώσει περισσότερες από 1,2 εκατομμύρια κάρτες.

Ταυτόχρονα, χιλιάδες κάτοχοι δανείων ύψους €3,8 δισ. έχουν ενταχθεί στο πρόγραμμα επιβράβευσης συνεπών δανειοληπτών, διασφαλίζοντας σημαντική στήριξη στον περιορισμό των επιπτώσεων από τη συνεχιζόμενη αύξηση των επιτοκίων.

Η απαρέγκλιτη δέσμευσή μας στην υλοποίηση του Στρατηγικού μας Σχεδίου διασφαλίζει ότι βρισκόμαστε σε σταθερή τροχιά για την επανέναρξη της καταβολής μερισμάτων από τα κέρδη του 2023, με την επιφύλαξη της συνήθους έγκρισης από τις εποπτικές αρχές, και θα ήθελα να επαναλάβω την πρόθεσή μας να αυξήσουμε περαιτέρω το ποσό του κεφαλαίου που σχεδιάζουμε να επιστραφεί στους Μετόχους μας τα προσεχή χρόνια.

Θεωρούμε ως θεμελιώδες καθήκον μας να στηρίζουμε τους Έλληνες πολίτες και τις επιχειρήσεις στην πορεία προς τη βιώσιμη ανάπτυξη και την πράσινη μετάβαση, σε πλήρη ευθυγράμμιση με τον νέο Σκοπό του Ομίλου μας να «Στηρίζουμε την Πρόοδο στη ζωή και την επιχειρηματικότητα για ένα καλύτερο Αύριο». Είμαστε, συνεπώς, αποφασισμένοι να αναλάβουμε ηγετικό ρόλο στην πορεία ανάπτυξης και μετασχηματισμού της ελληνικής οικονομίας, με στόχο τη δημιουργία αξίας για τους Μετόχους μας, τους Πελάτες και την Κοινωνία».

Προοπτικές

Οι επίμονες πληθωριστικές πιέσεις έχουν αλλάξει σημαντικά το διεθνές επιτοκιακό περιβάλλον, οδηγώντας σε αύξηση του κόστους δανεισμού και με αυστηρότερους όρους χρηματοδότησης. Η εισροή πόρων από τα διαρθρωτικά ταμεία της ΕΕ, η αύξηση των άμεσων ξένων επενδύσεων σε συνδυασμό με υψηλά επίπεδα ρευστότητας στο τραπεζικό σύστημα και η αναμενόμενη επίτευξη της επενδυτικής βαθμίδας προβλέπεται να αμβλύνουν σημαντικά ή ακόμα και να αντιστρέψουν τον αντίκτυπο για τη χώρα, υποστηρίζοντας την ανθεκτικότητα της ελληνικής οικονομίας.

Στο Investor Day του Ιουνίου, η Τράπεζα ανακοίνωσε το Στρατηγικό της Σχέδιο για την περίοδο 2023-2025 και παρουσίασε ένα αναθεωρημένο σύνολο στόχων για τη δημιουργία αξίας και την ενίσχυση της βιώσιμης ανάπτυξης. Από την αρχή του έτους έως σήμερα, οι επικαιροποιημένοι στόχοι του Στρατηγικού Σχεδίου της Τράπεζας βρίσκονται σε πορεία υλοποίησης, με βελτίωση της κύριας κερδοφορίας επωφελούμενης από την ισχυρή αύξηση των εσόδων, έμφαση στον εξορθολογισμό του κόστους παρά τις πληθωριστικές πιέσεις, σημαντική εξυγίανση του ισολογισμού, οργανική δημιουργία κεφαλαίων καθώς και περαιτέρω πρόοδο προς την επίτευξη των στόχων που σχετίζονται με την ελάχιστη απαίτηση για ίδια κεφάλαια και επιλέξιμες υποχρεώσεις (MREL).

Οι βελτιωμένες λειτουργικές επιδόσεις εν μέσω ενός ευνοϊκού περιβάλλοντος επιτοκίων οδήγησαν σε αναβάθμιση του στόχου κερδοφορίας για το 2023 σε πάνω από 11% (από 10%). Ο Όμιλος θα συνεχίσει την δυναμική αναπτυξιακή του πορεία, επιταχύνοντας τη δημιουργία αξία για τους Μετόχους.

Κερδοφορία

Aύξηση του Καθαρού Εσόδου Τόκων επωφελούμενη από τα υψηλότερα επιτόκια. Κόστος πιστωτικού κινδύνου στις 76 μονάδες βάσης το β’ τρίμηνο

Οι επιδόσεις σε λειτουργικό επίπεδο ενισχύουν τα επαναλαμβανόμενα λειτουργικά έσοδα

• Συνεχίστηκε η αύξηση στο Καθαρό Έσοδο Τόκων (+3,9% σε τριμηνιαία βάση) ως αποτέλεσμα των υψηλότερων επιτοκίων και της ενίσχυσης των εσόδων από το χαρτοφυλάκιο των ομολόγων, με συνεχή βελτίωση στην ποιότητα της κερδοφορίας, καθώς η συνεισφορά των ΜΕΑ στο Καθαρό Έσοδο Τόκων μειώθηκε σε 10%, έναντι 12% το προηγούμενο έτος. Το α’ εξάμηνο 2023, το Καθαρό έσοδο Τόκων ενισχύθηκε κατά 48,5% σε σχέση με την αντίστοιχη περίοδο του 2022.

• Τα Καθαρά έσοδα από αμοιβές και προμήθειες ενισχύθηκαν σε €97,1 εκατ. από €87,9 εκατ. το προηγούμενο τρίμηνο, ως αποτέλεσμα της αύξησης των προμηθειών χορηγήσεων καθώς και της θετικής συνεισφοράς από την αύξηση των προμηθειών Πιστωτικών Καρτών και Πληρωμών.

• Το β’ τρίμηνο, τα Επαναλαμβανόμενα Λειτουργικά Έξοδα αυξήθηκαν κατά 3% ως αποτέλεσμα της αύξησης του φόρου ακίνητης περιουσίας, των ασφαλίστρων καθώς και της αύξησης των αποσβέσεων κυρίως άυλων περιουσιακών στοιχείων. Το α’ εξάμηνο, τα επαναλαμβανόμενα έξοδα3 αυξήθηκαν κατά 0,9% σε ετήσια βάση ως αποτέλεσμα επενδύσεων καθώς και των πληθωριστικών πιέσεων.

• Το Κόστος Πιστωτικού Κινδύνου, μη συμπεριλαμβανομένων των συναλλαγών ΜΕΑ, διαμορφώθηκε σε 76 μ.β. το β’ τρίμηνο, αντανακλώντας την εξυγίανση του χαρτοφυλακίου ΜΕΑ.

Η αύξηση στο Καθαρό Έσοδο Τόκων (+3,9% σε τριμηνιαία βάση) συνεχίζεται

Το Καθαρό Έσοδο Τόκων αυξήθηκε κατά €16,5 εκατ. ή 3,9% σε τριμηνιαία βάση και ανήλθε σε €440,1 εκατ. Η επίδοση του τριμήνου επηρεάστηκε θετικά κατά €4,7 εκατ. σε σχέση με το προηγούμενο τρίμηνο, από το μεγαλύτερο ημερολογιακά τρίμηνο.

Σε επαναλαμβανόμενη βάση, το Καθαρό Έσοδο Τόκων αυξήθηκε κατά +2,7%, ως αποτέλεσμα της αύξησης των χορηγήσεων και των εσόδων χρεογράφων, τα οποία αντιστάθμισαν την αύξηση του κόστους των καταθέσεων, ενώ το κόστος χρηματοδότησης από την ΕΚΤ παρέμεινε αμετάβλητο σε τριμηνιαία βάση, καθώς το αυξανόμενο κόστος των διατραπεζικών συναλλαγών (repos) αντιστάθμισε τα έσοδα από καταθέσεις στην ΕΚΤ.

Το Καθαρό Επιτοκιακό Περιθώριο αυξήθηκε κατά 10 μ.β. και ανήλθε σε 2,3%.

Η αύξηση των προμηθειών χορηγήσεων καθώς και των προμηθειών Πιστωτικών Καρτών και Πληρωμών συνέβαλαν στην ενίσχυση των εσόδων από προμήθειες κατά 10,5% το β’ τρίμηνο

Τα Καθαρά Έσοδα από Προμήθειες ανήλθαν σε €97,1 εκατ., αυξημένα κατά 10,5% ή €9,2 εκατ. σε τριμηνιαία βάση, προερχόμενα από την αύξηση των προμηθειών χορηγήσεων ως αποτέλεσμα της ανάκαμψης των εκταμιεύσεων νέων δανείων, καθώς και της συνεισφοράς από την αύξηση των προμηθειών Πιστωτικών Καρτών και Πληρωμών. Το α’ εξάμηνο, τα επαναλαμβανόμενα έσοδα από προμήθειες αυξήθηκαν κατά 10,7%, σε συγκρίσιμη βάση, λαμβανομένης υπόψη της απόσχισης του τομέα αποδοχής συναλλαγών καρτών, ως αποτέλεσμα της αύξησης των προμηθειών χορηγήσεων, των προμηθειών Πιστωτικών Καρτών καθώς και της υψηλότερης συνεισφοράς των εργασιών διαχείρισης χαρτοφυλακίου.

Τα Κέρδη από Χρηματοοικονομικές Πράξεις ανήλθαν σε €28,9 εκατ. ως αποτέλεσμα αποτιμησιακού κέρδους παραγώγων καθώς και κερδών που προέκυψαν από συναλλαγματικές διαφορές.

Τα Λοιπά Έσοδα διαμορφώθηκαν σε €13 εκατ. το β’ τρίμηνο 2023.

Τα Επαναλαμβανόμενα Λειτουργικά Έξοδα αυξήθηκαν το β’ τρίμηνο (+3%), σε τριμηνιαία βάση, κυρίως λόγω των πληθωριστικών πιέσεων

Τα Επαναλαμβανόμενα Λειτουργικά Έξοδα αυξήθηκαν κατά 3% σε τριμηνιαία βάση ή κατά €7 εκατ. και ανήλθαν σε €240,4 εκατ., ως αποτέλεσμα της αύξησης του φόρου ακίνητης περιουσίας, των ασφαλίστρων καθώς και της αύξησης των αποσβέσεων κυρίως άυλων περιουσιακών στοιχείων.

Τα Συνολικά Λειτουργικά Έξοδα διαμορφώθηκαν σε €252 εκατ. μειωμένα κατά 7,3% σε σχέση με το προηγούμενο τρίμηνο, κυρίως λόγω μη Επαναλαμβανόμενων Εξόδων («Εξαιρουμένων Κονδυλίων») ύψους €11,5 εκατ., έναντι €38,4 εκατ. το α’ τρίμηνο 2023 σχετιζόμενων με την ολοκλήρωση του προγράμματος Εθελουσίας Εξόδου Προσωπικού (VSS) το α’ τρίμηνο.

Το Κόστος Πιστωτικού Κινδύνου αντικατοπτρίζει την ανθεκτική επίδοση του χαρτοφυλακίου ΜΕΑ

Σε οργανικό επίπεδο, οι Ζημίες Απομείωσης για την κάλυψη πιστωτικού κινδύνου δανείων ανήλθαν σε €60,7 εκατ., αυξημένες από €58,7 εκατ. το προηγούμενο τρίμηνο. Τα έξοδα διαχείρισης= δανείων της Cepal ανήλθαν σε €12,8 εκατ. έναντι €13,3 εκατ. το προηγούμενο τρίμηνο.

Μη λαμβανομένων υπόψη των Zημιών Απομείωσης που αφορούν σε συναλλαγές χαρτοφυλακίων ΜΕΑ, το Κόστος Πιστωτικού Κινδύνου ως ποσοστό των χορηγήσεων μετά από προβλέψεις διαμορφώθηκε σε 76 μ.β. (συμπεριλαμβανομένων των εξόδων διαχείρισης) έναντι 75 μονάδων βάσης το προηγούμενο τρίμηνο. Λαμβάνοντας υπόψη την επίπτωση των συναλλαγών, το Κόστος Πιστωτικού Κινδύνου διαμορφώνεται σε 81 μ.β., εκ των οποίων 5 μ.β. σχετίζονται με συναλλαγές ΜΕΑ, έναντι 119 μ.β. το προηγούμενο τρίμηνο.

Η επίπτωση από τις συναλλαγές ΜΕΑ4 ήταν θετική για το τρίμηνο, ύψους €5,2 εκατ. και προήλθε από κέρδη €8 εκατ. σχετιζόμενα με τη συναλλαγή «Sky», έναντι €23.5 εκατ. αρνητικής επίπτωσης το α’ τρίμηνο 2023.

Οι Λοιπές Ζημίες Απομείωσης ανήλθαν σε €2,9 εκατ. το β’ τρίμηνο 2023.

Βασικά Στοιχεία Ισολογισμού

Αύξηση στο χαρτοφυλάκιο Εξυπηρετούμενων Δανείων σε τριμηνιαία βάση (+1%)

Οι νέες εκταμιεύσεις στην Ελλάδα αυξήθηκαν το β’ τρίμηνο και διαμορφώθηκαν σε €2 δισ., κυρίως στους κλάδους του εμπορίου, των μεταφορών, της ενέργειας, της μεταποίησης και του τουρισμού.

Σημειώνεται ότι η συνολική λογιστική αξία του χαρτοφυλακίου Χορηγήσεων περιλαμβάνει τις ομολογίες υψηλής εξοφλητικής προτεραιότητας ύψους €5,2 δισ. των συναλλαγών ΜΕΑ «Galaxy» και «Cosmos».

Το χαρτοφυλάκιο Εξυπηρετούμενων Δανείων του Ομίλου (εξαιρουμένων των ομολογιών υψηλής εξοφλητικής προτεραιότητας των συναλλαγών «Galaxy» και «Cosmos») αυξήθηκε σε €31,5 δισ. (+1% σε τριμηνιαία βάση) το β’ τρίμηνο, ως αποτέλεσμα της αύξησης των χορηγήσεων νέων δανείων καθώς και της επιβράδυνσης των αποπληρωμών επιχειρηματικών δανείων.

Σε ετήσια βάση, τα Εξυπηρετούμενα δάνεια ενισχύθηκαν κατά 3%, ως αποτέλεσμα της αύξησης των επιχειρηματικών δανείων στην Ελλάδα και των Διεθνών δραστηριοτήτων του Ομίλου κατά 6% και 5% αντίστοιχα, ενώ τα δάνεια Ιδιωτών μειώθηκαν κατά 3%.

Η καθαρή πιστωτική επέκταση στην Ελλάδα διαμορφώθηκε σε €0,1 δισ., αντανακλώντας την αυξημένη πιστωτική ζήτηση κυρίως από τις επιχειρήσεις, ενώ η άνοδος των αποπληρωμών που παρατηρήθηκε τα δύο προηγούμενα τρίμηνα υποχώρησε. Σύμφωνα με τον τρέχοντα προγραμματισμό, οι εκταμιεύσεις αναμένεται να αυξηθούν τα επόμενα τρίμηνα.

Αύξηση των καταθέσεων κατά €1,6 δισ. σε τριμηνιαία βάση

Οι συνολικές καταθέσεις του Ομίλου αυξήθηκαν κατά €1,6 δισ. σε τριμηνιαία βάση και διαμορφώθηκαν σε €51,8 δισ., λόγω εισροών προθεσμιακών καταθέσεων από Επιχειρήσεις και νοικοκυριά.

Σε ετήσια βάση, οι καταθέσεις του Ομίλου αυξήθηκαν κατά 3,3 δισ.

Οι προθεσμιακές καταθέσεις ενισχύθηκαν περαιτέρω, αντιπροσωπεύοντας το 25% των εγχώριων καταθέσεων της Τράπεζας. Το κόστος των προθεσμιακών καταθέσεων αυξήθηκε σε 1,86%, συμπεριλαμβανομένης της επίπτωσης από τις προθεσμιακές καταθέσεις σε δολάρια, έναντι 1,14% το προηγούμενο τρίμηνο. Το β’ τρίμηνο, η αύξηση των επιτοκίων καταθέσεων, ως ποσοστό της αύξησης των επιτοκίων της αγοράς (beta), διαμορφώθηκε σε 13%, με τον αντίστοιχο συντελεστή των καταθέσεων σε Ευρώ να ανέρχεται σε 9%, λόγω της αργής μετάβασης στις προθεσμιακές καταθέσεις και του υψηλότερου επιτοκίου Euribor.

Υψηλοί Δείκτες ρευστότητας

Μετά την αποπληρωμή επιπλέον ύψους €4 δισ. του Προγράμματος Στοχευμένων Πράξεων Μακροπρόθεσμης Αναχρηματοδότησης (TLTRO) με λήξη τον Ιούνιο 2023, η χρηματοδότηση από την Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) μειώθηκε σε €5 δισ. στο τέλος του β’ τριμήνου 2023. Το κόστος χρηματοδότησης της Τράπεζας διαμορφώθηκε σε 118 μ.β. από 90 μ.β. το προηγούμενο τρίμηνο, κυρίως λόγω του υψηλότερου κόστους καταθέσεων.

Η ισχυρή ρευστότητα του Ομίλου αντικατοπτρίζεται στον Δείκτη Δανείων προς Καταθέσεις, ο οποίος βελτιώθηκε περαιτέρω και ανήλθε σε 75%. Επιπλέον, ο δείκτης Κάλυψης Ρευστότητας (LCR) ενισχύθηκε σε 176% από 164% το προηγούμενο τρίμηνο, ποσοστό αρκετά υψηλότερο του εποπτικού ορίου. Τον Ιούνιο, η Τράπεζα ολοκλήρωσε με επιτυχία μία επιπλέον έκδοση ομολόγου υψηλής εξοφλητικής προτεραιότητας (senior preferred bond) ύψους €500 εκατ., διαφοροποιώντας περαιτέρω τη χρηματοδοτική της βάση, και ενισχύοντας περαιτέρω βαθμιαία την κεφαλαιακή της θέση.

Ποιότητα Δανειακού Χαρτοφυλακίου

Ο Δείκτης Μη Εξυπηρετούμενων Ανοιγμάτων του Ομίλου αμετάβλητος σε τριμηνιαία βάση

Τα Μη Εξυπηρετούμενα Ανοίγματα στην Ελλάδα παρέμειναν σχεδόν αμετάβλητα και ανήλθαν €2,8 δισ., καθώς οι αυξανόμενες εισροές που προέκυψαν από μία μεμονωμένη ρύθμιση επιχειρηματικού πελάτη, αντισταθμίστηκαν πλήρως από την τακτική εξυπηρέτηση των δανείων (curings) και τις αποπληρωμές. Ως αποτέλεσμα, ο Δείκτης Μη Εξυπηρετούμενων Ανοιγμάτων σε επίπεδο Ομίλου παρέμεινε αμετάβλητος σε 7,6% το β’ τρίμηνο.

Το β’ τρίμηνο, η Τράπεζα προχώρησε σε περαιτέρω εξυγίανση του ισολογισμού της με την ολοκλήρωση δύο συναλλαγών ΜΕΑ («Sky» και «Hermes»), συνολικής λογιστικής αξίας περίπου €3 δισ., τα οποία ήταν καταχωρημένα στα «Στοιχεία Ενεργητικού προς Πώληση».

Ο Δείκτης Κάλυψης Μη Εξυπηρετούμενων Ανοιγμάτων του Ομίλου αντικατοπτρίζει τη δομή του υποκείμενου χαρτοφυλακίου ΜΕΑ

Ο Δείκτης Κάλυψης των Μη Εξυπηρετούμενων Ανοιγμάτων του Ομίλου ανήλθε σε 40% στο τέλος του β’ τριμήνου 2023, ενώ ο συνολικός Δείκτης Κάλυψης, συμπεριλαμβανομένων των ενσώματων εξασφαλίσεων, ανήλθε σε 111%.

Ο Δείκτης Κάλυψης Καθυστερήσεων σε επίπεδο Ομίλου διαμορφώθηκε σε 80%, ενώ ο συνολικός Δείκτης Κάλυψης Καθυστερήσεων, συμπεριλαμβανομένων των ενσώματων εξασφαλίσεων, ανήλθε σε 144%.

Ο Δείκτης Κάλυψης ΜΕΑ αντικατοπτρίζει τη δομή του υποκείμενου χαρτοφυλακίου ΜΕΑ, το οποίο απαρτίζεται κατά το μεγαλύτερο ποσοστό από ΜΕΑ Ιδιωτών με εξασφαλίσεις, ενώ ένα μεγάλο ποσοστό αφορά σε (ρυθμισμένα) ενήμερα ανοίγματα, με λιγότερο από 90 ημέρες σε καθυστέρηση. Από τα Μη Εξυπηρετούμενα Ανοίγματα του Ομίλου ύψους €3 δισ., παραπάνω από τα μισά αφορούν σε στεγαστικά δάνεια (ποσοστό 50% του συνόλου), ενώ ένα μεγάλο μέρος αποτελείται από ρυθμισμένα ανοίγματα με λιγότερο από 90 ημέρες σε καθυστέρηση (45% του συνόλου ή €1,4 δισ.)

Κεφαλαιακή Επάρκεια

Ο Δείκτης Κεφαλαίων Κοινών Μετοχών της Κατηγορίας 1 με πλήρη εφαρμογή της Βασιλείας ΙΙΙ (FL CET1) διαμορφώθηκε σε 13,6%2, ξεπερνώντας τον αρχικό στόχο

Τα Κεφάλαια Κοινών Μετοχών της Κατηγορίας 1 με πλήρη εφαρμογή της Βασιλείας ΙΙΙ (FL CET1) ανήλθαν σε €4,3 δισ., ενώ ο αντίστοιχος Δείκτης (FL CET1) διαμορφώθηκε σε 13,5% ή 13,4% λαμβανομένης υπόψη της πρόβλεψης για διανομή μερίσματος, ενισχυμένος κατά 109 μ.β. το β’ τρίμηνο. Συγκεκριμένα, η αύξηση προέκυψε κυρίως από τη θετική συνεισφορά κατά 71 μ.β. από την οργανική κερδοφορία του τριμήνου και τη θετική επίπτωση κατά 56 μ.β. από την ολοκλήρωση δύο συναλλαγών ΜΕΑ και μίας συνθετικής τιτλοποίησης.

Λαμβάνοντας υπόψη τη θετική επίπτωση στα Σταθμισμένα για τον Κίνδυνο Στοιχεία του Ενεργητικού (RWAs), που εκτιμάται ότι θα προκύψει από τις συναλλαγές, ο Συνολικός Δείκτης Κεφαλαίων Κοινών Μετοχών της Κατηγορίας 1 με πλήρη εφαρμογή της Βασιλείας ΙΙΙ (FL CET1) ενισχύεται περαιτέρω και διαμορφώνεται στο 13,6%. Επιπλέον, η Τράπεζα έχει προγραμματίσει άλλες συνθετικές τιτλοποιήσεις εξυπηρετούμενων δανείων εντός του 2023, οι οποίες αναμένεται να ενισχύσουν περαιτέρω τον Δείκτη κατά περίπου 20 μ.β.

Τον Ιούνιο 2023, ο αντίστοιχος Δείκτης Κεφαλαιακής Επάρκειας με πλήρη εφαρμογή της Βασιλείας ΙΙΙ ανήλθε σε 18%, λαμβανομένης υπόψη της προαναφερθείσας θετικής επίπτωσης στα RWAs από συναλλαγές.

Διεθνείς Δραστηριότητες

Τα Καθαρά Κέρδη μετά από φόρους ανήλθαν σε €33 εκατ., από €27 εκατ. το προηγούμενο τρίμηνο και €20 εκατ. το β’ τρίμηνο 2022. Το Καθαρό Έσοδο Τόκων αυξήθηκε κατά 10% το β’ τρίμηνο, ενώ τα Καθαρά Έσοδα από Προμήθειες ενισχύθηκαν κατά 3%.

Τα Επαναλαμβανόμενα Λειτουργικά Έξοδα μειώθηκαν κατά 6% σε τριμηνιαία βάση, ως αποτέλεσμα κυρίως της ετήσιας εισφοράς στο Ταμείο Εγγυήσεως Καταθέσεων της Ρουμανίας που καταγράφηκε το α’ τρίμηνο. Επιπλέον, το β’ τρίμηνο καταγράφηκαν προβλέψεις €2 εκατ. έναντι αναστροφής προβλέψεων ύψους €2 εκατ. το προηγούμενο τρίμηνο.

Τα υπόλοιπα των δανείων (μετά από συσσωρευμένες προβλέψεις) παρέμειναν σχεδόν αμετάβλητα (+0,3%) και ανήλθαν σε €4,2 δισ., ενώ οι καταθέσεις αυξήθηκαν σε €6 δισ.

Το α’ εξάμηνο 2023, τα Προσαρμοσμένα Καθαρά Έσοδα μετά από φόρους ανήλθαν σε €61 εκατ. από €21 εκατ. το α’ εξάμηνο 2022, ως αποτέλεσμα κυρίως της ενισχυμένης επίδοσης στο Καθαρό Έσοδο Τόκων (+63%), που προέκυψε από τα υψηλότερα επιτόκια καθώς και τη σημαντική βελτίωση της λειτουργικής αποδοτικότητας (Δείκτης Εξόδων προς Έσοδα μειωμένος κατά 26 ποσοστιαίες μονάδες σε ετήσια βάση), συνεισφέροντας 17% στην κερδοφορία του Ομίλου και ενισχύοντας την αποδοτικότητα του απασχολούμενου κεφαλαίου CET17 στο 32%.

Διαβάστε επίσης:

Alpha Bank: Ενισχύεται η δυναμική της ελληνικής βιομηχανίας

Alpha Bank: Οι παράγοντες επιστροφής της εμπιστοσύνης στις Αγορές Ομολόγων και Κεφαλαίου

Χρηματιστήριο Αθηνών: Σε αναζήτηση κατεύθυνσης εν μέσω θερινής ραστώνης