ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η πορεία της ιδιωτικής κατανάλωσης στην Ελλάδα εν μέσω των έντονων πληθωριστικών πιέσεων που γνωρίζει η οικονομία βρίσκεται στο επίκεντρο της ανάλυσης της Alpha Bank στο τελευταίο δελτίο Οικονομικών Εξελίξεων της τράπεζας που δόθηκε σήμερα στη δημοσιότητα.

Ιδιωτική κατανάλωση εν μέσω πληθωριστικών πιέσεων: Η επίδραση της απασχόλησης και των ονομαστικών μισθών

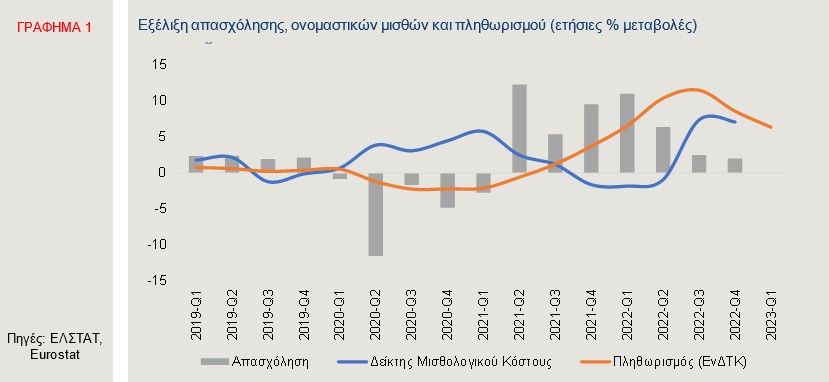

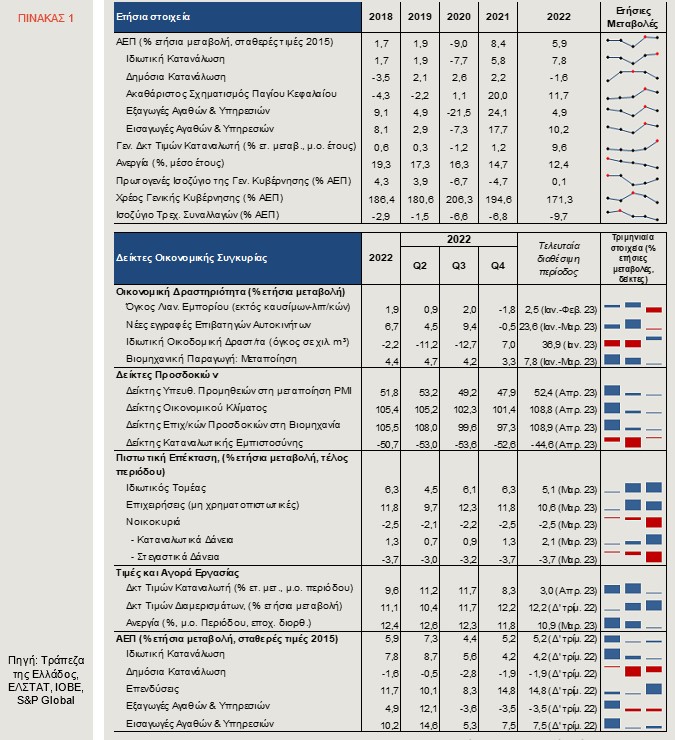

Μολονότι, την τελευταία διετία, το αναπτυξιακό μείγμα της χώρας μεταβάλλεται σταδιακά με ενίσχυση των επενδύσεων παγίου κεφαλαίου, η κατανάλωση διατήρησε την πρωτοκαθεδρία όσον αφορά στη συμβολή στην οικονομική μεγέθυνση της χώρας. Η ιδιωτική κατανάλωση αυξήθηκε κατά 5,8% το 2021 και 7,8% το 2022, συμβάλλοντας καθοριστικά στην ανάκτηση των απωλειών της πανδημίας σε όρους ακαθάριστου εγχώριου προϊόντος (ΑΕΠ). Οι παράγοντες που ενισχύουν, μέχρι στιγμής, την καταναλωτική δαπάνη των νοικοκυριών είναι πρώτον, η αύξηση της απασχόλησης κατά 5,4%, το περασμένο έτος, η οποία στήριξε το ακαθάριστο διαθέσιμο εισόδημα[i] του μέσου νοικοκυριού (άνοδος 7,4% το 2022), και δεύτερον, η έστω και μερική προσαρμογή των ονομαστικών μισθών[ii] στο πληθωριστικό περιβάλλον, καθώς αυξήθηκαν σημαντικά το τρίτο και τέταρτο τρίμηνο του 2022 (κατά 7,4% και 7,1% σε ετήσια βάση, αντίστοιχα) (Γράφημα 1), αντισταθμίζοντας, μερικώς, σε συνδυασμό με τα μέτρα στήριξης που υιοθέτησε η ελληνική κυβέρνηση για την αντιμετώπιση των συνεπειών της ενεργειακής κρίσης, τις απώλειες στην αγοραστική δύναμη των νοικοκυριών λόγω του πληθωρισμού (πληθωρισμός με βάση τον Εναρμονισμένο Δείκτη Τιμών Καταναλωτή 2022: 9,3%).

Το 2023, η κατανάλωση αναμένεται να στηρίξει την οικονομική δραστηριότητα, για ένα ακόμα έτος, αν και ηπιότερα σε σύγκριση με τα προηγούμενα χρόνια. Σύμφωνα με τις πρόσφατες προβλέψεις του Υπουργείου Οικονομικών (Πρόγραμμα Σταθερότητας 2023, Απρίλιος 2023), οι επενδύσεις και η ιδιωτική κατανάλωση αναμένεται να αυξηθούν, το τρέχον έτος, κατά 13,2% και 1,2%, αντίστοιχα, έχοντας τη μεγαλύτερη συνεισφορά στην αύξηση του ΑΕΠ (2023: 2,3%).

Προς την κατεύθυνση της διατήρησης της ισχυρής δυναμικής της ιδιωτικής κατανάλωσης συνηγορεί η εξέλιξη μιας σειράς δεικτών οικονομικής συγκυρίας, όπως:

Πρώτον, οι λιανικές πωλήσεις, καθώς, σύμφωνα με τα πρόσφατα στοιχεία της ΕΛΣΤΑΤ, το πρώτο δίμηνο του έτους, ο δείκτης κύκλου εργασιών στο λιανικό εμπόριο αυξήθηκε κατά 10,9%, ενώ ο δείκτης όγκου, ο οποίος προκύπτει από τον αποπληθωρισμό του κύκλου εργασιών και, συνεπώς, δεν περιλαμβάνει την επίδραση της ανόδου των τιμών, αυξήθηκε ηπιότερα κατά 1,8% (Γράφημα 2α). Από τις επιμέρους κατηγορίες καταστημάτων, τα πολυκαταστήματα κατέγραψαν τη μεγαλύτερη αύξηση, το πρώτο δίμηνο του 2023, σε όρους όγκου (27,6%), ενώ ακολούθησαν οι κατηγορίες έπιπλα-ηλεκτρικά είδη-οικιακός εξοπλισμός (20,4%) και ένδυση-υπόδηση (14,4%). Αντίθετα, πτώση κατέγραψαν τα μεγάλα καταστήματα τροφίμων (-3,3%), ενώ στην κατηγορία καύσιμα-λιπαντικά σημειώθηκε οριακή πτώση (-0,1%), εν πολλοίς λόγω της μεγάλης ανόδου που είχε καταγραφεί το αντίστοιχο διάστημα του 2022 (15,9%) (Γράφημα 2β). Σημειώνεται ότι η πορεία του κύκλου εργασιών λιανικών πωλήσεων ήταν ταυτόσημη με την πορεία του όγκου, μέχρι τους καλοκαιρινούς μήνες του 2021, έκτοτε, ωστόσο, υπάρχει διαφοροποίηση, καθώς ο υψηλός πληθωρισμός είχε ως αποτέλεσμα οι ετήσιες μεταβολές του κύκλου εργασιών να υπερβαίνουν τις αντίστοιχες του όγκου.

Δεύτερον, η περαιτέρω αύξηση της απασχόλησης, το πρώτο τρίμηνο του έτους (0,5%), αν και με ηπιότερο ρυθμό σε σύγκριση με το αντίστοιχο περυσινό διάστημα (11%). Η υλοποίηση, εντός του 2023, των εξαγγελθέντων προγραμμάτων επιδοτούμενων θέσεων εργασίας, στο πλαίσιο του Ταμείου Ανάκαμψης και του Εταιρικού Συμφώνου για το Πλαίσιο Ανάπτυξης (ΕΣΠΑ) 2021-2027, αναμένεται να συμβάλει στην περαιτέρω αποκλιμάκωση του ποσοστού της ανεργίας και, κατ’ επέκταση, στην ενίσχυση της καταναλωτικής δαπάνης. Σύμφωνα με τις προβλέψεις που περιλαμβάνονται στο Πρόγραμμα Σταθερότητας του Υπουργείου Οικονομικών, το ποσοστό της ανεργίας (βάσει της Έρευνας Εργατικού Δυναμικού) αναμένεται να υποχωρήσει σε 11,8%, το 2023, έναντι 12,4%, το 2022.

Τρίτον, οι τουριστικές εισπράξεις, οι οποίες, το δίμηνο Ιανουαρίου-Φεβρουαρίου, κατέγραψαν εντυπωσιακή αύξηση κατά 76,4% σε σύγκριση με το αντίστοιχο περυσινό διάστημα, δημιουργώντας προσδοκίες για υπέρβαση των ιστορικά υψηλών τουριστικών εισπράξεων του 2019 (Ευρώ 18,2 δισ.).

Τέταρτον, οι νέες άδειες κυκλοφορίας επιβατηγών αυτοκινήτων, οι οποίες αυξήθηκαν κατά 23,6% σε ετήσια βάση, το πρώτο τρίμηνο του τρέχοντος έτους, έναντι ηπιότερης ανόδου κατά 13,8%, το αντίστοιχο διάστημα του 2022.

Η ενίσχυση της καταναλωτικής δαπάνης αντανακλάται και στα στοιχεία της έρευνας για τον Δείκτη Υπευθύνων για τις Πωλήσεις στη Μεταποίηση (Purchasing Managers’ Index-PMI) από την S&P Global στην Ελλάδα, καθώς, τον Απρίλιο, οι νέες πωλήσεις αυξήθηκαν με τον ταχύτερο ρυθμό από τον Ιανουάριο του 2022, ενώ αξίζει να σημειωθεί ότι ο ρυθμός δημιουργίας θέσεων εργασίας στον κλάδο ήταν ο ταχύτερος που έχει καταγραφεί σε διάστημα ενός έτους. Επιπλέον, η καταναλωτική εμπιστοσύνη, παρά το γεγονός ότι υποχώρησε στις -44,6 μονάδες, τον Απρίλιο, από -41,1 μονάδες, τον Μάρτιο, κινείται ανώτερα από τον μέσο όρο του 2022 (-50,7 μονάδες), ενώ οι προβλέψεις των καταναλωτών για την εξέλιξη των τιμών, τους επόμενους δώδεκα μήνες, έχουν μετριασθεί, καθώς διαμορφώθηκαν, τον Απρίλιο, στις 29,5 μονάδες έναντι 42,5 μονάδων, κατά μέσο όρο, το 2022.

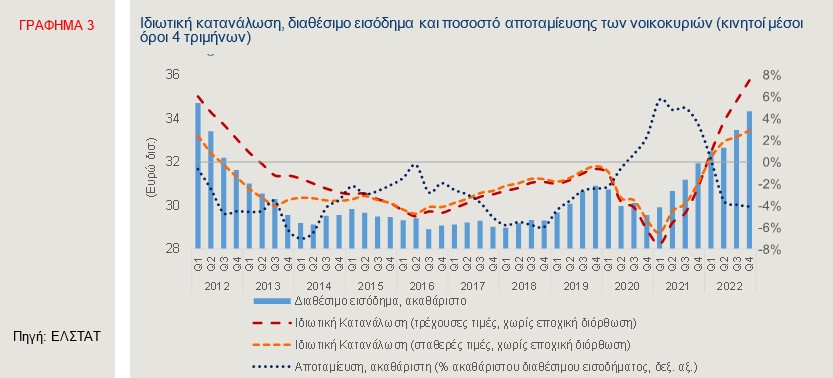

Τέλος, η καταναλωτική δαπάνη υποστηρίζεται ακόμη σε αξιόλογο βαθμό από τη χρήση των αποταμιεύσεων που συσσωρεύτηκαν την περίοδο της πανδημίας. Το ανωτέρω συμπέρασμα εξάγεται από το Γράφημα 3, στο οποίο απεικονίζεται η εξέλιξη της κατανάλωσης, της αποταμίευσης και του διαθέσιμου εισοδήματος των νοικοκυριών σε κινητούς μέσους όρους τεσσάρων τριμήνων, προκειμένου να εξαλειφθεί η εποχικότητα που παρουσιάζουν τα εν λόγω μεγέθη. Όπως παρατηρείται στο γράφημα, κατά το πρώτο στάδιο της πανδημίας, η ιδιωτική κατανάλωση μειώθηκε εντονότερα από το ακαθάριστο διαθέσιμο εισόδημα, με αποτέλεσμα η ακαθάριστη αποταμίευση να περάσει σε θετικό έδαφος. Η καταναλωτική δαπάνη ανέκαμψε, τη διετία 2021-2022, με την ιδιωτική κατανάλωση (σε τρέχουσες τιμές[i]) να αυξάνεται εντονότερα από το ακαθάριστο διαθέσιμο εισόδημα, με συνέπεια να συρρικνωθεί η ακαθάριστη αποταμίευση.

Η Ελληνική Οικονομία σε Αριθμούς

Διεθνής τραπεζική κρίση: o ρόλος της νομισματικής σύσφιξης και οι δομικές διαφορές με τον «κόσμο» του 2008

Οι επίμονες διαταραχές στον χρηματοπιστωτικό τομέα, κυρίως στις ΗΠΑ και λιγότερο στην Ευρώπη, έχουν οδηγήσει τις εποπτικές και νομισματικές αρχές να καταφεύγουν άμεσα σε λήψη έκτακτων μέτρων, με στόχο την αποφυγή «επιμόλυνσης» άλλων οικονομιών. Τα κοινά χαρακτηριστικά των πτωχεύσεων και στις δύο πλευρές του Ατλαντικού, που επέφεραν τη μαζική απόσυρση καταθέσεων, ήταν η μείωση της εμπιστοσύνης των καταθετών και των επενδυτών, ο ρόλος των social media στη διάδοση φημών, καθώς και η ραγδαία αύξηση των επιτοκίων για την τιθάσευση του πληθωρισμού.

Παράλληλα, διανύουμε έναν πολύ πιο επιθετικό κύκλο σύσφιξης της νομισματικής πολιτικής των τελευταίων δεκαετιών για την επαναφορά του πληθωρισμού στα επιθυμητά επίπεδα. Τούτο έχει ως αποτέλεσμα την επιβράδυνση της παγκόσμιας οικονομίας, με σημαντικές επιπτώσεις στον χρηματοπιστωτικό τομέα. Πολλές τράπεζες, ιδίως περιφερειακές, στις ΗΠΑ, έχουν έρθει αντιμέτωπες με προβλήματα ρευστότητας, μαζικής φυγής καταθέσεων, εκτεταμένης έκθεσης σε εμπορικά ακίνητα, καθώς και μειωμένης κεφαλαιακής επάρκειας και ενεργητικού. Επιπλέον, οι περιφερειακές τράπεζες των ΗΠΑ βρίσκονται σε μια περίοδο παρατεταμένης αβεβαιότητας, έχοντας απωλέσει την εμπιστοσύνη των αγορών (Γράφημα 4).

Αξίζει να σημειωθεί ότι μετά τις διαδοχικές πτωχεύσεις περιφερειακών τραπεζικών ιδρυμάτων στις ΗΠΑ (Silicon Valley Bank, Signature Bank και First Republic Bank), με συνολικά κεφάλαια Δολάρια 548,5 δισ. και συνολικές καταθέσεις περίπου Δολάρια 368 δισ., η Ομοσπονδιακή Επιτροπή Ασφάλισης Καταθέσεων (FDIC) δημοσίευσε την πρότασή της για τον ρόλο της ασφάλισης καταθέσεων στην προώθηση της χρηματοπιστωτικής σταθερότητας και την προστασία των τραπεζικών καταθέσεων, καθώς και τις πολιτικές και τα εργαλεία που μπορούν να συμπληρώσουν το υφιστάμενο κανονιστικό πλαίσιο ασφάλισης των καταθέσεων.

Αναμφίβολα, υπάρχουν σημαντικές διαφορές μεταξύ της κρίσης του 2008 και της τωρινής, ενώ το ευρωπαϊκό τραπεζικό σύστημα φαίνεται να είναι λιγότερο εκτεθειμένο στις διαταραχές για τους κάτωθι λόγους:

α) Το τραπεζικό σύστημα, τόσο στις ΗΠΑ, όσο κυρίως στη ΖτΕ, λειτουργεί με υψηλότερους δείκτες κεφαλαίου και ρευστότητας, ενώ και η ποιότητα του ενεργητικού έχει βελτιωθεί.

β) Για την τρέχουσα κρίση ευθύνονται παράγοντες όπως η έλλειψη εμπιστοσύνης και η κακοδιαχείριση, που οδηγούν σε μαζική απόσυρση καταθέσεων, σε αντιδιαστολή με την έκθεση σε μη εξασφαλισμένα περιουσιακά στοιχεία, που αποτέλεσε τον καταλυτικό παράγοντα της χρηματοπιστωτικής κρίσης του 2008.

γ) Οι αρμόδιες ρυθμιστικές αρχές είναι πολύ καλύτερα προετοιμασμένες, παρεμβαίνοντας έγκαιρα και αποτελεσματικά, περιορίζοντας επιτυχώς τη μετάδοση, τόσο σε άλλα πιστωτικά ιδρύματα, όσο και στο σύνολο της οικονομίας.

δ) Η κερδοφορία των τραπεζών, και δη των ευρωπαϊκών, έχει φθάσει σε επίπεδα ρεκόρ, της τελευταίας 15ετίας (“European Banks”, Deutsche Bank Research, 6.4.2023), με αποτέλεσμα να προσφέρει τη δυνατότητα στις τράπεζες να απορροφήσουν τους κραδασμούς από την κρίση στον χρηματοπιστωτικό κλάδο.

ε) Σήμερα, υπάρχει μικρότερη διασύνδεση μεταξύ των ευρωπαϊκών τραπεζών και των χρηματοπιστωτικών ιδρυμάτων στις ΗΠΑ. Οι ευρωπαϊκές τράπεζες δεν έχουν μεγάλη έκθεση στις ΗΠΑ, αφού έχουν περιορίσει τόσο τις επενδύσεις σε τίτλους των τραπεζών των ΗΠΑ, όσο και την εμπορική τους δραστηριότητας, με τη μεταβίβαση πολλών θυγατρικών σε ανταγωνιστές.

Συνοψίζοντας, η σημερινή κρίση στον χρηματοπιστωτικό κλάδο διαφέρει σημαντικά από την προηγούμενη, με το ρυθμιστικό πλαίσιο να είναι θεαματικά αναβαθμισμένο, ενώ οι θετικές επιδόσεις του τραπεζικού συστήματος περιόρισαν σημαντικά τη μετάδοση χωρίς να επηρεαστεί ο κλάδος ευρύτερα. Οι ευρωπαϊκές τράπεζες φαίνεται να αποφεύγουν την τραπεζική κρίση, παρουσιάζοντας αξιοσημείωτη ανθεκτικότητα, εξαιτίας τόσο της καλύτερης διαχείρισης των κινδύνων και της υψηλής κερδοφορίας, όσο και της αυστηρότερης εποπτείας από τις αρμόδιες ρυθμιστικές αρχές (Γράφημα 5).

Παρά τις εντάσεις στον χρηματοπιστωτικό κλάδο, κυρίως στις ΗΠΑ, φαίνεται ότι ο αντίκτυπος στην αμερικανική οικονομία και τη Ζώνη του ευρώ (ΖτΕ), θα είναι σχετικά περιορισμένος. Η επιβράδυνση της παγκόσμιας οικονομίας εκτιμάται ότι δεν μπορεί να αποφευχθεί, ενώ οι αβεβαιότητες συνεχίζουν να υφίστανται. Επίσης, ο επίμονος υψηλός πληθωρισμός, που δεν υπήρχε κατά την προηγούμενη χρηματοπιστωτική κρίση, θα περιορίσει, ενδεχομένως, τη δυνατότητα των κεντρικών τραπεζών στην αντιμετώπιση της χαμηλότερης ανάπτυξης.

Στη ΖτΕ, η πιο αργή, σχετικά, αντίδραση της ΕΚΤ στην αύξηση των επιτοκίων, καθώς και οι εξελίξεις στον τραπεζικό κλάδο ενδέχεται να επιβραδύνουν την ανάπτυξη. Όμως, η ανθεκτικότητα του τραπεζικού κλάδου με την υψηλή κερδοφορία και την αναθεωρημένη εποπτεία, η ενεργειακή απεξάρτηση από την Ρωσία και η ήπια αποκλιμάκωση των τιμών στην ενέργεια, καθώς και η επανεκκίνηση της κινεζικής οικονομίας ως σημαντικού εμπορικού εταίρου ενδέχεται να περιορίσουν τις επιπτώσεις στην οικονομία. Βέβαια, δεν υπάρχουν περιθώρια εφησυχασμού, αφού οι διαταραχές παραμένουν ορατές, ενώ οι γεωπολιτικοί κίνδυνοι και οι ευμετάβλητες οικονομικές συνθήκες δύνανται να επιβραδύνουν την οικονομία στη ΖτΕ, ανά πάσα στιγμή.

Αγορές Κεφαλαίου και Συναλλάγματος

Συνεχίζεται η σύσφιγξη της νομισματικής πολιτικής, παρά τις διαταραχές στον τραπεζικό κλάδο

· Η Ομοσπονδιακή Τράπεζα των ΗΠΑ (Fed) αύξησε το βασικό της επιτόκιο, κατά 25 μονάδες βάσης (μ.β.)

· Η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) προχώρησε σε αύξηση των επιτοκίων της κατά 25 μ.β., με το επιτόκιο καταθέσεων να φθάνει το 3,25%

· Κλυδωνισμοί στις περιφερειακές τράπεζες των ΗΠΑ, μετά την κατάρρευση της First Republic Bank

Οι εξελίξεις στην παγκόσμια οικονομία

ΑΝΑΣΚΟΠΗΣΗ ΟΙΚΟΝΟΜΙΚΩΝ ΓΕΓΟΝΟΤΩΝ ΠΡΟΗΓΟΥΜΕΝΗΣ ΕΒΔΟΜΑΔΑΣ

- Σε αύξηση των επιτοκίων προχώρησαν τόσο η Fed όσο και η ΕΚΤ

- Οριακή αύξηση του πληθωρισμού (0,1%) στο 7,0%, τον Απρίλιο, σε ετήσια βάση, στη ΖτΕ

- Η Κεντρική Τράπεζα της Αυστραλίας (RBA) αύξησε τα επιτόκια κατά 25 μ.β., εκπλήσσοντας τις αγορές που ανέμεναν ότι θα διατηρηθούν αμετάβλητα

ΗΠΑ: Στην πρόσφατη συνεδρίαση (2-3 Μαΐου), η Fed αποφάσισε την περαιτέρω αύξηση των επιτοκίων, την 10η διαδοχική από τον Μάρτιο του 2022, κατά 25 μ.β. Πλέον, το εύρος των επιτοκίων της Fed διαμορφώνεται στο 5%-5,25% και πρόκειται για το υψηλότερο επίπεδο από τα μέσα του 2007 (Γράφημα 6α). Εξίσου σημαντικό είναι ότι δεν υπάρχει σαφής δέσμευση για πρόσθετη σύσφιξη της νομισματικής πολιτικής στην επόμενη συνεδρίαση, με τις αγορές να αναμένουν ότι το επιτόκιο θα διατηρηθεί αμετάβλητο τον Ιούνιο. Επιπρόσθετα, οι ανησυχίες εντείνονται για τον χρηματοπιστωτικό κλάδο των ΗΠΑ, μετά την κατάρρευση της First Republic Bank. Παρά τις προσπάθειες της ρυθμιστικής αρχής (FDIC) να περιορίσει τη νευρικότητα, και άλλες περιφερειακές τράπεζες (PacWest, First Horizon) δέχονται ασφυκτικές πιέσεις. Τέλος, δόθηκαν στη δημοσιότητα οι δυσοίωνες προβλέψεις των συμβούλων της προεδρίας των ΗΠΑ για τα θέματα της οικονομίας, σε περίπτωση που δεν επιτευχθεί άμεσα λύση για το δημόσιο χρέος.

ΖτΕ: Επίμονος παραμένει ο πληθωρισμός στη ΖτΕ, αφού διαμορφώθηκε στο 7% σε ετήσια βάση, τον Απρίλιο, σύμφωνα με την προσωρινή εκτίμηση της Eurostat. Ο δομικός πληθωρισμός, που εξαιρεί τις τιμές των τροφίμων και της ενέργειας, υποχώρησε στο 5,6% (Γράφημα 6β). Επιπλέον, το διοικητικό συμβούλιο της ΕΚΤ αποφάσισε ηπιότερη αύξηση των βασικών επιτοκίων κατά 25 μ.β., μετά από τρεις διαδοχικές αυξήσεις κατά 50 μ.β., στοχεύοντας στην έγκαιρη επιστροφή του πληθωρισμού στον μεσοπρόθεσμο στόχο του 2%, ενώ αναμένεται να συνεχιστεί ο ανοδικός κύκλος των επιτοκίων. Τέλος, οι αυξήσεις των επιτοκίων έχουν ήδη αρνητικό αντίκτυπο στη ζήτηση και στην προσφορά νέων δανείων, σύμφωνα με πρόσφατη έρευνα της ΕΚΤ.

Διεθνής Οικονομία: Η κεντρική τράπεζα του Ην. Βασιλείου (BoE) αναμένεται να συνεδριάσει τις επόμενες ημέρες (11 Μαΐου), με τις αγορές να προεξοφλούν αύξηση των επιτοκίων, αφού ο πληθωρισμός παραμένει σταθερά σε διψήφιο επίπεδο. Επιπλέον, το Διεθνές Νομισματικό Ταμείο (ΔΝΤ) προέβη σε ανοδική αναθεώρηση των εκτιμήσεών του για την Ασία και τον Ειρηνικό, εξαιτίας κυρίως της δυναμικής ανάκαμψης της Κίνας και της ανθεκτικότητας της Ινδίας. Τέλος, η Κεντρική Τράπεζα της Αυστραλίας (RBA) αιφνιδίασε τις αγορές που ανέμεναν ότι τα επιτόκια θα παραμείνουν αμετάβλητα, αυξάνοντας το βασικό της επιτόκιο κατά 25 μ.β., στο 3,85%. Η απόφαση αυτή στοχεύει στον περιορισμό του πολύ υψηλού πληθωρισμού (7%, τον Μάρτιο, σε ετήσια βάση).

Οι συναλλαγματικές ισοτιμίες και οι αγορές ομολόγων

ΠΡΟΣΕΧΗ ΣΗΜΑΝΤΙΚΑ ΓΕΓΟΝΟΤΑ

ΗΠΑ:

- Πληθωρισμός Απριλίου (10 Μαΐου)

- Νέες εβδομαδιαίες αιτήσεις για επιδόματα ανεργίας (11 Μαΐου)

ΖτΕ:

- Εμπορικό Ισοζύγιο Μαρτίου, Ισπανία (10 Μαΐου)

- Πληθωρισμός Απριλίου, Γερμανία (10 Μαΐου)

- Πληθωρισμός Απριλίου, Ισπανία (12 Μαΐου)

ΔΙΕΘΝΕΙΣ ΑΓΟΡΕΣ:

- Συνεδρίαση Τράπεζας του Ην. Βασιλείου για τα επιτόκια (11 Μαΐου)

- Πληθωρισμός Απριλίου, Κίνα (11 Μαΐου)

- Εκτίμηση ΑΕΠ Ην. Βασιλείου, Ά τρίμηνο (12 Μαΐου)

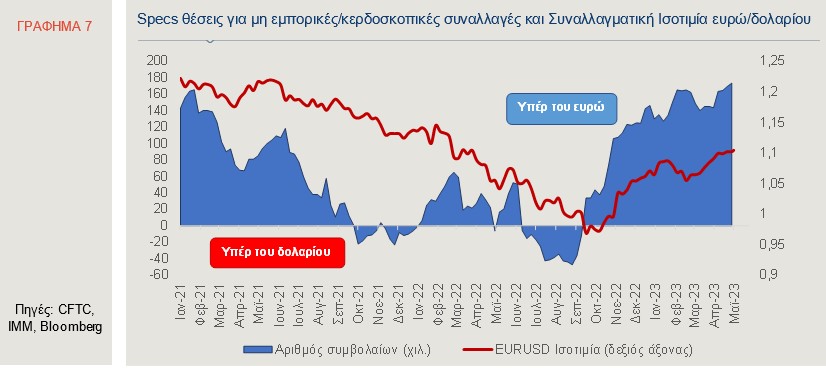

Σύμφωνα με τα στοιχεία του Χρηματιστηρίου του Σικάγου, οι συνολικές καθαρές τοποθετήσεις (αγορές μείον πωλήσεις), στην ισοτιμία του ευρώ με το δολάριο, διατηρήθηκαν θετικές, την εβδομάδα που έληξε στις 2 Μαΐου. Οι θετικές θέσεις (υπέρ του ευρώ, ‟long”) αυξήθηκαν κατά 4.089 συμβόλαια, με αποτέλεσμα οι συνολικές καθαρές θέσεις να διαμορφωθούν στα 173.489 συμβόλαια από 169.400 συμβόλαια, την προηγούμενη εβδομάδα (Γράφημα 7).

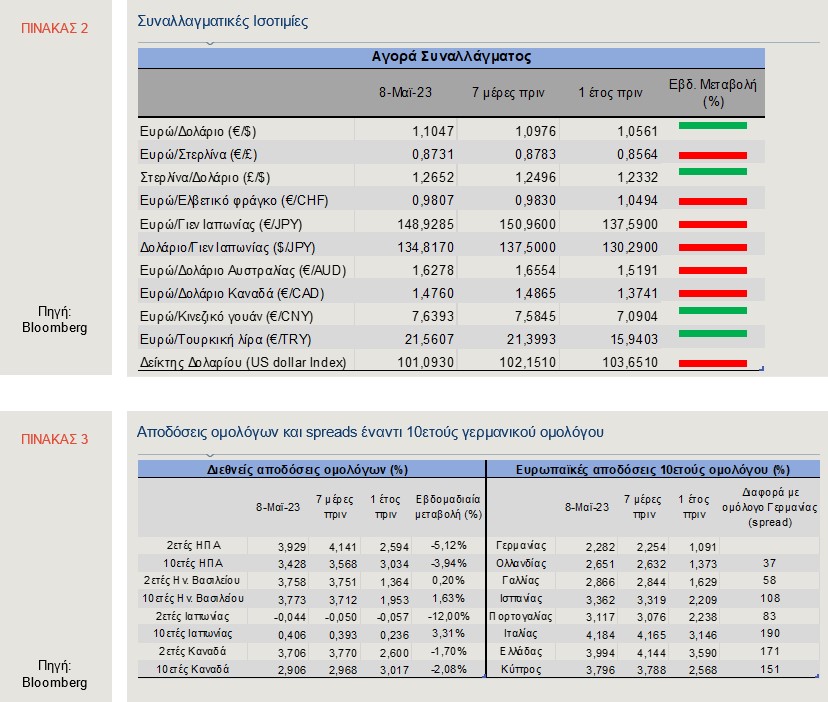

Ανοδικές τάσεις παρατηρούνται στη συναλλαγματική ισοτιμία του ευρώ έναντι του δολαρίου, με την ισοτιμία, στις 8 Μαΐου, να βρίσκεται στο 1,1047 €/$ (Πίνακας 2), αφού διατηρείται ο προβληματισμός αναφορικά με το όριο του δημοσίου χρέους στις ΗΠΑ, ενώ η Fed πλησιάζει στο τέλος του ανοδικού κύκλου των επιτοκίων. Τέλος, η στερλίνα κινείται ανοδικά έναντι του δολαρίου, με την ισοτιμία να βρίσκεται, στις 8 Μαΐου, στο επίπεδο του 1,2652 (£/$), εν αναμονή της επερχόμενης συνεδρίασης της κεντρικής τράπεζας του Ην. Βασιλείου (ΒοΕ) για αύξηση του επιτοκίου, που ενδέχεται να μην είναι η τελευταία.

Καθοδική κίνηση καταγράφεται στην ομολογιακή αγορά των ΗΠΑ, με την απόδοση του 10ετούς ομολόγου να ανέρχεται στο 3,43%, στις 8 Μαΐου, ενώ το 2ετές κινείται ακόμα υψηλότερα, στο 3,93%. Η πτώση στις αποδόσεις των ομολόγων στις ΗΠΑ σχετίζεται με την εκτίμηση των αγορών ότι η Fed ολοκλήρωσε τις αυξήσεις των επιτοκίων. Στη ΖτΕ, παρατηρούνται ελαφρώς ανοδικές τάσεις στις αποδόσεις των ομολόγων, μετά τις δηλώσεις αξιωματούχων της ΕΚΤ για διατήρηση της αυστηρής νομισματικής πολιτικής. Χαρακτηριστικά, η απόδοση του 10ετούς γερμανικού ομολόγου ανήλθε στο 2,28% (Πίνακας 3), στις 8 Μαΐου. Τέλος, η διαφορά απόδοσης μεταξύ του 10ετούς ομολόγου της Ελλάδας και του 10ετούς ομολόγου της Γερμανίας (spread) παραμένει υψηλή στις 171 μονάδες βάσης (μ.β.), του 10ετούς κυπριακού ομολόγου στις 151 μ.β., ενώ του 10ετούς ιταλικού ομολόγου στις 190 μ.β.

Αγορές σε Αριθμούς

[1] Συμπεριλαμβανομένων των μη κερδοσκοπικών ιδρυμάτων που εξυπηρετούν νοικοκυριά (ΜΚΙΕΝ).

[2] Με βάση τον Δείκτη Μισθολογικού Κόστους (Wages and Salaries) της Eurostat, ο οποίος περιλαμβάνει τους κλάδους Βιομηχανία, Κατασκευές και Υπηρεσίες εκτός των δραστηριοτήτων των νοικοκυριών ως εργοδοτών και των δραστηριοτήτων ετερόδικων οργανισμών και φορέων (κλάδοι Β-Σ της ΣΤΑΚΟΔ 08). Στοιχεία με εποχική και ημερολογιακή διόρθωση, σε τρέχουσες τιμές.

[3] Στοιχεία χωρίς εποχική διόρθωση.

Διαβάστε επίσης:

Attica Economic Review: Λεπτές ισορροπίες νομισματικής και δημοσιονομικής πολιτικής

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Καρδιαγγειακά: Την Τετάρτη τα sms για δωρεάν εξετάσεις – Τα 3 στάδια της δράσης

- Άμεση ανάλυση: Τι συμβαίνει με τις μετοχές των Cenergy, ΔΑΑ, Lamda, Motor Oil, Amazon, JPMogan και Dianna Shipping

- Οι στρατηγικές επενδύσεις 400 εκατομμυρίων ευρώ που περιμένουν το «πράσινο φως»

- Ο «ελέφαντας» των αμυντικών δαπανών στην Ευρώπη και η «εξαίρεση» της Ελλάδας: Απρόσμενο «δώρο» για τις ελληνικές αξιολογήσεις