ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η σημαντική αύξηση της αξίας των ελληνικών περιουσιακών στοιχείων (assets), από την αρχή του έτους, αντανακλά την ενίσχυση των προσδοκιών της επενδυτικής κοινότητας για τις αναπτυξιακές προοπτικές της ελληνικής οικονομίας.

Τούτο είναι ιδιαίτερα σημαντικό, δεδομένου ότι λαμβάνει χώρα εν μέσω ενός ασταθούς διεθνούς περιβάλλοντος, όπως αυτό ορίζεται, μεταξύ άλλων, από τη συνέχιση του πολέμου στην ευρωπαϊκή επικράτεια, τη διατήρηση των πληθωριστικών πιέσεων και την απότομη αύξηση των επιτοκίων από τις κυριότερες κεντρικές τράπεζες, δηλαδή παραγόντων που δύνανται να επηρεάσουν την επενδυτική συμπεριφορά σε βραχυπρόθεσμο ορίζοντα.

O γενικός δείκτης του Χρηματιστηρίου Αθηνών (Χ.Α.) ακολουθεί σταθερά ανοδική πορεία, από τις αρχές Οκτωβρίου του περασμένου έτους, για να διαμορφωθεί στις 27 Ιουλίου στις 1.346 μονάδες, επιστρέφοντας στα επίπεδα του Απριλίου του 2014.

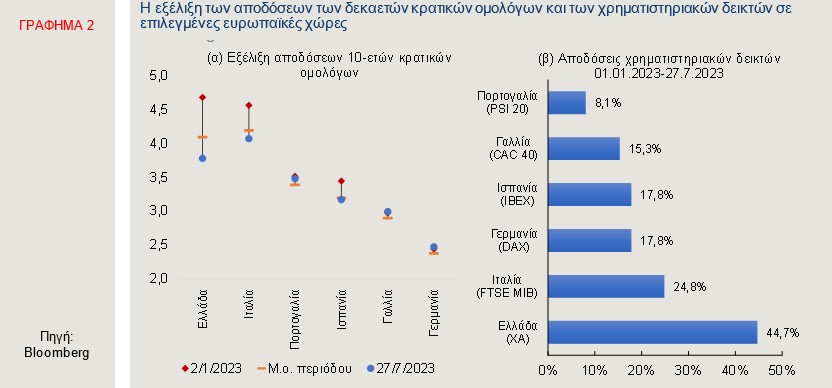

Επιπλέον, από τις αρχές του 2023, σημειώνει εντυπωσιακή άνοδο κατά 44,7%, υπερβαίνοντας σημαντικά τις αντίστοιχες αποδόσεις κρατών-μελών της Ευρωζώνης (Γράφημα 2β) και καταγράφοντας μία από τις καλύτερες επιδόσεις παγκοσμίως.

Παράλληλα, το περιθώριο απόδοσης του δεκαετούς ομολόγου του ελληνικού δημοσίου, η διαφορά δηλαδή μεταξύ της απόδοσής του και της απόδοσης του αντίστοιχου γερμανικού ομολόγου έχει μειωθεί κατά 93 μονάδες βάσης, από τις αρχές του έτους.

Επιπλέον, από τις αρχές Μαΐου, το περιθώριο απόδοσης του ελληνικού δεκαετούς ομολόγου από το αντίστοιχο ιταλικό παραμένει σταθερά σε αρνητικό έδαφος (Γράφημα 1), γεγονός ιδιαίτερα σημαντικό δεδομένου ότι το αξιόχρεο της Ιταλίας αξιολογείται ως επενδυτικής βαθμίδας.

Αξίζει να τονιστεί η σημαντική υποχώρηση της απόδοσης του ελληνικού δεκαετούς ομολόγου, καθώς από περίπου 4,7%, που βρισκόταν στις αρχές του έτους, μειώθηκε σε 3,8%, στις 27 Ιουλίου.

Κατά το ίδιο χρονικό διάστημα, η υποχώρηση της απόδοσης του δεκαετούς ιταλικού ομολόγου ήταν ηπιότερη (Γράφημα 2α), ενώ σε άλλα κράτη-μέλη της Ευρωζώνης σημειώθηκαν είτε πολύ μικρές (Ισπανία), είτε οριακές μεταβολές (Πορτογαλία, Γερμανία, Γαλλία).

Εξάλλου, το έντονο επενδυτικό ενδιαφέρον για τα ομόλογα της χώρας μας αντανακλάται στην υψηλή ζήτηση που έτυχαν οι πρόσφατες κρατικές ομολογιακές εκδόσεις.

Συγκεκριμένα, εντός του Ιουλίου, η Ελληνική Δημοκρατία προέβη σε έκδοση νέου 15-ετούς ομολόγου και σε επανέκδοση πενταετούς ομολόγου, αντλώντας Ευρώ 3,5 δισ. και Ευρώ 250 εκατ., αντίστοιχα, με τις δύο συναλλαγές να υπερκαλύπτονται κατά περίπου τέσσερις φορές.

v

Πρώτον, οι θετικές προοπτικές της ελληνικής οικονομίας. Το ΑΕΠ της χώρας μας αυξήθηκε κατά 5,9%, το 2022, που αποτελεί έναν από τους υψηλότερους ρυθμούς οικονομικής μεγέθυνσης μεταξύ των κρατών-μελών της Ευρωζώνης, κάτι που ενδεχομένως να επαναληφθεί και το τρέχον έτος.

Συγκεκριμένα, βάσει των πρόσφατων προβλέψεων (Υπουργείο Οικονομικών, Ευρωπαϊκή Επιτροπή, Διεθνές Νομισματικό Ταμείο, Οργανισμός Οικονομικής Συνεργασίας και Ανάπτυξης), ο ρυθμός μεγέθυνσης της ελληνικής οικονομίας εκτιμάται ότι θα υπερβεί το 2,2% το 2023, ενώ, σύμφωνα με τις προβλέψεις της Ευρωπαϊκής Επιτροπής (European Economic Forecast, Spring 2023), αναμένεται να διαμορφωθεί σε 2,4%, ο οποίος είναι ο τρίτος υψηλότερος στην Ευρωζώνη, μετά από αυτούς της Ιρλανδίας και της Μάλτας και υπερδιπλάσιος του εκτιμώμενου ρυθμού αύξησης του ΑΕΠ της Ευρωζώνης (1,1%).

Επιπρόσθετα, το ποσοστό της ανεργίας συνεχίζει να αποκλιμακώνεται, για να διαμορφωθεί σε 10,8% τον Μάιο, επιστρέφοντας στα επίπεδα του 2009.

Δεύτερον, οι καλύτερες, από τις αρχικά αναμενόμενες επιδόσεις των δημόσιων οικονομικών το 2022 και οι εκτιμήσεις για τη μελλοντική τους πορεία.

Αναλυτικότερα, το 2022 σηματοδότησε την επιστροφή σε πρωτογενές πλεόνασμα, για πρώτη φορά μετά από την πανδημία (0,1% του ΑΕΠ), υπερβαίνοντας τις προηγούμενες εκτιμήσεις για έλλειμμα 1,6% του ΑΕΠ (Υπουργείο Οικονομικών, Κρατικός Προϋπολογισμός 2023).

Η επίτευξη πρωτογενούς πλεονάσματος πραγματοποιήθηκε παρά τη δημοσιονομική στήριξη σε επιχειρήσεις και νοικοκυριά για την αντιμετώπιση των συνεπειών της ενεργειακής κρίσης, γεγονός που αποδίδεται στον δημοσιονομικό χώρο που δημιουργήθηκε, κυρίως λόγω της ενίσχυσης των φορολογικών εσόδων, σε συνδυασμό με την ισχυρή οικονομική ανάκαμψη.

Για το 2023 αναμένεται εκ νέου επίτευξη πρωτογενούς πλεονάσματος, με το Υπουργείο Οικονομικών να το εκτιμάει σε 1,1% του ΑΕΠ (Πρόγραμμα Σταθερότητας 2023). Η πορεία εκτέλεσης του κρατικού προϋπολογισμού συνηγορεί προς αυτήν την κατεύθυνση, καθώς, το πρώτο εξάμηνο του έτους, το πρωτογενές αποτέλεσμα διαμορφώθηκε σε πλεόνασμα ύψους Ευρώ 2,1 δισ., έναντι στόχου για πρωτογενές έλλειμμα Ευρώ 415 εκατ.

Επιπλέον, το 2022, η Ελλάδα κατέγραψε τη μεγαλύτερη ετήσια μείωση του δημοσίου χρέους ως ποσοστό του ΑΕΠ, μεταξύ των χωρών της ΕΕ-27, κατά 23,3 ποσοστιαίες μονάδες, φθάνοντας το 171,3% του ΑΕΠ.

Η εκτιμώμενη διατήρηση των πρωτογενών πλεονασμάτων, το 2023 και εντεύθεν, σε συνδυασμό με τους αναμενόμενους θετικούς ρυθμούς οικονομικής μεγέθυνσης και τα ευνοϊκά χαρακτηριστικά του δημοσίου χρέους (σταθερά και χαμηλά επιτόκια, υψηλή μέση σταθμική διάρκεια), διασφαλίζουν την περαιτέρω αποκλιμάκωση του λόγου χρέους προς ΑΕΠ.

Τρίτον, η εμπέδωση ενός σκηνικού πολιτικής σταθερότητας στη χώρα, ύστερα από τη διπλή εκλογική αναμέτρηση.

Τούτο είναι απαραίτητο προκειμένου να συνεχιστεί απρόσκοπτα η υλοποίηση της ασκούμενης οικονομικής πολιτικής τόσο στο δημοσιονομικό όσο και στο μεταρρυθμιστικό πεδίο και ιδιαίτερα η προώθηση μεταρρυθμίσεων φιλικών στην επιχειρηματικότητα και τις επενδύσεις.

Τέλος, σημαντικός παράγοντας είναι η προεξόφληση από το επενδυτικό κοινό της ανάκτησης της επενδυτικής βαθμίδας εντός του έτους. Η προσδοκία αυτή έχει ενισχυθεί σημαντικά μετά από την πρόωρη επιστροφή της Ελλάδας σε δημοσιονομική ισορροπία και την πολιτική σταθερότητα που επετεύχθη.

Η χώρα μας απέχει μία βαθμίδα από την επενδυτική κατηγορία, σύμφωνα με τους οίκους πιστοληπτικής αξιολόγησης Fitch και S&P, ενώ οι τρεις αναβαθμίσεις του αξιόχρεου από το 2022 (Γράφημα 1) συγκράτησαν τις ανοδικές πιέσεις που ασκήθηκαν στις αποδόσεις των ελληνικών κρατικών ομολόγων, ως αποτέλεσμα της αύξησης των επιτοκίων από την Ευρωπαϊκή Κεντρική Τράπεζα.

Η ανάκτηση της επενδυτικής βαθμίδας αναμένεται να οδηγήσει σε εισροές επενδυτικών κεφαλαίων στο ελληνικό χρηματιστήριο και στη διεύρυνση της δεξαμενής δυνητικών επενδυτών σε ελληνικά κρατικά ομόλογα, με ενδεχόμενη περαιτέρω μείωση των αποδόσεών τους.

Τούτο είναι ιδιαίτερα σημαντικό, καθώς αναμένεται να συμπαρασύρει προς τα κάτω και τις εταιρικές ομολογιακές αποδόσεις και, συνεπώς, το κόστος δανεισμού των τραπεζών και των μη χρηματοπιστωτικών επιχειρήσεων, με ευρύτερες θετικές επιπτώσεις για την ελληνική οικονομία.

Διαβάστε επίσης:

Goldman Sachs: Ψήφος εμπιστοσύνης και μετά τα stress test στις ελληνικές τράπεζες

Στην επενδυτική βαθμίδα αναβάθμισε την Ελλάδα ο ιαπωνικός οίκος R&I

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Φωτιά στη Ζάκυνθο: Τρία εναέρια μέσα στη μάχη

- Rhythm of Excellence: Η νέα καμπάνια της Star Alliance που παρουσιάζει την αξία της ενιαίας και αδιάλειπτης ταξιδιωτικής εμπειρίας

- Ebury: Ήπια διακύμανση στην αγορά συναλλάγματος μετά την υποχώρηση του Τραμπ για τη Fed

- Temu: Διπλασιάζει τις τιμές προϊόντων για τους Αμερικανούς – Απάντηση στους δασμούς Τραμπ