ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Εξωστρέφεια και ανταγωνιστικότητα της ελληνικής επιχειρηματικότητας και εμπορικό ισοζύγιο

Η διεύρυνση του ελλείμματος τρεχουσών συναλλαγών, μετά την έναρξη της πανδημίας το 2020 και τη διετία της ισχυρής οικονομικής ανάκαμψης 2021-2022, οφείλεται αρχικά στην κατάρρευση της τουριστικής κίνησης, ακολούθως στις αυξημένες διεθνείς τιμές της ενέργειας και, φυσικά, στην άνοδο των εισαγωγών καθώς ενισχύθηκε το διαθέσιμο εισόδημα. Το τελευταίο συνδέεται αφενός με την αύξηση των εισαγωγών καταναλωτικών αγαθών, η υψηλή ευαισθησία των οποίων στις αυξήσεις του κατά κεφαλήν ΑΕΠ και στη δημοσιονομική επέκταση συνιστά δομικό στοιχείο της ελληνικής οικονομίας τις τελευταίες δεκαετίες και αφετέρου στην αύξηση των εισαγωγών κεφαλαιουχικών αγαθών, καθώς παρατηρείται ανοδική πορεία των, εγχώριων και ξένων, επενδύσεων στη χώρα.

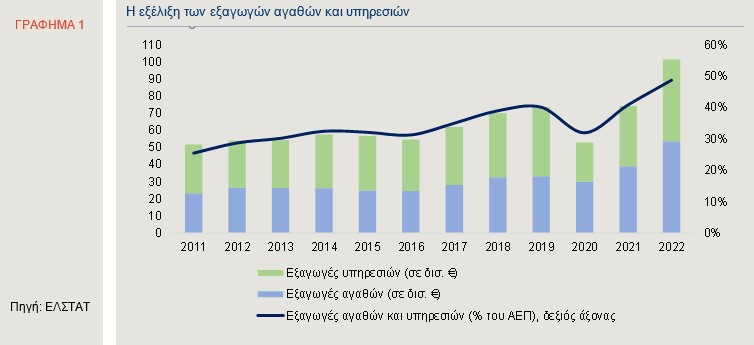

Αυτό που είναι, ωστόσο, ιδιαίτερα ενθαρρυντικό είναι ότι αυτήν τη φορά εκλείπει μια άλλη παραδοσιακή αιτία διεύρυνσης του ελλείμματος τρεχουσών συναλλαγών, ιδιαίτερα στη δεκαετία του 2000, δηλαδή η στασιμότητα και ορισμένες φορές η μείωση των εξαγωγών, απότοκο της φθίνουσας ανταγωνιστικότητας. Στον αντίποδα αυτού, την τελευταία τριετία, η ελληνική ανταγωνιστικότητα βρίσκεται σε ιστορικά υψηλά επίπεδα. Από την περασμένη δεκαετία, σταδιακά, έχει συντελεστεί μια ενίσχυση της εξωστρέφειας της ελληνικής οικονομίας, που απέκτησε ακόμη ισχυρότερη δυναμική την τελευταία διετία. Η δυναμική αυτή αντανακλάται στην ανοδική πορεία της εξαγωγικής δραστηριότητας των ελληνικών επιχειρήσεων αλλά και στη βελτίωση της ανταγωνιστικότητας της χώρας μας. Συγκεκριμένα, οι εξαγωγές αγαθών σε τρέχουσες τιμές -συμπεριλαμβανομένων των πετρελαιοειδών- αυξήθηκαν κατά σχεδόν 30% το 2021 και 37% το 2022 και διαμορφώθηκαν σε ιστορικά υψηλό επίπεδο ως ποσοστό του ΑΕΠ, άνω του 20%. Η ανοδική πορεία των ελληνικών εξαγωγών αγαθών συνεχίστηκε το πρώτο τρίμηνο του 2023, καθώς διαμορφώθηκαν σε Ευρώ 13,7 δισ., αυξημένες κατά 17,8% σε σύγκριση με το αντίστοιχο διάστημα του 2022.

Δεν είναι μόνον η ενίσχυση της εξωστρέφειας συνολικά. Υπάρχει και μια εξισορρόπηση του μείγματος τα τελευταία έτη. Συγκεκριμένα, παρά την ισχυρή ανάκαμψη του τουρισμού, οι εξαγωγές αγαθών κέρδισαν έδαφος έναντι των εξαγωγών υπηρεσιών τη διετία 2021-2022, με την αναλογία τους επί του συνόλου να υπερβαίνει το 50%, για πρώτη φορά από το 1998. Η σταδιακή βελτίωση της εξωστρέφειας συνδέεται, σε μεγάλο βαθμό, με το γεγονός ότι η οικονομική κρίση στην Ελλάδα και η μεγάλη πτώση της εγχώριας ζήτησης ώθησαν πολλές ελληνικές επιχειρήσεις να αποκτήσουν εξωστρεφή προσανατολισμό, κατά τη διάρκεια της προηγούμενης δεκαετίας. Τούτο -σε συνδυασμό με τις διαρθρωτικές μεταρρυθμίσεις που υλοποιήθηκαν- είχε ως αποτέλεσμα την ενίσχυση της εξαγωγικής δραστηριότητας της χώρας μας, ηπιότερα μέχρι τα μέσα της δεκαετίας και εντονότερα από το 2017 μέχρι το 2020, όταν και διακόπηκε η ανοδική πορεία των εξαγωγών -κυρίως των υπηρεσιών- εξαιτίας της πανδημικής κρίσης (Γράφημα 1).

Α. Μέτρηση της εξωστρέφειας της παραγωγής

Η ανάλυση της διάρθρωσης και της διαχρονικής εξέλιξης της Ακαθάριστης Προστιθέμενης Αξίας (ΑΠΑ) αναδεικνύει τη σταδιακή ενίσχυση των κλάδων που παράγουν διεθνώς εμπορεύσιμα αγαθά και υπηρεσίες, σε σύγκριση με εκείνους που παράγουν μη εμπορεύσιμα διεθνώς αγαθά και υπηρεσίες. Στο Γράφημα 2 απεικονίζονται οι συμβολές στον ετήσιο ρυθμό μεταβολής της ΑΠΑ των κλάδων παραγωγής διεθνώς εμπορεύσιμων και μη εμπορεύσιμων αγαθών και υπηρεσιών, καθώς και το μερίδιο της ΑΠΑ των διεθνώς εμπορεύσιμων κλάδων στη συνολική ΑΠΑ, ως ένα μέτρο του βαθμού εξωστρέφειας της ελληνικής οικονομίας. Σημειώνεται ότι, για τις ανάγκες της παρούσας ανάλυσης, ορίζονται ως κλάδοι παραγωγής διεθνώς εμπορεύσιμων αγαθών και υπηρεσιών η γεωργία, η βιομηχανία, το χονδρικό και λιανικό εμπόριο, ο τουρισμός και οι μεταφορές. Όπως παρατηρείται στο γράφημα, η ετήσια συμβολή των κλάδων που παράγουν διεθνώς εμπορεύσιμα αγαθά ήταν καθοριστική την τελευταία διετία. Συγκεκριμένα, το 2021 και το 2022, η ΑΠΑ (σε ονομαστικές τιμές) αυξήθηκε κατά 9,4% και 15,1% αντίστοιχα, με το 71% (6,6 ποσοστιαίες μονάδες) και 74% (11,3 ποσοστιαίες μονάδες) της ανόδου να αποδίδεται στην αύξηση της ΑΠΑ των διεθνώς εμπορεύσιμων κλάδων. Ως αποτέλεσμα, το μερίδιο των διεθνώς εμπορεύσιμων αγαθών και υπηρεσιών σταδιακά ανήλθε στο 49,3% το 2022, από 40,9% το 2012.

Οι θετικές επιδόσεις της τελευταίας διετίας συνδυάστηκαν με τη βελτίωση της ανταγωνιστικότητας της ελληνικής οικονομίας. Όπως απεικονίζεται στο γράφημα, ο ρυθμός μεταβολής της σταθμισμένης, ως προς το διεθνές εμπόριο της χώρας, συναλλαγματικής ισοτιμίας σε πραγματικούς όρους (Real Effective Exchange Rate-REER[1]), με βάση το μοναδιαίο κόστος εργασίας (Unit Labour Cost[2]), έλαβε αρνητικό πρόσημο κατά τη συγκεκριμένη χρονική περίοδο. Το γεγονός αυτό συνεπάγεται βελτίωση της ανταγωνιστικότητας, δεδομένου ότι ο δείκτης REER έχει αντιστρόφως ανάλογη σχέση με τη διεθνή ανταγωνιστικότητα.

Β. Διάρθρωση της εξαγωγικής δραστηριότητας ανά προϊόν και εμπορικό εταίρο

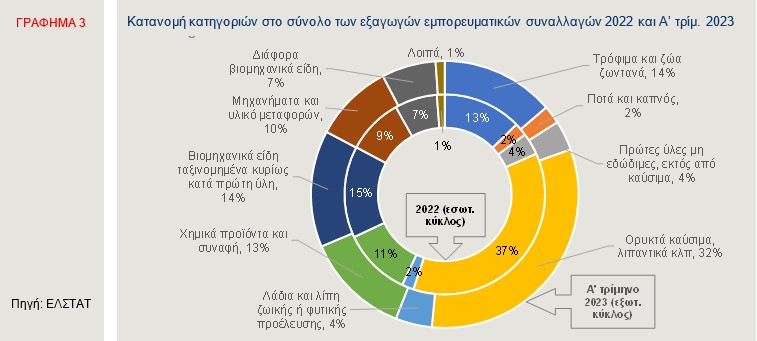

Όλες οι επιμέρους κατηγορίες αγαθών, με βάση την τυποποιημένη ταξινόμηση του διεθνούς εμπορίου, σημείωσαν αύξηση των εξαγωγών τους το 2022, ενώ η μεγάλη πλειονότητα αυτών κατέγραψε διψήφια ποσοστά ανόδου. Συγκεκριμένα, οι κατηγορίες με τη μεγαλύτερη ετήσια άνοδο ήταν τα ορυκτά καύσιμα, λιπαντικά κ.λπ. (79%), τα λάδια και λίπη ζωϊκής ή φυτικής προέλευσης (41%) και τα βιομηχανικά είδη (30%). Αντίθετα, οι μικρότερες αυξήσεις καταγράφηκαν στα χημικά προϊόντα (7%) και στις πρώτες ύλες εκτός καυσίμων (3%). Σημειώνεται ότι οι εξαγωγές των ορυκτών καυσίμων και λιπαντικών αντιστοιχούσαν στο 37% των συνολικών εξαγωγών αγαθών της χώρας το 2022 έναντι 28% το 2021 (Γράφημα 3), ενώ η μεγάλη ετήσια άνοδος που καταγράφηκε αποδίδεται σε μεγάλο βαθμό στην άνοδο των διεθνών τιμών του πετρελαίου και του φυσικού αερίου.

Ως προς την περαιτέρω ανάλυση ανά κατηγορία προϊόντος, τα προϊόντα πετρελαίου αποτέλεσαν το κυριότερο εξαγώγιμο προϊόν της χώρας μας το 2022, με το μερίδιό τους επί των συνολικών εξαγωγών αγαθών να ανέρχεται σε 31,2% (2021: 27,1%), ενώ ακολούθησαν το αλουμίνιο και τα φάρμακα, με μερίδια 5,1% και 4,7%, αντίστοιχα. Αξίζει να σημειωθεί η μεγάλη άνοδος των εξαγωγών φυσικού αερίου, με το μερίδιό τους να ανέρχεται σε 4,4% το 2022 έναντι μόλις 0,5% το 2021.

Όσον αφορά στους κυριότερους εμπορικούς εταίρους της χώρας μας, το 2022 η Ιταλία αποτέλεσε για άλλη μία χρονιά τον σημαντικότερο προορισμό των ελληνικών εξαγωγών (10,5% επί των συνολικών εξαγωγών), ενώ ακολούθησε η Βουλγαρία (7,9%), η Γερμανία (6,5%), η Κύπρος (5,9%), η Τουρκία (4,6%) και οι ΗΠΑ (4,1%). Από την άλλη πλευρά, η αξία των εισαγωγών ανήλθε σε Ευρώ 93,1 δισ. το 2022, αυξημένη κατά 42% σε ετήσια βάση. Ως αποτέλεσμα, το εμπορικό έλλειμμα διευρύνθηκε κατά 51% για να διαμορφωθεί σε Ευρώ 38,3 δισ.

Το πρώτο τρίμηνο του 2023, διατηρήθηκε η ανοδική τάση σε όλες τις κατηγορίες με εξαίρεση τις πρώτες ύλες και τα λοιπά είδη (είδη και συναλλαγές μη ταξινομημένα κατά κατηγορίες). Τη μεγαλύτερη αύξηση κατέγραψαν τα λάδια και λίπη ζωικής ή φυτικής προέλευσης και ακολούθησαν τα ποτά και ο καπνός και τα ορυκτά καύσιμα, λιπαντικά. Αξίζει, ωστόσο, να σημειωθεί ότι το μερίδιο της τελευταίας κατηγορίας παρουσιάζεται ελαφρώς μειωμένο στο 32% (Γράφημα 3), γεγονός που συνάδει με την αποκλιμάκωση των τιμών της ενέργειας τους πρώτους μήνες του τρέχοντος έτους. Ο εν λόγω παράγοντας συντέλεσε, σε κάποιο βαθμό, και στη μείωση του εμπορικού ισοζυγίου, το πρώτο τρίμηνο του 2023, κατά 19%, με τις εισαγωγές να έχουν αυξηθεί σημαντικά ηπιότερα (1,8%) από τις εξαγωγές. Τέλος, όπως και το 2022, το πρώτο τρίμηνο του 2023 οι εξαγωγές προς τα κράτη-μέλη της Ευρωπαϊκής Ένωσης (+22,9% σε ετήσια βάση) υπερέβησαν τις εξαγωγές σε τρίτες χώρες (+11,4% σε ετήσια βάση).

Η Ελληνική Οικονομία σε Αριθμούς

Η ανθεκτικότητα της ρουμανικής οικονομίας και η ανάγκη επιτάχυνσης του μεταρρυθμιστικού προγράμματος και των επενδύσεων

Εν μέσω ενός ασταθούς διεθνούς οικονομικού περιβάλλοντος και υψηλής αβεβαιότητας, η ευρωπαϊκή οικονομία επιδεικνύει εξαιρετικές αντοχές, επιτυγχάνοντας να αποφύγει την ύφεση. Η εικόνα αυτή αποτυπώνεται στις πρόσφατες εαρινές προβλέψεις της Ευρωπαϊκής Επιτροπής (European Economic Forecast, European Commission, May 2023), καθώς αναθεωρήθηκαν προς τα πάνω οι προοπτικές ανάπτυξης της Ευρωπαϊκής Ένωσης (Ε.Ε.) για το 2023 και το 2024, σε 1,0% και 1,7%, αντίστοιχα. Καταλυτικό ρόλο στην αναθεώρηση έπαιξε ο περιορισμός των αρνητικών επιπτώσεων από τον πόλεμο στα ευρωπαϊκά εδάφη, η αποκλιμάκωση των τιμών της ενέργειας, καθώς και η ισχυρή αγορά εργασίας.

Οι πληθωριστικές πιέσεις φαίνεται ότι θα διατηρηθούν για διάστημα μεγαλύτερο του αναμενομένου, σε 6,7% το 2023 και 3,1% το 2024, υπερβαίνοντας τον μεσοπρόθεσμο στόχο του 2% της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ). Αναμφίβολα, ο υψηλός πληθωρισμός, και δη, ο επίμονος δομικός πληθωρισμός (που εξαιρεί τις τιμές της ενέργειας και των τροφίμων), ενδέχεται να οδηγήσει σε διατήρηση της αυστηρής νομισματικής πολιτικής, στον βραχυχρόνιο ορίζοντα.

Παρά την υψηλή αβεβαιότητα για την εξέλιξη του πολέμου και την εγγύτητα στα ουκρανικά εδάφη, οι χώρες της κεντροανατολικής Ευρώπης παρουσίασαν μια πρωτοφανή ανθεκτικότητα. Ιδιαίτερα δε, η Ρουμανία που κατάφερε να επιτύχει υψηλό ρυθμό ανάπτυξης (4,7% το 2022), λόγω κυρίως της ισχυρής ιδιωτικής κατανάλωσης και των επενδύσεων. Για τα επόμενα έτη, η οικονομία της Ρουμανίας αναμένεται να διατηρηθεί σε αναπτυξιακή τροχιά, αν και επιβραδυνόμενη, και να μεγεθυνθεί κατά 3,2% το 2023 και 3,5% το 2024 (Ευρωπαϊκή Επιτροπή), με σημαντικά υψηλότερους ρυθμούς από τον μέσο όρο της Ε.Ε. (Γράφημα 4).

Παράλληλα, ο εναρμονισμένος πληθωρισμός στη Ρουμανία είναι ιδιαίτερα υψηλός (12% το 2022), ενώ αναμένεται να αποκλιμακωθεί σταδιακά σε 9,7% το 2023 και 4,6% το 2024. Με στόχο την αντιμετώπιση του πληθωρισμού, η κεντρική τράπεζα της Ρουμανίας (NBR) προχώρησε σε έντεκα διαδοχικές αυξήσεις του βασικού επιτοκίου, από τον Οκτώβριο του 2021 μέχρι σήμερα, φθάνοντας στο 7% (αύξηση κατά 575 μονάδες βάσης).

Η αύξηση των επιτοκίων αποτέλεσε ένα πολύτιμο εργαλείο στη φαρέτρα των υπευθύνων χάραξης νομισματικής πολιτικής, με τον πληθωρισμό να μειώνεται αισθητά τον Απρίλιο του 2023, σε 10,6% σε ετήσια βάση, αποκλιμακωμένος από το υψηλό επίπεδο του προηγούμενου Νοεμβρίου (14,6%). Αξιοσημείωτο είναι το γεγονός ότι, από τον Ιανουάριο του 2023, η κεντρική τράπεζα της Ρουμανίας έχει διατηρήσει το βασικό της επιτόκιο στο 7%, αφού ο πληθωρισμός βαίνει μειούμενος.

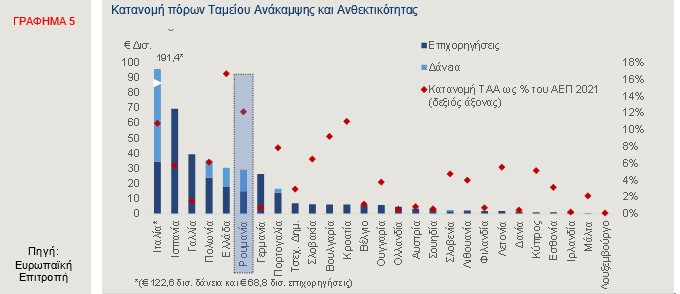

Αναμφίβολα, η ραγδαία αύξηση του βασικού επιτοκίου παρέμβασης αναμένεται να έχει αρνητικό αντίκτυπο στη χρηματοδότηση της οικονομίας και τις επενδύσεις. Η επίδραση αυτή, ωστόσο, ενδέχεται να αμβλυνθεί λόγω της ενεργοποίησης των κονδυλίων του Ταμείου Ανάκαμψης και Ανθεκτικότητας (ΤΑΑ), τα οποία αναμένεται να διαδραματίσουν σημαίνοντα ρόλο στις αναπτυξιακές προοπτικές της χώρας. Η Ρουμανία κατέθεσε ένα ολοκληρωμένο πρόγραμμα (Recovery and Resilience Plan) που περιλαμβάνει 107 επενδύσεις και 64 μεταρρυθμίσεις, ενώ θα λάβει περίπου Ευρώ 29,2 δισ., εκ των οποίων τα Ευρώ 14,24 δισ. θα αντιστοιχούν σε επιχορηγήσεις και τα υπόλοιπα Ευρώ 14,94 δισ. σε δάνεια (Γράφημα 5). Μάλιστα, αξίζει να αναφερθεί ότι η Ρουμανία βρίσκεται στη δεύτερη θέση, μετά από την Ελλάδα, όσον αφορά στην κατανομή των κεφαλαίων ως ποσοστό του ΑΕΠ (12,15%).

Ωστόσο, για να επιτευχθεί η πράσινη μετάβαση και ο ψηφιακός μετασχηματισμός της οικονομίας, καθοριστικό ρόλο θα διαδραματίσει η ταχεία απορρόφηση των κονδυλίων, όπου έχουν παρατηρηθεί καθυστερήσεις τα προηγούμενα έτη. Μέχρι σήμερα, η Ρουμανία έχει ήδη εισπράξει από το ΤΑΑ Ευρώ 6,3 δισ. (προκαταβολή και πρώτη δόση), που αντιστοιχούν στο 21% των συνολικών πόρων. Επιπλέον, περισσότερα από Ευρώ 6 δισ. έχουν δρομολογηθεί για το 2023, αυξάνοντας έτσι την απορρόφηση σε επίπεδα άνω του 40%.

Οι ευρωπαϊκοί πόροι αποτελούν αναπόσπαστο μέρος της οικονομικής ανάπτυξης της Ρουμανίας, με τους συνολικούς πόρους να υπολογίζονται σε Ευρώ 56 δισ., από την είσοδο της χώρας (2007) στην Ε.Ε. μέχρι σήμερα (Υπουργείο Ευρωπαϊκών Επενδύσεων και Έργων). Άξιο αναφοράς είναι ότι, για το διάστημα 2021-2027, αναμένεται να εισέλθουν στην οικονομία ευρωπαϊκά κονδύλια ύψους άνω των Ευρώ 90 δισ., αν συνυπολογίσουμε και τα κονδύλια από το ΤΑΑ (Ευρώ 29,2 δισ.), τη νέα Κοινή Αγροτική Πολιτική (Ευρώ 14,9 δισ.), το νέο ΕΣΠΑ 2021-2027 (Ευρώ 31,5 δισ.), τα εναπομείναντα κονδύλια από το προηγούμενο ΕΣΠΑ 2014-2020 (Ευρώ 7,9 δισ.), καθώς και άλλες δράσεις, όπως το ταμείο για τη δίκαιη μετάβαση (Just Transition Fund) και το Ευρωπαϊκό Κοινωνικό Ταμείο (ESF+) για τις επενδύσεις σε θέσεις εργασίας και δεξιότητες.

Παρά τις ευοίωνες προοπτικές για τη ρουμανική οικονομία, οι προκλήσεις παραμένουν ορατές. Η Κυβέρνηση τα τελευταία έτη έχει υλοποιήσει ένα σημαντικό μεταρρυθμιστικό πρόγραμμα, φιλικό προς την επιχειρηματικότητα, στοχεύοντας στον εξορθολογισμό των δημόσιων οικονομικών. To έλλειμμα της Γενικής Κυβέρνησης παραμένει υψηλό, σε 6,2% το 2022 και 4,7% το 2023, ενώ η Κυβέρνηση αποφάσισε, πρόσφατα, τη μείωση των δημοσίων δαπανών κατά Ευρώ 1,1 δισ. ή 0,3%.

Η αγορά εργασίας διατηρείται ισχυρή, με την ανεργία να εκτιμάται στο 5,4% το 2023. Παρόλα αυτά, η γήρανση του πληθυσμού και η μαζική φυγή εγχώριου εργατικού δυναμικού κατά την προηγούμενη δεκαετία, αποτελούν σοβαρό εμπόδιο για την ανάπτυξη της οικονομίας. Όμως, παρά τη συστηματική μετανάστευση των Ρουμάνων πολιτών, στοχεύοντας σε καλύτερες αμοιβές, η ενσωμάτωση στην αγορά εργασίας πολιτών που μετανάστευσαν εξαιτίας του πολέμου στην Ουκρανία, καθώς και εργαζομένων από χώρες εκτός Ε.Ε. θα μπορούσαν να λειτουργήσουν ως αντισταθμιστικοί παράγοντες και να μετατρέψουν την εικόνα της χώρας, από χώρα εκροής, σε χώρα υποδοχής εργατικού δυναμικού (Romania’s hot economy is attracting foreign workers, Financial Times, 27.04.2023).

Συνοψίζοντας, η οικονομία της Ρουμανίας βιώνει μια περίοδο άνθησης, η οποία στηρίζεται κυρίως στις επενδύσεις και τα κονδύλια που θα εισέλθουν από την Ε.Ε. Η απορρόφηση αυτών των πόρων είναι επιτακτική, ενώ η αγορά εργασίας αλλάζει ριζικά και το αλλοδαπό εργατικό δυναμικό εισέρχεται δυναμικά για να καλύψει τις αναπτυξιακές ανάγκες.

Αγορές Κεφαλαίου και Συναλλάγματος

Η προσοχή στραμμένη στις συνομιλίες για το ανώτατο όριο του χρέους των ΗΠΑ

|

Οι εξελίξεις στην παγκόσμια οικονομία

| ΑΝΑΣΚΟΠΗΣΗ ΟΙΚΟΝΟΜΙΚΩΝ ΓΕΓΟΝΟΤΩΝ ΠΡΟΗΓΟΥΜΕΝΗΣ ΕΒΔΟΜΑΔΑΣ

§ Σε αύξηση των επιτοκίων κατά 25 μ.β. προέβη η κεντρική τράπεζα του Ην. Βασιλείου (BoE), τα οποία έφτασαν στο 4,5% § Το πρώτο τρίμηνο του 2023, το εποχικά προσαρμοσμένο ΑΕΠ της ΖτΕ αυξήθηκε κατά 1,3% σε ετήσια βάση § Ενισχύθηκε η οικονομική δραστηριότητα στην Κίνα, με τις λιανικές πωλήσεις τον Απρίλιο να αυξάνονται κατά 18,4% σε ετήσια βάση |

ΗΠΑ► Με τις συνομιλίες για το ανώτατο όριο του ομοσπονδιακού χρέους να συνεχίζονται, η υπουργός Οικονομικών (Yellen) προειδοποίησε για τις επιπτώσεις μιας ενδεχόμενης χρεοκοπίας των ΗΠΑ, σε εθνικό και παγκόσμιο επίπεδο. Επίσης, ανέφερε ότι μια χρεοκοπία θα οδηγούσε σε οικονομική και χρηματοπιστωτική καταστροφή, που θα μπορούσε να ωθήσει την οικονομία σε ύφεση και θα είχε ως αποτέλεσμα να χαθούν πολλές θέσεις εργασίας και να πτωχεύσουν πολλές επιχειρήσεις. Μάλιστα, υπενθύμισε ότι η αντιπαράθεση του 2011 για το όριο χρέους είχε ως αποτέλεσμα την πρώτη υποβάθμιση της αμερικανικής πιστοληπτικής ικανότητας. Τέλος, κρίνεται ανησυχητικό ότι αυξήθηκε κατά $148 δισ. το συνολικό χρέος των νοικοκυριών, υπερβαίνοντας τα $17 τρισ., το πρώτο τρίμηνο του 2023, υψηλότερο κατά $2,9 τρισ. συγκριτικά με τα προπανδημικά επίπεδα, σύμφωνα με έκθεση της κεντρικής τράπεζας της Νέας Υόρκης.

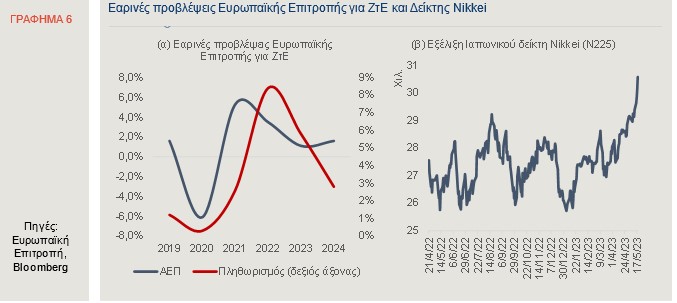

ΖτΕ► Ιδιαίτερα ενθαρρυντικές είναι οι εαρινές προβλέψεις της Ευρωπαϊκής Επιτροπής (European Economic Forecast, May 2023) για την οικονομία της ΖτΕ, που φαίνεται να αποφεύγει την ύφεση. Η Ευρωπαϊκή Επιτροπή αναφέρεται σε βελτιωμένες προοπτικές, παρά τις επίμονες προκλήσεις σε παγκόσμιο επίπεδο. Αναβαθμίζει τις προοπτικές ανάπτυξης για την οικονομία της ΖτΕ σε 1,1% και 1,6%, το 2023 και το 2024, αντίστοιχα. Καθοριστικό ρόλο στην αναθεώρηση των προβλέψεων διαδραμάτισαν τόσο η μείωση των τιμών της ενέργειας, όσο και η ανθεκτικότητα της αγοράς εργασίας. Παράλληλα, διατηρούνται οι πληθωριστικές πιέσεις, με τις εκτιμήσεις να αναθεωρούνται επί τα χείρω και τον πληθωρισμό να αναμένεται να διαμορφωθεί στο 5,8% το 2023 και στο 2,8% το 2024 (Γράφημα 6α).

Διεθνής Οικονομία► Η Κεντρική Τράπεζα του Ην. Βασιλείου (BoE) αύξησε κατά 25 μ.β. το βασικό της επιτόκιο, στο 4,5%, στην προηγούμενη συνεδρίασή της. Σε δηλώσεις του, ο διοικητής της BoE άφησε ανοικτό το ενδεχόμενο για περαιτέρω αυξήσεις των επιτοκίων, εάν επιμείνουν οι πληθωριστικές πιέσεις. Παράλληλα, η ιαπωνική οικονομία αναπτύχθηκε κατά 1,6% σε ετήσια βάση, το πρώτο τρίμηνο του έτους, με την ιδιωτική κατανάλωση να ανακάμπτει και τον δείκτη Nikkei να υπερβαίνει τις 30 χιλ. μονάδες (Γράφημα 6β). Τέλος, η οικονομική δραστηριότητα στην Κίνα ενισχύθηκε, τον Απρίλιο, με τις λιανικές πωλήσεις να παρουσιάζουν αύξηση κατά 18,4% σε ετήσια βάση, ενώ η βιομηχανική παραγωγή αυξήθηκε κατά 5,6%. Θα πρέπει, όμως, να σημειωθεί ότι οι επιδόσεις ήταν χαμηλότερες των εκτιμήσεων της αγοράς.

Οι συναλλαγματικές ισοτιμίες και οι αγορές ομολόγων

| ΠΡΟΣΕΧΗ ΣΗΜΑΝΤΙΚΑ ΓΕΓΟΝΟΤΑ

ΗΠΑ: § Δημοσίευση πρακτικών τελευταίας συνεδρίασης Fed (24 Μαΐου) § Νέες εβδομαδιαίες αιτήσεις για επιδόματα ανεργίας (25 Μαΐου) ΖτΕ: § Δείκτης προσδοκιών IFO Μαΐου, Γερμανία (24 Μαΐου) § Δείκτης ιδιωτικής κατανάλωσης 1ου τριμήνου, Γερμανία (25 Μαΐου) ΔΙΕΘΝΕΙΣ ΑΓΟΡΕΣ: § Πληθωρισμός Απριλίου, Ην. Βασίλειο (24 Μαΐου) § Πληθωρισμός Μαΐου, Ιαπωνία (26 Μαΐου) § ΑΕΠ 1ου τριμήνου, Ελβετία (30 Μαΐου) |

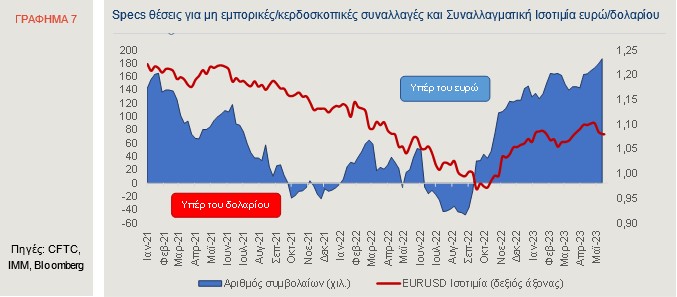

Σύμφωνα με τα στοιχεία του Χρηματιστηρίου του Σικάγου, οι συνολικές καθαρές τοποθετήσεις (αγορές μείον πωλήσεις), στην ισοτιμία του ευρώ με το δολάριο, διατηρήθηκαν θετικές, την εβδομάδα που έληξε στις 16 Μαΐου. Οι θετικές θέσεις (υπέρ του ευρώ, ‟long”) αυξήθηκαν κατά 7.667 συμβόλαια, με αποτέλεσμα οι συνολικές καθαρές θέσεις να διαμορφωθούν στα 187.089 συμβόλαια, από 179.422 συμβόλαια, την προηγούμενη εβδομάδα (Γράφημα 7).

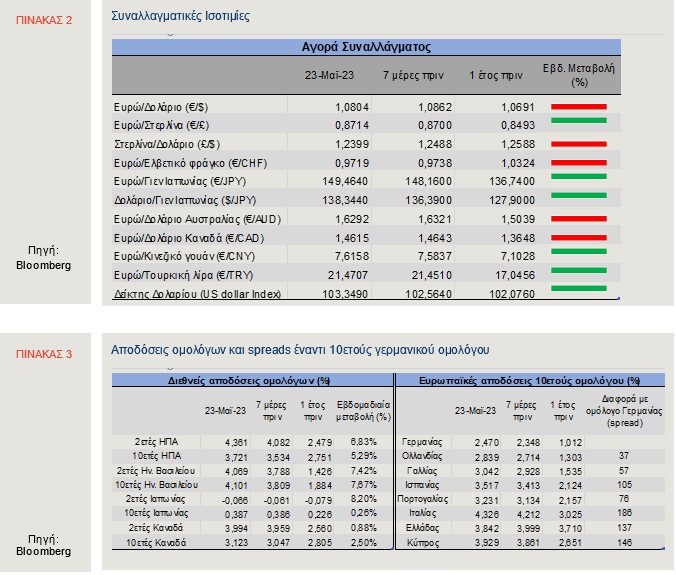

Σταθεροποιητικές τάσεις παρατηρούνται στη συναλλαγματική ισοτιμία του ευρώ έναντι του δολαρίου, με την ισοτιμία στις 23 Μαΐου να βρίσκεται στο 1,0804 €/$ (Πίνακας 2), επηρεαζόμενη τόσο από την πρόοδο στις διαπραγματεύσεις για το χρέος των ΗΠΑ, όσο κυρίως από δηλώσεις ανώτατων αξιωματούχων της Fed (Bullard) για ενδεχόμενες περαιτέρω αυξήσεις των επιτοκίων το επόμενο διάστημα. Τέλος, αξίζει να σημειωθεί η άνοδος του δείκτη δολαρίου DXY στο 103,34 στις 23 Μαΐου, κοντά στα υψηλά δύο μηνών, που πραγματοποιήθηκαν στις 18 Μαϊου (103,62).

Μετά από ένα διάστημα ανοδικών κινήσεων, σταθεροποιητικές τάσεις καταγράφονται στην ομολογιακή αγορά των ΗΠΑ, με την απόδοση του 10ετούς ομολόγου να ανέρχεται στο 3,72% στις 23 Μαΐου, ενώ το 2ετές κινείται ακόμα υψηλότερα στο 4,36%, εξαιτίας κυρίως των συζητήσεων για την αύξηση του ανώτατου ορίου χρέους των ΗΠΑ. Ομοίως, στη ΖτΕ, παρατηρούνται σταθεροποιητικές τάσεις στις αποδόσεις των ομολόγων, που σχετίζονται κυρίως με την παγκόσμια αβεβαιότητα και τον επίμονο, δομικό πληθωρισμό. Χαρακτηριστικά, η απόδοση του 10ετούς γερμανικού ομολόγου ανήλθε στο 2,47% (Πίνακας 3), στις 23 Μαΐου. Τέλος, η διαφορά απόδοσης μεταξύ του 10ετούς ομολόγου της Ελλάδας και του 10ετούς ομολόγου της Γερμανίας (spread) βαίνει μειούμενη, λόγω κυρίως του εκλογικού αποτελέσματος, στις 137 μονάδες βάσης (μ.β.), του 10ετούς κυπριακού ομολόγου στις 146 μ.β., ενώ του 10ετούς ιταλικού ομολόγου στις 186 μ.β.

Αγορές σε Αριθμούς

[1] Η πραγματική σταθμισμένη συναλλαγματική ισοτιμία (Real effective exchange rate-REER) αποτελεί έναν δείκτη μέτρησης της ανταγωνιστικότητας μιας χώρας, σε σύγκριση με τους κύριους εμπορικούς εταίρους της, είτε ως προς τις τιμές (σύμφωνα με τον Εναρμονισμένο Δείκτη Τιμών Καταναλωτή), είτε ως προς το κόστος εργασίας (με βάση το Κόστος Εργασίας ανά μονάδα προϊόντος). Οι μεταβολές του δείκτη εξαρτώνται όχι μόνο από τις μεταβολές των συναλλαγματικών ισοτιμιών αλλά και από τις τάσεις του κόστους εργασίας, ή των τιμών, ενώ η πτώση του συνεπάγεται την ενίσχυση της ανταγωνιστικότητας της χώρας.

[2] Το μοναδιαίο κόστος εργασίας (ULC) ορίζεται ως ο λόγος του κόστους εργασίας προς την παραγωγικότητα της εργασίας.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ετήσια άδεια εργαζόμενων : Τι αλλάζει από το 2026

- Δωρεά σπέρματος Δανία: Η «βιομηχανία», η έλλειψη ενιαίου πλαισίου και η πρωτοβουλία της Ελλάδας

- Έλαντ Γίφρατς: «Η Βέτα είναι η βασίλισσα της γύρω ομορφιάς»

- Αλέξης Πατέλης στο mononews: H αξιοπιστία δεν χτίζεται μόνο με δημοσιονομικά μεγέθη, αλλά και με το ποια κοινωνία θέλεις να είσαι