ΣΧΕΤΙΚΑ ΑΡΘΡΑ

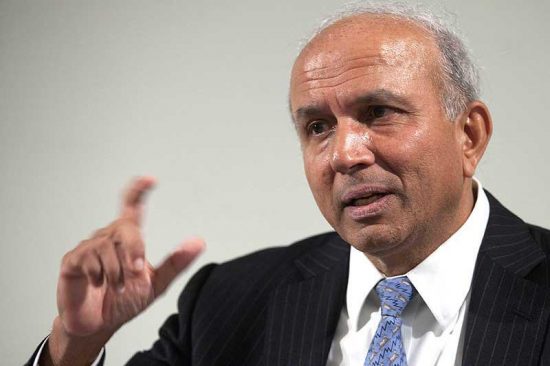

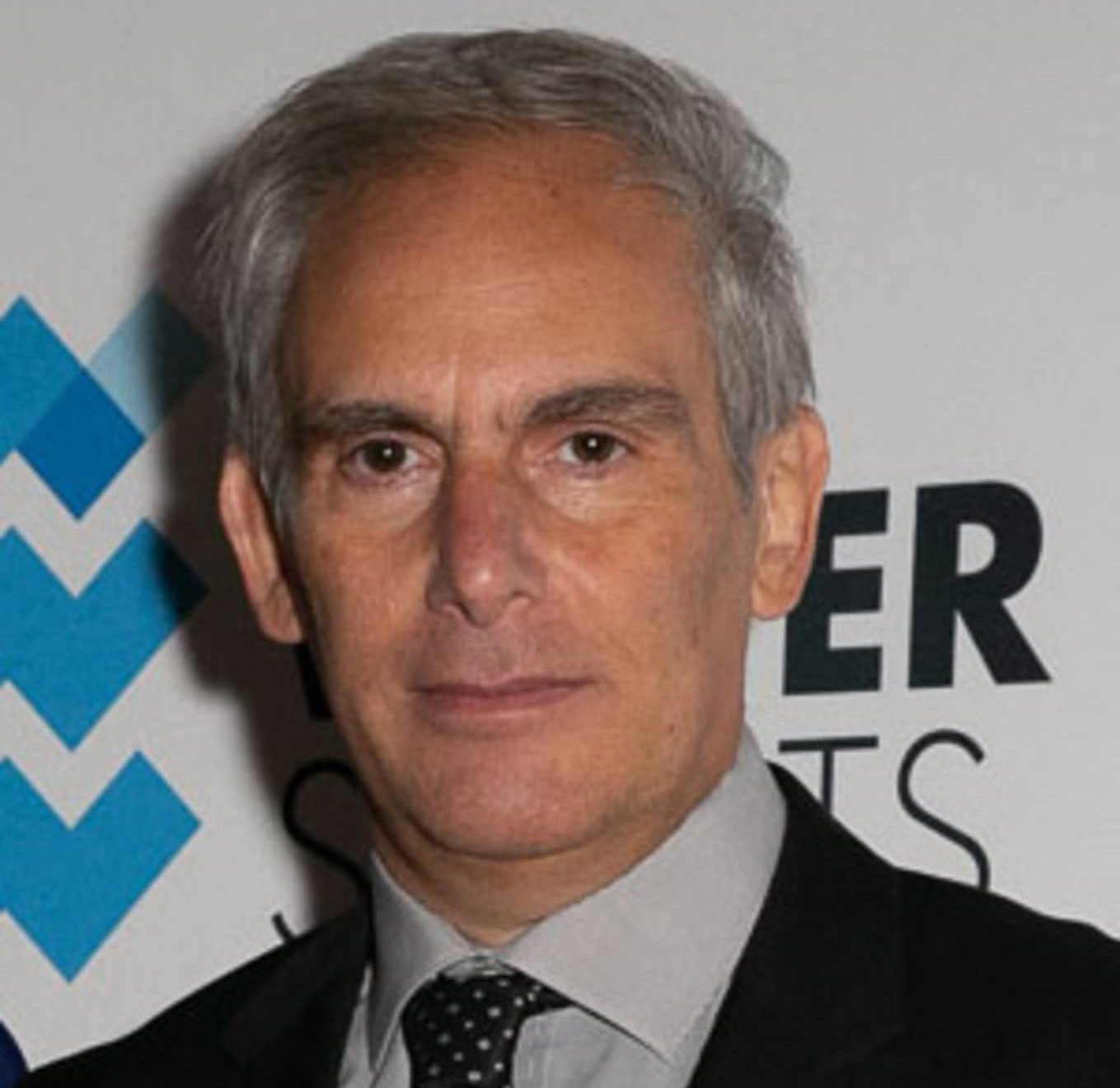

Στην αύξηση του ορίου των κρατικών εγγυήσεων που θα δοθούν μέσω του Ηρακλή κατέληξαν χθες οι επικεφαλής των τραπεζών στη συνάντηση που είχαν με τον υπουργό Οικονομικών Χρήστο Σταϊκούρα και τον υφυπουργό Γιώργο Ζαββό. Σύμφωνα με πληροφορίες το ύψος των κρατικών εγγυήσεων θα μπορεί να φτάσει έως και τα 12 δις ευρώ, από τα 9 δις ευρώ που προβλέπονταν μέχρι σήμερα, αυξάνοντας το ύψος των κόκκινων δανείων, που μπορούν να ενταχθούν στο μηχανισμό έως και τα 36 δις ευρώ.

Η εξέλιξη αυτή θα επιτρέψει την αποτελεσματικότερη χρήση του εργαλείου των τιτλοποιήσεων, επιταχύνοντας την εξυγίανση των τραπεζών από τα μη εξυπηρετούμενα δάνεια που φθάνουν σήμερα τα 75 δις ευρώ. Εκτός από τη Eurobank που έχει δρομολογήσει την ένταξη του χαρτοφυλακίου Cairo ύψους 7,5 δις ευρώ στο σύστημα των κρατικών εγγυήσεων, αυξημένες τιτλοποιήσεις άνω των 10 δις ευρώ προγραμματίζει η και η Alpha Bank. Από την πλευρά της τράπεζας Πειραιώς οι προγραμματισμένες τιτλοποιήσεις ανέρχονται στα 6 δις ευρώ, ενώ εμπροσθοβαρείς πρωτοβουλίες τιτλοποιήσεων έχει ανακοινώσει και η διοίκηση της Εθνικής τράπεζας.

Το νομοσχέδιο οι λεπτομέρειες του οποίου οριστικοποιήθηκαν χθες, θα αποσταλεί σήμερα προς έγκριση στην Διεύθυνση Ανταγωνισμού της Ε.Ε. (DG Comp) και στην Ευρωπαϊκή Κεντρική Τράπεζα, η οποία θα πρέπει να γνωμοδοτήσει για την επίπτωση που θα έχει στην ευστάθεια του τραπεζικού συστήματος.

Σε ανοιχτή γραμμή είναι κυβέρνηση και τράπεζες με τον SSM ο οποίος αν και δεν έχει εγκριτική αρμοδιότητα, «κρατάει τα κλειδιά» της επιτυχίας του Μηχανισμού και των επιπτώσεων που θα έχει ο Ηρακλής στα κεφάλαια των τραπεζών, αξιολογώντας το κατά πόσο η εγγύηση του Δημοσίου είναι αρκετή για να θεωρηθούν μηδενικού ρίσκου οι τίτλοι υψηλής διαβάθμισης (senior notes) που θα κρατήσουν στα χαρτοφυλάκιά τους οι τράπεζες. Η πρόβλεψη αυτή δεν θα συμπεριληφθεί στο νομοσχέδιο, καθώς είναι θέμα που θα απαντηθεί από τον SSM στην πράξη, δηλαδή μετά την ψήφιση του νομοσχεδίου και αφού οι τράπεζες προετοιμάσουν και αποστείλουν στον επόπτη το φάκελο με την προτεινόμενη τιτλοποίηση, προκειμένου να λάβει την απαιτούμενη έγκριση.

Η προμήθεια που θα πληρώνουν οι τράπεζες θα καταβάλλεται από το SPV που θα δημιουργηθεί για κάθε τιτλοποίηση και θα καθορίζεται με βάση το spread του 3ετούς CDs, δηλαδή το ασφάλιστρο κινδύνου, που σήμερα διαμορφώνεται στις 122 μονάδες βάσης.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Γαλλία: Ξεκίνησε η δίκη για τη ληστεία σε βάρος της Κιμ Καρντάσιαν

- Βρετανία: Ένοχη κρίθηκε 14χρονη που μαχαίρωσε δύο καθηγήτριες και μια συμμαθήτρια της σε σχολείο

- THEON: Στα 90,8 εκ. ευρώ τα έσοδα στο πρώτο τρίμηνο – Αύξηση 202,3% στις νέες παραγγελίες

- Παπασταύρου: Έκτακτη σύσκεψη στο Υπ. Ενέργειας με αφορμή το blackout στην Ιβηρική χερσόνησο