ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Καθαρά κέρδη ρεκόρ ύψους 35,5 εκατ. ευρώ, κατέγραψαν τα ενοποιημένα μη ελεγμένα οικονομικά αποτελέσματα της tbi bank για το 2022. Η επίδοση αυτή ξεπέρασε κατά 29% το σύνολο της κερδοφορίας του 2021 (27,5 εκατ. ευρώ).

Η τράπεζα, η οποία δραστηριοποιείται στην Ελλάδα από τον Απρίλιο του 2022, προσαρμόστηκε γρήγορα στις ανάγκες της αγοράς, κερδίζοντας αναγνώριση τόσο από τους καταναλωτές, όσο και από το λιανικό εμπόριο και τις μικρομεσαίες επιχειρήσεις.

Ως ηγέτιδα της Νοτιοανατολικής Ευρώπης σε εναλλακτικές λύσεις πληρωμών, το 2022 η tbi bank έλαβε 1,3 εκατ. αιτήσεις χρηματοδότησης στη Ρουμανία, την Ελλάδα και τη Βουλγαρία και εκταμίευσε σχεδόν 550.000 προγράμματα πληρωμών ύψους 726 εκατ. ευρώ, σημειώνοντας αύξηση 34% σε σύγκριση με το 2021. Η πελατοκεντρική προσέγγιση, η επέκταση των προϊόντων αλλά και οι προσφερόμενες καινοτόμες λύσεις αποτελούν τα βασικά συστατικά της επιτυχίας της τράπεζας στην Ελλάδα. Αξίζει να σημειωθεί πως μέσα σε 6 μήνες από την έναρξη των δραστηριοτήτων της στη χώρα, η tbi bank προχώρησε σε συνεργασία με περισσότερους από 2.000 εμπόρους, με αποτέλεσμα να λαμβάνει περισσότερες από 40.000 αιτήσεις χρηματοδότησης το μήνα.

Παράλληλα, σημείωσε αύξηση 54% στο συνολικό ενεργητικό στο τέλος του 2022, φθάνοντας τα 1,1 δισ. ευρώ (αύξηση 380 εκατομμύρια ευρώ το 2022), ενώ το χαρτοφυλάκιο δανείων της έφτασε στα 778 εκατ. ευρώ στο τέλος Δεκεμβρίου 2022, σημειώνοντας αύξηση 43% σε σύγκριση με το 2021.

Τα έσοδα της τράπεζας κατέγραψαν άνοδο κατά 30% (δηλαδή 161 εκατ. ευρώ) οδηγώντας τα λειτουργικά κέρδη του 2022 στα 122 εκατ. ευρώ (αύξηση 28% σε ετήσια βάση). Αντίστοιχα, η αύξηση των γενικών εξόδων της τράπεζας κατά 30%, στα 79 εκατ. ευρώ, οφείλεται κυρίως στην ανάπτυξη του χαρτοφυλακίου δανείων και των επενδύσεων σε νέους επιχειρηματικούς τομείς (λύση ΝΕΟΝ) και αγορές. Τα κέρδη προ φόρων ανήλθαν σε 43 εκατ. ευρώ.

Επιπρόσθετα, το χαρτοφυλάκιο καταθέσεων της tbi bank ανήλθε σε 796 εκατ. ευρώ στο τέλος του 2022, παρουσιάζοντας αύξηση 63%. Ο κύριος μοχλός ήταν οι καταθέσεις λιανικής, όπου η βάση των πελατών αυξήθηκε κατά 70% σε σύγκριση με το 2021.

Στο τέλος του έτους, η Τράπεζα κατείχε ισχυρή θέση τόσο από πλευράς ρευστότητας όσο και από πλευράς κεφαλαιακής επάρκειας. Σε ενοποιημένη βάση, ο Δείκτης Κάλυψης Ρευστότητας (LCR) ήταν στο 592% (πολύ πάνω από το κανονιστικό ελάχιστο 100%), και ο Δείκτης Κεφαλαιακής Επάρκειας (CAR) στο 22,1%. Οι δραστηριότητες της tbi bank, κατέγραψαν βελτιωμένη αποτελεσματικότητα (δείκτης κόστους προς έσοδα 49,8%) και συνδυάστηκαν με την απόδοση του χαρτοφυλακίου εργασίας (ROWP) στο 23,8%, με αποτέλεσμα η Απόδοση Ιδίων Κεφαλαίων (ROE) και η Απόδοση Περιουσιακών Στοιχείων (ROA) να διαμορφωθεί στο 20,6% και στο 4%, αντίστοιχα.

Ο Petr Baron, Διευθύνων Σύμβουλος της tbi bank, σημείωσε: «Σε περιόδους αβεβαιότητας, το επιχειρηματικό μοντέλο της tbi bank συνεχίζει να προσφέρει γρήγορη και κερδοφόρα ανάπτυξη, όπως καταδεικνύουν και οι οικονομικές επιδόσεις – ρεκόρ του 2022. Τα αποτελέσματα αυτά οφείλονται στην ομάδα της tbi bank, η οποία αναπτύσσει ένα οικοσύστημα χρηματοδότησης και αγορών τόσο για τους εμπόρους όσο και για τους πελάτες μας. Δεσμευόμαστε να συνεχίσουμε να αναπτύσσουμε καινοτόμα προϊόντα και υπηρεσίες που βελτιώνουν μέσω κινητού τηλεφώνου την εμπειρία των πελατών μας και να επεκτείνουμε το δίκτυο εμπορικών συνεργασιών στη Ρουμανία, την Ελλάδα και τη Βουλγαρία».

Διαβάστε επίσης:

UBS – Credit Suisse: O «γάμος» φέρνει έως και 36.000 απολύσεις

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

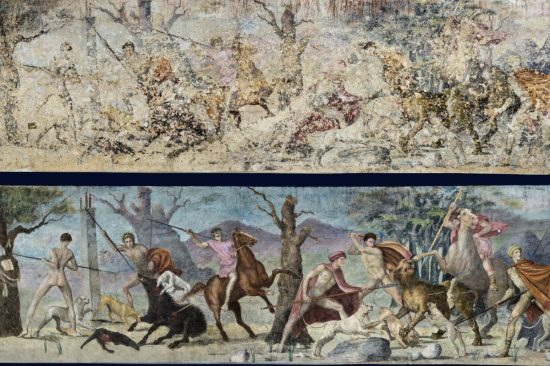

- Αυτή ήταν η εικόνα του κυνηγιού του Αλεξάνδρου – Εντυπωσιακή επιστημονική απεικόνιση ενός αριστουργήματος

- «REBRAIN GREECE» – Το «Mononews» στο Λονδίνο: Με ένα κλικ η μείωση φόρου 50% για επτά χρόνια

- Κατερίνα Μπατζελή: Στην Επιτροπή Δεοντολογίας την παραπέμπεται το ΠΑΣΟΚ

- Θεσσαλονίκη: Έκλεψαν 200 χιλιάδες ευρώ από 73χρονη – Πώς έδρασε το κύκλωμα