ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Με την προεδρική κούρσα για τον Λευκό Οίκο να φτάνει προς το τέλος, οι μεγαλύτερες εταιρείες στις ΗΠΑ βρίσκονται ενώπιον δύο τελείως διαφορετικών δρόμων, ανάλογα με το αποτέλεσμα. Η διαφορά αυτών των δύο μονοπατιών: 250 δισ. δολάρια ετησίως.

Η κουβέντα αφορά τις διαφορετικές φορολογικές προσεγγίσεις των δύο υποψηφίων, μία βασική διαφορά στην ατζέντα τους.

Η Καμάλα Χάρις υπόσχεται να ανατρέψει εν μέρει τη μεγάλη μείωση του φορολογικού συντελεστή του Ντόναλντ Τραμπ, ενώ ο αντίπαλός της υπόσχεται νέες μειώσεις.

Στο επίκεντρο τα κέρδη του S&P

Οι μεγάλες επιχειρήσεις, βέβαια βρίσκονται σε θέση μάχης για να προστατεύσουν τα κέρδη τους.

Το ποσό αυτό βασίζεται σε εκτιμήσεις της Goldman Sachs, η οποία αναφέρει ότι η πρόταση του Τραμπ για μείωση του εταιρικού συντελεστή από το 21% στο 15% θα προσθέσει 4% στα κέρδη του S&P 500.

Το σχέδιο της Χάρις για την αύξησή του στο 28% εκτιμάται ότι θα μείωνε τα κέρδη κατά 5%, σύμφωνα με την τράπεζα της Wall Street, ενώ οι άλλες προτάσεις της για την εταιρική φορολογία θα μείωναν τα κέρδη κατά 3%.

Με βάση τα κέρδη του S&P 500, τα οποία προβλέπεται να ανέλθουν σε 2,2 εκατ. δολάρια το επόμενο έτος, η διαφορά 12% που προκύπτει από τις διαφορετικές πολιτικές των δύο υποψηφίων εξηγεί γιατί τα στελέχη των εταιρειών έχουν επικεντρωθεί σε αυτό και επιβεβαιώνει το λόγο που η Business Roundtable, μία ομοσπονδία στην οποία συμμετέχουν πάνω από 200 CEOs έχει διαθέσει οκταψήφια ποσά» για την εκστρατεία ενημέρωσης σε φορολογικά θέματα κατά το επόμενο έτος, ένα από τα μεγαλύτερα project στην 52χρονη ιστορία της ομάδας λόμπι.

«Αν οι Ρεπουμπλικάνοι σαρώσουν, θα έχετε ένα σύνολο αποτελεσμάτων», δήλωσε ο Rohit Kumar, ο οποίος είναι συν-επικεφαλής της εθνικής φορολογικής πρακτικής της PwC, συμβουλεύοντας εταιρικούς πελάτες σχετικά με τα πιθανά αποτελέσματα.

«Αν οι Δημοκρατικοί σαρώσουν, θα έχετε ένα διαφορετικό σύνολο αποτελεσμάτων. Διαιρέστε την κυβέρνηση και θα έχετε κάτι κάπου στη μέση. Δεν υπάρχει άλλος τρόπος να το περιγράψω παρά μόνο ότι πρόκειται για ένα σημαντικό φορολογικό γεγονός».

Μία σαρωτική μεταρρύθμιση

Ο νόμος για τις φορολογικές περικοπές και τις θέσεις εργασίας που υπέγραψε ο Τραμπ τον Δεκέμβριο του 2017 ήταν η πιο σαρωτική μεταρρύθμιση του φορολογικού συστήματος των ΗΠΑ εδώ και μια γενιά, μειώνοντας τους συντελεστές για τα φυσικά πρόσωπα και αναθεωρώντας τον τρόπο φορολόγησης των αμερικανικών εταιρειών.

Από τον υψηλότερο συντελεστή φορολογίας εταιρειών στον ΟΟΣΑ, στο 35%, ο νόμος με μια κίνηση έφερε τις ΗΠΑ σε ευθυγράμμιση με τον μέσο όρο της ομάδας των ανεπτυγμένων χωρών. Επίσης, σταμάτησε σε μεγάλο βαθμό τη φορολόγηση των αμερικανικών εταιρειών για τα κέρδη που πραγματοποιούν στο εξωτερικό και τα οποία επιστρέφουν στις ΗΠΑ, ενώ περιείχε και άλλα κίνητρα, όπως μεγαλύτερες από τις συνήθεις φορολογικές εκπτώσεις για ορισμένες επενδυτικές δαπάνες.

Το συνολικό αποτέλεσμα ήταν μια γρήγορη και διαρκής έκτακτη εισφορά για τις μεγαλύτερες εταιρείες των ΗΠΑ τα τελευταία χρόνια, η οποία τώρα ξεπερνάει πιθανότατα το 1 δισ. δολάρια.

Ανάλυση των Financial Times σε στοιχεία της S&P Capital IQ δείχνει ότι η μέση εταιρεία του S&P 500 είχε πέρυσι αποτελεσματικό φορολογικό συντελεστή 20%, έναντι 28% το 2016. Κατά την εξαετία 2018-2023, οι εταιρείες του S&P 500 σχημάτισαν συνολικά προβλέψεις για φόρους ύψους 1,8 δισ. δολαρίων παγκοσμίως, ή περίπου 18% των κερδών προ φόρων. Εάν είχε διατηρηθεί ο μέσος όρος του 27% πριν από την ΤCJA, ο φορολογικός λογαριασμός για αυτά τα έξι έτη θα ήταν υψηλότερος κατά 932 δισ. δολάρια, σύμφωνα με την ανάλυση.

Γιατί η Χάρις διαφωνεί

Ο Χάρις έχει επιτεθεί κατά του νόμου αυτού κατά την προεκλογική εκστρατεία της χαρακτηρίζοντάς της ως δώρο στους δισεκατομμυριούχους και τις εταιρείες.

Οι Δημοκρατικοί έχουν επικαλεστεί στοιχεία από ακαδημαϊκές μελέτες τα οποία υποστηρίζουν ότι απέτυχε να ανταποκριθεί στους ισχυρισμούς ότι θα αύξανε σημαντικά τους μισθούς και τις παροχές για τους εργαζόμενους.

Ο βαθμός στον οποίο ο νόμος αύξησε τις εταιρικές επενδύσεις στις ΗΠΑ παραμένει επίσης αμφιλεγόμενος. Ένα πρώιμο χτύπημα για τις μεταρρυθμίσεις ήταν ότι δεν οδήγησαν σε επενδύσεις, αλλά σε έξαρση των επαναγορών μετοχών, οι οποίες ξεπέρασαν τα 800 δισ. δολάρια στον S&P 500 για πρώτη φορά το 2018 και έκτοτε παρέμειναν σε υψηλά επίπεδα.

Εταιρείες όπως η Apple και η Microsoft σημείωσαν ότι μπορούσαν πλέον να φέρουν πίσω στις ΗΠΑ τα κέρδη που έβγαλαν στο εξωτερικό για διανομή στους μετόχους χωρίς να τους επιβληθεί κάποια ποινή, ενώ προηγουμένως μπορεί να δανείζονταν με υψηλό επιτόκιο για να χρηματοδοτήσουν τις επαναγορές.

Τι λένε οι CEOs

Η αντιπρόεδρος της Business Roundtable για τη φορολογική και δημοσιονομική πολιτική, Catherine Schultz, ανέφερε την ισχύ της αμερικανικής οικονομίας τα δύο χρόνια πριν από το χτύπημα του Covid-19, συμπεριλαμβανομένης της ανεργίας σε χαμηλά 50 ετών, ως απόδειξη της «άμεσης και βαθιάς» επίδρασης των μεταρρυθμίσεων.

Οι διευθύνοντες σύμβουλοι εταιρειών από τη General Motors και την AT&T έως την Qualcomm και την Amazon δήλωσαν ότι o νόμος αυτός έπαιξε ρόλο στις αποφάσεις τους να κατασκευάσουν νέα εργοστάσια ή να πραγματοποιήσουν άλλες μακροπρόθεσμες επενδύσεις στις ΗΠΑ.

Νωρίτερα αυτόν τον μήνα, ο οικονομικός διευθυντής της Johnson & Johnson, Joseph Wolk, έκανε λόγο για τον «δίκαιο συντελεστή» του 21% ως παράγοντα για την εγκατάσταση μιας νέας μονάδας προμήθειας φαρμάκων στη Βόρεια Καρολίνα, και δήλωσε στο CNBC ότι τα σχέδια για μια πιο προηγμένη μονάδα κυτταρικής και γονιδιακής θεραπείας θα μπορούσαν να εξαρτηθούν από την παραμονή του συντελεστή εκεί. «Εάν το ποσοστό ανέβει στο 28%, νομίζω ότι θα είναι πολύ δύσκολο να τοποθετηθεί αυτή η εγκατάσταση στις ΗΠΑ», δήλωσε.

Η πορεία των επενδύσεων

Σύμφωνα με την ανάλυση των FT των στοιχείων της S&P Capital IQ, η έρευνα και ανάπτυξη έχουν αυξηθεί ως ποσοστό των εσόδων μεταξύ των S&P 500 στο 3,7% το 2023, συνεχίζοντας μια τάση που προϋπήρχε της μεταρρύθμισης, ενώ οι δαπάνες παρέμειναν σταθερές. Και τα δύο στοιχεία αντικατοπτρίζουν τις επενδύσεις που πραγματοποίησαν οι εταιρείες σε παγκόσμιο επίπεδο.

Δεν είναι απλό να διαχωρίσουμε τον αντίκτυπο του νόμου για τις επενδύσεις στις ΗΠΑ από μεταγενέστερες εξελίξεις, όπως η επανεξέταση των αλυσίδων εφοδιασμού μετά τον Covid και οι μαζικές επιδοτήσεις για πράσινες και τεχνολογικές επενδύσεις που απελευθερώθηκαν από τον νόμο της κυβέρνησης Μπάιντεν για τη μείωση του πληθωρισμού και τον νόμο για τα τσιπς, ή από τη γενικότερη ανοδική πορεία της οικονομίας.

Η οικονομική μοντελοποίηση από διακομματικούς ή ανεξάρτητους εμπειρογνώμονες διαπίστωσε ότι ο νόμος οδήγησε σε επέκταση των επενδύσεων κεφαλαίου στις ΗΠΑ – κατά 20%, σύμφωνα με ένα μοντέλο – και μια μελέτη από ομάδα ακαδημαϊκών με επικεφαλής τον Javier Garcia-Bernardo του Πανεπιστημίου της Ουτρέχτης προσδιόρισε την Alphabet, τη Microsoft, την Qualcomm, τη Meta, τη Nike και τη Cisco ως τις εταιρείες που μετέφεραν πνευματική ιδιοκτησία πίσω στις ΗΠΑ μετά από αυτόν τον νόμο.

Τι υποστηρίζουν οι διαφωνούντες

Ο Kumar της PwC δήλωσε: Πριν από το 2017, εάν ένας φορολογούμενος έψαχνε να βρει μια στέγη για την πνευματική του ιδιοκτησία, οι ΗΠΑ δεν ήταν μέσα στα σχέδια. Μετά τον νόμο, έγιναν ένας σημαντικός παράγοντας της συζήτησης. Συνολικά, η μεταρρύθμιση κατέστησε τις ΗΠΑ πολύ πιο ανταγωνιστικές και, σύμφωνα με την εμπειρία που απέκτησα μιλώντας με φορολογούμενους, πέτυχε μια αξιοσημείωτη στροφή προς την αγορά των ΗΠΑ από την άποψη των επενδυτικών θέσεων».

Υπάρχει λιγότερη συμφωνία σχετικά με το ποιες πτυχές του νόμου είχαν τη μεγαλύτερη επίδραση, η γενική μείωση του συντελεστή ή οι πιο στοχευμένες διατάξεις, όπως οι μεγαλύτερες από τις συνήθεις φορολογικές εκπτώσεις για το κόστος ορισμένων επενδύσεων.

«Το οικονομικό κτύπημα για το δημοσιονομικό δολάριο ποικίλλει στις διάφορες φορολογικές διατάξεις», έγραψε ο καθηγητής του Χάρβαρντ Gabriel Chodorow-Reich στο πιο πρόσφατο περιοδικό Journal of Economic Perspectives, χαρακτηρίζοντας τη μείωση του βασικού συντελεστή «αμβλύ εργαλείο».

Οι κίνδυνοι που εγκυμονούν

Δεν είναι όμως όλοι υπέρμαχοι της μεταρρύθμισης. Ορισμένα από τα στοχευμένα επενδυτικά κίνητρα του νόμου έχουν αρχίσει να εξαντλούνται σταδιακά, ενώ ο νόμος κατέστησε τη μεταχείριση των δαπανών για Έρευνα και Ανάπτυξη λιγότερο συμφέρουσα από το 2022. Οι διατάξεις που σχετίζονται με το εισόδημα από το εξωτερικό πρόκειται επίσης να γίνουν λιγότερο γενναιόδωρες για τις αμερικανικές πολυεθνικές το επόμενο έτος.

Οι περισσότεροι παρατηρητές αναμένουν ότι οι νομοθέτες θα επανεξετάσουν τους φορολογικούς συντελεστές το 2025, επειδή οι μειώσεις των προσωπικών φορολογικών συντελεστών που υπήρχαν στο νόμο θα λήξουν αν δεν το κάνουν, με δυνητικά επιζήμιες πολιτικές συνέπειες.

Η πρόβλεψη του αποτελέσματος, ωστόσο, είναι επισφαλής, δεδομένου του συνονθυλεύματος των αλληλένδετων διατάξεων και των ανταγωνιστικών προτεραιοτήτων που περιέγραψε ο Τραμπ, καθώς έχει σκεφτεί να καταργήσει τους φόρους στα φιλοδωρήματα, τις υπερωρίες και τα επιδόματα κοινωνικής ασφάλισης μεταξύ άλλων πηγών εισοδήματος για την ομοσπονδιακή κυβέρνηση.

Ο φορολογικός σύμβουλος της EY, Adam Francis, σε διαδικτυακή εκπομπή για πελάτες αυτόν τον μήνα, δήλωσε ότι η πολυπλοκότητα του νόμου θα περιπλέξει τις διαπραγματεύσεις, ανεξάρτητα από την πολιτική σύνθεση του Κογκρέσου. «Και όταν τα πράγματα περιπλέκονται, η πόρτα είναι ανοιχτή για κάθε κίνδυνο», είπε.

Η αντίδραση της αγοράς την επόμενη ημέρα

«Οι επενδυτές θα πρέπει οπωσδήποτε να το παρακολουθούν αυτό», δήλωσε η Μόνικα Γκέρα, επικεφαλής της αμερικανικής πολιτικής στη Morgan Stanley Wealth Management, η οποία προέβλεψε ένα «ράλι Τραμπ» ή μια «πιο μετριοπαθή διόρθωση Χάρις» στο χρηματιστήριο, ανάλογα με το ποιος υποψήφιος θα επικρατήσει την επόμενη εβδομάδα.

«Είναι κρίσιμο και οι πολιτικές είναι πολύ διαφορετικές, αλλά αντί να δούμε ποιος θα είναι πρόεδρος, επικεντρωνόμαστε στο τι θα συμβεί στις εκλογές του Κογκρέσου, γιατί αυτό θα είναι σημαντικό για εμάς».

Ο Kumar της PwC δήλωσε ότι οι εταιρείες αναβάλλουν σημαντικές επενδύσεις, επειδή το αποτέλεσμα της 5ης Νοεμβρίου θα έχει τόσο σημαντικές επιπτώσεις στους φορολογικούς συντελεστές. Μόνο αφού ξεκαθαρίσουν τα αποτελέσματα θα μπορέσουν να υπολογίσουν πώς θα τις επηρεάσει.

«Οι μεγάλες εταιρείες που πραγματοποιούν ακριβές επενδύσεις προσπαθούν να λύσουν τις πράξεις», δήλωσε. «Επενδύουν με βάση τα μαθηματικά, όχι με βάση τις ενδείξεις».

Ανακαλύψτε το αφιέρωμα «US ELECTIONS 2024»

Διαβάστε επίσης:

Τι θα μπορούσε να συμβεί στον κόσμο αν κυβερνούσε ο Τραμπ;

Τραμπ-Χάρις: Σύμμαχοι και εχθροί στη μάχη για τον Λευκό Οίκο

Οι κρίσιμες πολιτείες που «κερδίζουν» τις εκλογές στις ΗΠΑ

© The Financial Times Limited 2024. All Rights Reserved. Not to be redistributed, copied or modified in any way.

mononews.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ντόναλντ Τραμπ: Εβαλε δασμούς ακόμη και στους… πιγκουίνους

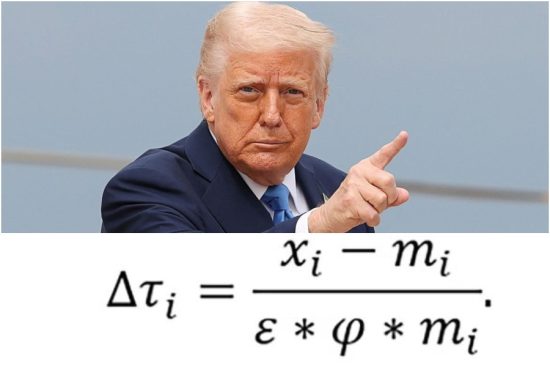

- Τραμπ: Η «μαγική» φόρμουλα του Αμερικανού προέδρου – Πώς υπολόγισε τους δασμούς κάθε χώρας

- Επιχειρήσεις τροφίμων και ποτών: Πώς θα αναπτύξουν τα ευρωπαϊκά χρηματοδοτικά εργαλεία – Χρηστικός οδηγός

- Το φως που διαλύει τα σκοτάδια – Έκθεση Χρήστου Μποκόρου στην Βασιλική Αγίου Μάρκου