Φίλοι αναγνώστες, το πιο ωραίο πράγμα με το χρηματιστήριο είναι ότι ο καθένας έχει την άποψή του την οποία και μπορεί να πραγματοποιήσει ανά πάσα στιγμή αγοράζοντας ή πουλώντας.

Αυτή είναι και η ομορφιά του. Στο τέλος όμως ταμείο πάνε αυτοί που έχουν την σωστή άποψη στον σωστό χρόνο. Όσοι έχετε καλή μνήμη θα θυμάστε ότι στις 29 Μαρτίου ο Value Investor είχε βγάλει άρθρο “Ποιο είναι τώρα το απόλυτο play του ελληνικού χρηματιστηρίου”.

Η στήλη πήγε κόντρα σχεδόν σε όλους και έβαλε σαν top play την μετοχή της ALPHA BANK ΑΛΦΑ 0% 1,68.

Παρόλο που πριν από λίγες ημέρες το Lansdowne είχε σορτάρει 3.000.000 μετοχές της ΑΛΦΑ με μια μέση τιμή περί τα 0.8850€.

Η στήλη όμως βροντοφώναξε ότι τώρα είναι η ώρα να τοποθετηθούμε στην ALPHA BANK παρόλο που σορτάρει το Lansdowne.

Η μετοχή είχε κλείσει πριν βγει το άρθρο στα 0.92€. Δύο μέρες μετά, στις 31 Μαρτίου, είχε κλείσιμο στα 0.9174€.

Δηλαδή όποιος ήθελε τοποθετούνταν με χαρακτηριστική άνεση και σε πολύ καλές τιμές.

Στη δεύτερη σελίδα του άρθρου, ο Value Investor μας λέει ότι η άμεση τιμή στόχος είναι το 1.34€.

Καλύτερο timing δεν θα μπορούσε να είχε η στήλη. Η μετοχή έκλεισε την Παρασκευή 7 Μαΐου στα 1.3480€.

Μία απόδοση της τάξης του 46.93%. Αυτό είναι η ΕΠΙΤΟΜΗ ΤΗΣ ΑΞΙΟΠΙΣΤΙΑΣ και του απόλυτου trade.

Διότι το trade γίνεται σε μετοχή με τεράστια εμπορευσιμότητα όπου ο καθένας μπορεί να μπει και να βγει με χαρακτηριστική άνεση.

Στις 29 Μαρτίου, όταν βγήκε το άρθρο, ο Value Investor έγραφε ότι η μετοχή της ALPHA BANK είναι μετοχή βαθιάς αξίας και ότι δεν θα χρειαστεί αύξηση μετοχικού κεφαλαίου.

Στις 10 Μαΐου όμως, με τίτλο “Η νέα τάξη πραγμάτων στο ελληνικό χρηματιστήριο με οδηγό την Goldman Sachs” , ο Value Investor ενημερώνει τους αναγνώστες του ότι πρέπει να προσαρμόσουμε την επενδυτική μας στρατηγική ΑΜΕΣΑ.

Και όπως έγραφε, θέλει πλέον πολύ μεγάλη προσοχή.

Επειδή μετά από την επιτυχία της Τράπεζας ΠΕΙΡΑΙΩΣ έχουμε την αίσθηση ότι μπορεί ανά πάσα στιγμή κάποια από τις τρεις συστημικές τράπεζες να κάνει αύξηση μετοχικού κεφαλαίου. Όχι αναγκαστική αλλά για ανάπτυξη.

Όπως έγραφε τότε, όμως κάτι τέτοιο θα ασκήσει πιέσεις στην εκάστοτε μετοχή.

Όταν λοιπόν βγάζουμε τόσο μεγάλες αποδόσεις σε τόσο σύντομο χρονικό διάστημα ΠΑΙΡΝΟΥΜΕ ΤΑ ΛΕΦΤΑ ΚΑΙ ΤΡΕΧΟΥΜΕ !!!!

Όσοι ακολούθησαν τη συγκεκριμένη ημέρα την προτροπή για πώληση, η ALPHA BANK έκανε υψηλό 1.3780€.

Όποιος λοιπόν ήθελε έφευγε με χαρακτηριστική άνεση και σε πολύ καλές τιμές.

Το άρθρο δε, φωτογράφιζε ότι η τράπεζα που ετοιμάζεται για αύξηση είναι η ALPHA BANK.

Λίγο παρατηρητικός να ήταν κάποιος(α) έβγαζε αυτό το συμπέρασμα πολύ εύκολα διότι στις άλλες δύο τράπεζες, βλέπε ΕΘΝΙΚΗ και EUROBANK, δεν πρότεινε πώληση ο Value Investor αλλά διακράτηση.

Δεν υπάρχει κάτι περισσότερο που μπορεί να κάνει μια στήλη.

Έδωσε πότε ακριβώς να αγοράσει κάποιος την ALPHA BANK, τον άμεσο στόχο, βλέπε 1.34€, και πότε να πουλήσει και ότι επίκειται άμεσα αύξηση μετοχικού κεφαλαίου.

Αυτό φίλοι αναγνώστες είναι η πεμπτουσία της αξιοπιστίας.

Η Goldman Sachs και η Mytilineos

Ο στόχος της στήλης, όπως λέει και ο τίτλος της, είναι να ανακαλύπτει υποτιμημένες μετοχές ΑΞΙΑΣ με μεγάλη εμπορευσιμότητα.

Συγχρόνως έχει στόχο να σας παρουσιάζει και κατ’ αποκλειστικότητα αναλύσεις ξένων και ελληνικών οίκων για ελληνικές μετοχές αξίας.

Φυσικά, πρέπει πάντα να θυμόμαστε όμως ότι η στήλη εκφράζει μια άποψη και ο καθένας είναι υπεύθυνος των πράξεών του.

Με αφορμή το τελευταίο άρθρο της στήλης “η νέα τάξη πραγμάτων στο ελληνικό χρηματιστήριο με οδηγό την Goldman Sachs”, ο Value Investor σας είχε παρουσιάσει την άποψη της Goldman Sachs για το πώς βλέπει την τιμή του αλουμινίου η κορυφαία αμερικάνικη επενδυτική τράπεζα τα επόμενα χρόνια.

Εδώ αξίζει να αναφέρουμε ότι ΜΟΝΟ Η GOLDMAN SACHS είχε πιστέψει την άνοδο της τιμής του αλουμινίου και μαζί με την GOLDMAN SACHS και ο Value Investor.

Το μυστικό φίλοι αναγνώστες είναι να μπορούμε να προσαρμοζόμαστε άμεσα στα νέα δεδομένα γιατί στον κόσμο των χρηματιστηρίων τα πάντα αλλάζουν.

Δεν πρέπει να μένουμε ποτέ κολλημένοι στις απόψεις μας όταν αλλάζουν τα εκάστοτε δεδομένα.

Όπως ήδη γνωρίζετε, αγαπημένη μετοχή της στήλης είναι η μετοχή της MYTILINEOS ΜΥΤΙΛ 0% 36,70.

Παρόλο ότι έχει διπλώσει από τα επίπεδα των 7.20€, η στήλη θεωρεί τον ΜΥΤΙΛΗΝΑΙΟ ακόμα και τώρα το απόλυτο deep value & growth play του ελληνικού χρηματιστηρίου.

Οι περισσότεροι Έλληνες διαχειριστές, χρηματιστές και επενδυτές σου λένε καλά βρε αδελφάκι μου, που να πάει από το 15.38€ ο ΜΥΤΙΛΗΝΑΙΟΣ;

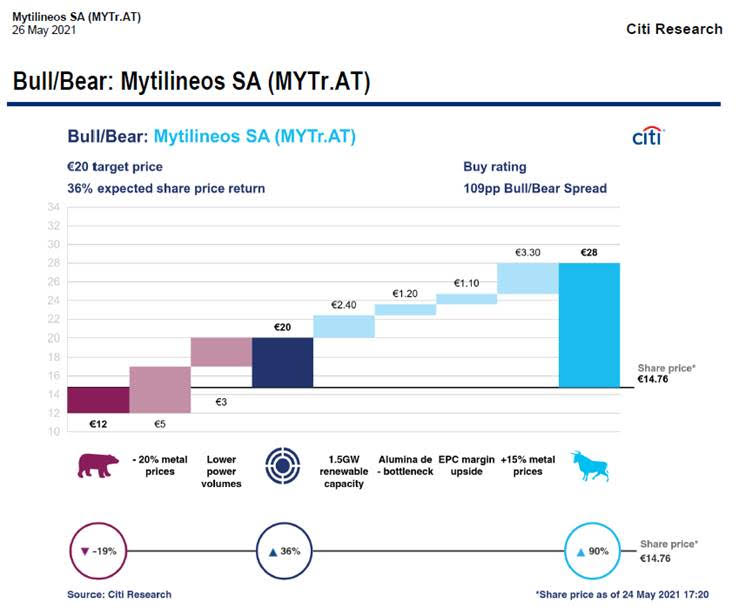

Απάντηση σ’ αυτή την ερώτηση δίνει το report που έβγαλε η CITI στις 27 Μαΐου για τον ΜΥΤΙΛΗΝΑΙΟ.

Κατά την ταπεινή γνώμη του Value Investor, το report της CITIGROUP είναι ΣΥΓΚΛΟΝΙΣΤΙΚΟ.

Όχι για την τιμή στόχο 28.00€ που δίνει στο αισιόδοξο σενάριο αλλά για το πώς δικαιολογεί την τιμή στόχο στο 34σέλιδο report της.

Όσοι μας παρακολουθείτε ανελλιπώς θα γνωρίζετε ότι εδώ και καιρό η στήλη πιστεύει ότι η MYTILINEOS αξίζει 28.00€ και χαιρόμαστε ιδιαιτέρως πολύ που το CITIGROUP έχει την ίδια άποψη.

Όμως φίλοι αναγνώστες, πάμε τώρα στο ζουμί του report.

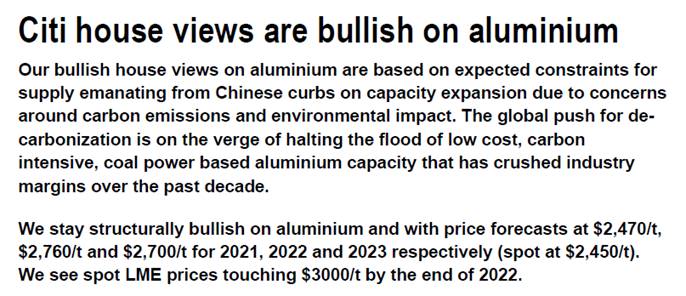

Το συγκλονιστικό φίλοι αναγνώστες είναι ότι μετά την Goldman Sachs έρχεται και η CITI να πιστέψει στο μακροπρόθεσμο ανοδικό σενάριο του αλουμινίου.

H CITI πιο αισιόδοξη

Η CITIGROUP είναι και λίγο πιο αισιόδοξη από την Goldman Sachs (βλ. πίνακα παρακάτω).

Πιστεύει ότι η μέση τιμή του αλουμινίου το 2021 θα είναι στα 2470 $/t, στα 2760 $/t το 2022 και στα 2700 $/t το 2023.

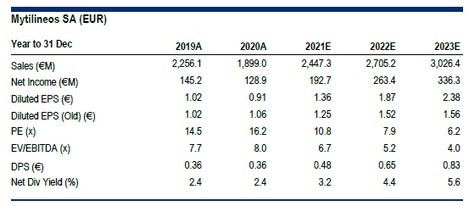

Έτσι, προσεγγίζει τον ΜΥΤΙΛΗΝΑΙΟ κυρίως σας αλουμινάδικο και δίνει τιμή στόχο στο βασικό σενάριο τα 20.00€ από τα οποία τα 12€ είναι η αξία του αλουμινίου.

Όμως, αν είμαστε λίγο παρατηρητικοί θα δούμε ότι στη σελίδα 26 του report ο αναλυτής μας λέει ότι με την ολοκλήρωση των 1500 MW φωτοβολταϊκών πάρκων στην Ελλάδα, η τιμή στόχος αυξάνεται κατά 2.40€ και πάει στα 22.40€.

Ακόμα βλέπει ότι με το που αυξήσει η MYTILINEOS την παραγωγή της σε αλουμίνα από 0.85 mt σε 1.1 mt αυτό προσθέτει άλλο 1.20€ στην τιμή στόχο.

Δηλαδή, η τιμή στόχος πάει στα 23.60€.

Τρίτος καταλύτης για να αυξηθεί και άλλο η τιμή στόχος είναι η βελτίωση του περιθωρίου κέρδους στον τομέα EPC αυξάνοντας έτσι την τιμή στόχο κατά 1.10€.

Δηλαδή η τιμή στόχος πάει στα 24.70€.

Προσέξτε όμως τώρα φίλοι αναγνώστες. Ο αναλυτής, στο μοντέλο προεξόφλησης ταμειακών ροών που χρησιμοποιεί (DCF), χρησιμοποιεί για WACC 10%.

Όχι απλώς συντηρητικό αλλά θυμίζοντας παλιές εποχές όταν η Ελλάδα ήταν έτοιμη να φύγει από το ευρώ.

Ο Value Investor πιστεύει ότι αυτή τη στιγμή με την απόδοση του δεκαετούς ομολόγου να παίζει κάτω από το 1% το WACC της MYTILINEOS πρέπει να είναι στο 6.5%.

Εάν λοιπόν ο αναλυτής του CITIGROUP χρησιμοποιούσε για WACC 6.5% χωρίς να αλλάζει τις εκτιμήσεις του, τότε η τιμή στόχος στο bull σενάριο θα προσέγγιζε τα 37.00€.

Απίστευτο και όμως αληθινό.

Μια ακόμα λεπτομέρεια που λειτουργεί σαν ασφαλιστική δικλείδα για την τιμή στόχο που δίνει ο αναλυτής είναι ότι υπολογίζει τον αριθμό μετοχών της MYTILINEOS σε 141.000.000 μετοχές ενώ αν υπολογίσουμε τις μετοχές που έχει πάρει το buyback μέχρι 7 Μαΐου και το ακυρώσουμε, τότε ο σωστός αριθμός είναι 136.176.266 μετοχές.

Όμως φίλοι αναγνώστες, για τον Value Investor το πιο συγκλονιστικό στοιχείο της έκθεσης είναι ότι ο αναλυτής της CITI προβλέπει ότι το 2023 η MYTILINEOS θα παρουσιάσει κέρδη μετά φόρων και μετά δικαιωμάτων της τάξης των 336.3 εκ ευρώ.

Κολοσσιαίο νούμερο.

Δηλαδή, στην τιμή στόχο των 28.00€ με βάση το αισιόδοξο σενάριο και με αριθμό μετοχών 136.176.266, η MYTILINEOS θα παίζει με ένα προσδοκώμενο P/E 2023 = 11.33 μόνο.

Επειδή μας έχουν φλομώσει με την κασέτα του EV/EBITDA, ο Value Investor θέλει να σας τονίσει ότι καλό το EV/EBITDA αλλά αυτό είναι κάτι που απασχολεί κυρίως τους τραπεζίτες και τους ομολογιούχους.

Το μυστικό είναι οι ελεύθερες ταμειακές ροές

Εμείς οι μικρομέτοχοι πρέπει να δίνουμε πρώτα απ’ όλα βαρύτητα στα κέρδη μετά φόρων και δικαιωμάτων γιατί έτσι θα μπορούμε να παίρνουμε το μέρισμά μας και όσο μεγαλύτερα είναι τα κέρδη τόσο μεγαλύτερο είναι το μέρισμά μας.

Αλλά ακόμα πιο σημαντικό και από τα κέρδη είναι ΟΙ ΕΛΕΥΘΕΡΕΣ ΤΑΜΕΙΑΚΕΣ ΡΟΕΣ που κι αυτές πρέπει να είναι θετικές και όσο μεγαλύτερες γίνεται.

Αυτές είναι που διασφαλίζουν ότι τα κέρδη είναι πραγματικά και όχι faux. Ξέρετε εσείς. Αλλά Folli Follie.

Στην περίπτωση δε του ΜΥΤΙΛΗΝΑΙΟΥ, ο αναλυτής της CITI προβλέπει ότι το 2023 η MYTILINEOS θα έχει ελεύθερες ταμειακές ροές της τάξης των 359 εκ ευρώ.

Δηλαδή, στην τιμή στόχο 28.00€ θα παίζει με μια απόδοση ελεύθερων ταμειακών ροών της τάξης του 9.41%.

Αυτή η εκτίμηση του αναλυτή είναι χωρίς να υπολογίζει μέσα τις κεφαλαιουχικές δαπάνες για την ανάπτυξη των 1500 MW φωτοβολταϊκών πάρκων της ΕΓΝΑΤΙΑ ΙΚΕ.

Αυτά τα υπολογίζει ξεχωριστά τα οποία με την ολοκλήρωσή τους δίνει μια αξία για την MYTILINEOS 2.40€/μετοχή.

Εδώ πρέπει να επισημάνουμε ότι η CITIGROUP δεν έχει υπολογίσει μέσα στο report της τον μετασχηματισμό της MYTILINEOS σε μια μικρή ΔΕΗ. Κάτι που έχει κάνει ο αναλυτής της ALPHA FINANCE.

Εμείς περιμένουμε να δούμε ποιος οίκος θα συνδυάσει τις προβλέψεις της CITI για το αλουμίνιο μαζί με τον μετασχηματισμό της MYTILINEOS σε μικρή ΔΕΗ και χρησιμοποιώντας για WACC 6.5% και τι τιμή στόχο τότε θα δίνει.

Φυσικά, αυτό που έχει τεράστια σημασία για τον Value Investor από το report της CITI δεν είναι μόνο η μέση τιμή του αλουμινίου που προβλέπει το CITIGROUP αλλά είναι και η μέση τιμή της αλουμίνας που προβλέπει ο αναλυτής και φυσικά το κόστος φυσικού αερίου.

Ο αναλυτής της CITIGROUP προβλέπει για το 2021 μια μέση τιμή για το Henry Hub Gas σε 3.08 $/mmbtu, για το 2022 μια μέση τιμή 2.85 $/mmbtu και για το 2023 μια μέση τιμή 2.50 $/mmbtu.

Ακόμα προβλέπει μια μέση τιμή του ευρωδόλαρου για το 2021, το 2022 και το 2023 στο 1.22.

Ένα ακόμα συγκλονιστικό στοιχείο για τον ΜΥΤΙΛΗΝΑΙΟ από το report της CITIGROUP είναι ότι ο αναλυτής πιστεύει ότι στο βασικό του σενάριο τα EBITDA του ΜΥΤΙΛΗΝΑΙΟΥ θα φτάσουν τα 900 εκ ευρώ το 2025 από 315 εκ ευρώ που είναι το 2020.

Πραγματικά συγκλονιστική εξέλιξη.

Ο Value Investor πιστεύει ακράδαντα ότι και το 2022 και το 2023 το αλουμίνιο θα είναι πολύ δυνατό με αποτέλεσμα αυτό να είναι το καλύτερο δώρο για την MYTILINEOS.

Θα μετατρέψει τα μετρητά του αλουμινίου σε φωτοβολταϊκά για ιδία χρήση και στο “πρασίνισμα” όλου του ομίλου.

Με βάση τις εκτιμήσεις του αναλυτή της CITIGROUP, η MYTILINEOS στα 28.00€ με αριθμό μετοχών 136.176.266 θα έχει μια κεφαλαιοποίηση της τάξης του 3.813 δις ευρώ.

Θα παίζει δηλαδή με ένα προσδοκώμενο P/E 2023 = 11.33, με ένα προσδοκώμενο EV/EBITDA 2023 στην τιμή στόχο 6.92 και με μια απόδοση ελεύθερων ταμειακών ροών της τάξης του 9.41%.

Τα νούμερα αυτά στην τιμή των 28.00€ είναι απλώς συγκλονιστικά και δικαιολογούν απόλυτα την τιμή στόχο 28.00€ που δίνει ο αναλυτής της CITI.

Για αυτό ο Value Investor πιστεύει ότι ακόμα και τώρα η MYTILINEOS είναι το απόλυτο deep value & growth play του ελληνικού χρηματιστηρίου.

“Η Alpha Bank είναι ευκαιρία”

Κλείνοντας, όσοι ακολουθήσατε τον Value Investor και αγοράσατε AΛΦΑ και πουλήσατε ΑΛΦΑ, είχατε την ευκαιρία να την ξαναγοράσετε κάτω από τα 0.90€.

Πιο καλά δεν γίνεται.

Όσοι πάλι αγοράσατε στα 0.92€ και δεν κάνατε τίποτα, πάλι κανένα πρόβλημα.

Ο Value Investor πιστεύει ακράδαντα ότι πρέπει να εκμεταλλευτείτε την αύξηση μετοχικού κεφαλαίου της ALPHA BANK και να τοποθετηθείτε.

Την θεωρούμε εξαιρετική επενδυτική ευκαιρία.

Φίλοι αναγνώστες σας ευχόμαστε υγεία, τύχη και καλά κέρδη.

The Value Investor: O ειδικός Συνεργάτης του www.mononews.gr

ΠΑΡΑΤΗΡΗΣΗ

- Το παρόν δεν αποτελεί σύσταση επενδυτικής στρατηγικής αναφορικά με χρηματοπιστωτικά μέσα ή εκδότες χρηματοπιστωτικών μέσων και δεν περιέχει την οποιαδήποτε γνώμη σχετικά με την παρούσα ή μελλοντική αξία χρηματοπιστωτικών μέσων. Οι πληροφορίες και οι απόψεις στο συγκεκριμένο έγγραφο είναι για ενημέρωση του αναγνώστη και μόνο.

- Στο παρόν έγγραφο υπάρχουν πληροφορίες και εκτιμήσεις οι οποίες ενδεχομένως να αναθεωρηθούν σημαντικά μετά την κυκλοφορία του συγκεκριμένου εγγράφου είτε λόγω αναθεώρησης των οικονομικών μεγεθών από τις αρμόδιες αρχές, είτε επειδή οι εκτιμήσεις αναθεωρούνται με βάση νέες εξελίξεις και τάσεις στις οικονομίες και στις αγορές.

- Στο παρόν έγγραφο ενδεχομένως να γίνεται αναφορά σε συγκεκριμένα χρηματοοικονομικά στοιχεία τα οποία μπορεί να μην είναι συμβατά με τον επενδυτικό ορίζοντα και το προφίλ συγκεκριμένων επενδυτών.

- Η επένδυση σε ορισμένα χρηματοοικονομικά στοιχεία μπορεί να ενέχει σημαντικούς κινδύνους και κόστος ευκαιρίας.

- Οι αναγνώστες του συγκεκριμένου εγγράφου είναι αποκλειστικά υπεύθυνοι στο να επιβεβαιώνουν την εγκυρότητα των παρεχόμενων πληροφοριών καθώς επίσης και να ενημερώνονται για τυχόν αναθεωρήσεις οικονομικών μεγεθών και εκτιμήσεων που λαμβάνουν χώρα.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Alpha Trust Ανδρομέδα: Τη διανομή μερίσματος €0,32 ανά μετοχή ενέκρινε η ΓΣ

- Μάρος Σέφκοβιτς: Άκαρπες οι συναντήσεις στην Ουάσιγκτον για τους δασμούς

- Βορίδης: «Όποιος είναι παράνομα στη χώρα πρέπει να φύγει, διαφορετικά θα υπάρχει αποστέρηση της ελευθερίας»

- AS Company: Με ιστορικό ρεκόρ οι πωλήσεις το 2024 – Πρόταση για μέρισμα 0,17 ευρώ/μετοχή