Φίλοι αναγνώστες, τις τελευταίες 9 συνεδριάσεις πέφτει το ξύλο της αρκούδας στην μετοχή της τράπεζας Πειραιώς.

Από το υψηλό που έκανε στις 04/03/2024 στα 4,22€, χθες έκανε χαμηλό στα 3,32€. Μια πτώση της τάξης του -21,33%.

Κατά την ταπεινή άποψη του The Value Investor, με πρόσχημα τις Γαλλικές εκλογές, έχει στηθεί μια καραμπινάτη προσπάθεια υποτιμητικής κερδοσκοπίας στην μετοχή της τράπεζας Πειραιώς.

Η Eurobank κάθεται ατάραχη στα υψηλά της παρόλο που εξαγοράζει την Ελληνική τράπεζα στην Κύπρο.

Η επενδυτική κοινότητα δεν ασχολείται με τον ηγέτη της Χεζμπολάχ που τόνισε ότι εάν η Κύπρος βοηθήσει το Ισραήλ τότε μπορεί η Χεζμπολάχ να επιτεθεί με πυραύλους στην Κύπρο.

Η επενδυτική κοινότητα ασχολείται μόνο με την τράπεζα Πειραιώς.

Οι πωλητές στην Πειραιώς έσπασαν τον εκθετικό 200άρη που είναι στα 3,466€ και χθες τον απλό 200άρη που είναι στα 3,431€. Στόχος τους να ενεργοποιήσουν μεγάλα κεφάλαια τα οποία κινούνται με βάση αυτούς τους δύο πολύ σημαντικούς τεχνικούς δείκτες.

Η άποψη του The Value Investor είναι ότι οι πωλητές από την ζώνη των 3,466€ και κάτω θα καούν.

Και εξηγούμαστε.

Μπούσουλάς μας είναι το report που έβγαλε στις 18 Ιουνίου η Morgan Stanley με τίτλο «European Banks: Putting the sell-off into perspective» (βλ. πίνακα παρακάτω).

Η Morgan Stanley μας λέει ότι πρέπει να χρησιμοποιήσουμε σαν γνώμονα την περίοδο που οι αγγλικές τράπεζες έπεσαν κατά 20% λόγω της κρίσης που δημιουργήθηκε στον προϋπολογισμό.

Τότε η αγορά είχε χάσει την εμπιστοσύνη της στην κυβέρνηση με αποτέλεσμα να τιμωρήσει τις αγγλικές τράπεζες με μια μέση πτώση της τάξης του 20%.

Έτσι, ο The Value Investor θεωρεί ότι η πρόσφατη πτώση της Πειραιώς κατά 21,33% από τα υψηλά της έχει ήδη τιμολογήσει το πολιτικό χάος στην Γαλλία.

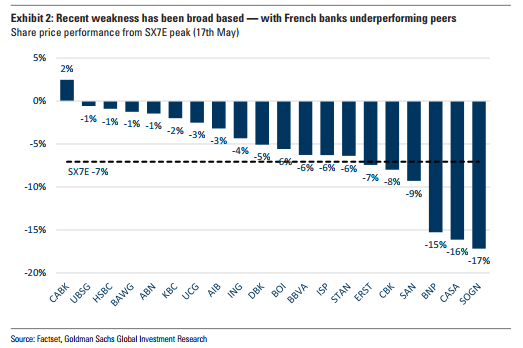

Με προχθεσινό της report η Goldman Sachs με τίτλο «Europe Banks: Recent underperformance at odds with sector fundamentals». Με λίγα λόγια η Goldman Sachs μας λέει ότι οι ευρωπαϊκές τράπεζες λειτουργούν σε επίπεδο κεφαλαίων στο υψηλό δεκαετίας, έχουν πάρα πολύ υψηλή ρευστότητα, είναι σε εξαιρετική κατάσταση και συγχρόνως είναι πολύ βαθιά υποτιμημένες.

Άρα η πρόσφατη πτώση τους είναι τεράστια ευκαιρία για τοποθετήσεις στον κλάδο.

Να φανταστείτε, με χθεσινό της report η Goldman Sachs βγήκε με strong Buy για την μετοχή της BNP Paribas, δίνοντάς της τιμή στόχο τα 84,90€.

Ο λόγος είναι ότι η BNP Paribas έχει την μικρότερη έκθεση από όλες τις γαλλικές τράπεζες στην γαλλική οικονομία.

Εδώ πρέπει να ξέρετε ότι η Goldman Sachs υπολογίζει ότι η BNP Paribas θα έχει ένα ROTE το 2024 10,4%, ένα ROTE το 2025e 11.5% και ένα ROTE το 2026 11,6%.

Στην τιμή στόχο των 84,90€ θα παίζει με ένα P/TBV 2025e = 0,85.

Για να ξέρετε, η Goldman Sachs υπολογίζει το ROTE της Πειραιώς το 2025 σε 12,9%.

Η Πειραιώς 12,9%, η BNP Paribas 11.5%.

Έτσι, κατά την ταπεινή άποψη του The Value Investor, η Πειραιώς πρέπει και αυτή να έχει μια ΜΙΝΙΜΟΥΜ τιμή στόχο με βάση ένα P/TBV 2025e = 0,85.

Δηλαδή αυτό βγαίνει στα 5,30€ που έχει ήδη δώσει σαν τιμή στόχο η Goldman Sachs.

Το μέγεθος της πρόσφατης πτώσης στην τράπεζα Πειραιώς δεν υπήρχε περίπτωση να συμβεί εάν δεν είχε σκάσει το γαλλικό χάος.

Ο The Value Investor πιστεύει ότι τα fundamentals της τράπεζας Πειραιώς είναι πάρα πολύ ισχυρά και βλέπει το 2025 η κερδοφορία της να είναι μίνιμουμ 1,1 δισ. ευρώ και να δίνει το 50% των κερδών της σαν μέρισμα, δηλαδή 550 εκ. ευρώ.

Αυτό σημαίνει, φίλοι αναγνώστες, ότι στην τιμή στόχο των 5,30€, η Πειραιώς θα παίζει με ένα προσδοκώμενο P/E 2025e = 6, θα έχει μια προσδοκώμενη μερισματική απόδοση της τάξης του 8,3% και θα παίζει στην τιμή στόχο με ένα P/TBV 2025e = 0,85.

Οπότε, φίλοι αναγνώστες, τώρα που οι φίλοι της τεχνικής ανάλυσης έχουν σαπίσει την μετοχή της Πειραιώς, ο The Value Investor την βλέπει σαν ΚΟΛΟΣΣΙΑΙΑ επενδυτική ευκαιρία.

Για να σας φρεσκάρουμε την μνήμη, και παλαιότερα μέσα στο 2023, δυο φορές η τράπεζα Πειραιώς είχε μεγάλες ποσοστιαίες πτώσεις αλλά μετά επανήλθε δριμύτερη.

Το ίδιο πιστεύουμε θα γίνει και τώρα.

Η Πειραιώς θα πάει στα 5,30€ και θα έχει μεγάλους αγοραστές.

Το μόνο που χρειάζεται κάποιος-α αυτή την στιγμή είναι να έχει γερό στομάχι, υπομονή και επιμονή.

ΕΛΠΕ

Φίλοι αναγνώστες, ο The Value Investor μετά τις πρόσφατες εξελίξεις της ελληνικής κυβέρνησης, να βάλει έκτακτη φορολογία στα ελληνικά διυλιστήρια, δημιουργεί τεράστιο πρόβλημα στα ΕΛΠΕ.

Ο λόγος είναι απλός φίλοι αναγνώστες και εξηγούμαστε.

Υποθετικά, ας πούμε ότι υπήρχε ενδιαφέρον της εταιρείας Μυτιληναίος για τα ΕΛΠΕ.

Μετά την τελευταία κίνηση του ελληνικού κράτους, ο κ. Ευάγγελος Μυτιληναίος πρέπει να υπολογίζει πάντα πλέον τον κίνδυνο ότι ανά πάσα στιγμή μπορεί να έχει συνέταιρο το ελληνικό κράτος με έκτακτη φορολογία.

Αυτό αλλάζει εντελώς την αποτίμηση των ΕΛΠΕ.

Το πιο σημαντικό όμως για εμάς τους επενδυτές είναι να έχουμε μια αίσθηση αν τα ΕΛΠΕ είναι φθηνά ή ακριβά με το τι κυκλοφορεί στον πλανήτη Γη.

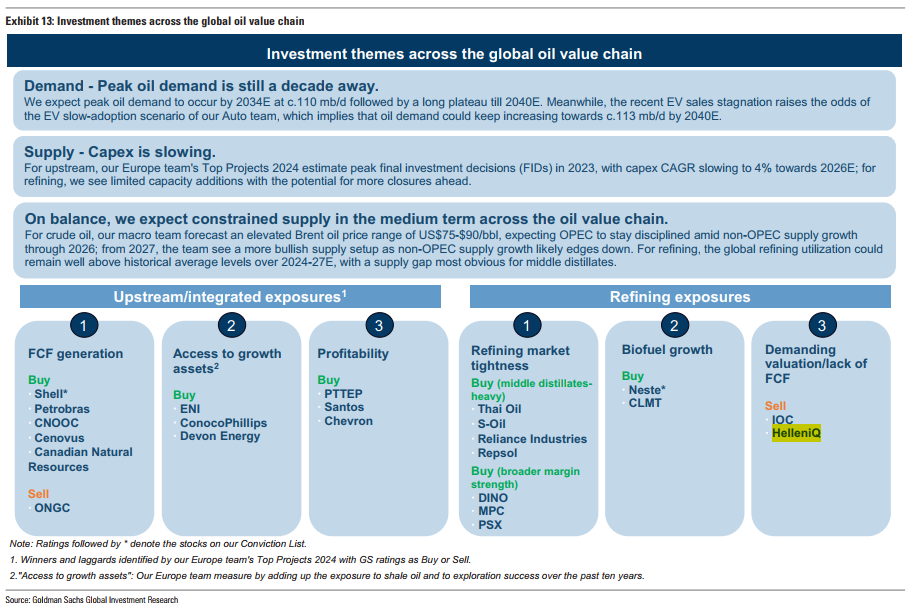

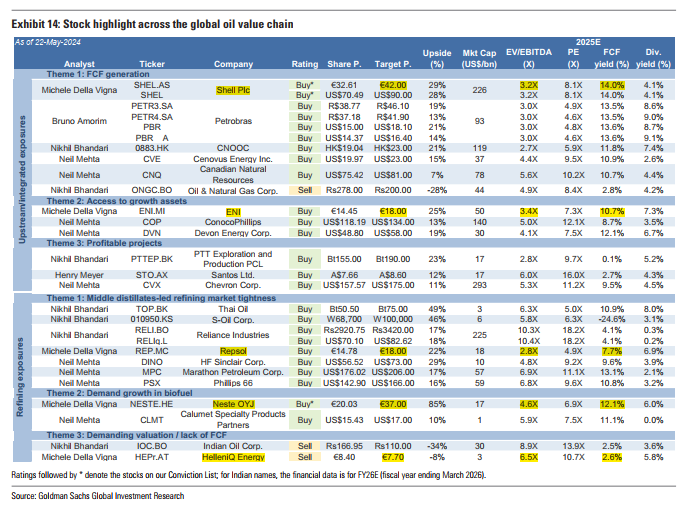

Στο τελευταίο report της Goldman Sachs με τίτλο «Global: Oil peak demand and decade away and a plateau after that», η αμερικανική τράπεζα τσεκάρει το πόσο φθηνά ή ακριβά είναι τα διυλιστήρια και οι πετρελαϊκές εταιρείες σε όλο τον κόσμο.

Για να καταλάβετε, στο Ευρωπαϊκό universe, σαν top pick έχει την μετοχή της Neste με τιμή στόχο τα 37€.

Ο λόγος που την προτιμάει είναι γιατί έχει την μεγαλύτερη παραγωγική ικανότητα στα bio fuels και είναι και τσάμπα.

Για να καταλάβετε, για την μετοχή των ΕΛΠΕ έχει τιμή στόχο τα 7,70€.

Ο λόγος, όπως μπορείτε να δείτε παρακάτω, είναι ότι θεωρεί την αποτίμηση των ΕΛΠΕ στα 8,40€, απαιτητική επειδή παίζει με ένα προβλεπόμενο EV/EBITDA = 6,5 ενώ η Neste με 4,6.

Ακόμα προβλέπει μια απόδοση ελεύθερων ταμειακών ροών για τα ΕΛΠΕ για το 2025 της τάξης του 2,6% ενώ η Neste προβλέπεται ότι θα έχει μια απόδοση ελεύθερων ταμειακών ροών της τάξης του 12,1%.

Αν δείτε προσεκτικά, θα δείτε ότι ο κολοσσός SHELL παίζει με ένα EV/EBITDA 2025e = 3,2 και με μια απόδοση ελεύθερων ταμειακών ροών στο 14% για το 2025, η ιταλική ENI παίζει με ένα EV/EBITDA 2025e = 3,4 και με μια απόδοση ελεύθερων ταμειακών ροών της τάξης του 10,7% για το 2025.

Τέλος, η REPSOL παίζει με ένα EV/EBITDA 2025e = 2,8 και με μια απόδοση ελεύθερων ταμειακών ροών της τάξης του 7,7% για το 2025.

Κατά την ταπεινή άποψη του The Value Investor δεν υπάρχει περίπτωση ο κ. Ευάγγελος Μυτιληναίος να μην κοιτάξει το διυλιστήριο που είχε η LUKOIL στη Σικελία και πέρασε στα χέρια των κυρίων Beny Steinmetz και Γιώργου Οικονόμου.

Για να γνωρίζετε, το συγκεκριμένο διυλιστήριο στο Priolo έχει την ικανότητα να διυλίζει 320.000 βαρέλια πετρελαίου την ημέρα, το 1/5 όλης της ιταλικής αγοράς διύλισης.

Το συγκεκριμένο διυλιστήριο πουλήθηκε για 1,5 δισ. ευρώ. Αυτό ήταν πραγματική ευκαιρία.

Ο The Value Investor πιστεύει ότι σε περίπτωση που θέλει να πουλήσει ο κ. Οικονόμου, είναι δεδομένο ότι ο κ. Μυτιληναίος θα το εξετάσει πάρα πολύ σοβαρά.

Μας θυμίζει ακριβώς την περίπτωση του Αλουμινίου. Όταν δεν το ήθελε κανείς, ο κ. Ευάγγελος Μυτιληναίος το εξαγόρασε, έκανε τις απαραίτητες επενδύσεις και τώρα πια το Αλουμίνιο της Ελλάδος πετάει.

Το ίδιο μπορεί να γίνει και στο Priolo.

Μη ξεχνάμε άλλωστε ότι η Metlen ετοιμάζεται να μπει στον FTSE 100. Τι καλύτερο από το να δείξει διαφοροποίηση.

Όχι μόνο η ελληνική αγορά αλλά και η ιταλική.

Ως γνωστό, η Metlen πολύ πρόσφατα εγκαινίασε τα γραφεία της στο Μιλάνο όπου έχει ήδη μεγάλη παρουσία στην ιταλική αγορά.

Η εξαγορά του διυλιστηρίου στο Priolo ταιριάζει απόλυτα στη φιλοσοφία του κυρίου Ευάγγελου Μυτιληναίου.

Το διυλιστήριο στο Priolo είναι ένα ακατέργαστο διαμάντι σε τιμή ευκαιρίας.

Οπότε, φίλοι αναγνώστες, καλά χρυσά τα ΕΛΠΕ αλλά όπως μας έδειξε η Goldman Sachs υπάρχουν αλλού καλύτερα και φθηνότερα και σίγουρα, κατά την ταπεινή άποψη του The Value Investor, το καλύτερο και πιο φθηνό απ’ όλα είναι το διυλιστήριο ISAB στο Priolo της Σικελίας.

Μην ξεχνάμε ότι έρχεται και άλλο placement στα ΕΛΠΕ.

Το πρώτο έγινε στα 7,00€. Υπάρχουν πολλοί κερδισμένοι….

Οπότε, εάν θέλετε exposure σε ελληνικό διυλιστήριο, ο The Value Investor θεωρεί την ΜΟΤΟΡ ΟΙΛ στο χθεσινό κλείσιμο των 23,84€ εξαιρετική ευκαιρία για τοποθέτηση με τιμή στόχο τα 30,00€ που έχει δώσει η Goldman Sachs στο τελευταίο της report.

Ο The Value Investor σας εύχεται υγεία, τύχη και καλά κέρδη.

Ο The Value Investor υπογράφεται από τον Τίμο Μελισσάρη (MSc INTERNATIONAL ACCOUNTING AND FINANCE LSE), ειδικό συνεργάτη του www.mononews.gr

ΠΑΡΑΤΗΡΗΣΗ

- Ο αρθρογράφος διαθέτει μετοχές της τράπεζας Πειραιώς και δεν διαθέτει μετοχές των ΕΛΠΕ και ΜΟΤΟΡ ΟΙΛ. Δεν είναι αντικειμενικός. Δεν προτρέπει κανέναν. Απόψεις μοιράζεται.

- Το παρόν άρθρο εκφράζει προσωπικές απόψεις. Ο συγγραφέας δεν αμείβεται από κανέναν για την συγγραφή του παρόντος άρθρου και δεν έχει καμία σχέση με την εταιρεία του άρθρου εκτός του ότι είναι μέτοχος.

- Το παρόν δεν αποτελεί σύσταση επενδυτικής στρατηγικής αναφορικά με χρηματοπιστωτικά μέσα ή εκδότες χρηματοπιστωτικών μέσων και δεν περιέχει την οποιαδήποτε γνώμη σχετικά με την παρούσα ή μελλοντική αξία χρηματοπιστωτικών μέσων. Οι πληροφορίες και οι απόψεις στο συγκεκριμένο έγγραφο είναι για ενημέρωση του αναγνώστη και μόνο.

- Στο παρόν έγγραφο υπάρχουν πληροφορίες και εκτιμήσεις οι οποίες ενδεχομένως να αναθεωρηθούν σημαντικά μετά την κυκλοφορία του συγκεκριμένου εγγράφου είτε λόγω αναθεώρησης των οικονομικών μεγεθών από τις αρμόδιες αρχές, είτε επειδή οι εκτιμήσεις αναθεωρούνται με βάση νέες εξελίξεις και τάσεις στις οικονομίες και στις αγορές.

- Στο παρόν έγγραφο ενδεχομένως να γίνεται αναφορά σε συγκεκριμένα χρηματοοικονομικά στοιχεία τα οποία μπορεί να μην είναι συμβατά με τον επενδυτικό ορίζοντα και το προφίλ συγκεκριμένων επενδυτών.

- Η επένδυση σε ορισμένα χρηματοοικονομικά στοιχεία μπορεί να ενέχει σημαντικούς κινδύνους και κόστος ευκαιρίας.

- Οι αναγνώστες του συγκεκριμένου εγγράφου είναι αποκλειστικά υπεύθυνοι στο να επιβεβαιώνουν την εγκυρότητα των παρεχόμενων πληροφοριών καθώς επίσης και να ενημερώνονται για τυχόν αναθεωρήσεις οικονομικών μεγεθών και εκτιμήσεων που λαμβάνουν χώρα.

Διαβάστε επίσης

Γιατί η Πειραιώς είναι από τις πιο υποτιμημένες μετοχές και το «διαμάντι» Βιοχάλκο

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ευρωαγορές: Ήπιες απώλειες μετά και τη νέα μείωση των επιτοκίων από την EKT – Άλμα 10% για τη Siemens Energy

- Capital Economics: Εκτροπή κινεζικών εξαγωγών προς Βρετανία λόγω δασμών Τραμπ – Απειλή ντάμπινγκ και πτώση τιμών

- Φωκίδα: Κι άλλο θανατηφόρο τροχαίο μέσα σε λίγες ώρες – Αυτοκίνητο 27χρονης έπεσε από γκρεμο

- Σύσκεψη για τη συνδρομή των Ενόπλων Δυνάμεων κατά την αντιπυρική περίοδο 2025