Φίλοι αναγνώστες, εκτός από το timing που είναι το Α και το Ω όταν επενδύεις στο χρηματιστήριο, εξίσου σημαντική είναι η άμεση ποιοτική πληροφόρηση.

Γιατί τα πάντα αλλάζουν ανά πάσα στιγμή και έτσι οι επενδυτές πρέπει να είναι σε εγρήγορση ώστε να προσαρμόζουν άμεσα την επενδυτική τους στρατηγική όταν τα δεδομένα αλλάζουν.

Σήμερα ο The Value Investor σας παρουσιάζει κατ’ αποκλειστικότητα το report που έβγαλε χθες η Morgan Stanley για τις ευρωπαϊκές τράπεζες.

Το συγκεκριμένο report κρύβει ατόφιο χρυσάφι για την τράπεζα Πειραιώς. Γιατί η τράπεζα Πειραιώς κατάφερε να γίνει από ασχημόπαπο κύκνος, αλλά πλέον έχει βάλει στόχο να γίνει μια από τις πιο αποδοτικές ευρωπαϊκές τράπεζες.

Φίλοι αναγνώστες, πάρα πολλοί επενδυτές φοβούνται ότι η μείωση των επιτοκίων θα θέσει σε κίνδυνο την κερδοφορία των τραπεζών.

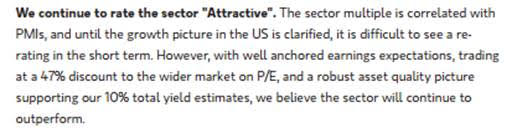

Η Morgan Stanley πιστεύει ότι εφόσον τα επιτόκια το 2025 είναι στο 2,5% και το 2026 στο 2%, σε γενικές γραμμές οι ευρωπαϊκές τράπεζες δεν θα έχουν πρόβλημα.

Μέσα σε αυτό το περιβάλλον, μας τονίζει ότι αυτή την στιγμή οι ευρωπαϊκές τράπεζες που παίζουν με ένα προσδοκώμενο P/E 2024e = 7 είναι εξαιρετική ευκαιρία για τοποθετήσεις. Βρίσκονται σε τεράστιο discount της τάξης του 47% σε σχέση με την αγορά που το βρίσκει αδικαιολόγητο.

Στο νέο περιβάλλον προτιμά τράπεζες που έχουν υψηλά έσοδα από προμήθειες που θα καταφέρουν να αυξήσουν τα έσοδά τους κρατώντας τα κόστη τους χαμηλά. Η τράπεζα Πειραιώς έχει στόχο να γίνει ακριβώς αυτό.

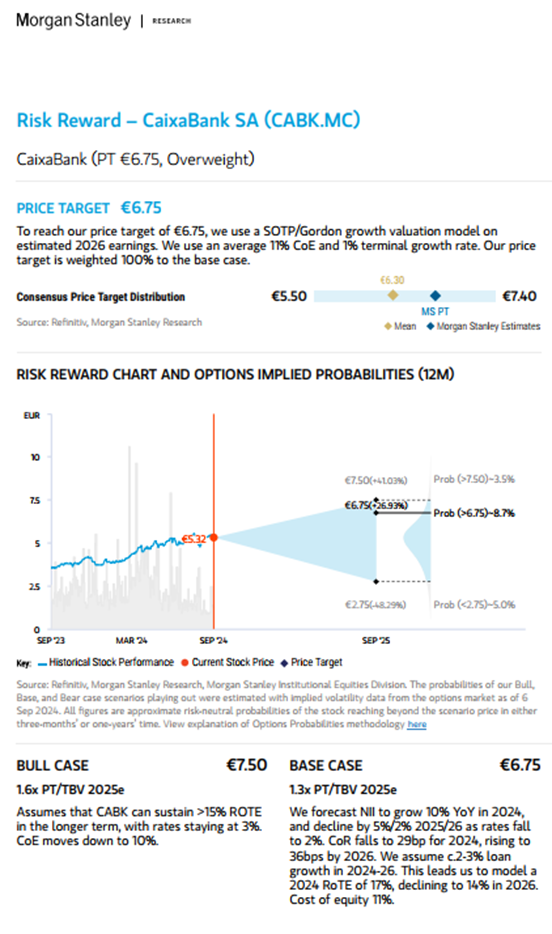

Το αξιοσημείωτο στο 30σέλιδο report της Morgan Stanley είναι ότι αναβαθμίζει την τιμή στόχο για την ισπανική CaixaBank από 6,25€ σε 6,75€.

Η Morgan Stanley δίνει αυτή την τιμή στόχο για την CaixaBank χρησιμοποιώντας για cost of equity 11%. Για να γνωρίζετε, για την Πειραιώς χρησιμοποιεί 13%.

Το 11% που χρησιμοποιεί για cost of equity είναι αυτό που χρησιμοποιούσε ο οίκος για να αποτιμήσει τις ευρωπαϊκές τράπεζες πριν από την covid εποχή. Αυτό σημαίνει ότι και η τράπεζα Πειραιώς σε μερικά χρόνια θα δικαιολογεί άνετα ένα cost of equity της τάξης του 11%.

Προσέξτε τώρα φίλοι αναγνώστες.

Η Morgan Stanley μας λέει ότι η CaixaBank δικαιολογεί να παίζει με ένα P/TBV 2025e = 1,3 στο βασικό της σενάριο. Δικαιολογεί αυτή την αποτίμηση λέγοντας ότι βλέπει η CaixaBank να βγάζει ένα ROTE της τάξης 17% για το 2024 και μετά να πέφτει το ROTE στο 14% το 2026.

Φίλοι αναγνώστες, ο The Value Investor βλέπει φέτος η Πειραιώς να έχει ένα ROTE της τάξης του 16% και μπορεί να φτάσει το 17% και για το 2026 βλέπει να έχει ένα ROTE της τάξης του 13% και μπορεί να φτάσει το 14%.

Εάν τώρα χρησιμοποιήσουμε τα στοιχεία της Goldman Sachs, η οποία υπολογίζει το TBVPS της τράπεζας Πειραιώς για το 2024 στα 5,90€, για το 2025 στα 6,42€ και για το 2026 στα 6,78€.

Για να γνωρίζετε, πάλι με βάση τα στοιχεία της Goldman Sachs, ο αμερικάνικος οίκος βλέπει το TBVPS της Εθνικής για το 2024 να είναι στα 9,10€, για το 2025 στα 9,88€ και για το 2026 στα 10,55€.

Για να σας φρεσκάρουμε την μνήμη, στο report που έβγαλε η Goldman Sachs πριν μερικές ημέρες, έδωσε τιμή στόχο για την Εθνική τα 11,00€. Δηλαδή να παίζει η Εθνική τράπεζα στην τιμή στόχο με ένα προσδοκώμενο P/TBV 2024e = 1,209.

Ενώ για την Πειραιώς έδωσε τιμή στόχο τα 5,90€ όπου εκεί η Πειραιώς θα παίζει με ένα προσδοκώμενο P/TBV 2024e = 1.

Με βάση το 2026, η Εθνική θα παίζει με ένα προσδοκώμενο P/TBV 2026e = 1,04. Για να γνωρίζετε, οι ευρωπαϊκές τράπεζες, με βάση τα στοιχεία της Goldman Sachs παίζουν με ένα προσδοκώμενο P/TBV 2025e = 1,05.

Ο The Value Investor πιστεύει ακράδαντα ότι επειδή η Πειραιώς θα έχει σχεδόν το ίδιο ROTE όπως η CaixaBank, δικαιούται ΟΠΩΣΔΗΠΟΤΕ να παίζει τώρα με το μέσο ευρωπαϊκό P/TBV του 2025.

Δηλαδή για να παίξει η Πειραιώς με ένα P/TBV 2025e = 1,05, η τιμή της μετοχής πρέπει να πάει στα 6,74€.

Προσέξτε τώρα φίλοι αναγνώστες.

Μετά την χθεσινή κίνηση της τράπεζας Πειραιώς, να βγάλει ομολογιακό δάνειο 500 εκ ευρώ για να αναχρηματοδοτήσει αυτό που λήγει τον Φλεβάρη, εάν καταφέρει να πληρώσει επιτόκιο 5,50%, αυτό θα είναι μια κίνηση ματ και κολοσσιαία επιτυχία διότι όταν είχε βγάλει το παλαιότερο ομολογιακό, τα επιτόκια ήταν στο -0,5% ενώ τώρα είναι στο 3%.

Άρα το spread καταποντίζεται.

Όσοι διαβάζουν προσεκτικά τα λόγια του κου Μεγάλου μπορούν να καταλάβουν ότι η διοίκηση Μεγάλου έχει βάλει στόχο να γίνει η CaixaBank της Ελλάδος.

Να είναι δηλαδή η πεμπτουσία της αποδοτικότητας. Να αυξάνει τα δάνειά της αλλά με πολύ χαμηλό κόστος χρήματος και άρα πολύ δυνατό περιθώρια κέρδους.

Έτσι, όπως τώρα η Εθνική τιμολογείται με ένα P/TBV 2024e = 1,209, έτσι θα μπορούσε κάλλιστα και η Πειραιώς, και εφόσον επιτύχει φέτος ένα ROTE της τάξης του 17%, να τιμολογείται με ένα P/TBV 2024e = 1,2, δηλαδή τιμή στόχο τα 7,08€.

Εάν τώρα καταφέρει και έχει ένα ROTE το 2026 της τάξης του 13%, τότε θα δικαιολογεί άνετα να παίζει με ένα P/TBV 2026e = 1,2, δηλαδή μια τιμή στόχο στα 8,14€.

Μη σας φαίνεται παρανοϊκό. Η Πειραιώς σε αυτή την τιμή θα κοστίζει 10,175 δισ. ευρώ.

Με την εκτίμηση ότι θα βγάζει 1,2 δισ. ευρώ κέρδη το 2026, θα παίζει με ένα προσδοκώμενο P/E 2026e = 8,48 και με μια προσδοκώμενη μικτή μερισματική απόδοση της τάξης του 5,90%.

Άκρως ανταγωνιστική με βάση τα πανευρωπαϊκά δεδομένα.

Ο The Value Investor πιστεύει ακράδαντα ότι η διοίκηση Μεγάλου το 2026 θα καταφέρει να βγάλει 1,2 δισ. ευρώ κέρδη και να επιστρέψει τα μισά στους μετόχους με την μορφή μερίσματος.

Οπότε, όταν γίνει αυτό, τότε όλοι οι ξένοι οίκοι θα λένε τώρα η τράπεζα Πειραιώς δικαιούται την τιμή στόχο των 8,14€.

Για να ξέρετε, η Morgan Stanley στο βασικό της σενάριο μας λέει ότι η CaixaBank δικαιολογεί ένα P/TBV 2025e = 1,3 και στο bull σενάριο δικαιολογεί να παίζει με ένα προσδοκώμενο P/TBV 2025e = 1,6.

Ο The Value Investor πιστεύει ότι άνετα η Πειραιώς θα δικαιολογεί να παίζει με ένα προσδοκώμενο P/TBV 2026e = 1,2.

Έχουμε δε την αίσθηση ότι υπάρχει πολύ μεγάλη πιθανότητα η τράπεζα Πειραιώς να βγάλει φέτος 1.2 δισ. ευρώ κέρδη, 2 χρόνια νωρίτερα από το 2026.

Αυτή τη στιγμή που μιλάμε, κατά την ταπεινή άποψη του The Value Investor η τράπεζα Πειραιώς είναι το απόλυτο deep value play του ελληνικού χρηματιστηρίου και ένα από τα πιο deep value play σε πανευρωπαϊκό επίπεδο.

Το μόνο που χρειάζεται κάποιος/α είναι υπομονή και επιμονή.

Ο The Value Investor σας εύχεται υγεία, τύχη και καλά κέρδη.

Ο The Value Investor υπογράφεται από τον Τίμο Μελισσάρη (MSc INTERNATIONAL ACCOUNTING AND FINANCE LSE), ειδικό συνεργάτη του www.mononews.gr

ΠΑΡΑΤΗΡΗΣΗ

- Ο αρθρογράφος διαθέτει μετοχές της τράπεζας Πειραιώς. Δεν είναι αντικειμενικός. Δεν προτρέπει κανέναν. Απόψεις μοιράζεται.

- Το παρόν άρθρο εκφράζει προσωπικές απόψεις. Ο συγγραφέας δεν αμείβεται από κανέναν για την συγγραφή του παρόντος άρθρου και δεν έχει καμία σχέση με την εταιρεία του άρθρου εκτός του ότι είναι μέτοχος.

- Το παρόν δεν αποτελεί σύσταση επενδυτικής στρατηγικής αναφορικά με χρηματοπιστωτικά μέσα ή εκδότες χρηματοπιστωτικών μέσων και δεν περιέχει την οποιαδήποτε γνώμη σχετικά με την παρούσα ή μελλοντική αξία χρηματοπιστωτικών μέσων. Οι πληροφορίες και οι απόψεις στο συγκεκριμένο έγγραφο είναι για ενημέρωση του αναγνώστη και μόνο.

- Στο παρόν έγγραφο υπάρχουν πληροφορίες και εκτιμήσεις οι οποίες ενδεχομένως να αναθεωρηθούν σημαντικά μετά την κυκλοφορία του συγκεκριμένου εγγράφου είτε λόγω αναθεώρησης των οικονομικών μεγεθών από τις αρμόδιες αρχές, είτε επειδή οι εκτιμήσεις αναθεωρούνται με βάση νέες εξελίξεις και τάσεις στις οικονομίες και στις αγορές.

- Στο παρόν έγγραφο ενδεχομένως να γίνεται αναφορά σε συγκεκριμένα χρηματοοικονομικά στοιχεία τα οποία μπορεί να μην είναι συμβατά με τον επενδυτικό ορίζοντα και το προφίλ συγκεκριμένων επενδυτών.

- Η επένδυση σε ορισμένα χρηματοοικονομικά στοιχεία μπορεί να ενέχει σημαντικούς κινδύνους και κόστος ευκαιρίας.

- Οι αναγνώστες του συγκεκριμένου εγγράφου είναι αποκλειστικά υπεύθυνοι στο να επιβεβαιώνουν την εγκυρότητα των παρεχόμενων πληροφοριών καθώς επίσης και να ενημερώνονται για τυχόν αναθεωρήσεις οικονομικών μεγεθών και εκτιμήσεων που λαμβάνουν χώρα.

Διαβάστε επίσης

Έτοιμες για ράλι; Ποια μετοχή είναι έτοιμη για απογείωση και ποια είναι τώρα χρυσή ευκαιρία

Τράπεζα Πειραιώς – Aegean Airlines: Η απόλυτη στρέβλωση;

Γιατί θα καούν τα χέρια των υποτιμητών στην Πειραιώς – Τι θα γίνει σε ΕΛΠΕ και ΜΟΗ

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ο ασσυριακός πολιτισμός στο Μουσείο Ακρόπολης – Ένας διάλογος τέχνης

- UBS: Τα κέρδη ξεπέρασαν τις εκτιμήσεις – Οι traders εκμεταλλεύτηκαν τη μεταβλητότητα

- Buy, hold or Sell: Άμεση ανάλυση για CENER, ΔΕΗ, ΛΑΜΔΑ, ΟΠΑΠ

- Γιάννης Γρατσώνης: Πίεση στις τιμές, ώθηση από τις πωλήσεις για τη BSH Hellas το 2025