Άσχημα φαίνεται να αντέδρασαν οι χρηματαγορές στην έκθεση της Τραπέζης της Ελλάδος για την χρηματοπιστωτική σταθερότητα της χώρας.

Αν κρίνει κανείς από τις δημοσιεύσεις το πρόβλημα εστιάστηκε στην αύξηση των κόκκινων δανείων. Πράγματι, τα μη εξυπηρετούμενα δάνεια (ΜΕΔ) στο τρίμηνο που λήγει τον Ιούνιο του 2024 αυξήθηκαν κατά σχεδόν μισό δισεκατομμύριο, (476 εκατ. ευρώ) ή κατά σχεδόν 5% (4,8% για την ακρίβεια). Κομψά το διατυπώνει η Τράπεζα, αλλά μάλλον αρχίζουν να περνούν στην κατηγορία ΜΕΔ δάνεια που έχουν την εγγύηση του ελληνικού δημοσίου – δηλαδή που οι funders και services «εγκαταλείπουν» διότι δεν πρόκειται να εισπραχθούν.

Το θέμα δεν είναι τόσο πολύ η αύξηση όσο το γεγονός ότι στην Ελλάδα το σύνολο των ΜΕΔ ως ποσοστό στα συνολικά δάνεια είναι πολύ κοντά στο 7% (έκλεισε στο 6,9% τον Ιούνιο φέτος) όταν στην Ε.Ε. ο μέσος όρος είναι μόλις 2,3%. Περίπου τριπλάσιος ο δικός μας λόγος, δηλαδή, κι αυτό όχι επειδή καταφέραμε διαρθρωτικά να τον μειώσουμε, αλλά επειδή γράψαμε τα κόκκινα δάνεια με έκπτωση σε άλλο ισολογισμό. Επειδή δε ο άλλος ισολογισμός δεν πατά στον αέρα, δηλαδή υπάρχει ρίσκο που πρέπει να αναληφθεί, το ελληνικό δημόσιο έδωσε την εγγύηση του. Με άλλα λόγια, σε σημαντικό βαθμό (που ανέρχεται σε μερικά δισεκατομμύρια) αν αυτοί που ανέλαβαν το ρίσκο δεν τα καταφέρουν, τότε μπορούν να απαιτήσουν να πληρωθούν την εγγύηση του δημοσίου.

Στην εικόνα αυτή που δεν είναι και τόσο ευνοϊκή, έρχεται να προστεθεί η σημαντική παρατήρηση της Έκθεσης, επαναλαμβανόμενη για πολλοστή φορά, ως προς την ποιότητα των εποπτικών ιδίων κεφαλαίων. Πάει χρόνια η ιστορία της αναβαλλόμενης φορολογίας που χρωστούν οι τράπεζες. Το ποσό αυτό, που το κρατούν και το υπολογίζουν στα ίδια εποπτικά κεφάλαια, ανέρχεται χονδρικά στο 40% αυτών των κεφαλαίων. Αν κληθούν να το πληρώσουν; Αν χρειαστεί να το πληρώσουν; Μήπως αντί να μοιράζουν μερίσματα να κοιτάξουν να μειώσουν τους φόρους που χρωστούν;

Εξάλλου, πέρα από το θέμα της ουσιαστικής επάρκειας κεφαλαίων, έτσι κι αλλιώς οι ελληνικές τράπεζες υπολείπονται των ευρωπαϊκών. Με αναφορά σε δυο σημαντικούς δείκτες (CET1 & TCR) η Ελλάδα βρίσκεται στο 15,4% ενώ η Ε.Ε. στο 15,8% ως προς τον πρώτο και διαφέρει από την Ευρώπη κατά μία 1,1 ποσοστιαία μονάδα πιο κάτω) ως προς τον δεύτερο—18,8% έναντι 19,9%.

Δεν είναι, έτσι, ανεξήγητη η αρνητική αντίδραση της αγοράς. Όχι πως όλα αυτά δεν ήταν γνωστά, αλλά το γεγονός ότι η Τράπεζα της Ελλάδος τα υπογραμμίζει ξανά, έχει κι αυτό το νόημα του, την σημασία του, την επίπτωση του.

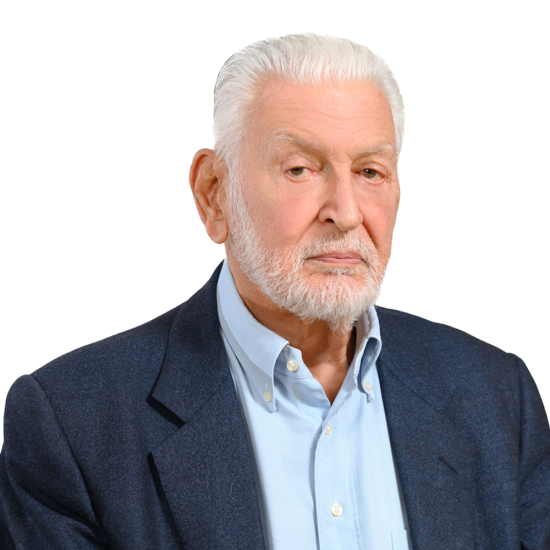

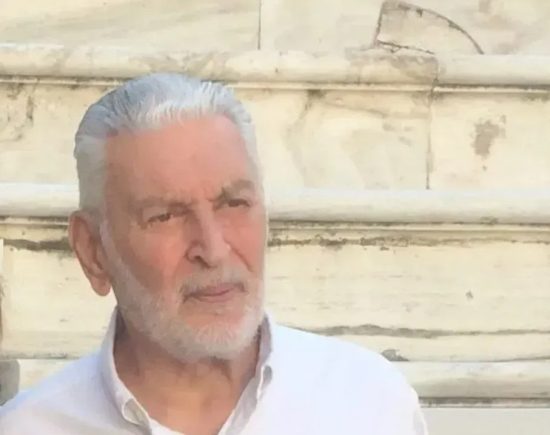

Εντύπωση, όμως, προξενεί το γεγονός ότι λίγη ή και ελάχιστη προσοχή δόθηκε σε άλλο σημείο της Έκθεσης, που κατά την άποψη της στήλης είναι τουλάχιστον εξίσου ανησυχητικό –αν όχι πολύ περισσότερο—απ’ ότι το θέμα των ΜΕΔ και της ποιότητας και επάρκειας των ιδίων εποπτικών κεφαλαίων. Η σχετική προειδοποίηση που απευθύνει ο διοικητής της Τράπεζας Γιάννης Στουρνάρας οφείλει να σημειωθεί.

Η αναφορά είναι στην προειδοποίηση ότι ξεκινά (ίσως να έχει ήδη ξεκινήσει αλλά η Έκθεση διατηρεί συντηρητική θέση προς το παρόν) η συσσώρευση συστημικών κινδύνων ειδικά σε τρεις τομείς: την χρηματοδότηση επιχειρήσεων, τις τιμές των ακινήτων (οικιστικών υπογραμμίζει η Τράπεζα, ευρύτερα του real estate θεωρεί η στήλη, και του ισοζυγίου πληρωμών.

Για φούσκα μιλά η Τράπεζα ως προς τα οικιστικά ακίνητα, για αδυναμία εξυπηρέτησης δανείων ως προς τις επιχειρήσεις, για δημοσιονομική πίεση ως προς το ισοζύγιο τρεχουσών συναλλαγών.

Η ίδια η Τράπεζα εκτιμά τον κίνδυνο ως ουδέτερο στην παρούσα φάση (δηλαδή οι κίνδυνοι δεν είναι ούτε υποτονικοί, ούτε υπερβολικοί) και γι’ αυτό δεν φαίνεται να διαφοροποιεί ιδιαίτερα το ποσοστό που ίδια διατηρεί ως αντικυκλικό κεφαλαιουχικό απόθεμα ασφαλείας (countercyclical capital buffer).

Το γεγονός, όμως, ότι σήμερα προειδοποιεί για τον κίνδυνο, σημαίνει ότι έχει επισημάνει κινδύνους στον ορίζοντα, κινδύνους αρκετά σοβαρούς μάλιστα ώστε να χρειάζεται να τους αναφέρει ξεκάθαρα και σταράτα.

Η στήλη αυτή έχει συχνά μιλήσει για την φούσκα στα ακίνητα και έχει επισημάνει την ανοδική πορεία του ισοζυγίου τρεχουσών συναλλαγών σε συνδυασμό μάλιστα με την χειροτέρευση της καθαρής ξένης επενδυτικής θέσης της χώρας. Τα καμπανάκια σήμαναν. Ακούει κανείς;

Διαβάστε επίσης

Μερικές πολύ αιρετικές σκέψεις

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Scope: Οι δασμοί θα μπορούσαν να αποτελέσουν το μεγαλύτερο εμπορικό σοκ σε καιρό ειρήνης

- Ά. Γεωργιάδης στο Breitbart News: Ο Τραμπ, οι δασμοί, οι σχέσεις Ελλάδας – ΗΠΑ και η επίτευξη συμφωνίας

- Κατάρ: Θα επενδύσει 7,5 δισεκατομμύρια δολάρια στην Αίγυπτο

- Ισχυρός σεισμός 5,8 Ρίχτερ μεταξύ Κρήτης και Λιβύης