H τράπεζα Πειραιώς αυτή τη στιγμή με κλείσιμο Παρασκευής τα 3.852€ και στην κεφαλαιοποίηση των 4.816 δις ευρώ παίζει με ένα P/TBV 2024e = 0.67.

Φίλοι αναγνώστες, αυτή τη στιγμή που μιλάμε έχει δημιουργηθεί μια τεράστια στρέβλωση στις αποτιμήσεις των ελληνικών τραπεζικών μετοχών.

Όσοι έχετε καλή μνήμη θα θυμάστε ότι ο υπογράφων την στήλη του The Value Investor με ένα εκτεταμένο του άρθρο στις 21 Δεκεμβρίου 2022, στην στήλη του The Wiseman.

Τότε τόνισε ότι εκείνη την στιγμή στα 1.34€ που έπαιζε η Τράπεζα Πειραιώς, ήταν το απόλυτο play του ελληνικού χρηματιστηρίου και ο Πακιστανός αναλυτής της Goldman Sachs που πριν μερικές ημέρες τότε έδινε τιμή στόχο το 1.00€ θα υποστεί πανωλεθρία.

Η τιμή στόχος που έδινε τότε το 1.00€ ήταν πιο και από την τότε τιμή αύξησης του μετοχικού κεφαλαίου στο 1.15€.

Μιλάμε, για να γελάνε και οι πέτρες.

Η Goldman Sachs κατάλαβε ότι είχε κάνει κολοσσιαίο λάθος ο αναλυτής της και το διόρθωσε σχεδόν αμέσως.

Τον συγκεκριμένο αναλυτή τον παρόπλισε από τις ελληνικές τραπεζικές μετοχές και πλέον στο τελευταίο report που έβγαλε η Goldman Sachs στις 16/04/2024 δεν είναι καν μέσα στην ομάδα που υπογράφει το report. Τον πέταξαν έξω.

Κάτι τέτοιο δεν έχει ξανασυμβεί στην ιστορία της Goldman Sachs. Πάμε όμως τώρα στο σήμερα. Όπως ήδη γνωρίζετε, πριν σχεδόν 2 μήνες το ΤΧΣ πούλησε το 27% της Πειραιώς με τιμή τα 4.00€.

Αυτή τη στιγμή η μετοχή της Πειραιώς, με κλείσιμο Παρασκευής παίζει στα 3.852€, θέλει δηλαδή μια άνοδο της τάξης του 3.84% για να φτάσει στην τιμή του placement.

Όλη η χρηματιστηριακή πιάτσα αναρωτιέται τι συμβαίνει.

Ο λόγος είναι απλός φίλοι αναγνώστες.

Πειραιώς: P/TBV 2024e = 0.67

Εδώ και 2 μήνες το χαρτί συσσωρεύει σε μια ζώνη τιμών από 3.65€ έως και 4.00€ έχοντας αλλάξει χέρια το 22% του μετοχικού κεφαλαίου. Ο λόγος είναι ότι από την αύξηση του 1.15€ οι τότε επενδυτές βγάζουν 3.5 φορές τα λεφτά τους.

Έτσι, είναι απολύτως λογικό να πουλάνε. Ενώ η τράπεζα Πειραιώς έχει μια πτώση στην μετοχή της, οι άλλες 3 τραπεζικές μετοχές έχουν κάνει ράλι.

Ειδικότερα η Εθνική τράπεζα αλλά και η Eurobank καλπάζουν.

Η Εθνική τράπεζα την Παρασκευή έκλεισε στα 8.458€ έχοντας πλέον μια κεφαλαιοποίηση της τάξης των 7.736 δις ευρώ.

Με βάση τος εκτιμήσεις της Pantelakis Securities παίζει με ένα P/TBV 2024e = 1.

Εν αντιθέσει, η Πειραιώς αυτή τη στιγμή με κλείσιμο Παρασκευής τα 3.852€ και στην κεφαλαιοποίηση των 4.816 δις ευρώ παίζει με ένα P/TBV 2024e = 0.67.

Ο λόγος που συγκρίνει ο The Value Investor την Εθνική με την Πειραιώς είναι ότι και οι δύο τράπεζες είναι αμιγώς domestic plays.

Προσέξτε τώρα, αυτό που διαφεύγει από τους αναλυτές είναι ότι όταν αγοράζεις μια μετοχή, αγοράζεις την εταιρεία.

Φίλοι αναγνώστες, δεν μπορεί η Εθνική με ενεργητικό 72.44 δις να κοστίζει στο ταμπλό 7.74 δις και η Πειραιώς με ενεργητικό 77.3 δις να κοστίζει 4.82 δις.

Δεν είναι ότι η Πειραιώς έχει μεγαλύτερο ενεργητικό, έχει και περισσότερες καταθέσεις.

Με βάση τα στοιχεία Α’ τριμήνου 2024, η Πειραιώς έχει καταθέσεις 58.6 δις και η Εθνική έχει καταθέσεις 55.6 δις. Ακόμα, η Εθνική έχει απόδοση ιδίων κεφαλαίων 17.6% και η Πειραιώς 16.5%.

Για να γνωρίζετε φίλοι αναγνώστες, σύμφωνα με την Autonomous, οι τράπεζες της ευρωπαϊκής περιφέρειας που παρακολουθεί η Autonomous παίζουν με ένα P/TBV 2024e = 0.85 και έχουν ένα ROTE 2025e = 12.5%.

Η Πειραιώς φίλοι αναγνώστες, με βάση το guidance του κου Μεγάλου πάει για φέτος για ένα RoTBV = 14% και του χρόνου για ένα RoTBV = 13%.

Αυτό σημαίνει φίλοι αναγνώστες ότι η τράπεζα Πειραιώς που είναι μεγαλύτερη από την Εθνική τράπεζα χρησιμοποιώντας τις εκτιμήσεις της Pantelakis Securities θα έπρεπε αυτή την στιγμή να παίζει με ένα P/TBV 2024e = 0.85.

Αυτό σημαίνει, χρησιμοποιώντας την εκτίμηση της Pantelakis Securities ότι η Πειραιώς θα έχει ένα TBV per share = 5.76€ για το 2024, η τιμή της μετοχής πρέπει να πάει ΑΜΕΣΑ στα 4.90€.

Με βάση τις εκτιμήσεις της Pantelakis Securities για το 2025, για να παίξει η τράπεζα Πειραιώς με ένα P/TBV 2025e = 0.85, η τιμή της μετοχής πρέπει να πάει στα 5.46€.

Αυτά φίλοι αναγνώστες είναι για να γίνουν άμεσα.

Πειραιώς: Στα 10 δισ. το 2026;

Σήμερα όμως ο The Value Investor θα πάει πάλι κόντρα σε όλους και θα σας πει ότι κατά την ταπεινή του άποψη η τράπεζα Πειραιώς πρέπει με ορίζοντα το 2026 να πάει στα 8.00€ .

Τότε θα έχει μια κεφαλαιοποίηση της τάξης των 10 δις ευρώ.

Στη συνέχεια θα σας εξηγήσουμε πως βγαίνει αυτή η τιμή στόχος.

Πάρα πολλοί επενδυτές νιώθουν ανασφάλεια με τον υψηλό αναβαλλόμενο φόρο που έχει η τράπεζα Πειραιώς. Ο The Value Investor δεν νιώθει καμιά ανασφάλεια για αυτό το θέμα πλέον.

Ένας πάρα πολύ καλός μπούσουλας είναι το τι γίνεται στην Ισπανία και ειδικότερα στην CaixaBank. Η οποία, μετά την εξαγορά της Bankia το 2021 είδε ο αναβαλλόμενος φόρος της να αντιπροσωπεύει το 44% του CET1 capital.

Στη συγκεκριμένη περίπτωση η CaixaBank αντί να μειώσει το μέρισμά της, αποφάσισε να δίνει αντί το 50% των κερδών της σε μέρισμα, να δίνει το 60%.

Με αποτέλεσμα το CET1 ratio της CaixaBank και μετά το buyback που ανακοίνωσε, να είναι στο Α’ τρίμηνο 2024 στο 12.20%. Όπως αντιλαμβάνεστε λοιπόν φίλοι αναγνώστες, ο ευρωπαϊκός εποπτικός μηχανισμός δεν έχει κανένα θέμα με τον αναβαλλόμενο φόρο.

Άρα, με βάση το τι έγινε στην CaixaBank πιστεύουμε ότι το ίδιο θα συμβεί και στην περίπτωση της Πειραιώς. Ο The Value Investor πιστεύει ότι η τράπεζα Πειραιώς το 2024 θα εμφανίσει κέρδη της τάξης των 1.07 δις ευρώ.

Το 2025 και παρόλο την μείωση των επιτοκίων αλλά λόγω του χετζαρίσματος που έχει κάνει θα καταφέρει να διατηρήσει την κερδοφορία της στα επίπεδα του 2024.

Το 2026 τα κέρδη της θα πάνε στα 1.1 δις ευρώ και το 2027 θα πάνε στα 1.2 δις ευρώ.

Με βάση αυτή την εκτίμηση, ο The Value Investor βλέπει τα ενσώματα ίδια κεφάλια της Πειραιώς στο τέλος του 2026 να είναι στα 9 δις ευρώ και στο τέλος του 2027 να πλησιάζουν τα 10 δις ευρώ.

Για να καταλάβετε, στην τιμή των 8.00€ η Πειραιώς θα παίζει με ένα προσδοκώμενο P/TBV 2026e = 1.1, με ένα P/E 2026e = 9.09 και θα έχει μια προσδοκώμενη μερισματική απόδοση της τάξης του 5.5%.

Απολύτως λογικό εάν σκεφτεί κανείς ότι ήδη η Εθνική παίζει από φέτος με ένα P/TBV 2024e = 1. Για να ξέρετε, οι ευρωπαϊκές τράπεζες αυτή την στιγμή παίζουν με ένα P/TBV 2024e = 1.06 έχοντας ένα ROTE 2025e = 13.4%.

Κατά την ταπεινή άποψη του The Value Investor δεν μπορεί να παίζει η Εθνική τώρα με ένα P/TBV 2024e = 1 και η Πειραιώς με ένα P/TBV 2024e = 0.67. Η ΣΤΡΕΒΛΩΣΗ ΕΙΝΑΙ ΚΟΛΟΣΣΙΑΙΑ.

Εσείς τι πιστεύετε; Ότι οι ανάδοχοι που τοποθέτησαν τους πελάτες τους στα 4.00€ αγοράζοντας το 27% της Πειραιώς θα κάτσουν με σταυρωμένα χέρια; Ο The Value Investor το θεωρεί απίθανο.

Ειδικότερα η Goldman Sachs την πάτησε το 2022 δίνοντας για τιμή στόχο το 1.00€ δεν μπορεί τώρα που έχει βάλει τους πελάτες της στα 4.00€ να μείνει με σταυρωμένα χέρια.

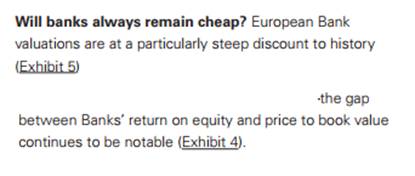

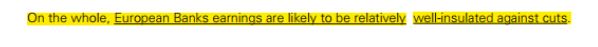

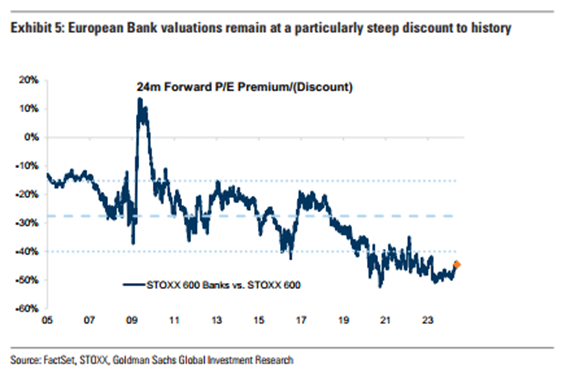

Για να ξέρετε, σήμερα ο The Value Investor σας παρουσιάζει το note που έβγαλε η Goldman Sachs την Παρασκευή 17 Μαΐου για τις ευρωπαϊκές τράπεζες λέγοντας ότι αυτή την στιγμή οι ευρωπαϊκές τράπεζες με βάση την ιστορία τους είναι ΤΣΑΜΠΑ.

Με βάση τον δείκτη P/E (βλ. πίνακα παρακάτω – exhibit 5) του note οι ευρωπαϊκές τράπεζες έχουν τεράστια περιθώρια ανόδου.

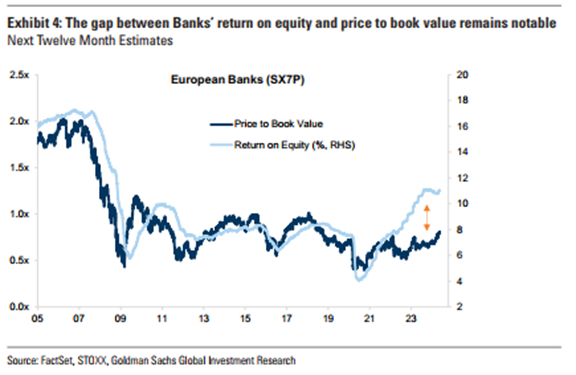

Το ίδιο ισχύει και σε επίπεδο απόδοσης ιδίων κεφαλαίων σε σχέση με το P/TBV (βλ. πίνακα παρακάτω – exhibit 4).

Για να καταλάβετε, η Morgan Stanley θεωρεί ότι η CaixaBank πρέπει να παίζει τώρα στο βασικό της σενάριο με ένα P/TBV 2024e = 1.4 με την παραδοχή ότι το 2024 θα έχει ένα ROTE 15.8% για αυτό και της δίνει τιμή στόχο τα 6.00€.

Πειραιώς: Υποτιμημένη;

Φίλοι αναγνώστες, η τράπεζα Πειραιώς αυτή την στιγμή που μιλάμε είναι η πεμπτουσία της υποτιμημένης τραπεζικής μετοχής.

Δεν μπορεί φίλοι αναγνώστες αυτή τη στιγμή η Εθνική να παίζει με ένα P/TBV 2024e = 1, με ένα ROTE 17.6%, η Πειραιώς με ένα P/TBV 2024e = 0.67 και ένα ROTE 16.5% και η CaixaBank με υψηλό αναβαλλόμενο φόρο έχοντας ένα ROTE 15.8% να παίζει με ένα P/TBV 2024e = 1.4.

Φίλοι αναγνώστες δεν πρέπει να ξεχνάμε ότι η τράπεζα Πειραιώς είναι μεγαλύτερη σε επίπεδο ενεργητικού από την Εθνική τράπεζα.

Και οι δυο τράπεζες είναι καθαρά domestic plays και πάνω-κάτω θα έχουν τα ίδια κέρδη το 2025.

Για αυτό τον λόγο ο The Value Investor βλέπει μια ΑΜΕΣΗ κίνηση στην τράπεζα Πειραιώς προς το 4.90€ όπου εκεί θα παίζει με ένα P/TBV 2024e = 0.85 και σε μεσομακροπρόθεσμο ορίζοντα να πάει στα 8.00€ όπου εκεί θα παίζει με ένα προσδοκώμενο P/TBV 2026e = 1.1 και θα έχει μια προσδοκώμενη μερισματική απόδοσης της τάξης του 5.5% και θα έχει στην τιμή στόχο των 8.00€ ένα P/E 2026e = 9.09.

Οπότε, η τωρινή αδυναμία της μετοχής που παίζει και κάτω από το placement των 4.00€ είναι εξαιρετική ευκαιρία για τοποθετήσεις.

Ο The Value Investor πιστεύει ότι οι ρευστοποιήσεις αυτών που είχαν τοποθετηθεί από το 1.15€ τελείωσαν ή είναι στο τελείωμά τους.

Αυτό θα απελευθερώσει την μετοχή και έτσι θα πάει άμεσα να καλύψει το χαμένο έδαφος έναντι των άλλων ελληνικών τραπεζών.

Τελειώνοντας φίλοι αναγνώστες να θυμάστε ότι έχει ξεκινήσει μεγάκυκλος ανόδου για τις ελληνικές τραπεζικές μετοχές. Οπότε είναι θέμα χρόνου και μόνο η τράπεζα Πειραιώς να δει τα 8.00€.

Ο The Value Investor σας εύχεται υγεία, τύχη και καλά κέρδη.

Ο The Value Investor υπογράφεται από τον Τίμο Μελισσάρη (MSc INTERNATIONAL ACCOUNTING AND FINANCE LSE), ειδικό συνεργάτη του www.mononews.gr

Παρατήρηση

- Ο αρθρογράφος διαθέτει μετοχές της Πειραιώς. Δεν είναι αντικειμενικός. Δεν προτρέπει κανέναν. Απόψεις μοιράζεται.

- Το παρόν άρθρο εκφράζει προσωπικές απόψεις. Ο συγγραφέας δεν αμείβεται από κανέναν για την συγγραφή του παρόντος άρθρου και δεν έχει καμία σχέση με την εταιρεία του άρθρου εκτός του ότι είναι μέτοχος.

- Το παρόν δεν αποτελεί σύσταση επενδυτικής στρατηγικής αναφορικά με χρηματοπιστωτικά μέσα ή εκδότες χρηματοπιστωτικών μέσων. Δεν περιέχει την οποιαδήποτε γνώμη σχετικά με την παρούσα ή μελλοντική αξία χρηματοπιστωτικών μέσων. Οι πληροφορίες και οι απόψεις στο συγκεκριμένο έγγραφο είναι για ενημέρωση του αναγνώστη και μόνο.

- Στο παρόν έγγραφο υπάρχουν πληροφορίες και εκτιμήσεις οι οποίες ενδεχομένως να αναθεωρηθούν σημαντικά μετά την κυκλοφορία του συγκεκριμένου εγγράφου. Αυτό θα γίνει είτε λόγω αναθεώρησης των οικονομικών μεγεθών από τις αρμόδιες αρχές, είτε επειδή οι εκτιμήσεις αναθεωρούνται με βάση νέες εξελίξεις και τάσεις στις οικονομίες και στις αγορές.

- Στο παρόν έγγραφο ενδεχομένως να γίνεται αναφορά σε συγκεκριμένα χρηματοοικονομικά στοιχεία τα οποία μπορεί να μην είναι συμβατά με τον επενδυτικό ορίζοντα και το προφίλ συγκεκριμένων επενδυτών.

- Η επένδυση σε ορισμένα χρηματοοικονομικά στοιχεία μπορεί να ενέχει σημαντικούς κινδύνους και κόστος ευκαιρίας.

- Οι αναγνώστες του συγκεκριμένου εγγράφου είναι αποκλειστικά υπεύθυνοι στο να επιβεβαιώνουν την εγκυρότητα των παρεχόμενων πληροφοριών καθώς επίσης και να ενημερώνονται για τυχόν αναθεωρήσεις οικονομικών μεγεθών και εκτιμήσεων που λαμβάνουν χώρα.

Διαβάστε επίσης:

Το Colpo Grossο της TITAN, το νέο όνομα της Mytilineos και ένα Crash Test που σπάει κόκκαλα

Aegean Airlines: Γιατί θα μπορούσε να είναι κορυφαίος στόχος εξαγοράς – Άμεση ανάλυση

Κρίση στη Μέση Ανατολή: Ποιες είναι τώρα οι 11+5 μετοχές που υπόσχονται αποδόσεις

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Συνεταιριστική Ηπείρου: Ποια είναι η τραπεζική «νύφη» που βρήκε ο εφοπλιστής Νομικός

- Χιονάτη: Η χρυσή ιστορία πίσω από την πιο αποτυχημένη live action ταινία που «πληγώνει» τη Disney

- Star Bulk: Ένας χρόνος μετά το deal με την Eagle Bulk – Πώς θεμελιώνει την κυριαρχία τoυ ο κολοσσός του Πέτρου Παππά

- H συμμαχία Σόλακ – Βαρδινογιάννη, o πόλεμος για το Mundial, η κρίση με Παπανώτα, τι αλλάζει στην ΕΡΤ ο Παπαδόπουλος και πόσο θα κοστίσει η Eurovision